米国の今を解説! 米投信は、ミューチュアルファンドから新しい金融商品へ進化

Finasee / 2024年9月6日 7時0分

Finasee(フィナシー)

前回の「米国投資信託最新事情」では、米投資信託協会(ICI)のデータを用いて1 ~ 3月期の米ミューチュアルファンド(Mutual Fund)の資金動向を確認し、米国株式型を中心に長期投資信託(MMFを除くミューチュアルファンド)からの資金流出が続いていることを解説しました。米ICIは「投資会社ファクトブック(Investment Company Fact Book)」という年次報告書を作成していますが、今年7月に初めて日本語版のクイックファクトガイドを公表しています。こちらは米国を中心に2023年までの投資信託市場のデータをまとめたものですが、改めて米投信市場の大きさや先進性などがうかがえる内容となっています。

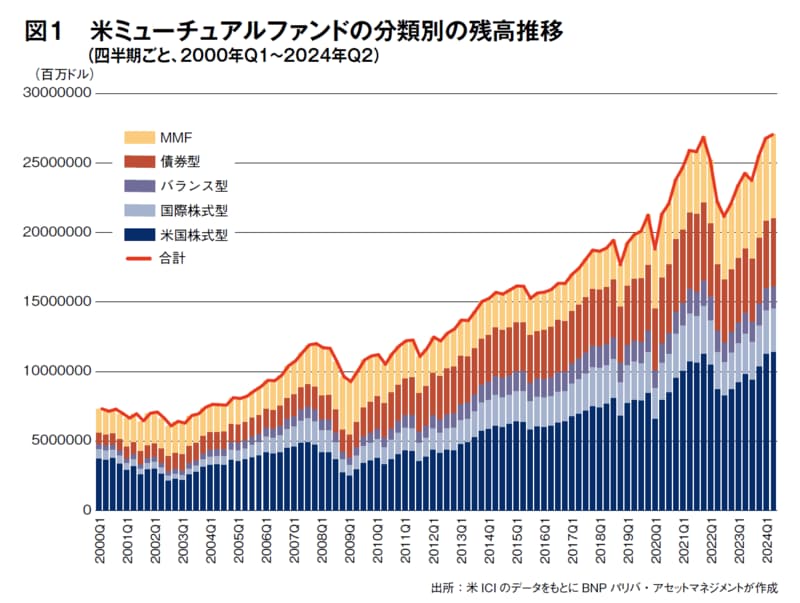

米ミューチュアルファンドの残高は過去最高を更新7月30日に米ICIが6月の米ミューチュアルファンドのデータを公表していますので、まずは最新の残高データから確認していきましょう。6月末時点の残高は27.1兆ドルと3四半期連続で増加し、2021年12月末の26.9兆ドルを上回って四半期ベースの過去最高を更新しました(図1)。ただし、この内訳をみるとMMFの伸びが顕著となっています。

☑拡大画像

MMFの残高は6.1兆ドルと8四半期連続で過去最高を更新しており、米短期金利の上昇などを背景に急拡大しています。

一方で、MMFを除く長期投資信託の残高は6月末時点で21.0兆ドルとなっていますが、こちらは2021年12月末時点の22.1兆ドルに届いておらず、米国株式相場が過去最高値を更新する中でその伸びは限定的となっています。この点は、NISAの制度拡充や円安・株高の恩恵で過去最高残高の更新を続ける日本の投資信託とは異なる動きと言えるでしょう。

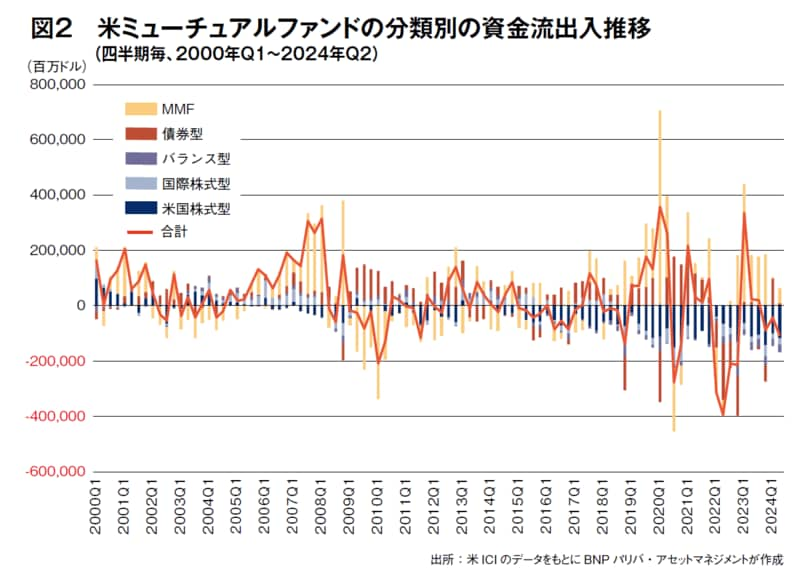

株式型を中心に資金流出が継続続いて、ミューチュアルファンドの資金流出入を見ていきますが、分類別で最大の資金流入を記録しているのは、やはりMMFとなっています(図2)。4~ 6月期の資金流入額は+530億米ドルで、次いで債券型が+96億米ドルで2四半期連続のプラスとなっていますが、それ以外の分類は資金流出が続いています。6月末時点の残高で最大のシェアを持つ米国株式型は2014年4 ~ 6月からおよそ10年間、一貫して資金流出が続いており、国際株式型も10四半期連続の資金流出です。また、401(k)など米確定拠出型企業年金で市場が拡大していると言われるターゲットデートファンドを含むバランス型も、11四半期連続の資金流出となっています。

☑拡大画像

前回の連載ではこうした長期投資信託からの資金流出の背景にはベビーブーマー(出生率が上昇した1946年から1964年に生まれた世代)の資産の取り崩しがあることを指摘しました。一方で、上場投資信託(ETF)は4 ~ 6月期も+2000億米ドル程度と高水準の資金流入が続いており、伝統的なミューチュアルファンドからは資金流出が続いているものの、米国の資産運用ビジネス全体としては成長が継続していると考えられます。

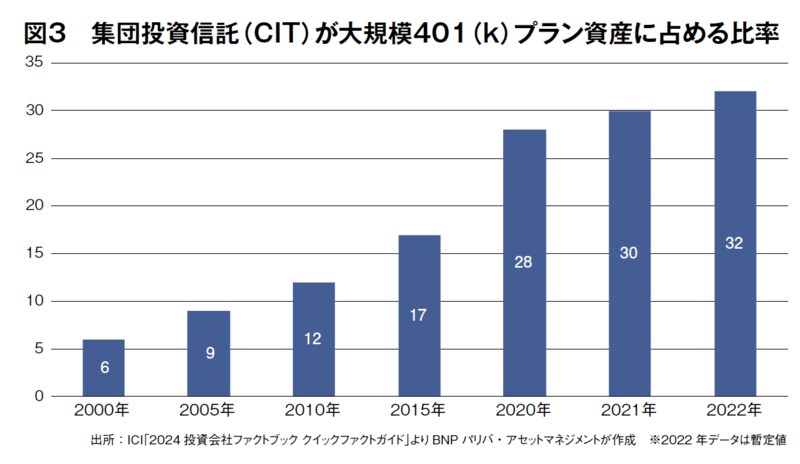

ミューチュアルファンドからCIT への資金シフトまた、冒頭で紹介した「投資会社ファクトブック」の日本語版クイックファクトガイドでも取り上げられていますが、ミューチュアルファンドからの資金流出の理由として、集団投資信託(CIT:Collective Investment Trust) と呼ばれる金融商品がミューチュアルファンドに代わって台頭しているという事実も見逃せません。CITは信託スキームを活用して合同運用を行うもので、情報開示などの点でミューチュアルファンドほどの厳しい規制が求められないため、一般的に低コストでの商品提供が可能になると言われています。図3に示したように、401(k)プランでも比較的規模の大きいものは、ミューチュアルファンドから、より低コストのCITにシフトしています。つまり、401(k)のプランスポンサーが、規制とコストのバランスを考えながら、投資家のニーズに対応する形で金融商品の選択を行っているということです。

☑拡大画像

そもそも米ICIが毎年公表している「投資会社ファクトブック」は、2005年に公表された2004年版までは「ミューチュアルファンド・ファクトブック(Mutual Fund Fact Book)」と呼ばれていました。この名称が変わったのは、米国の集団投資スキームが多様化し、伝統的なミューチュアルファンドだけでは資産運用業界の動向がカバーしきれなくなったためと考えられます。こうした金融商品をめぐるさまざまな進化が見られるところこそ、米国の資産運用業界の見習うべき点と言えるかもしれません。

藤原 延介/BNPパリバ・アセットマネジメント マーケティンググループ

2021年にBNPパリバ・アセットマネジメントに入社し、サステナブル投資や欧州規制動向など資産運用に関連する情報発信を担う。1998年三菱信託銀⾏⼊社後、2001年ロイター・ジャパン(リッパー・ジャパン)、2007年ドイチェ・アセット・マネジメント、2019年アムンディ・ジャパン。ドイチェAMでは資産運用研究所長を務めるなど約25年に渡りリサーチ、投資啓蒙に従事。慶応⼤学経済学部卒。

外部リンク

この記事に関連するニュース

-

「eMAXIS Slim 米国株式(S&P500)」の信託報酬が引き下げ! 巳年相場の傾向とは?

MONEYPLUS / 2025年1月13日 7時30分

-

米ETF、昨年の流入資金は過去最高 市場拡大へ新たな課題も

ロイター / 2025年1月6日 8時14分

-

1位は「eMAXIS Slim 米国株式(S&P500)」! ついに「オルカン」の首位崩れる(24年11月の外株ファンド)

Finasee / 2024年12月26日 6時30分

-

不良債権問題を“先送り”にして“なにも問題はないふり”をする米国経済の〈ゆくえ〉とは【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月21日 8時0分

-

焦点:今年は「債券の年」、世界の債券ファンドへの資金流入が過去最高に

ロイター / 2024年12月20日 14時22分

ランキング

-

1裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

-

2「馬上、枕上、厠上」がキャリア形成にも重要な理由 「1人になれる時間」は本来いくらでも存在する

東洋経済オンライン / 2025年1月15日 8時0分

-

3なぜ繁忙期も「あの同僚だけ残業せずに帰れる」のか? デキル人が無意識に使う思考パターン

ITmedia ビジネスオンライン / 2025年1月15日 8時10分

-

4理想の体形や収入がいつまでも手に入らない理由 強い願いも「無意識」に打ち負かされてしまう

東洋経済オンライン / 2025年1月15日 8時15分

-

5なんでまだ働いているんだろう?…ブラック企業を「辞めない人」の理由【行動経済学】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 7時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください