「株価急落」「生成AIバブルの崩壊」と聞くと胸がザワつく“S&P500”インデックスファンド保有者に見てほしい“ある数字”

Finasee / 2024年9月9日 19時25分

Finasee(フィナシー)

新NISAの開始から約8カ月が経過し、突如として訪れた株式市場の急落に戸惑った人は少なくなかっただろう。株価水準が当時と異なるとはいえ、「(日経平均株価が)ブラックマンデー以来の下落幅を記録」などと聞くと、心穏やかでいられなくなるのも無理はない。

そこで今回は、足元の状況について整理するとともに、長期投資を行う上で気を付けるべきポイントについて解説していく。

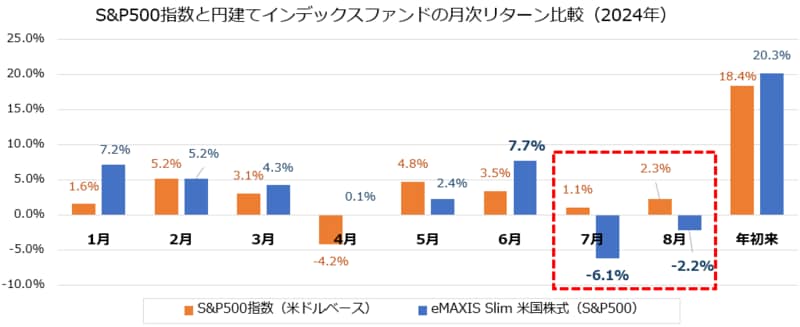

冷静にインデックスファンドの成績を比較すると…まずは、「最初の1本」として積み立てている人も多いであろう、「S&P500指数」への連動を目指すインデックスファンドの足元の成績について確認しておこう(「S&P500指数」と「オールカントリー」の運用成績の傾向は近いので、「オールカントリー」を積み立てているという人もおおむね同じと思ってほしい)。

先に結論を言うと、過度に悲観的にならず、まずは冷静に状況を受け止めてほしい。というのも、日本の投資家にとっては、これまでが完全な「追い風参考記録」状態であったからだ。

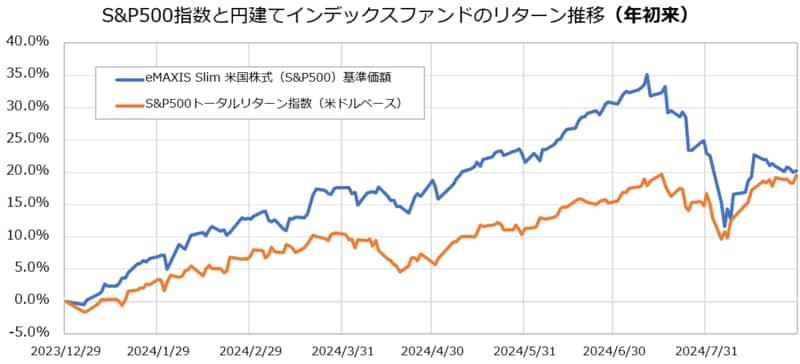

実は、2021年ごろから始まった急速な円安進行により、円建てで基準価額が算出される日本の投資信託のリターンは大幅に押し上げられていた。円安とはすなわちドルの価値が高くなるということなので、米ドル建ての資産を保有している場合、その資産の円換算での価値は上昇する。2021年以降のリターンを確認すると、S&P500指数の現地通貨(米ドル)建てと円建ての累積リターンの差は、今年7月中旬時点で実に85ポイントにものぼっていた(下記図参照)。

※QUICK、S&Pのデータを基に楽天証券資産づくり研究所作成。

※QUICK、S&Pのデータを基に楽天証券資産づくり研究所作成。

2024年の新NISA開始後もこの傾向は続いていたが、7月以降、為替が円高に振れたことで、今度は日本の投資家に「逆風」が吹き始めたのである。2024年以降のS&P500指数のリターンを月ごとに分解してみると、ドル建てのリターンは7月、8月ともにプラス圏を維持したが、円建てのインデックスファンドのリターンはマイナス圏に沈んでいる。このリターンの差は円高進行による為替差損と読み替えて差し支えない。

結果、7月初旬に17ポイント以上あったリターンの差はみるみるうちに縮小し、1~8月の累積リターンはドル建てで約18%、円建てインデックスファンドで約20%と、ほとんど変わらなくなった。

※QUICK、S&Pのデータを基に楽天証券資産づくり研究所作成。

※QUICK、S&Pのデータを基に楽天証券資産づくり研究所作成。 ※QUICK、S&Pのデータを基に楽天証券資産づくり研究所作成。

※QUICK、S&Pのデータを基に楽天証券資産づくり研究所作成。

米国株の足元の調整を巡っては、「生成AIバブルの崩壊」などと、これまたセンセーショナルな見出しがメディアをにぎわせているが、S&P500指数やオールカントリーのようなカバレッジが広いインデックスを通じて投資しているなら神経質になる必要はない。

これまで見てきた通り、現地通貨ベースでは極端なマイナス幅を記録しているわけではなく、むしろ極端な円安進行が多少落ち着いたに過ぎない。

米国株投資で今“やってはいけない”ことは…長期目線の投資家が、米国株で今避けるべきは、戻り基調の資産に集中投資を行うことだ。

集中投資とは、あえて特定の銘柄や業種に集中的に投資するという、分散投資の対極にある投資方法である。足元では、日経平均株価よりもS&P500指数の方が戻りが早く、こうした状況下では、これまで十分な含み益をもたらしてくれた米国株に集中的に追加投資したくなる。

しかし、このタイミングで米国株への投資を増やすことは、前回の本連載※でも解説した、リバランス(資産の再配分)の観点からあまりおすすめはできない。特定の資産(ファンド)が値上がりしてポートフォリオ全体に占める割合が高くなると、必然的にその資産のポートフォリオにおける影響力が大きくなるためだ。特定の資産やファンドの影響力が大きくなると、そのファンドが急落したときにポートフォリオ全体がダメージを受けることになる。長期資産形成に資するポートフォリオを作る上ではむしろ、戻りが鈍い、あるいは、出遅れている資産に目を向けることが重要だ。

※2024年8月公開【波乱相場の今こそ見直したい…相場急変時に大きなダメージを受けないよう“含み益”に対してすべき「行動」】ご参照

実は、投資信託で失敗する人の多くは、必ずしもファンド選びに失敗しているというわけではなく、「余分なリスク」を取ってしまった結果、ポートフォリオを自分で管理しきれなくなっているというところに失敗の原因がある。積み立てをしている場合は特に、欲をかかず、むやみやたらに積立金額を増やしたり、同じようなファンドを追加で積み立てたりすることのないようにするとともに、相場が大きく動いているときほど冷静にリスクと向き合うことを心掛けてほしい。

篠田 尚子/楽天証券資産づくり研究所 副所長 兼 ファンドアナリスト

慶應義塾大学卒業後、国内銀行を経て2006年ロイター・ジャパン入社。傘下の投資信託評価機関リッパーにて、投信業界の分析レポート執筆、評価分析などの業務に従事。2013年、楽天証券経済研究所入所。日本には数少ないファンドアナリストとして、評価分析業務の他、資産形成セミナーの講師も務めるなど投資教育にも積極的に取り組む。近著に『【2024年新制度対応版】NISA&iDeCo完全ガイド』『FP&投資信託のプロが教える新NISA完全ガイド』(ともにSBクリエイティブ)。

外部リンク

この記事に関連するニュース

-

S&P500の次は、ナスダック100やFANG+…? 人気急上昇中の“投資対象を絞った”系米国株ファンドへの投資は“アリ”か?

Finasee / 2025年1月15日 11時0分

-

1カ月でプラス8万円!まつのすけのポイント投資&投資信託だけで、目指せ100万円!

トウシル / 2025年1月8日 16時0分

-

〈新NISA〉でハイリターンを狙いたい!資産運用「中級者向け」おすすめ銘柄2選【メガバンク出身YouTuberが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月1日 9時15分

-

2025年に注目しておきたい「投資信託」厳選9本 「オルカン」「S&P500」で飽き足らなくなったら

東洋経済オンライン / 2024年12月30日 8時0分

-

【新NISA2年目へ】「オールカントリーやS&P500だけ」はもったいない―これらの“弱点”を補完する「2つの投資先」

Finasee / 2024年12月18日 16時30分

ランキング

-

1「大株主として激怒」中居正広さんトラブル報道で“物言う株主”がフジテレビ側に第三者委員会の調査求める

TBS NEWS DIG Powered by JNN / 2025年1月15日 18時2分

-

2「来週会合で利上げ判断」=米新政権政策、賃上げ注視―植田日銀総裁

時事通信 / 2025年1月15日 16時8分

-

31時間半の山越えバスが“タダ”!? 岐阜山間部の2大都市を結ぶ無料シャトルバス運行

乗りものニュース / 2025年1月15日 14時12分

-

4《三菱UFJ銀行》10億円を奪った元行員・今村由香理(46)の夫は“4.5億円資産家”だった 駐車場収入も「奥さんが徴収に来ていましたよ」

文春オンライン / 2025年1月15日 16時0分

-

5裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください