荒ぶる市場に新NISA投資家はどう向き合うべきか?【前編】

新NISA口座をマイナス最大2%に抑えた秘策

Finasee / 2024年9月9日 6時0分

Finasee(フィナシー)

株式市場が乱高下している。日米の中央銀行の金融政策の変更やその可能性が示唆されたのを契機に円高を伴って株式は急落、その後の日銀当局の火消しや予想以上の米国経済指標公表などで鎮静化しつつあるのは一安心だが、短期間でのこれほどの変動は資産運用業界の長い筆者ですら初めてのことである。

こうした変動を見て、新NISAを始めたばかりの投資家の方々はさぞや肝を冷やしたことであろう。新NISAの旗印ともいうべき長期・積立・分散など絵空事ではないか、と疑問を持った方々もおられるはずだ。

筆者も新NISAに新規参入したクチだが、(大物政治家(故人)の表現を借りれば)「トゲの多い門松を沢山くぐって」きただけに、それなりの対応は講じてきた。そこで、筆者の新NISA参入に当たっての秘策(以下「秘策」)を改めてご紹介[1]し、それを振り返ることで読者諸賢の参考に供したい。自慢話と取られると困るのだが、秘策を公開した以上、その成否を明らかにするのも筆者の責務と考えてのことだ。

1.何をやったのか?筆者も、長期・積立・分散をモットーに、今年5月から新NISAに参入した。ただし、筆者の年齢(紛れもないシニアである)を考慮すれば、「長期」が若年層と同じであるはずはない。

そこで、単にインデックス投資を通じて多数の銘柄に分散するに留まらず、性格の異なる3つのインデックスに等金額で投資することで一層の「分散」を図ることとした。具体的には、❶全世界株式インデックス投信(以下、「全世界株式投信」)、➋米国超長期国債インデックス連動型ETF(同、「超長期米国債ETF」)、❸米国ハイイールド社債インデックス連動型ETF(同、「米ハイイールドETF」)だ。このうち➋、❸は、敢えてヘッジ付とし通貨変動の影響を排除した。

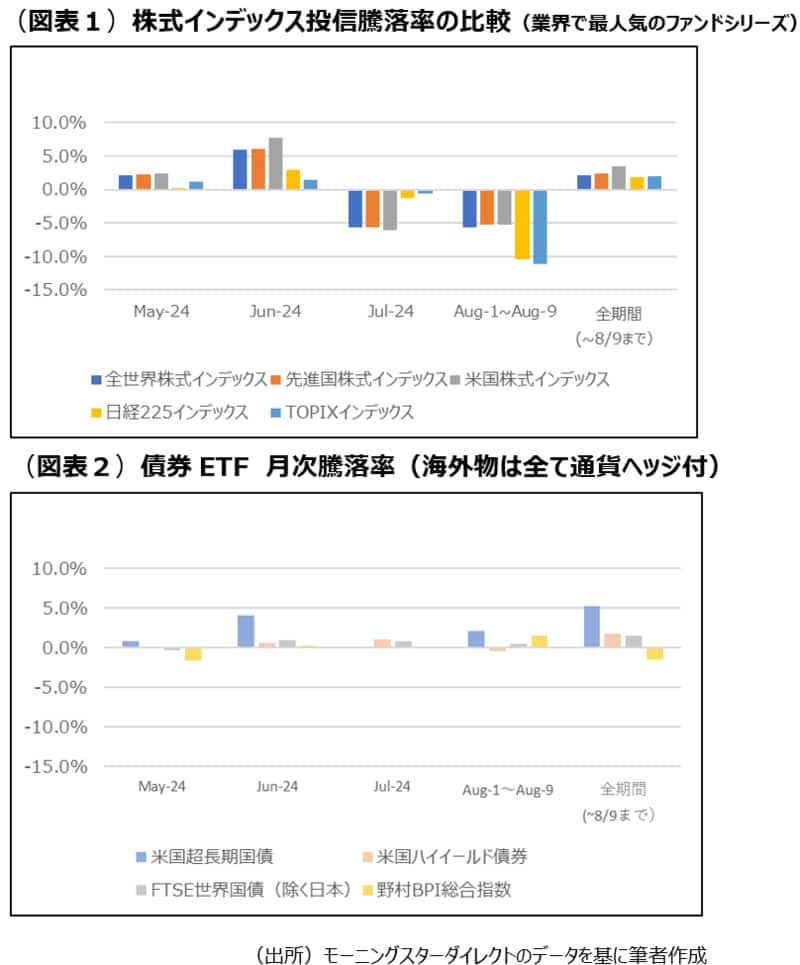

2.効果はあったのかまずは、個々のファンドの値動きを示したチャートをご覧頂きたい。筆者が採用したファンドだけではなく、その「対抗馬」となるべきものも示してある(図表1、図表2)。

筆者投資の全世界株式投信は、7月、8月と苦戦したが、それ以前の好調により足元まではプラスを計上した(図表1)。ただし、米国株に及ばなかったのは遺憾(これは4.で後述)。

超長期米国債ETF、米ハイイールド債ETFもプラスを計上した(図表1)。特に、2つとも8月の円高局面でのプラス計上、全期間での超長期米国債ETFの突出ぶりにご注目頂きたい。

前者は、通貨ヘッジ付のETFを探し出して投資した効果であり、後者は通常よりも満期までの期間が長い(=金利リスクの高い)債券を選択した効果で、いずれも筆者が意図したものだ。

そもそも筆者は、いつか株式が不振に陥るであろうこと、為替の円安基調がいずれ反転するであろうこと、を想定して、全世界株式投信の不振をカバーする可能性のあるファンドを選択した。もっとも、それらの時期までは予見できず、過去の経験から「いつかは」来る、と考えていたに過ぎない。それでも、一層の「分散」のお蔭で、筆者の新NISA口座は、マイナスを最大2%程度に抑えることができた(これはこれで新たな気づきがあった。後述4.)。

3.なぜ、それが出来たのか?自ら設定した質問ではあるが答えに窮する。長年の経験とか生来のヘソ曲がりの性格に起因すると言っても始まらない。何とか抽象化・一般化して、ようやく絞り出したのが以下の4点だ。

・市場が明日どうなるかは予測できないと割り切る

・予測できないことが起きた時のことを事前に考えておく

・資本主義という約束事を素朴に信じる

・諦める?

市場が明日どうなるかは予測不能と割り切る

先述の通り、「トゲの多い門松を沢山くぐった」と自認する筆者でも、今回の株式市場の変調は想定外であった。となると、明日を予測しても仕方がない。他の手段を講じるしかない。

予測不能のことが起きた時の対応を事前に考えておく

これは新NISAの旗印である長期・積立・分散に尽きる。筆者なりの解釈を、カッコ書きで、加えておくと、長期に(わたり投資が継続できるよう)、(ヤラレたとしても気にならない程度に)(金額を絞って)積立てていく、(それが可能となるよう)分散投資を心掛ける、となる。

ご案内の通り、市場下落後に投資する場合、既購入分よりも安く買い付けることができる。したがって、「長期」に「積立」できれば、全体の取得価格(持値)を引き下げることができる。

その場合、既購入分と新規購入分とのバランスが問題となる。例えば、NISA非課税枠全額を一括投資していたとすると、新規購入そのものができず、持値の改善どころではない。できるのは、市場の回復を祈るか、早く年が明けて投資枠が復活するのを願うことくらいだ。

なので、筆者は、新NISAの非課税枠は忘れて、「身の丈に合った」金額を毎月積立てるに留めている。これなら、市場が下落しても、その後の定額積立で持値改善の期待が持てる。もし市場の下落幅が大きく、通常の定額積立では持値の改善に時間が掛かり過ぎると判断すれば、定額積立用とは別に取り分けた資金を追加投入し、一気に時間を短縮するつもりだ。

では、なぜそこまでして株式(含む社債)への投資に拘るのか?それが次に挙げる点だ。

資本主義という約束事を素朴に信じる

資本主義とは、つまるところ、企業が、株式や社債で投資家から資金を調達し、それを原資に事業を営み、その利益の一部を投資家に還元するための枠組みである。いわば、企業と投資家の約束事だ。したがって、それを守る企業に投資すれば、投資家は、利息・分配金(インカムゲイン)や証券価格の上昇(キャピタルゲイン)のいずれか/または両方を得られるはずだ。

ただ残念なことに、そうした約束を守らない企業もある。また、守る意思はあってもその体力が続かない(最悪、破綻する)企業もある。この点を踏まえ、約束事を守る意思のある企業を集めて分散投資すれば、いくつか失敗があっても投資家は最終的に利益を得ることができる。

約束事を守る企業が多いのは圧倒的に先進国市場、それも米国市場だ。株式に限らず社債も同様だ。それゆえ、筆者は、米国企業でハイイールド社債を発行する企業の集合体であるインデックス型のETFを選んだ次第だ。同様に、株式も米国株式インデックスにするのが筋か[2]と悩みつつも、最終的には全世界株式投信とした(この悩みは4.で後述する)。

諦める?

以上のように、手立てを講じたにも拘らず、思うようにならないとの事態に至ったら…? 筆者は、万策尽きたと考え、諦める、というと言い過ぎか。ジタバタしない、という方が適切だろう。

もちろん、世の中には、お金を投じる対象は株式、債券に限らず、金(GOLD)、通貨(FX)、商品(コモディティ)、ヘッジファンド、暗号資産など枚挙に暇がない。新NISA適格という縛りを掛けても、金(GOLD)のETF・投信なら組み入れ可能だ。

それでも筆者が株式・社債に拘るのは、ひとつには、投資した資金を企業の事業活動に充てて貰うことで投資家が利益にあずかるという資本主義の枠組みから、金(GOLD)は外れるということ、もうひとつは、この局面での金(GOLD)へのシフトは損失確定を意味し、その後の回復の余地を自ら放棄することになるからだ。最後は諦めるにしても一縷の望みくらいは残しておきたいものだ。

[1] ご興味ある方は、フィナシープロに寄稿したアセットマネジメント鵜の目鷹の目「アセマネ業界のベテランが新NISAに「参戦」」をご参照願いたい。なお、その時に検討した7つほどのポイントに照らして振り返りも行っている。別表をご覧頂きたい

[2] 筆者が日本株インデックスを新NISAの投資対象としなかったのも、この約束事の「強度」に起因する。ただし、筆者も、新NISA枠外で、比率は少ないとは言え、日本株に投資してはいるのだが、この辺りの事情は語り始めると長くなるので、別の機会に。

Bird eye

日系、米系の企業で長年、資産運用業務に従事。投資顧問、投信、PB、企業年金の業務企画から顧客アドバイスまで広く経験。CFA等を通じ海外事情のアップデートにも努める。これらを活かし、日本の資産運用を横断的に「鳥瞰」するのがライフワーク。

外部リンク

この記事に関連するニュース

-

S&P500の次は、ナスダック100やFANG+…? 人気急上昇中の“投資対象を絞った”系米国株ファンドへの投資は“アリ”か?

Finasee / 2025年1月15日 11時0分

-

「高値づかみしてしまった?」と諦めるのはまだ早い! 下落局面がもたらす新NISAならではの知られざる“効果”

Finasee / 2025年1月10日 18時0分

-

2025年に注目しておきたい「投資信託」厳選9本 「オルカン」「S&P500」で飽き足らなくなったら

東洋経済オンライン / 2024年12月30日 8時0分

-

「投資信託の進化版」〇〇〇でNISAをもっと身近に

トウシル / 2024年12月25日 17時30分

-

【新NISA2年目へ】「オールカントリーやS&P500だけ」はもったいない―これらの“弱点”を補完する「2つの投資先」

Finasee / 2024年12月18日 16時30分

ランキング

-

1裏切られた気持ちでいっぱいです…月収25万円・65歳サラリーマン、毎年「ねんきん定期便」を必ずチェック、年金月19万円のはずが「初めての年金振込日」に知った衝撃事実に撃沈

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 8時15分

-

2「馬上、枕上、厠上」がキャリア形成にも重要な理由 「1人になれる時間」は本来いくらでも存在する

東洋経済オンライン / 2025年1月15日 8時0分

-

3なぜ繁忙期も「あの同僚だけ残業せずに帰れる」のか? デキル人が無意識に使う思考パターン

ITmedia ビジネスオンライン / 2025年1月15日 8時10分

-

4理想の体形や収入がいつまでも手に入らない理由 強い願いも「無意識」に打ち負かされてしまう

東洋経済オンライン / 2025年1月15日 8時15分

-

5なんでまだ働いているんだろう?…ブラック企業を「辞めない人」の理由【行動経済学】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月15日 7時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください