eMAXISは国内株式型が「S&P500」を逆転、利回りが魅力の「高配当」も要チェック!

Finasee / 2024年9月26日 7時0分

Finasee(フィナシー)

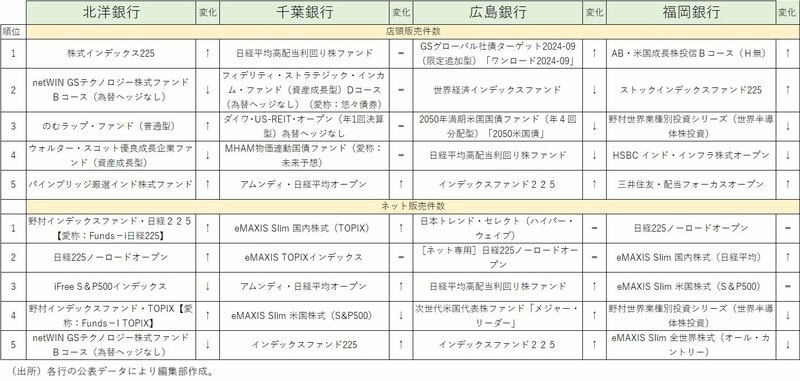

地方銀行の8月の売れ筋は、国内株式インデックスファンドが浮上し、米国ハイテク株ファンドや半導体関連株ファンドが順位を落とした。北洋銀行で前月トップだった「netWIN GSテクノロジー株式ファンドBコース(為替ヘッジなし)」が第2位に後退し、福岡銀行でトップだった「野村世界業種別投資シリーズ(世界半導体株投資)」は第3位に後退した。代わって、北洋銀行では「株式インデックス225」がトップになり、福岡銀行では「ストックインデックスファンド225」が第2位に浮上。千葉銀行では「アムンディ・日経平均オープン」が、広島銀行では「インデックスファンド225」がそれぞれに第5位にランクインした。

ネット販売では国内株式インデックスファンドの選好はより明確だ。千葉銀行のトップに「eMAXIS Slim 国内株式(TOPIX)」が前月の第3位からジャンプアップし、北洋銀行でも1位・2位を日経225インデックスファンドが占めた。依然として米国株式インデックス「S&P500」連動のインデックスファンドはトップ5に残り、また、広島銀行で新たに「次世代米国代表株ファンド『メジャー・リーダー』」が第4位に食い込むなど米国株ファンドの人気は続いているが、人気の勢いが国内株式インデックスに移ったようだ。

◆国内株式は「インデックス」と「高配当」

◆国内株式は「インデックス」と「高配当」

地方銀行の国内株式ファンドの人気は2つの流れがある。1つはインデックスファンドで、「日経平均株価(日経225)」が中心であるものの「東証株価指数(TOPIX)」もランキング上位に入ってくる。北洋銀行、広島銀行、福岡銀行は「日経225」が選ばれているが、千葉銀行では「TOPIX」が中心だ。銀行によって「日経225」と「TOPIX」の取り扱いに違いがあることは興味深い。

いずれにしても、国内株式インデックスファンドが売れ筋として浮上したのは、日経平均株価が史上最大の下げ幅(4551円)を記録するなど、8月初旬に国内株価が急落したことによることは間違いない。同時期に株価が急落した米国では、その下落分をすでに埋めるほどに株価が戻ったが、日本では8月末時点で下落の6割程度しか戻らなかった。米国株価を追いかけて国内株価も史上最高値を奪還へという期待は残っているだろう。

また、千葉銀行の店頭販売トップ、広島銀行では第4位に入っている「日経平均高配当利回り株ファンド」や、福岡銀行の店頭売れ筋第5位に食い込んできた「三井住友・配当フォーカスオープン」など、株式の配当利回りに着目した国内株式ファンドがある。国内株式インデックスファンドの人気は、株価が急落したことを受けた「押し目買い(株価の戻りを期待した買い)」の意向もあって、必ずしも中長期の展望を持った買いではない。株価が期待通りに反発すれば、一定量は「利食い売り」で解約されるものと考えられる。それと比較すると、配当利回りに着目したファンドへの投資は、やや腰が入っていると考えられる。現在の国内債券利回りは新発10年国債で年0.8%程度と非常に低い。これに対し、国内株式の配当利回りは年2%前後の水準にある。高配当利回りを選んでポートフォリオにすれば、一段と高い配当利回りが期待できる。その利回りを狙った投資であれば、年単位の投資ということになる。

売れ筋になっている「日経平均高配当利回り株ファンド」は8月末現在の月報によると予想配当利回りが年4.4%、「三井住友・配当フォーカスオープン」は年3.7%だ。年単位で配当利回りを得つつ、株式市場が全般的に上昇するのであれば、その値上がり益も狙える。年4%前後の配当利回りが期待できる間は魅力的な利回り商品として人気が続きそうだ。

◆限定追加型のグローバル社債も好調広島銀行で店頭の売れ筋トップになった「GSグローバル社債ターゲット2024-09(限定追加型)『ワンロード2024-09』」は、5年間の運用期間内に償還期日を迎える世界の社債を投資対象にしたファンドだ。基本的に投資した社債は償還まで持ち切り、さらに、為替ヘッジすることによって、確定利付き商品のようなファンドになる(投資先の社債を発行している企業が経営破たんし決められたリターンが得られなくなるリスクはある)。募集取り扱いは、広島銀行のほか、埼玉りそな銀行、常陽銀行、北海道銀行などの地方銀行および地銀系証券会社になっている。

2024年9月12日に設定されたファンドで、当初募集期間は8月1日~9月11日、設定後に確定した利回りを確認した上で購入できる継続募集期間は9月20日まで。募集時に参考ポートフォリオの利回りは、為替ヘッジと運用コスト控除前の最終利回りが6.03%で、為替ヘッジコスト3.98%と信託報酬0.7975%を控除後は年1.25%程度になっている。過去何度となく設定運用され、期待される実質的な利回りが年1%を超える状態の時には、人気を集めてきた。

◆インド株式ファンドの人気復調は?米国ハイテク株式ファンドについては、「netWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし)」や「野村世界業種別投資シリーズ(世界半導体株投資)」などが売れ筋のランキングを落としているため、警戒感が強くなっていることがうかがえるが、もう一つの人気カテゴリーであったインド株式ファンドについては、福岡銀行で「HSBC インド・インフラ株式オープン」が前月の第3位から第4位に順位を落としたものの、北洋銀行では「パインブリッジ厳選インド株式ファンド」が新たにトップ5に入っている。

8月のインド株式市場は、「MSCIインド株価指数」では10カ月連続で上昇し、史上最高値を更新している。懸念されていた総選挙ではモディ首相の続投が決まり、インフレ率も低下した。中長期的にインド経済の成長期待は大きいものがあり、今後、インド株式ファンドの人気が復調するか注目したい。

執筆/ライター・記者 徳永 浩

Finasee編集部

「一億総資産形成時代、選択肢の多い老後を皆様に」をミッションに掲げるwebメディア。40~50代の資産形成層を主なターゲットとし、投資信託などの金融商品から、NISAや確定拠出年金といった制度、さらには金融業界の深掘り記事まで、多様化し、深化する資産形成・管理ニーズに合わせた記事を制作・編集している。

外部リンク

この記事に関連するニュース

-

インド株、米国ハイテク株に続いて注目は「金融株」。金利復活で「ダイワ金融新時代ファンド」に注目!

Finasee / 2024年11月18日 7時0分

-

野村證券で売れ筋になった新ファンド「野村ブラックロック世界優良企業厳選ファンド」はS&P500を超えるのか?

Finasee / 2024年11月15日 6時0分

-

ついに60万円台突入!まつのすけのポイント投資&投資信託だけで、目指せ100万円!

トウシル / 2024年11月6日 8時0分

-

外国株式インデックスがもてはやされる中で異彩を放つ「外債ファンド」。広島銀行ではなぜ売れるのか?

Finasee / 2024年10月31日 7時0分

-

ゆうちょ銀行・郵便局では「S&P500」が継続してトップ! 株価下落警戒でバランスファンドは「均等型」が優位に

Finasee / 2024年10月30日 8時0分

ランキング

-

1【独自】船井電機前社長『不正を働いたことはない』 “破産の申し立て”は報道で知る「本当に驚いた。なんでこんなことに…」

MBSニュース / 2024年11月22日 18時20分

-

2物価高に対応、能登復興支援=39兆円規模、「103万円」見直しも―石破首相「高付加価値を創出」・経済対策決定

時事通信 / 2024年11月22日 19時47分

-

3スシロー「パペットスンスン」コラボに言及「追加販売を検討」 発売当日に一部完売したグッズも

ORICON NEWS / 2024年11月22日 17時45分

-

4三菱UFJ銀行の貸金庫から十数億円抜き取り、管理職だった行員を懲戒解雇…60人分の資産から

読売新聞 / 2024年11月22日 21時35分

-

5ファミマ、プラ製スプーン「有料化」の実験結果を発表 大手コンビニで初、どうなった?

ITmedia ビジネスオンライン / 2024年11月21日 12時20分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください