シリーズ オルタナティブ投資 発展の歴史 第2回 何故、オルタナティブ投資なのか?(後編)

Finasee / 2024年10月18日 7時0分

Finasee(フィナシー)

「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第2回は多くの投資家の注目がなぜオルタナティブに集まっているのかについて、前後編の2回に分けて取り上げます。

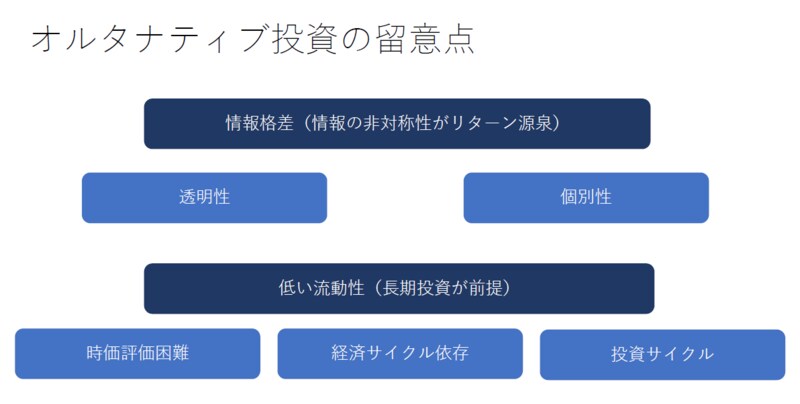

一方で、オルタナティブ投資には留意点もあります。

留意点のひとつとして情報格差が挙げられます。情報格差はリターンの源泉である半面、透明性の低下をもたらし、運用機関・戦略の個別性を高めます。結果として、運用機関・戦略間のパフォーマンス格差を生むのです。

もうひとつの留意点が流動性の低さです。低い流動性はいわゆる「非流動性プレミアム」として追加的リターンが期待できるものの、時価評価が困難となるため、見かけ上のリスクが小さくなってしまう傾向があります。また長期投資が前提となりますので、経済サイクルや投資タイミングの影響も受けやすいです。

さらに、オルタナティブ投資に多いクローズドエンド型の運用商品では、開始から数年かけて投資を行い、その後資金回収に入るので、資金フローのズレが生じて毎期安定したリターン創出が難しいという特徴もあります。

投資家としては、以上のような留意点を踏まえ、投資判断していくことが求められます。

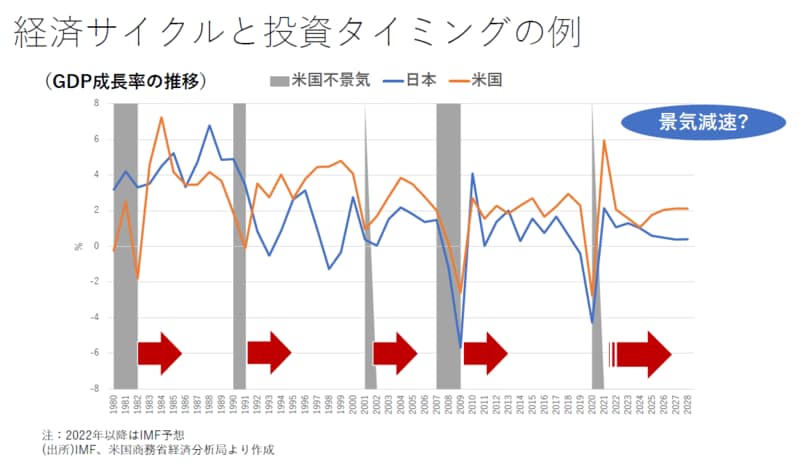

次に、経済サイクルと投資タイミングの関係を見てみましょう。非流動性オルタナティブにおけるファンドの運用期間はさまざまですが、一般的には5年以上~10年程度が最も多く、インフラなどでは10年超に及ぶこともあります。そのため、一度投資したら解約ができないのが一般的であり、投資タイミングがファンドの通期のパフォーマンスに大きく影響を与えます。

下図は、日米のGDP成長率の推移です。グレー部分は米国における景気後退期を示しています。この例では、下記のような分析ができるでしょう。

・景気がボトムを迎え、回復期に入るとき、プライベートエクイティやデットファンドのパフォーマンスは良い傾向にあります。不動産は景気サイクルに多少遅れる傾向があります。

・コロナ後の金融緩和からの金融政策の転換点、金融引き締めと景気減速とが共存する現在、投資タイミングや今後にあった投資戦略に留意が必要だと考えます。

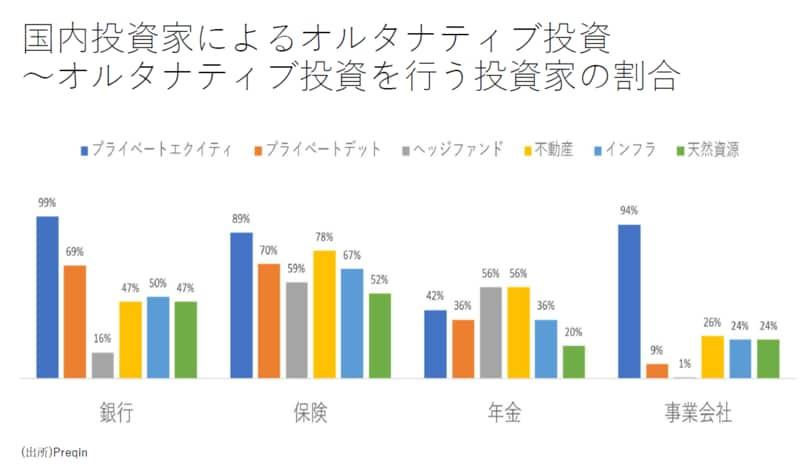

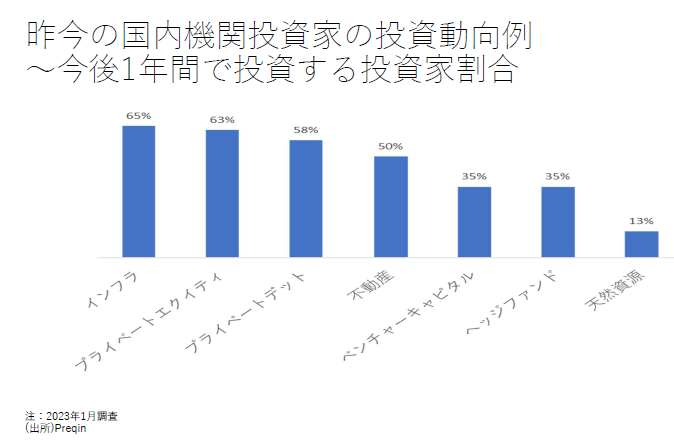

では実際に、国内投資家のオルタナティブ投資動向を見てみましょう。下図は銀行や保険会社、年金基金、事業会社の中で、何割がどのオルタナティブに投資しているかの調査結果です。

銀行ではプライベートエクイティやプライベートデットが多い半面、ヘッジファンドは少なく、不動産やインフラ、天然資源はそれなりです。保険会社や年金基金も比率は高くないですが、幅広く投資しています。事業会社はプライベートエクイティ中心です。

投資家ごとの資金特性や目的によってさまざまなパターンがあると思われます。保険会社や年金基金は長期性資金を効果的に運用するために様々なオルタナティブ投資を行っていると考えられます。銀行や事業会社は、純投資や政策投資としてプライベートエクイティ投資を多く行っていると思います。なお事業会社に関しては、余剰資金が運用に用いられるケースは多くないため、オルタナティブ投資において本業に関連するプライベートエクイティ以外を活用する機会は少ないものと思われます。

最後に、経済サイクルに依存して、どのオルタナティブ資産に期待が集まっているのか見てみましょう(2023年1月調査)。2022年の金利上昇と株式低迷で伝統的資産運用が困難となり、景気回復期待と減速懸念が入り交じる中、インカム・成長志向が高まっていることがうかがえます。とりわけ国内の機関投資家では、インフラやプライベートエクイティ、プライベートデットへの投資意欲が高まっているようです。

第2回のまとめ

第2回のまとめ

・オルタナティブ投資にはミクロとマクロの両面に特長があります。まずミクロ的には、リターン強化やリスク低減、インカム確保、インフレ対策といった投資家目線でのメリットが挙げられます。一方のマクロ的視点では、持続可能な社会構築に向けたインベストメントチェーンに貢献できることが挙げられます。もちろん伝統的資産でも効果はありますが、オルタナティブならではの相対(あいたい)性やハンズオン戦略によって、より貢献度は高いと考えられます。

・オルタナティブの種別によって効能は異なります。そのため、投資家の目的や負債、制約によって、オルタナティブ投資の種別配分が変わってきます。

・オルタナティブ投資のリターン源泉は、留意点にもなり得ます。まず運用機関・戦略の個別性の広さや情報格差による低い透明性を踏まえ、デューデリジェンスの精度を高める必要があります。また低流動性も、プレミアムをもたらす半面、注意すべきポイントともなります。時価評価が困難となるためリスクを過小評価してしまう恐れがありますし、長期投資が前提となるため経済サイクルや投資サイクルの影響を受けやすく、ポートフォリオの構築・管理に注意が必要です。これらの留意点については別途解説します。

川原 淳次/MA Alternatives 代表取締役CEO兼CIO

野村総合研究所、野村證券金融経済研究所、ブラックロックジャパン、野村アセットマネジメントにおいて、調査・研究に加え、年金・大学向け資産運用コンサルタント、米国でのオルタナティブ・ファンドオブファンズの運用、マルチアセット型アウトソースCIOなど投資ソリューションの提供を30年以上に渡り行ってきた。

外部リンク

この記事に関連するニュース

-

シリーズ オルタナティブ投資 発展の歴史

第7回 プライベートエクイティの発展(後編)Finasee / 2024年11月22日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第5回 最近のオルタナティブ投資事情(後編)

Finasee / 2024年11月8日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第4回 どうやって投資するのか?(後編)

Finasee / 2024年11月1日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第4回 どうやって投資するのか?(前編)

Finasee / 2024年10月30日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第3回 誰が、投資しているのか?(後編)

Finasee / 2024年10月25日 7時0分

ランキング

-

1三菱UFJ銀行の貸金庫から十数億円抜き取り、管理職だった行員を懲戒解雇…60人分の資産から

読売新聞 / 2024年11月22日 21時35分

-

2「築浅のマイホームの床が突然抜け落ちた」間違った断熱で壁内と床下をボロボロに腐らせた驚きの正体

プレジデントオンライン / 2024年11月22日 17時15分

-

3【独自】船井電機前社長『不正を働いたことはない』 “破産の申し立て”は報道で知る「本当に驚いた。なんでこんなことに…」

MBSニュース / 2024年11月22日 18時20分

-

4物価高に対応、能登復興支援=39兆円規模、「103万円」見直しも―石破首相「高付加価値を創出」・経済対策決定

時事通信 / 2024年11月22日 19時47分

-

5相鉄かしわ台駅、地元民は知っている「2つの顔」 東口はホームから300m以上ある通路の先に駅舎

東洋経済オンライン / 2024年11月22日 6時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください