S&P500 がランク急上昇、今後は全世界株式も? 最新DC投信マーケット解説2024年10月号

Finasee / 2024年10月31日 14時0分

Finasee(フィナシー)

DCガバナンスの視点から受託者責任を果たす目的で、投資信託のモニタリングや入れ替えを検討・実施する企業も少しずつ増えています。そこで、投資信託のモニタリングに役立つDC商品マーケットの最新状況を、投資信託評価会社である三菱アセット・ブレインズの標氏に解説していただきます。

※この記事は、2024年10月18日(金)に実施したWEBセミナー「最新DC 投信マーケット解説 2024年10月号」を記事化したものです。

――2024年7月~9月のDCマーケット状況について伺いたいと思います。まずはアセットクラスごとのパフォーマンスをお聞かせください。

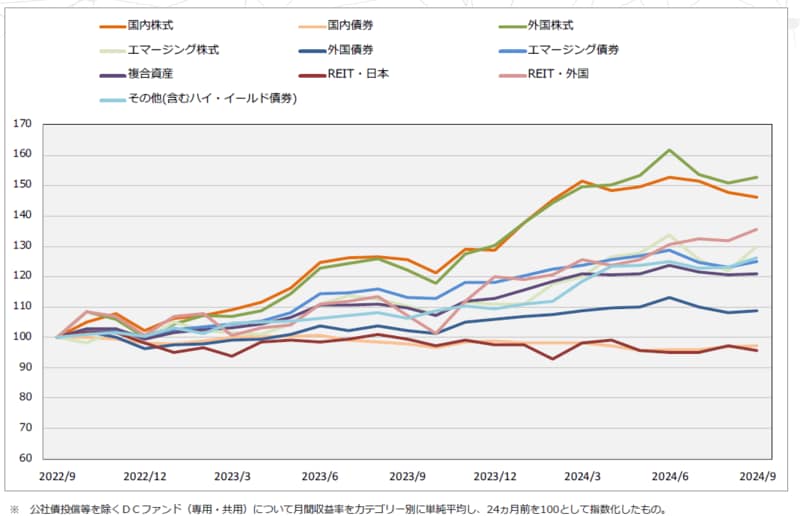

まず、図1のグラフをご覧ください。こちらは過去2年間のファンド分類別の累積パフォーマンスを示したものです。

図1 分類別累積パフォーマンス 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

過去2年間でパフォーマンスが好調だったのは、緑色の外国株式型、オレンジ色の国内株式型となりました。

この2年間おおむね堅調に推移してきましたが、外国株式型では2024年8月に米国経済指標の下振れを受けて、大幅に下落しました。国内株式型も同様に日経平均株価が8月5日に過去最大の下落幅を記録するなど一時波乱の展開となりました。

日米の金利差縮小を見込んだ円高進行も加わり、外国株式の累積パフォーマンスも6月のピークより下落しています。

一方、足元9月以降では米国の景気後退懸念が弱まり、株価も復調傾向にありますので、今後の動向、特に米国の金融政策には注目が集まります。

他方、引き続き、国内債券、国内リートのパフォーマンスはマイナス圏に沈んでいます。

日銀はマイナス金利を解除するなど金融政策正常化へ向けた歩みを進めています。国内債券は相対的に低い利回りに加え、金利上昇が債券価格の下落につながることが懸念されています。

なお、国内リートは8月に株式相場が大幅下落した際も下げ幅が限定的でした。今後米国の金利低下が見込まれる中、外国人投資家は7月~9月に3カ月連続で買い越しとなるなど明るい材料もありますが、その他の買い手意欲が乏しくおおむね横ばいの値動きに留まっています。

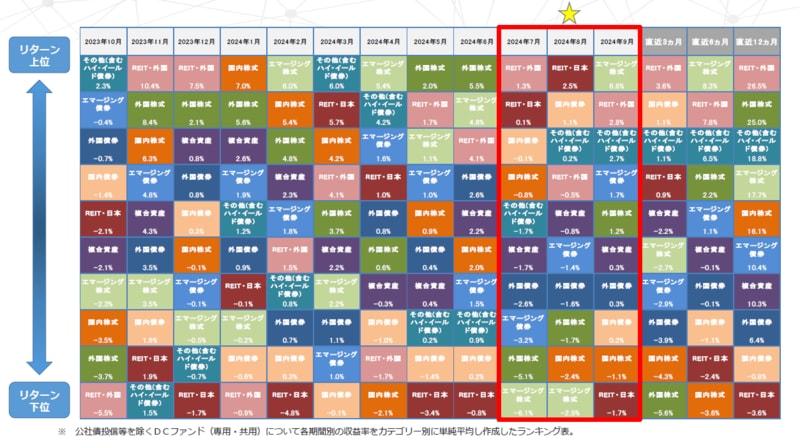

次に分類別に直近3カ月のパフォーマンスランキング(図2)を確認します。

図2 分類別パフォーマンス 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

2024年7月にパフォーマンスが最も良かったのは外国REITでした。金利低下の見通しを受け、買い優勢となりました。一方、エマージング株式のリターンは最も小さくなりました。中国株式の下落が影響しました。

8月は、国内リートが1位となりました。米国の景気後退懸念や急激な円高を受け世界的に株式が調整する中、為替変動の影響を受けない国内リートや国内債券が底堅い動きとなりました。

9月はエマージング株式を始め、海外の幅広い資産が上昇しました。米国や中国において金融緩和的な姿勢がみられたことが安心感につながりました。一方、国内株式、国内リートは下落しました。自民党総裁選において金融引締めに前向きとみられていた石破氏が勝利したことで下落に転じました。

以上のとおり、8月上旬の調整局面では株式市場を中心に大幅に下落しましたが、その後は比較的早期に持ち直し、9月以降、米国の利下げ姿勢が鮮明となると、海外資産を中心に幅広い資産のリターンがプラスとなりました。

パフォーマンス動向の説明については以上です。

――ありがとうございます。続いて、2024年7月~9月のDCファンドの状況について教えてください。

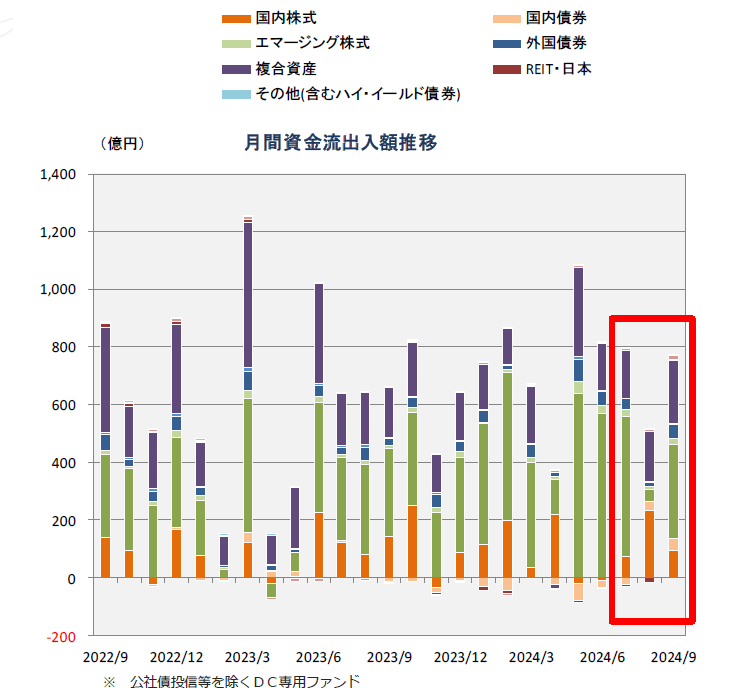

ここではDC専用ファンドの資金流出入動向について確認します。まずは図3のグラフをご覧ください。

7月の資金流出入額は770億円の流入超、8月は500億円の流入超、9月は770億円の流入超となりました。

おおむね堅調に資金が流入しましたが、8月には外国株式型の流入額が大幅に縮小した一方、国内株式型の流入額は増加しました。8月は上旬に金融市場が混乱する中で、外国株式型から資金を移すスイッチングの動きがみられたものと思われます。一方で、国内株式型は相場の下落局面をむしろ好機と捉えたのか、インデックスファンドを中心に資金が流入しました。

図3 ファンド分類別 月間流出入額推移(DC専用ファンド) 拡大図表示

※ 公社債投信等を除くDC専用ファンド、出所:三菱アセット・ブレインズ

※ 公社債投信等を除くDC専用ファンド、出所:三菱アセット・ブレインズ

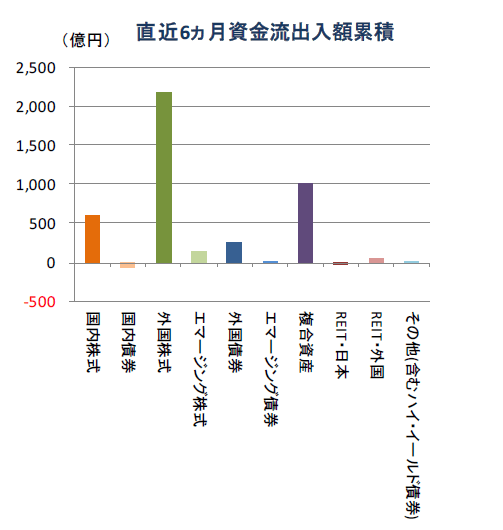

次に図4のグラフをご覧ください。直近6カ月の資金流出入額の累積は、外国株式型が2180億円、複合資産型が1010億円、国内株式型が600億円となっています。

図4 ファンド分類別 月間流出入額推移(DCファンド) 拡大図表示

※ 公社債投信等を除くDC専用ファンド、出所:三菱アセット・ブレインズ

※ 公社債投信等を除くDC専用ファンド、出所:三菱アセット・ブレインズ

引き続き、外国株式型への流入がけん引していますが、流入額が減少する月も散見されたことから、これまでより勢いは鈍化しました。

複合資産型も相応の資金を集めています。複合資産型は市場環境の影響を受けにくいため、これまでと同程度の資金が安定的に流入しました。

国内株式型への流入はやや増加しました。相場の下落局面を中心に、資金流入が活発となっています。

次に、個別ファンドではどのようなファンドに資金が流入しているのか、外国株式型と国内株式型のカテゴリーについて確認します。

まず、外国株式型の9月の月間資金流入額上位15ファンドについてです(図5)。

図5 2024年9月 外国株式型(DC専用ファンド) 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

ランキング表のとおり、上位15本のうち14本がパッシブファンド、インデックスファンドになりました。

アクティブファンドは3位にランクインした「三井住友・DC外国株式アクティブ」1本のみです。特定のスタイルによらず、先進国の株式指数であるMSCIコクサイと同程度のリスクで安定的に上回るリターンを目指すファンドです。

トップダウンとボトムアップからリサーチを重ね、有望な銘柄をピックアップするという比較的オーソドックスなファンドです。

インデックスファンドではMSCIコクサイに連動するファンドが多いですが、最近の傾向として、S&P500に連動するファンドが注目を集めています。

2位の「DC米国株式インデックス・オープン(S&P500)」、5位の「One DC米国株式(S&P500)インデックスファンド」、9位の「iシェアーズ米国株式(S&P500)(DC)」、14位の「野村米国株式S&P500インデックスファンド(確定拠出年金向け)」の4ファンドがランクインしました。

前回の2024年6月ではランクインしたファンドは3本、5位以上にランクインしたファンドは1本もありませんでしたので、S&P500インデックスファンドへの人気の高まりがみてとれます。

今後はこれらにMSCIオールカントリー・ワールド・インデックスに連動する全世界株式タイプのインデックスファンドが加わることも想定されています。インデックスファンドのベンチマークの多様化が進んでいくかもしれません。

次に国内株式型の資金流入額上位15ファンドについて確認します(図6)。

図6 2024年9月 国内株式型(DC専用ファンド) 拡大図表示

出所:三菱アセット・ブレインズ

出所:三菱アセット・ブレインズ

ランキング表のとおり、インデックスファンドが大半となりました。アクティブファンドは6位の「ひふみ年金」、10位の「MHAM日本成長株ファンド<DC年金>」、11位の「スパークス・厳選投資ファンド(確定拠出年金向け)」と、いずれもグローススタイル色の強いファンドとなっています。

インデックスファンドはTOPIXに連動するファンドが中心ですが、当月は2位に「DC日本株式ESGセレクト・リーダーズ・インデックスファンド」がランクインしたことが特徴と言えます。このファンドはインデックスベンターであるMSCI社が開発した「MSCIジャパンESGセレクト・リーダーズ指数」に連動する投資成果をめざします。MSCIジャパンIMI指数を基として、その中からESG評価に優れた企業を選別し構築される指数です。

同指数は業種内で相対的に優れたESG評価の銘柄を対象とするため、業種の偏りが抑えられている点に特徴があります。組入銘柄は大企業を中心とした約250銘柄です。ESGに配慮している優良銘柄にインデックスを通じて選別投資したいという投資家から支持を集めているものと考えられます。

ESG投資はESG課題を考慮することで、パフォーマンスの向上につなげる投資です。下落リスクの抑制や投資対象企業の中長期的な企業価値の向上によりリターンの獲得をめざします。ESG課題は気候変動を始め企業経営にとって重要な要素となってきていますので、株式ファンドを始めとしたファンド選びにおいても、各ファンドがESGをどのように捉え運用に取り込んでいるかを把握することは重要かと思います。運用会社もこれらに応えるために、十分かつ適切な情報開示を行っていくことが引き続き期待されます。

資金流出入動向の説明については以上です。

――ありがとうございます。最後に、直近DC向けにどのような商品が設定されたか教えていただけますか?

2024年7月~9月で新たに設定されたファンドはありませんでした。

DCファンドに限らず、新規設定ファンドは投信市場全体として低調となっています。

昨年までは新NISAの開始に伴い、ファンドの新規設定が増加する傾向にありましたが、年明け以降、比較的低水準となっています。

ただし、足元ではiDeCoの拠出限度額の引き上げといった制度改正もありますので、仮にDC市場への流入額に変化がみられれば、ファンドの新規設定動向も変化する可能性があるかと思います。

以上、パフォーマンス動向、資金流出入動向、新規設定ファンド動向についてお話しました。

標 陽平/三菱アセット・ブレインズ株式会社 シニアファンドアナリスト

2011年3月大学卒業後、銀行でのリテール営業を経て、2014年9月三菱アセット・ブレインズ株式会社(MAB)へ入社。2016年7月よりアナリスト第一グループ所属。同グループでは主にDCファンドを始めとした投信評価業務、投資情報の提供を担当。日本証券アナリスト協会検定会員。

外部リンク

この記事に関連するニュース

-

「オルカン」「S&P500」に流入続くも、「成長投資枠」で資金流入に異変?

Finasee / 2024年11月22日 6時0分

-

「eMAXIS Slim 米国株式(S&P500)」が「グロソブ」を抜き、歴代最大の残高に。この2大爆売れ投信の“共通点”と“決定的な違い”は…

Finasee / 2024年11月6日 19時0分

-

今後10年で「S&P500」のパフォーマンスが急低下する? インデックス投資家をザワつかせた“ある予測”

Finasee / 2024年10月31日 20時8分

-

外国株式インデックスがもてはやされる中で異彩を放つ「外債ファンド」。広島銀行ではなぜ売れるのか?

Finasee / 2024年10月31日 7時0分

-

ゆうちょ銀行・郵便局では「S&P500」が継続してトップ! 株価下落警戒でバランスファンドは「均等型」が優位に

Finasee / 2024年10月30日 8時0分

ランキング

-

1クリスマスケーキに異変…『卵』の価格高騰止まらず 夏の猛暑の影響で今後は鳥インフルエンザによる卵不足の恐れも

東海テレビ / 2024年11月21日 21時22分

-

2クシュタールの会長「セブン&アイとの統合で小売業のチャンピオンに」…敵対的買収は「考えていない」

読売新聞 / 2024年11月22日 9時5分

-

3KADOKAWA「サイバー攻撃」が示した経営リスク セキュリティの難題に日本企業はどう向き合うか

東洋経済オンライン / 2024年11月22日 7時20分

-

4一番人気の「かつ重」は300円未満! スーパー・トライアルが物価高時代に「安さ」で勝負できるワケ

ITmedia ビジネスオンライン / 2024年11月22日 6時10分

-

5「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください