米大統領選挙後の長期金利の動向を読み解く。4パターンのシナリオとは?

Finasee / 2024年11月5日 13時0分

Finasee(フィナシー)

今週も注目はやはり大統領選挙です。いろいろな角度から調べ物をしていました。一つ忘れていたな、と感じているのが金利の動きです。

ここにきて米国の長期金利は4.25%を超え4.5%、ゆくゆくは5%になるのではと、様々な意見が飛び交っています。

そこで、大統領選挙によって長期金利はどれほど動いたのかを一度調べようと思い立ちました。

前回の記事はこちら衆院選後の株価は上がる、下がる? 過去10回の選挙結果から今後の見通しを予測

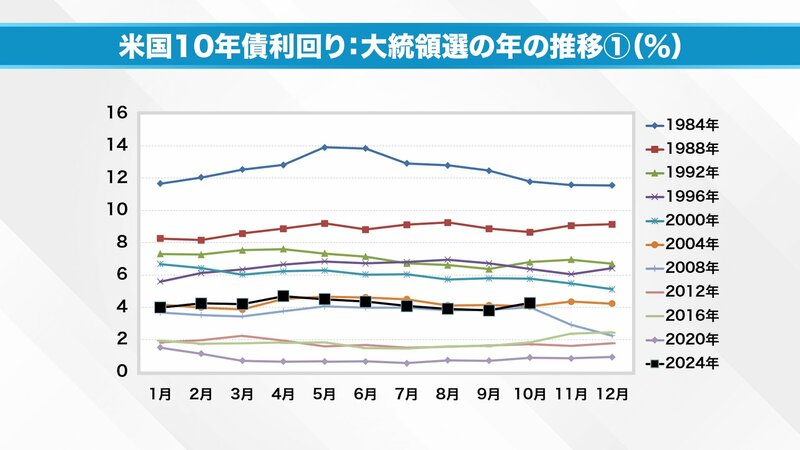

最初のグラフです。

1984年のレーガン大統領が誕生した選挙から、今回までの大統領選挙が行われた年の米国10年債利回りの動きを1月から12月までまとめたものになります。

グラフを見ると、大統領選挙があったから金利が上がる、あるいは下がるといったパターンはあまり見て取れないことがわかります。

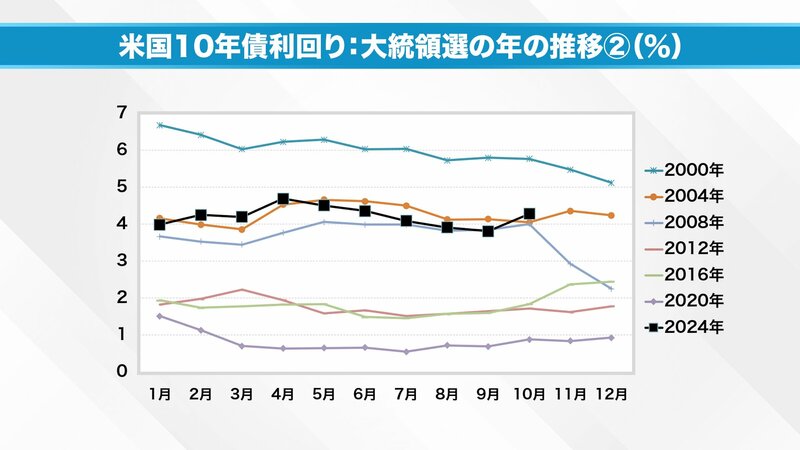

もう少し現代にフォーカスして見てみましょう。2000年からまとめなおしてみました。

興味深いことに気が付きます。今回の選挙がある2024年の金利水準は、2004年、2008年の金利水準に近いのです。つまり、金融危機前と同じ金利水準で長期金利が動いている。

もっと細かく見ていきましょう。たとえば金融危機前の2000年、ITバブルが崩壊した年は、もっと金利が上がっています。

次に、金融危機後を見てみましょう。2012年、2016年、2020年と3回選挙がありました。いずれも長期金利はいまよりもうんと低い水準でした。

そして、2024年の今回は、長期金利が久しぶりに上がり、4%台で推移しています。

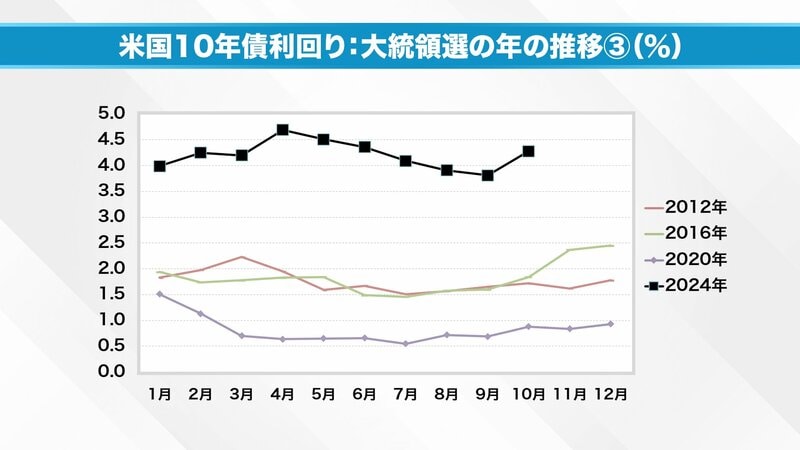

さて、もっと現代にフォーカスして長期金利を見てみましょう。金融危機後の2012年からの長期金利の推移をまとめてみました。

2009年に景気の底に行き、2012年のオバマ、2016年のトランプ、2020年のバイデンと続く。グラフを見みてみると一つの金利の動きがあることがわかります。

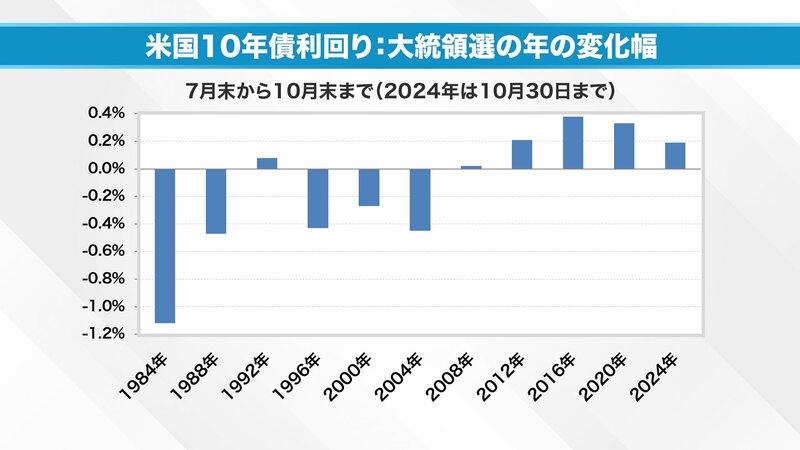

注目は選挙前の3カ月です。8月から10月の動きを見ると、長期金利はどこも上がり気味なのです。そこで、1984年から今回までの選挙戦前8~10月の長期金利の動きを横比較してみると、意外な結果になりました。

1984年の数値に表れているように、昔は選挙前最後の3カ月間は長期金利は上がらず、むしろ下がる傾向にありました。

ところが、金融危機後の最後の3カ月は、どれも金利が上がる傾向になった。16年分の結果が出ているわけですから、金融危機を境にしてアメリカの選挙の在り方に構造的な変化が生まれていると言えそうです。

こちらは今回の選挙で「責任ある連邦予算委員会(CRFB)」というアメリカの財政赤字を心配する元議員らが超党派で作る委員会が発表したレポートで、今後の財政赤字がどうなるかを試算したものになります。

トランプ大統領になった際のシナリオを見てみましょう。減税が延長されるので、政府の歳出は10兆ドル増える。しかし、トランプ大統領は関税をまた引き上げると言っている。そして利払いも増える。その結果、財政赤字は差し引きで7兆5000億ドル増になる。そして2035年までに累積債務残高はGDP比142%に上がる。つまり、選挙後の10年で財政赤字は現在の数値から22%ほど増える。そんな試算です。

一方のハリスは児童扶養税額控除を拡充すると言っています。つまりトランプ同様減税すると言っている。その結果、増える歳出は7兆2500億ドルです。ただ、法人税をかけ、国の儲かっている企業から税を徴収するとも言っています。その結果、歳入は4兆2500億ドル増になる。また、利払い費も5000億ドル増になるので、財政赤字は差し引き3兆5000億ドル増になる。ということで、財政赤字はトランプ大統領になった場合の半分ほどで済む。それでも2035年には累積債務残高はGDP比で133%に上昇する。

どちらの政党も財政赤字がどんどん増える形です。

実はもともと、共和党は小さな政府、つまり財政赤字は増えない仕組みを目指す。対する民主党が政権を握ると社会福祉にお金をかけ、財政赤字が増える。こういった考え方が社会通念だったわけですが、いまは全く違う。

付け加えると、昔と異なり、「歳出は増えるが、歳入もこれだけ増える」そのようなバランス型で政策が行われていることもわかります。

この流れも紐解くと行き着くのは金融危機です。金融危機当時はつぶれそうな金融機関への公的資金注入を巡って、議論が紛糾しました。

そして金融危機の後の大統領選挙は、イメージの対決という側面はあるものの、お金をどう使うか、その争いという側面が強くなっていった。そう感じています。

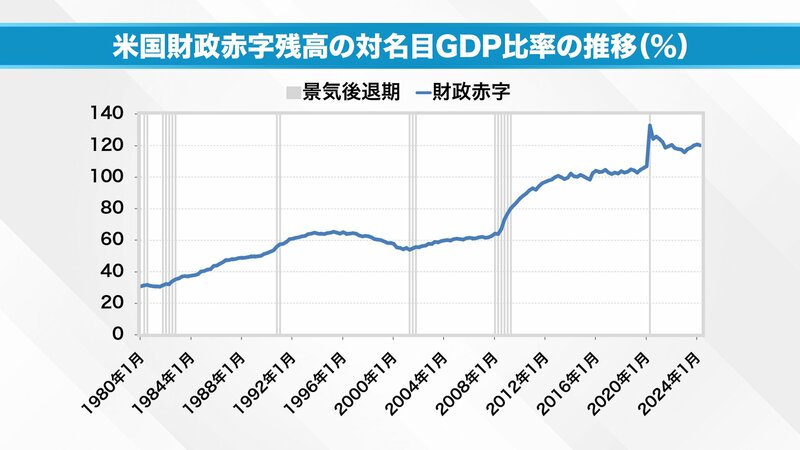

ここでもう一度、アメリカの財政赤字の足取りを見てみたいと思います。

現在、GDP比の財政赤字残高は120%あります。昔を振り返ってみるとレーガン大統領が軍事支出を増やして「双子の赤字」と大騒ぎされたころでも、財政赤字残高は40%くらいでした。しかし今は、日本には及びませんが非常に高くなっている。

金融危機を経て強烈に上がった。続いてコロナ危機が起こりました。未曽有の二つの危機を経てアメリカのGDP比の財政赤字は100%を下回る気配は見られなくなりました。もう戻らなそうな雰囲気になっている。

ここからは直近の長期金利の動きを見ていきましょう。

FRBは9月18日に利下げをしました。まだまだ利下げをするとも発表したので、長期金利は本来は横ばいか、もう少し下がる動きを示すはず。上がっても、0.25%くらい。これがいままでの常識でした。しかし、今回の選挙は違うのです。

9月中旬まではハリスさんが優勢でしたが、最後の1カ月になりトランプさんが追い上げてきたという報道が目立つようになります。差は縮まってきている。場合によっては、世論調査では勝っているとも報道されるようになる。結果、先ほどの「責任ある連邦予算委員会」による試算のとおり、トランプ大統領になると債務残高が増えると考える人が増え、債券がおそらく売られている。その結果、どんどん金利が上がり、いよいよ選挙を迎えそうだ。そのような状況にあります。

ただ、議会の選挙があることを忘れてはなりません。仮にねじれることになれば、どうなるか。

トランプ候補が大統領になっても議会を民主党が抑えれば、すんなり予算が通り財政赤字7兆5000億ドル増とはいかない。そうなれば、金利は下がることになるでしょう。そしてドルは安くなる。

逆にトランプ大統領が勝ち、議会も共和党が勝つ。どんどん減税する。税収は関税などの形で外国から取る。そうなると、金利は上がるでしょう。ただ、為替が金利の通りに動くかは未知数です。

最後にハリスさんが勝った場合を考えてみましょう。ハリスさんと民主党が勝てば、財政赤字の増加は3兆5000億ドルほどで済みます。しかし、下馬評通りであれば、ハリスさんが勝っても議会を制するのは共和党になりそうです。つまり、すんなり予算は決まらない。そうなれば金利は下がる方向に動くでしょう。

財政赤字だけで金利が100ベーシスも200ベーシスも動くことはないでしょうが、財政赤字や財政支出、財政政策効果でざっと25~50ベーシスくらいは動くと考えられます。そうなれば足元の金利4.28%はもう一度、4%を切るくらいまで落ちる可能性はある。

改めて、選挙後の金利の動きを振り返ってみましょう。4パターンほどあります。

・ハリスが勝ち議会がねじれた場合は金利が下がる。

・ハリスが勝ち民主党が勝った場合は今よりも少し下がる。

・トランプが勝ち共和党も勝った場合は今よりもさらに金利が上がる。

・トランプが勝ち議会では共和党が負ければ金利は今の水準を維持する。

さて、この4つのパターンに合わせて我が国の問題を考えてみましょう。為替が動いてしまうことが問題です。だから皆さん来週は臨戦態勢でしょうね。為替が円安方向に動けば日本銀行は利上げを催促されてしまう。そうなれば株を動かされてしまいますから。

なんなんでしょう? この世の中は。現代の世の中はここまで複雑になってしまったのか。そう感じているところです。

先を読み戦略を立てられる投資家やヘッジファンドにいるような、すばしっこい人にとっては、おもしろい、これほど儲かるチャンスはない。そんな時代になっているかもしれません。

しかし、オーソドックスな投資、つまり中長期的な投資を考えている人にとってはちょっと迷惑な大統領選挙になっているなと思います。

ゆったりとした視点で投資を考えている人は日本銀行の動きを見てほしいですね。私は日本銀行は利上げにもっと時間をかけてよいと考えています。

植田総裁が記者会見で「いつでも利上げをする」という趣旨の発言をしました。ただ、これは為替マーケットに対するけん制だと私は思っています。

実のところ、インフレ基調は下がっているので、利上げを急ぐ必要はない、つまり、為替は日本経済、消費者に必要以上にネガティブなインパクトを与えていることを植田総裁は知っている。

中長期の投資家からすると、為替が円高に戻らないのであれば、外国に投資をするしかない。むしろそこにブーストをかけていくことになるでしょう。逆に行き過ぎた円安が修正される可能性もある。その場合はもう一度「よし日本株だな」という判断で日本株を買っていく戦略になるのではないかと思います。二つの大きな分かれ道です。

「マーケット・アナライズ」はYouTubeからもご覧いただけます。

公式チャンネルと11月2日 放送分はこちらから

岡崎良介氏 金融ストラテジスト

1983年慶応義塾大学経済学部卒、伊藤忠商事に入社後、米国勤務を経て87年野村投信(現・野村アセットマネジメント)入社、ファンドマネジャーとなる。93年バンカーストラスト信託銀行(現・ドイチェ・アセット・マネジメント)入社、運用担当常務として年金・投信・ヘッジファンドなどの運用に長く携わる。2004年フィスコ・アセットマネジメント(現・PayPayアセットマネジメント)の設立に運用担当最高責任者(CIO)として参画。2012年、独立。2013年IFA法人GAIAの投資政策委員会メンバー就任、2021年ピクテ投信投資顧問(現・ピクテ・ジャパン)客員フェロー就任

マーケット・アナライズ編集部

全国無料放送の放送局「BS12( トゥエルビ)」にて隔週土曜あさ6時~放送中の「マーケット・アナライズ CONNECT」が運営する公式Youtubeチャンネルから、金融ストラテジストの岡崎良介氏の解説を中心に注目のコンテンツを「フィナシー」読者の皆さまにお届けしています。新NISAのスタートを機に投資デビューした方やこれから始めようと考えている方、さらに、投資の世界を通じて経済や企業の知識を深めたいと考えている方に、ぜひご覧いただきたい内容をお届けします!

外部リンク

この記事に関連するニュース

-

トランプ大統領2期目決定を受けた市場の動きを読み解く。結局株は上がるのか、それとも!?

Finasee / 2024年11月14日 13時0分

-

トランプラリーは株高・ドル高でスタート、"トランプ相場"はいつまで続く?

マイナビニュース / 2024年11月12日 18時0分

-

[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)

トウシル / 2024年11月7日 15時25分

-

米大統領選と米連邦議会選、「結果の組み合わせ」で予想される金融市場の反応【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月6日 13時35分

-

市場は「トランプ氏が勝利」と予想? 米大統領選後のドル・株・金利はどうなるか

マイナビニュース / 2024年11月6日 7時0分

ランキング

-

1「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

-

2ブランド物を欲しがる人と推し活する人の共通点 囚われの身になってしまう、偶像崇拝者たち

東洋経済オンライン / 2024年11月21日 14時30分

-

3食用コオロギ会社、破産へ 徳島、消費者の忌避感強く

共同通信 / 2024年11月22日 1時18分

-

4「サトウの切り餅」値上げ 来年3月に約11~12%

共同通信 / 2024年11月21日 19時47分

-

5さすがに価格が安すぎた? 『ニトリ』外食事業をわずか3年8カ月で撤退の原因を担当者に直撃「さまざまな取り組みを実施しましたが…」

集英社オンライン / 2024年11月21日 16時49分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください