トランプ大統領2期目決定を受けた市場の動きを読み解く。結局株は上がるのか、それとも!?

Finasee / 2024年11月14日 13時0分

Finasee(フィナシー)

今回は、大統領選挙を受け市場がどう反応したかについてお話ししたいと思います。

結論から言うと市場が取った戦略は8年前、一度目のトランプ大統領誕生時とほぼ同じです。ただ、おかれた環境は異なります。

では、われわれはどのような環境に置かれているのか。今回はそのことを皆さんと一緒に考えていきたいと思います。

前回の記事はこちら米大統領選挙後の長期金利の動向を読み解く。4パターンのシナリオとは?

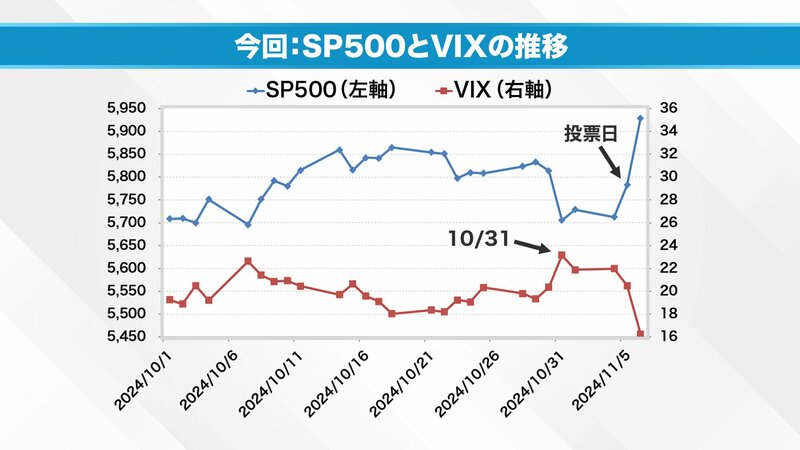

まずはこちらの画像を見てください。青い折れ線グラフはSP500 の動き。赤がアメリカのVIXの動きとなっています。このVIXはアメリカのインプライドボラティリティ(予想変動率)を示す指数で、簡単に言えば保険の世界を表すものです。

両方の動きを見てみると株価(SP500 )は投票日の前に少し下がり、そこからぴょーんと跳ねていくような動きになっています。

かがみ合わせのような動きをしているのがボラティリティです。ボラティリティは投票日前に上昇している。専門的に考えると、おそらくみなさん保険を買った。だからボラティリティが上がったのでしょう。

8年前の選挙はヒラリークリントン氏とトランプ氏の戦いでした。どちらに動くにしても混乱する。上にぶっ飛ぶかもしれないし、下にぶち下がるかもしれない。どちらになってもいいように保険を持っておく。あるいはコールオプションのように保険の機能を有するものに変えておこう。そんな動きがありました。そして、保険を買うとボラティリティがあがります。

さて、投票日。株価は上にぶっ飛んだ。そのため保険の解約が進み、ボラティリティは下がっていった。8年前はこのような現象がありました。

それでは今回の選挙の動きを見ていきましょう。前回とほとんど同じ動きをしています。

10月31日にかけてボラティリティが上がり、投票日になり株価がぶちあがる。「しめしめ……。保険を買っておいてよかったな」と保険を解約。そしてボラティリティが下がる。完全にコピーと言ってよい動きです。

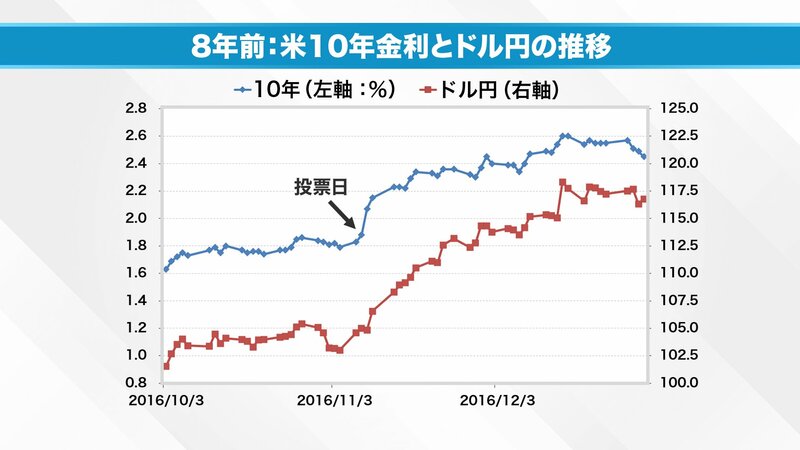

次に金利とドルの動きを見ていきましょう。まずは8年前からです。青線のグラフが10年金利、赤線のグラフがドル円の動きを指示しています。

金利は投票日に向かい順張り型で上がっていく。当時の10年金利は1.8%でした。ドナルド・トランプが勝利し減税に向けて動き出した。「景気が良くなるぞ」という雰囲気も織り込み10年金利はだいたい100ベーシス上がりました。

逆に2016年の為替市場はどうだったか。日本にとっては悲劇でした。当時はブレグジットもあり、マイナス金利もあり、9月にはイールドカーブコントロール政策も行われた。アベノミクス最大の試練の年だった。

そんな時にトランプ大統領が誕生したのです。当時は「また1ドル100円になるんじゃないの」という声もありました。実際には金利が上がりそれについていくようにドル高になり、1ドル100円から見ると、15~17%動きました。

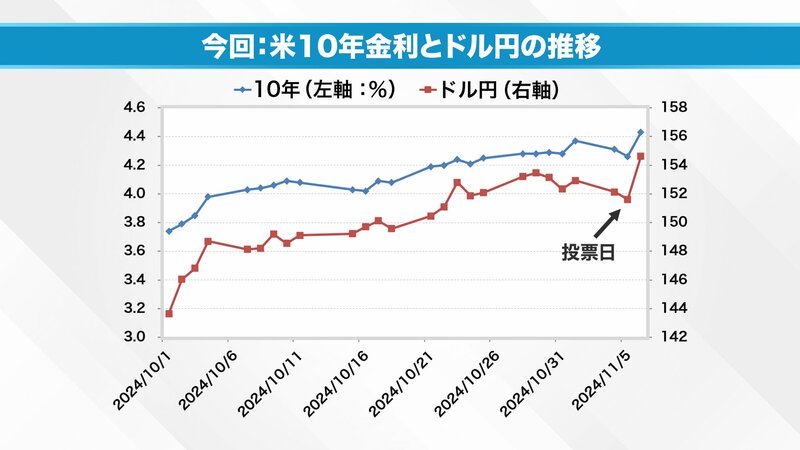

さて、今回の選挙です。投票日になった。「やはりトランプさんは強い」ということで、乗り遅れてはいけない、とでも言うようにドル円が上がりました。そして投票日に買われて154円になった。ただ、今回の場合はドル円は10%ほどの上昇幅、金利も4%から見ると40ベーシスの上昇、ボトムから見ても80ベーシスの上昇です。

8年前の選挙結果には驚きしかなかったと思います。私も「本当にトランプが勝ったのか」と驚きました。

当時は「トランプタワーを持っている富豪ドナルド・トランプ」、「テレビで面白いことをやっているトランプ」、「バック・トゥ・ザ・フューチャーに出てきたジャイアンみたいなやつ」その程度の認識しかなかった。そんなトランプさんが勝利したわけです。まともに選挙の動きを見ていなかったものだから、慌てて飛び乗った印象があります。

しかし、今は何をするかはだいたいわかっている。だから、あらかじめ「トランプ・シフト」が行われていたのではないかとみています。

ここまでの動きは8年前と同じ作戦を試みてうまくいったという話です。マーケットは明日も続きます。ここからはファンダメンタルズに返っていかなければならない。そして、ファンダメンタルズは8年前とは大きく異なります。

まず、アメリカの消費者物価指数の動きを見ていきましょう。赤線のグラフが2024年、青線のグラフが2016年のものです。今回の選挙前の動きを見ると、消費者物価指数は少しずつ抑制されていることがわかります。

対して2016年はどうか。図には12月が2度登場します。一度目の1月から12月は2016年の数値です。つまり、大統領選挙までを追ったものになります。次の1月から12月までは2017年、つまりトランプ大統領1年目の数値を表したものです。

2017年、アメリカにはディスインフレの危機が訪れましたが、インフレを加速させる政策だった。しかし、今回はインフレが収まってきた状況です。これからは毎回ファンダメンタルズを見なければいけない。またCPIを見なければいけない。そんな時代が始まると思っています。

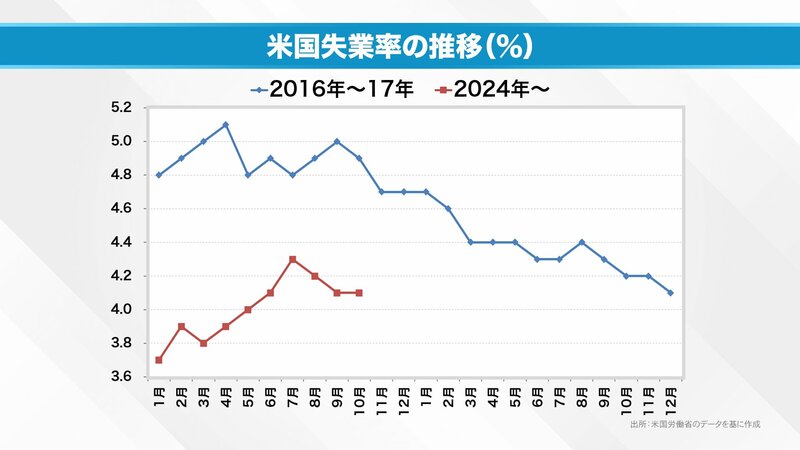

失業率を見ていきましょう。2016年はリーマンショックで失業率が10%まで上がった。やっと落ちてきたところで、選挙になりました。

今回の場合は10月失業率は4%くらいです。ただし、失業率の推移が示すグラフの形は似てきている。ですから自然失業率が5%くらいまであがればトランプさんの減税などの政策は意味がある。しかし、下がっていけば、デフレギャップはない。ギャップがない中で政策に打ったお金はすべてインフレにつながってしまう。

ですから、今回の選挙後は失業率も見なければなりません。失業率が上がるか、下がるかで大きな差があるからです。

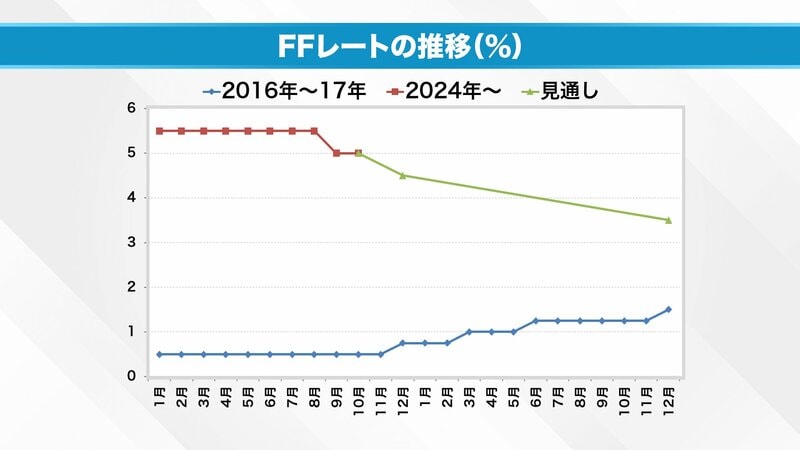

さて、FRBを見ていきましょう。失業率を減らす、物価を2%を安定させることがFRBの仕事です。青い折れ線グラフが2016年のFFレートで、2024年が赤い折れ線グラフになります。

もともと、アメリカの金利はずっとゼロだった。しかし、2015年12月にジャネット・イエレン議長がようやく一歩目を踏み出した。1年間ずっと我慢し、2016年の12月に利上げし、そこからポンポンと上がっていった。

失業率を見るとわかります。2016年は失業率が下がっていっている。ギャップはもうない。だから金融政策正常化に戻ってよいと判断し、少しずつ金利は上がった。その中でトランプ政策が行われました。

対して今回は5.5%まで金利があがり、そこから4.75 %まで下がった。今年の年末は4.4%くらい、来年には3.4%くらいまで下がる。つまり今回はちょっとずつ下げていく流れです。この点が大きく異なります。

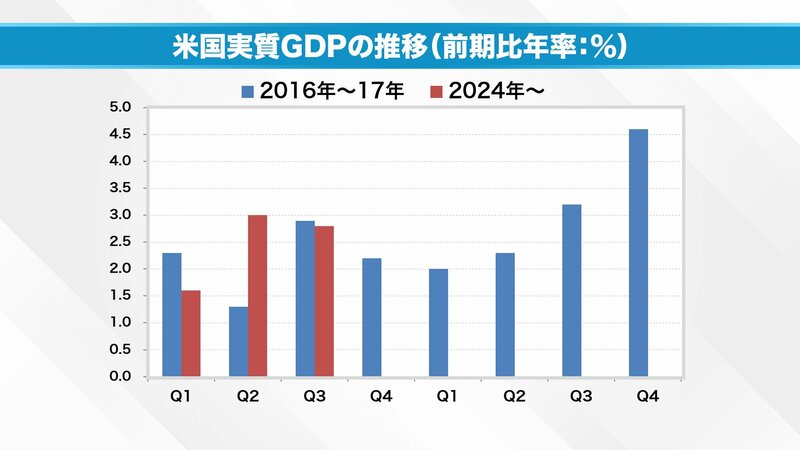

似ている点もあります。GDPです。

青いグラフ、2016年からの最初のトランプ大統領時代を見てみましょう。仕事を始めたのは2017年からです。早速減税の効果が表れたのか2017年のQ2からGDP上がり始めています。

今回も同じようなパターンになるか。ただ、今回は減税の延長です。当時とは違います。むしろ現在の水準を維持する形にはなると思います。いずれにしても問題となるのは、「景気後退はなさそうだ」という点です。

景気後退がないところに減税になると、インフレが再燃しそうになる。対して、景気後退があるところに減税となると、ちょうどよいということになる。

市場はトランプさんが大統領だから買うわけではありません。現在のファンダメンタルズがある。企業業績がある。そして株価が生成される。2017年の世界はトランプさんの政策が合っていました。はたして2025年の経済がトランプさんの政策と合うかどうかが問題です。

また、世界の経済が大きくなると日本の経済が大きくなるという構図です。ですから、ケンカもやめてほしい。もう一つ。前回から8年経ち、トランプさんは78歳になりました。これもリスクです。もう大忙し。個人的にはしばらくこのネタで回せそうだなと思っています(笑)。

「マーケット・アナライズ」はYouTubeからもご覧いただけます。

公式チャンネルと11月9日 放送分はこちらから

岡崎良介氏 金融ストラテジスト

1983年慶応義塾大学経済学部卒、伊藤忠商事に入社後、米国勤務を経て87年野村投信(現・野村アセットマネジメント)入社、ファンドマネジャーとなる。93年バンカーストラスト信託銀行(現・ドイチェ・アセット・マネジメント)入社、運用担当常務として年金・投信・ヘッジファンドなどの運用に長く携わる。2004年フィスコ・アセットマネジメント(現・PayPayアセットマネジメント)の設立に運用担当最高責任者(CIO)として参画。2012年、独立。2013年IFA法人GAIAの投資政策委員会メンバー就任、2021年ピクテ投信投資顧問(現・ピクテ・ジャパン)客員フェロー就任

マーケット・アナライズ編集部

全国無料放送の放送局「BS12( トゥエルビ)」にて隔週土曜あさ6時~放送中の「マーケット・アナライズ CONNECT」が運営する公式Youtubeチャンネルから、金融ストラテジストの岡崎良介氏の解説を中心に注目のコンテンツを「フィナシー」読者の皆さまにお届けしています。新NISAのスタートを機に投資デビューした方やこれから始めようと考えている方、さらに、投資の世界を通じて経済や企業の知識を深めたいと考えている方に、ぜひご覧いただきたい内容をお届けします!

外部リンク

この記事に関連するニュース

-

トランプシフトに動くグローバルマネー。したたかなヨーロッパ、為替に振り回される日本、そしてアメリカは?

Finasee / 2024年11月21日 13時0分

-

トランプ氏当選で注目のセクターと懸念点は?新政権発足から100日間は「ハネムーン期間」

MONEYPLUS / 2024年11月9日 7時30分

-

選挙判明が長引けば、相場はFOMCが左右!

トウシル / 2024年11月6日 15時43分

-

米大統領選挙後の長期金利の動向を読み解く。4パターンのシナリオとは?

Finasee / 2024年11月5日 13時0分

-

米大統領選の勝者は誰か?米国株と為替の反応は?直前の分析(窪田真之)

トウシル / 2024年10月31日 8時0分

ランキング

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください