シリーズ オルタナティブ投資 発展の歴史

第7回 プライベートエクイティの発展(後編)

Finasee / 2024年11月22日 7時0分

Finasee(フィナシー)

「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第7回はプライベートエクイティの発展について、前後編の2回に分けて取り上げます。

後編ではまず、日本のPE市場を見てみます。

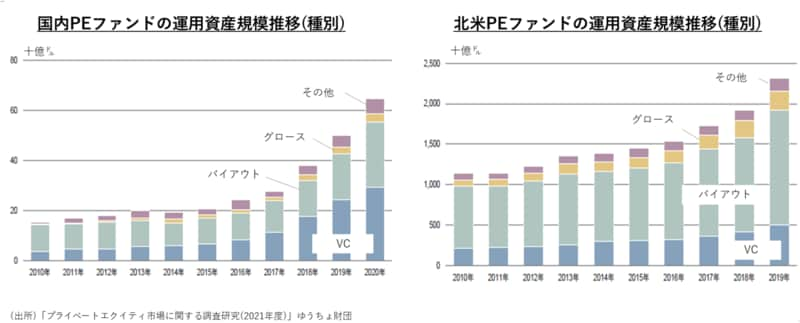

下図は日本におけるPEファンドの種別運用資産規模の推移です。日本におけるVC投資会社の始まりは、1972年に京都経済同友会が主導して設立した京都エンタープライズデベロップメントだと言われています。これは米国のARDをモデルにしていました。

1982年には任意組合型のベンチャーキャピタルファンドが創設され、1985年には地銀のベンチャーキャピタルも設立されました。そして1997年になるとバイアウトファンドも登場しました。

北米と日本のPEファンド市場比較をしてみます。下図に2010年以降の北米PEファンドの種別運用資産規模の推移を記載しました。北米はその規模の大きさもさることながらバイアウトを中心に拡大傾向にあり、ベンチャー投資やグロースも増えてきています。

一方、日本では2010年時点でバイアウト中心ですが、その後ベンチャー投資が大きく増えたことが分かります。バイアウトとグロースも伸びてはいますが、ベンチャー投資に比べると大きくは変化していません。

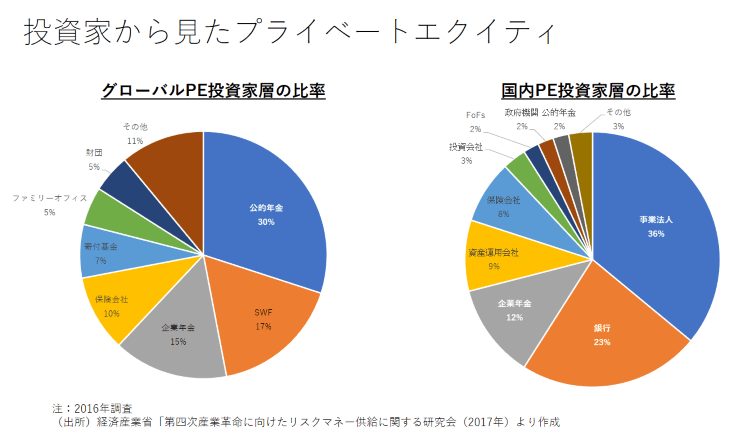

投資家層についても比較してみましょう。下図左はグローバルで見たPE投資家層のシェアで、公的年金30%、SWF17%、企業年金15%、保険会社10%と長期投資可能な大規模投資家が主力になっています。

日本(下図右)は、事業法人36%、銀行23%、次いで企業年金12%で、企業年金以外の顔ぶれがグローバルと大きく異なります。また日本の年金は成熟度が高く、平均的な運用目標が3%程度と相対的に低いこともあり、高リスクのPE投資は一部投資家に限られています。

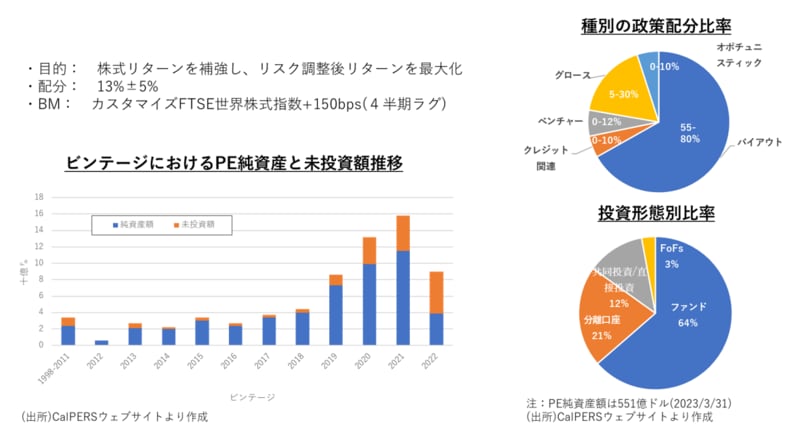

個別の投資家事例として、下図にカリフォルニア州職員退職年金基金(カルパース)の例を示しました。カルパースは1990年からPE投資を開始しています。その目的は株式リターンを補強し、リスク調整後リターンを最大化することで、配分としては全体の13%±5%となっています。ベンチマークは、カスタマイズのFTSE世界株式指数+150bpsで、株式投資の一部としてとらえられています。

ビンテージにおけるPE投資純資産と投資額推移を見てみると、特に2018年以降、積極的な投資を進めています。

そして戦略種別の政策配分はバイアウト55~80%、グロース5~30%、その他にベンチャーやクレジット関連、オポチュニスティックが若干含まれています。

投資形態としてはファンド経由が64%ですが、分離口座21%、共同投資・直接投資が12%で、ファンド・オブ・ファンズにも3%投資しています。

日本では、年金以外のコーポレートベンチャーキャピタル(CVC)や官民ファンド、大学系ファンド、地域創生」ファンドといった様々な目的のPE投資が多く存在しています。

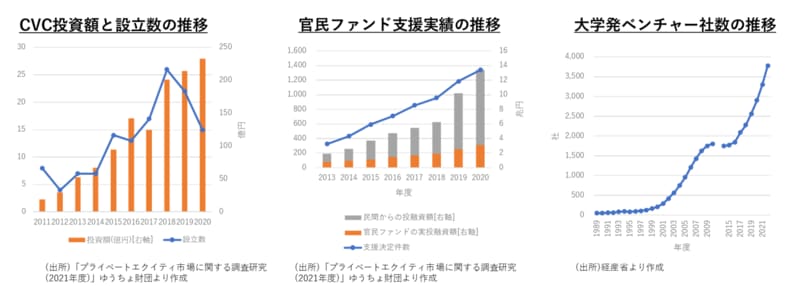

下図の一番左の棒グラフはCVC投資額と設立数の推移です。昨今、設立数は減少していますが、投資額自体は拡大傾向にあります。真ん中が官民ファンド支援実勢の推移であり、これも拡大傾向にあります。

そして一番右が大学発ベンチャー社数の推移で、2000年代に入ってから急激に伸びています。なお2001年経済産業省の「大学発ベンチャー1000社計画」が発表され、3年間でサイバーダインなどを含む1000社の目標に達しましたが、その成果には賛否両論があるようです。

第7回のまとめ

第7回のまとめ

・PEファンドはブームとバーストを繰り返しながら拡大してきました。原動力となったのは規制緩和による機関化と国際化です。そして時代の変化とともに洗練され多様化し、また市場には大型化と競争の波が到来しています。

・現状、運用機関では投資家との関係強化が進んでいます。ひとつは共同投資・直接投資の機会の提供であり、もうひとつはGP主導といったセカンダリー取引の進化です。背景にはGPの付加価値向上や、投資家・運用者間のパートナーシップ強化などがあります。また、PE複製や上場といった流動性向上の試みも見られます。

・投資家から見たPE投資には日米で異なる背景が見られます。米国を含むグローバルでは年金等の長期投資家がPE投資の主体であり、多面的な分散投資によるポートフォリオ構築を行っています。一方日本では、年金以外の投資家層が政策的、戦略的投資を行うケースが多く存在しています。

川原 淳次/MA Alternatives 代表取締役CEO兼CIO

野村総合研究所、野村證券金融経済研究所、ブラックロックジャパン、野村アセットマネジメントにおいて、調査・研究に加え、年金・大学向け資産運用コンサルタント、米国でのオルタナティブ・ファンドオブファンズの運用、マルチアセット型アウトソースCIOなど投資ソリューションの提供を30年以上に渡り行ってきた。

外部リンク

この記事に関連するニュース

-

シリーズ オルタナティブ投資 発展の歴史

第7回 プライベートエクイティの発展(前編)Finasee / 2024年11月20日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第5回 最近のオルタナティブ投資事情(後編)

Finasee / 2024年11月8日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第5回 最近のオルタナティブ投資事情(前編)

Finasee / 2024年11月6日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第4回 どうやって投資するのか?(前編)

Finasee / 2024年10月30日 7時0分

-

シリーズ オルタナティブ投資 発展の歴史 第3回 誰が、投資しているのか?(後編)

Finasee / 2024年10月25日 7時0分

ランキング

-

1クリスマスケーキに異変…『卵』の価格高騰止まらず 夏の猛暑の影響で今後は鳥インフルエンザによる卵不足の恐れも

東海テレビ / 2024年11月21日 21時22分

-

2クシュタールの会長「セブン&アイとの統合で小売業のチャンピオンに」…敵対的買収は「考えていない」

読売新聞 / 2024年11月22日 9時5分

-

3北欧電池企業が破産法申請 EV販売鈍化、経営圧迫

共同通信 / 2024年11月22日 7時24分

-

4米司法省、グーグルにクローム売却要求 検索市場独占の是正で

ロイター / 2024年11月22日 7時53分

-

5「富裕層向けビジネスで優位性がある」高島屋の"金融サービス"がメガバンクや証券会社の脅威になりうるワケ

プレジデントオンライン / 2024年11月22日 8時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください