米国で再度スタグフレーションは起こるのか? カギを握る指標「個人消費支出」と「賃金上昇率」を解説

Finasee / 2024年12月19日 13時0分

Finasee(フィナシー)

前回はアメリカのスタグフレーションリスクについて、1年金利と10年金利からアプローチしました。まだ、終わらないテーマのように思いますが、一つの結論のようなものは見えてきています。今回はその点をお伝えします。

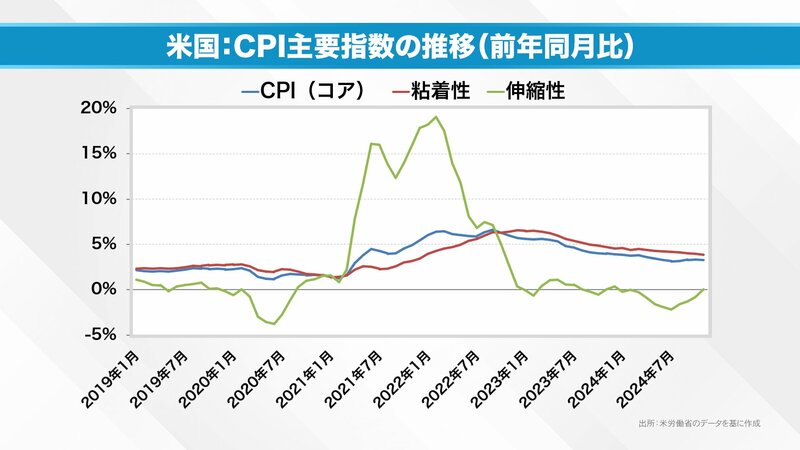

12月11日に11月分の米国消費者物価指数(CPI)が公表されました。青い折れ線グラフが、市場が注目するいわゆるコアCPIと呼ばれるものです。

さて、コアCPIは3.3%から3.2%くらいまで下がりました。去年の後半から徐々に下がってきて、今は下げ止まっている形です。

その理由は何なのかを考えてみたいと思います。

そもそも、われわれが言う「物価指数」は大きく分けると2種類あります。

一つが「フレキシブル(Flexible-Price-CPI)」と呼ばれるもので、その名の通り、伸縮性のあるものを指します。米国で言えば、中古車の価格推移などが伸縮性のあるものですね。

二つ目が「スティッキー(Sticky-Price-CPI)」、つまり粘着性のある物価です。先の画像では、赤の折れ線グラフが指し示しています。代表例は家賃です。粘着性、という言葉からもわかるように、上昇は鈍いが、下がるのも鈍いという特徴があります。

昨今の米国の消費者物価指数をめぐっては、この「粘着性」のあるものが多くを占めているので、目標とする物価上昇率である2%まではなかなか下がりにくいのではないか、といった説明がよくなされます。

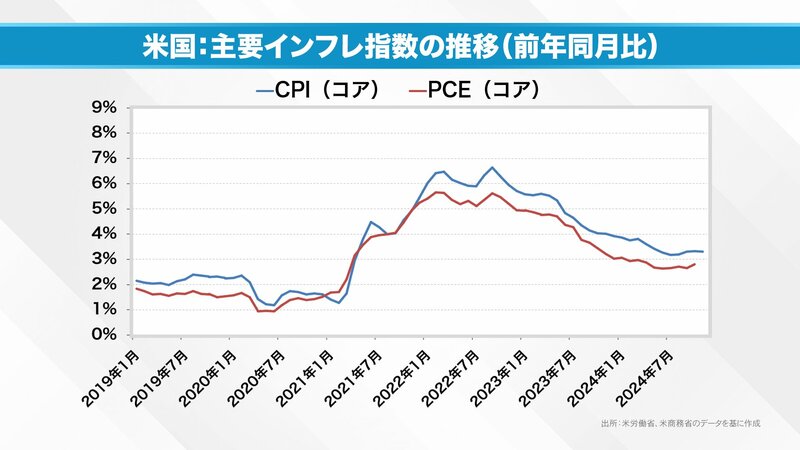

ですが、実は米国の金融政策を決めるFRBが注目しているのはこれらCPIではありません。FRBは個人消費支出(PCE)と呼ばれる物価指数に着目しています。

青い折れ線グラフがCPI(コア)を、赤がPCE(コア)の推移をまとめたものです。ご覧の通り、PCEはCPIよりも低い状態で推移しています。理由はCPIが値札を集めたようなものであるのに対し、PCEは実際にどれだけ消費されたかを計ったものだからです。

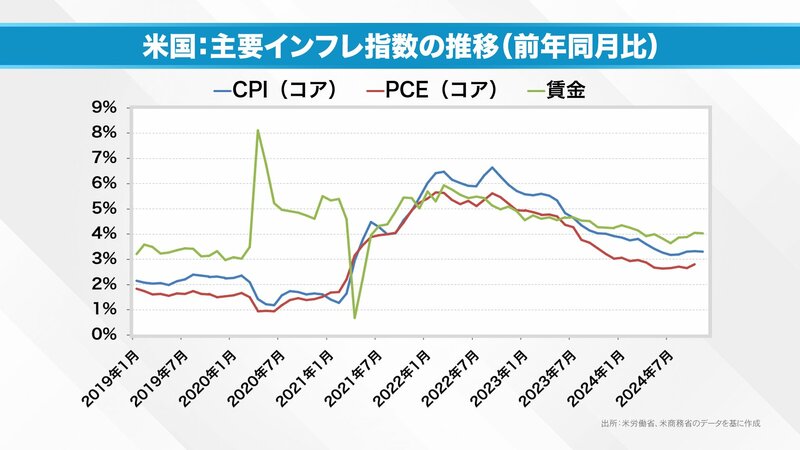

現状、PCEは2.8%、米国が目標とする物価上昇率である2%に近い状況です。さて、前置きが長くなりました。ここから本題に入りたいと思います。CPI、PCE、にもう一つ視点を加えたいと思います。それが「賃金上昇率」です。

現在の米国の賃金上昇率は約4%です。

コロナ禍の中でリストラが相次ぎ、残った人の賃金が一気に上がった。しかし、リオープン(経済再開)があり、急激に下がった。

この異常値が落ち着いた。そしてリオープンの中で人手不足が広がりCPI、PCE、賃金上昇率が上がり、ゆっくりと戻ってきて、4%ほどに落ち着いている。というのが、ここまでの流れです。

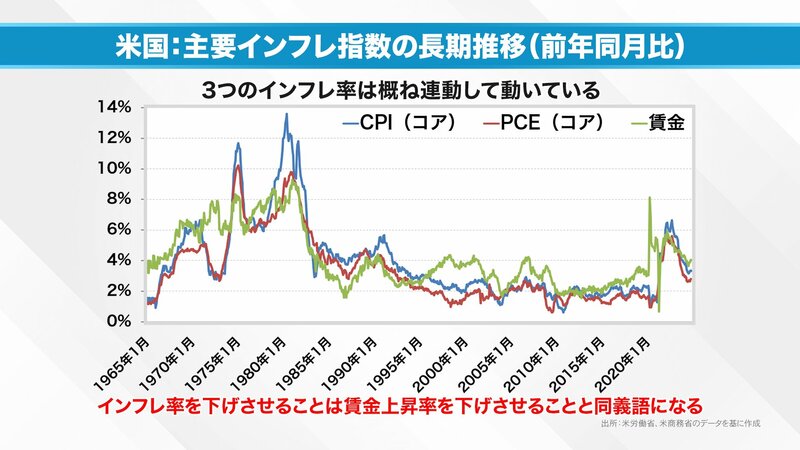

ポイントとなるのは今夏の動きです。CPI、PCEそして、賃金上昇率が上がっています。この要因を探るにあたり、まずは、三つの指標の長期的な推移を見てみたいと思います。1965年1月から近年までをまとめたのが次のグラフです。

ところどころ「わにの口」のように開く箇所はあるものの、三つの指標はいずれも同じような動きをしていることがわかります。

基本的にはコロナ禍ほどの異常値は見られませんが、一カ所、ひどい動きをしている時期があります。70年代です。インフレ抑制のために行われた当時の共和党政権が実施した所得政策の影響と考えられます。

いずれにしても大切なのは、CPI、PCE、賃金上昇率が足並みをそろえて動くことが基本であるということです。

つまり、インフレを抑えようと思えば、賃金を下げなければなりません。たとえば無理やり「明日から自動車の値段を下げなさい」と行政指導したとしましょう。メーカーからすれば、儲からないので売らないか質を下げるしかなくなります。

インフレ抑制のために金融政策でできることは賃金の上昇率を下げる、早い話が「景気を悪くする」ことなのです。

●いったいどういうことなのでしょうか。後編:【「利下げできない?」アメリカで何が起こっているのか。金融ストラテジストが危惧する”あの時代”の再来とは】では、賃金上昇率と失業率をカギに米国のスタグフレーションリスクについて、さらに掘り下げていきます。

「マーケット・アナライズ」はYouTubeからもご覧いただけます。

公式チャンネルと12月14日 放送分はこちらから

岡崎良介氏 金融ストラテジスト

1983年慶応義塾大学経済学部卒、伊藤忠商事に入社後、米国勤務を経て87年野村投信(現・野村アセットマネジメント)入社、ファンドマネジャーとなる。93年バンカーストラスト信託銀行(現・ドイチェ・アセット・マネジメント)入社、運用担当常務として年金・投信・ヘッジファンドなどの運用に長く携わる。2004年フィスコ・アセットマネジメント(現・PayPayアセットマネジメント)の設立に運用担当最高責任者(CIO)として参画。2012年、独立。2013年IFA法人GAIAの投資政策委員会メンバー就任、2021年ピクテ投信投資顧問(現・ピクテ・ジャパン)客員フェロー就任。

マーケット・アナライズ編集部

全国無料放送の放送局「BS12( トゥエルビ)」にて隔週土曜あさ6時~放送中の「マーケット・アナライズ CONNECT」が運営する公式Youtubeチャンネルから、金融ストラテジストの岡崎良介氏の解説を中心に注目のコンテンツを「フィナシー」読者の皆さまにお届けしています。新NISAのスタートを機に投資デビューした方やこれから始めようと考えている方、さらに、投資の世界を通じて経済や企業の知識を深めたいと考えている方に、ぜひご覧いただきたい内容をお届けします!

外部リンク

この記事に関連するニュース

-

スタグフレーション時代到来の前触れか? 「過去のデータ」と酷似する今、米国長短金利差に注目しなければいけないワケ

Finasee / 2024年12月12日 13時0分

-

日本版ブラックマンデーからいつ日本市場は立ち直るのか?カギとなる指標を読み解く。

Finasee / 2024年12月5日 13時0分

-

FRBはインフレに勝利したのか?

トウシル / 2024年12月5日 10時22分

-

「日本の下半期は大丈夫?」日経平均が4万円台に回復しないワケは貿易収支にアリ?

Finasee / 2024年11月28日 13時0分

-

トランプシフトに動くグローバルマネー。したたかなヨーロッパ、為替に振り回される日本、そしてアメリカは?

Finasee / 2024年11月21日 13時0分

ランキング

-

1「オーケー」が大阪に上陸、開店前に“300人行列”の熱気 社長「競合より高ければ値下げ」の気迫

ITmedia ビジネスオンライン / 2024年12月19日 8時0分

-

2「吉野家」ついにクレジットカード決済導入 「はなまるうどん」も

ORICON NEWS / 2024年12月19日 11時30分

-

3LINEヤフーが買収との報道、「きょうの取締役会で決議」とビーノス

ロイター / 2024年12月19日 13時33分

-

4ヤマト運輸の委託見直し打診、日本郵政社長「ヤマト側の事情」…ヤマトは「従前より配達日数が伸びている」と説明

読売新聞 / 2024年12月18日 20時28分

-

5パナ部品子会社の品質不正「社長も隠蔽」の衝撃 検査データ捏造する「スペシャルモード」が存在

東洋経済オンライン / 2024年12月19日 8時31分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください