20代独身・足元の見直し。年金保険料追納と資産運用の組み合わせを提案

Finasee / 2020年12月8日 2時0分

Finasee(フィナシー)

相談者のプロフィールとお金データ

【 斎藤 敦也(仮名)さんのプロフィール】 28歳、会社の独身寮で一人暮らし。都内在住。メーカー勤務。

【寄せられたお悩み】 「年々給与も少しずつ上がっていますが、老後や結婚といった将来と、失業や病気といった不測の事態に備えるために預貯金をしています。 現在、会社の独身寮に住み居住費があまりかからないため、8万円とそれなりの額を毎月貯めることができていますが、0.02%の利息の預金だけでは不安を感じています。 そこで、興味があるのが株式投資です。それに関連してテレビ・新聞でよく聞くNISAとは何か、また株式投資と投資信託との違いも知りたいですし、始めるならどんな風に、いくらぐらいからということも知りたいです。 また、国民年金保険料についても相談があります。20歳から大学卒業まで、学生のため猶予を受けた分が30ヵ月分あります(学生納付特例制度)。こうした未払い分があると将来の年金も減ると聞き、追納したほうがいいかなども不安です」

【お悩みの論点】 ①株式投資が気になっている。 ②さらに株式とセットでよく聞く、投資信託やNISAとは何かも知りたい。 ③学生時代に国民年金保険料は猶予され、納めていない。今から納めたほうがいいのか知りたい。資産状況や月々の収支内訳

金融資産額:600万円 内訳 預貯金: 600万円 ※会社で企業型確定拠出年金(企業型DC)に加入しているが、その金額はここには含まない。

収支 <収入> ・毎月の手取り収入: 23万円 ・手取りの年収: 350万円(夏冬の賞与込み)

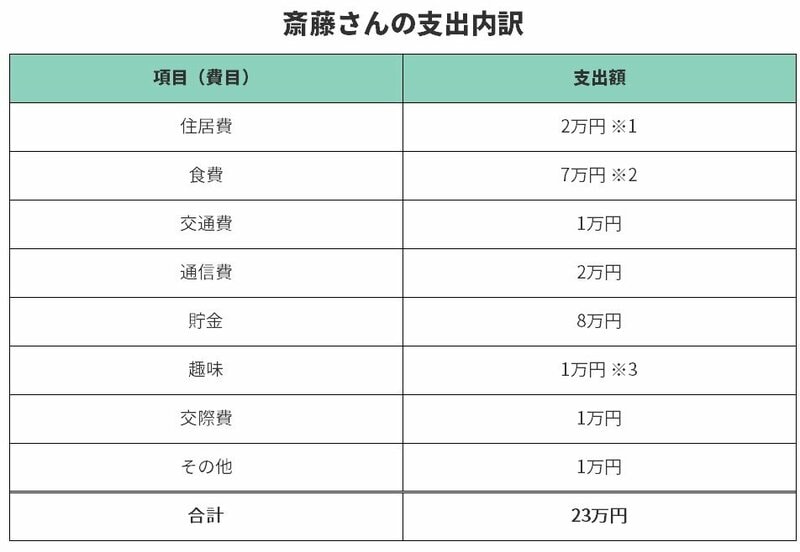

<支出> ・毎月の支出:23万円(詳細以下) 支出について、斎藤さんからコメント

支出について、斎藤さんからコメント

※1……「会社の独身寮の寮費が2万円です。水道光熱費は全額会社負担です」

※2……「朝から夜まで三食外食なことがほとんどなうえ、お菓子などの間食もしてしまいます(笑)」

※3……「スポーツ観戦が趣味で、そのチケット代やグッズ代です」

***

社会人となって数年が経過し、仕事もオフも充実させつつある一方、20代のうちから将来のことを考えてらっしゃる、しっかりされた方ですね。

将来の不安を抱えつつ、銀行の金利では心もとないとのこと。まず株式投資や投資信託、NISAについて、そして懸念事項である、国民年金保険料の学生時代の猶予分について解説させていただき、最後に斎藤さんが投資を始めるならば具体的にどうするのがおすすめかについてお伝えします。

株式投資とは?

預貯金だけでは不安で、株式投資に関心があるということですね。株式投資とは、その名のとおり、株式会社の株式を対象とした投資です。株価は当該企業の業績や経済情勢により、日々値段が上がったり、下がったりします。株を買った当初より株価が上がりそれを売却すれば、利益が出ます。逆に下落後に売却すると損益が決まる仕組みです。

株を保有し続けると、投資した会社の業績次第では配当金が受けられる場合があります。また、株主優待制度を設けている企業もあり、当該企業の商品やサービスが受けられることもあります。

このような特徴を持っていますが、元本が割れることなくわずかとは言え利息分が増えていく預金と異なり、株式投資は元本が確保されていませんので、損失が発生する可能性もあるということを肝に銘じておく必要があります。また、どの銘柄を購入するかも相応に勉強をする必要もあります。

つまり預貯金より「ハイリスク・ハイリターン」です。株価が上がれば売却益も大きいですが、損も同じくらい大きいということです 。また、値動きも基本的に日々ウォッチする必要があるでしょう。

売却や配当金での利益については、20.315%の税金がかかり、他に、売買に当たっては手数料が発生しますので実際の売買をする前に確認しておきたいところです。

一方、投資信託は投資家から集めた資金を、運用のプロが複数の株式・債券などに運用し、運用成果について、投資額に応じて分配を受ける金融商品です。1つの商品(ファンド)で、複数の株式・債券等に分散して投資するという特徴を持っています。1社の株式に投資すると、当該企業が業績悪化や倒産があった際に、大きな損失となりますが、複数に分散投資することでリスクを下げることになります。また、特定の企業の研究は必要なく、運用にプロにお任せできるという手軽さも魅力です。

投資信託は、国内外の株式、債券、不動産(REIT)など、投資先の種類は様々です。口数が取引の単位で、1口当たりの投資信託の値段のことを基準価額と言います。100円から購入できるなど、まとまった資金がなくても少額で投資することもできます。基準価額が高くなって売却すれば利益となり、また分配金を受けられるファンドもあります。ただし、利益が出た分にはやはり20.315%の税金がかかります。基準価額は運用成績次第で日々変動します。また、預金と異なり元本保証はされていませんし、こちらも売買やあるいは保有している間の信託報酬など、手数料がかかりますので、購入前には確認しておきたいところです。

さて 、ご質問に「NISAについて知りたい」とありました。本来、上場株式の売却益、配当金等、投資信託の売却益には、原則20.315%の税金がかかるのですが、NISA(少額投資非課税制度)であれば、一定の範囲内で非課税で投資できます。

NISA口座は1人1口座に限られていますが、年間120万円分NISA口座で株やと投資信託を購入でき、購入してから5年間(つまり最大600万円)は売却益、配当金等が非課税となります。

似たような名前に「つみたてNISA」と呼ばれる制度があります。少額から長期・積立・分散投資に適するとされた一定の投資信託が購入できますが、非課税で毎年40万円を上限として20年間投資できます。なお、つみたてNISAとNISAは併用できません。

学生時代の保険料納付が猶予された期間は将来の老齢基礎年金(2020年度の満額は年間78万1700円)について、受給のための資格期間には算入されますが、当該期間の年金額の計算においては“0円”となります。その猶予期間分の保険料を納付すると、納付されたものとして年金額に計算されます。受給額は納付しない場合より多くなります。

20歳~22歳の間で、2年6カ月分(30カ月分)猶予されていたとのことですが、この2年6カ月分を払わないと将来、20歳~60歳までずっと払っていた場合(満額)と比べ年間5万円弱(78万1700円×30月/480月で計算)、年金の受取額に差が出る計算になります。

もし、公的年金による備えもしたいのでしたら、今から納めることも検討してみてはいかがでしょうか。学生時代猶予を受けた保険料については、10年以内に納めることができます(追納制度)。納めた過去分の保険料については社会保険料控除の対象になりますので、追納保険料分の課税所得金額が下がり、結果、所得税や住民税の負担も軽減されます。

ただし、追納の時期が遅くなればなるほど追納保険料額も高くなりますので要注意です。追納する場合は追納保険料(ひと月分につき1万5000~1万6000円程度)を考慮して、株式や投資信託への投資額を決める必要もあります。

株式にせよ投資信託にせよ、まず余剰資金で行うというのが原則です。預貯金からこれらの投資に回すことになりますが、現在600万円の預貯金があり、この大半を株式投資や投資信託に回してしまうと、将来のライフイベント(結婚等)や、不測な出来事(病気、災害、失業等)で現金が必要になった際に、保有している株や投資信託を売って用意しないといけなくなります。利益が出ている状態で売るならともかく、マイナスの状態で売ることになると、当該株式等は損が確定してしまいます。

まず、余剰資金と対で考える生活防衛資金を考えましょう。生活防衛資金の一般的な目安は生活費×6カ月分です。斎藤さんの場合は今、貯金以外の月々の出費が15万円なので、15万円×6カ月=90万円は最低限、そのまま預金にしておくのがいいでしょう。

では、具体的にいくら投資に回すかですが、実のところ、その人のリスク許容度によります。斎藤さんはお若く独身でもあるので、リスクはとれるのですが、初心者ということを考え、許容度は低めという認識で話を進めますと、NISAの範囲内(=年間120万円)で株式・投資信託を所有するのがいいでしょう。現時点の預貯金や月々8万円の貯金(そのうち1万6000円×30カ月は年金の追納に使うので、当分はひと月平均で6万4000円ほど)から投資に振り分けてみてはいかがでしょうか。

次に株式と投資信託の比率です。「お金を育てる、老後のために資産を形成する」という意味では、分散投資が叶う投資信託に比重を置くのがよいでしょう。コア・サテライト戦略という、運用資産全体をコア(リスクを抑えた安定的な運用)となる土台部分と、サテライト(リスクをとる、攻めの運用)となる部分に分けて運用する考え方があるのですが、コア部分を投資信託、サテライト部分を株式と考えてみてはいかがでしょうか。一般的には、コア部分を7~8割、サテライト部分を2~3割にするのがおすすめです。とくにコア部分に置く投資信託はインデックス型と呼ばれる、手数料が低く指数に連動するタイプにしてみてはいかがでしょうか。

その他、現在独身寮に住んでらっしゃいますが、将来的にご結婚等で退寮になると考えられます。ご結婚の場合は、独身寮の代わりに社宅に住むようになったり、住宅手当を受けることになったりもあるかもしれませんが、そういった転機で住居に関する支出が大きく変わることにも注意が必要でしょう。

***

投資を始めると、自ずとマーケットや経済にも関心が向き、斎藤さんにとっても学びがあると思います。アドバイスとして目安はお伝えしましたが、投資についてはまずは抵抗感のない少額から始めるのもOKです。そうした経験が斎藤さんの人生をより豊かなものにしてくれると思います。

五十嵐 義典/ファイナンシャルプランナー

よこはまライフプランニング代表取締役、1級ファイナンシャル・プランニング技能士、CFP®認定者、特定社会保険労務士、日本年金学会会員、服部年金企画講師。専門分野は公的年金で、これまで5500件を超える年金相談業務を経験。また、年金事務担当者・社労士・FP向けの教育研修や、ウェブメディア・専門誌での記事執筆を行い、新聞、雑誌への取材協力も多数ある。横浜市を中心に首都圏で活動中。※2024年7月までは井内義典(いのうち よしのり)名義で活動。

外部リンク

この記事に関連するニュース

-

大学生の息子に「年金保険料を払ってほしい」と言われました。正直家計が厳しいのですが、節税で「6万円」浮くと聞きましたし、親が払うべきでしょうか?

ファイナンシャルフィールド / 2024年12月8日 4時20分

-

「ねんきん定期便」が届きましたが、すでに260万円も払っているのに「加入実績に応じた年金額」は35万円ほどでした。年金を払うより自分で貯めたいと思ってしまいます…

ファイナンシャルフィールド / 2024年11月29日 3時40分

-

以前免除されていた「国民年金保険料」を、11月に「20万円」追納! 追納分の「控除証明書」はありませんが、年末調整で処理してもらうにはどうすれば良いでしょうか?

ファイナンシャルフィールド / 2024年11月27日 5時0分

-

年収300万円の社会人ですが「月20万円」の年金を受け取ることは可能でしょうか?貯金に頼らない老後資金の貯め方ってありますか?

ファイナンシャルフィールド / 2024年11月26日 2時0分

-

東京で働いている同じ年の友人は年収「600万」、私は半分の「300万」です。将来もらえる年金も同じく半分なのでしょうか? 老後の生活が不安です。

ファイナンシャルフィールド / 2024年11月24日 23時0分

ランキング

-

1外環‐成田の最短路「北千葉道路」の計画が一歩前進! “起点JCT”から伸びる区間に動きアリ 今どうなってる?

乗りものニュース / 2024年12月22日 12時12分

-

2年金の「もらい過ぎ」に要注意! 年下の妻が手続きしないと「100万円」以上を還付しないといけない可能性も!? 注意が必要なポイントを解説

ファイナンシャルフィールド / 2024年12月22日 2時20分

-

3「フレッシュネス」チキンに"もも肉"使うプライド クリスマス時期の「チキン難民」を狙う戦略

東洋経済オンライン / 2024年12月22日 9時0分

-

4「ドイツ旅行のコスパ最強ホテル」実は東横INN!? 実際に泊まったら「日本人には最強仕様」…でも違いも?

乗りものニュース / 2024年12月22日 11時12分

-

523日にも協議開始 ホンダ・日産

時事通信 / 2024年12月22日 19時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください