「超円安リスク」と「円急騰シナリオ」…ただ事では済みそうにない“ドル円の今後”【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月7日 14時0分

(※写真はイメージです/PIXTA)

※本稿は、チーフグローバルストラテジスト・白木久史氏(三井住友DSアセットマネジメント株式会社)による寄稿です。

-------------------------------------

【目次】

1. 「地獄の窯」を覗きかけたドル円

2. 行き過ぎた円安が増幅する「円急騰シナリオ」

3. 円安という「バーゲンセール」が終わる時

-------------------------------------

ゴールデンウイークの直前、155円台半ばで推移していた米ドル円相場(以下、ドル円)は、植田日銀総裁の「円安容認」ともとれる発言をきっかけに急騰し、わずか2営業日で160円台まで駆け上がりました。「過度な変動が問題」と言い続けてきた当局としては、総裁発言をきっかけにドル円の変動率が急上昇したのはなんとも「バツの悪い状況」といわざるを得ないでしょう。

そうした事情もあってか、政府・日銀は計2回、総額約9兆8千億円の大規模為替介入に踏み切りました。しかし、介入を決断した背景には、こうした事態を招いた責任感以外にも理由がありそうです。というのも、今回介入に踏み切った水準を抜けると、ドル円には当面目ぼしいチャート上の節目が見当たらないのです。

1. 「地獄の窯」を覗きかけたドル円

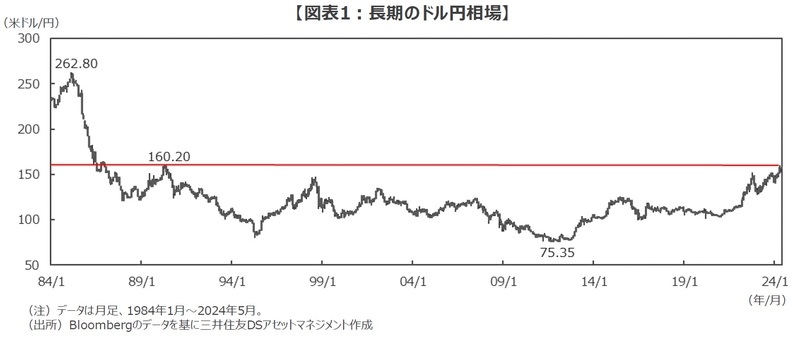

■長期のドル円相場を振り返ると、1985年2月のプラザ合意を契機に始まった円高ドル安トレンドは、2011年10月に75円35銭をつけて終了し、その後のもみ合いを経て現在は反転途上にあります。こうした長期の視点から改めてドル円の現在位置を確認すると、ゴールデンウイークに政府・日銀が介入に踏み切った「160円」という水準は、チャート上とても重要な水準であったことに気づかされます。というのも、プラザ合意後の円高が短期間に猛烈なスピードで進んだことから、1990年4月につけた戻り高値の160円20銭を抜けると、プラザ合意前の262円80銭まで目ぼしいチャート上の節目がほとんど見当たらないのです(図表1)。

<為替介入で「ギリ」踏みとどまったドル円>

■為替レートは株式や債券などと異なり適正価格の試算が難しいため、市場参加者の多くは「トレンドに乗る(Trend is friend)」ことで利益を得ようとします。こうした為替市場の性格から、重要なチャートポイントを抜けると明確なトレンドが形成されることで、相場に大きな推進力が生まれることが少なくありません。

■このため、ドル円が160円20銭のチャート上の節目を抜けて、明確な「円安ドル高トレンド」が確認されると、プラザ合意前のドル高値である262円80銭を目指す、「超円安相場」が始まっても決して不思議ではない状況でした。まさに、奈落の底へと突き落とされる直前に踏みとどまり、「地獄の窯」の中を覗きかけた格好です。そう考えると、当局の担当者が連休返上で為替介入にいそしんだのも、やむを得なかったと言えそうです。

2. 行き過ぎた円安が増幅する「円急騰シナリオ」

■月間の訪日外国人旅行者数が300万人を突破するなど、インバウンドの好調が続いています。その背景には、「食」、「文化」、「安全」といった耳触りの良い理由だけでなく、行き過ぎた円安が日本全体をバーゲンセールにしている側面もあるのではないでしょうか。

■弊社では、今年後半には日米の金融政策が相反する方向に動くことで、ドル円は緩やかな円高トレンドに転換するものと想定しています。しかし、足元のドル円がファンダメンタルズから大きく乖離した「行き過ぎた円安」となっていた場合、トレンド転換が引き起こす円高は生半可なものでは収まらない可能性が出てきます。

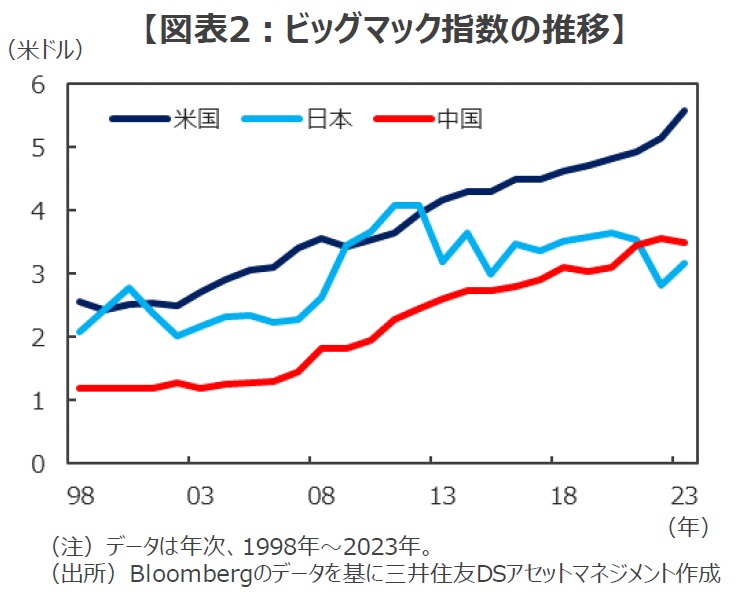

■こうした「行き過ぎた円安」を示唆する指標は少なくありません。例えば、世界各国通貨の購買力を測る「ビッグマック指数(マクドナルド社の看板メニュー「ビッグマック」のドル建て価格を国際比較するもの)」を見ると、日本の同指数は3.17ドルで米国(5.58ドル)を大きく下回るばかりか、中国(3.50ドル)をも下回っています(いずれも2023年12月末時点)。

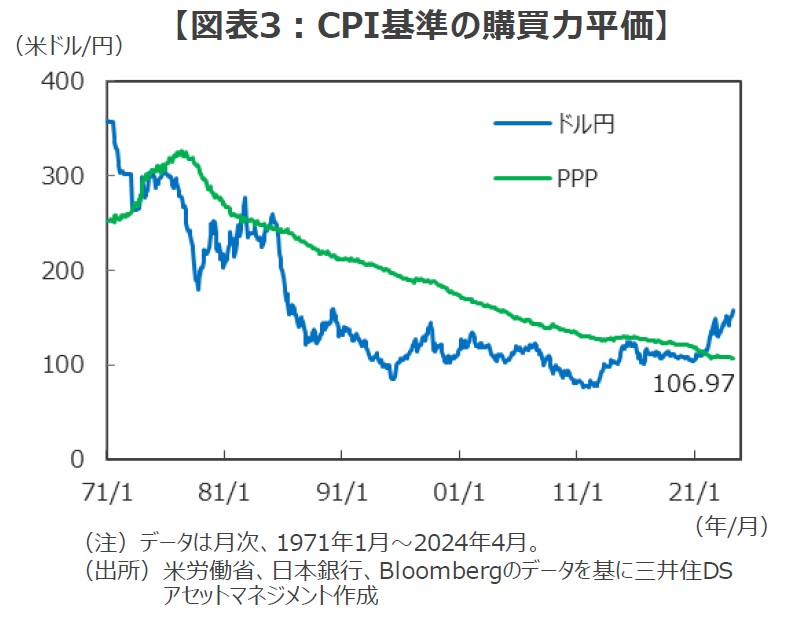

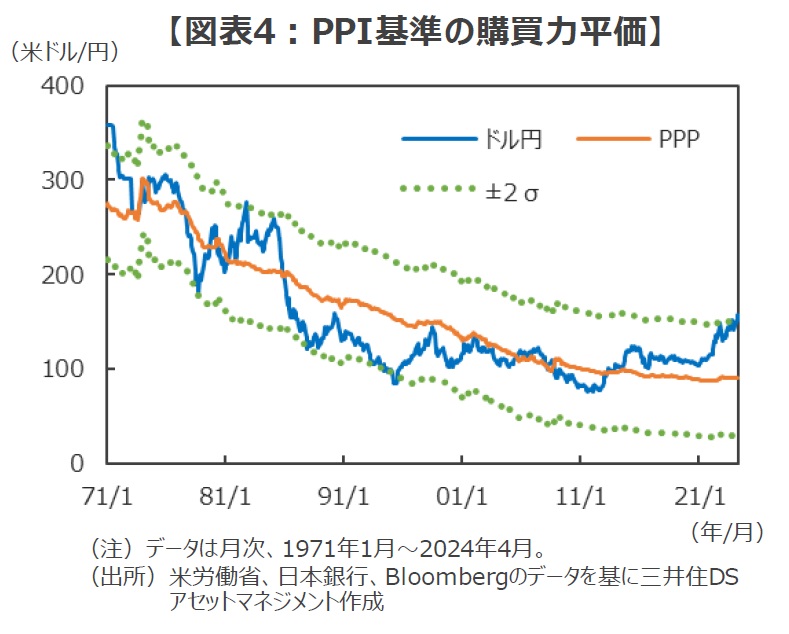

■また、より広範なモノやサービスの価格をカバーする購買力平価(Purchasing Power Parity、PPP:2国間のインフレ格差から為替レートの適正水準を探る分析手法)で見ても、円の割安感は際立っています。具体的な数字で見てみましょう。足元のドル円レートは約156円(2024年6月5日時点)ですが、日米の消費者物価指数(CPI)の格差で計算したPPPは1ドル106円97銭、生産者物価指数(PPI)で計算したPPPは1ドル89円83銭となっています(図表3、4、いずれも4月末時点)。もし、CPI基準のPPPまでドル円が調整すると約49円(約31%)の大幅な円高に、PPI基準のPPPまで調整すると約66円(約42%)の「円急騰」が生じる計算になります。

■もちろん、ドル円のスポットレートは様々な参加者が多様な動機のもとに取引しているので、短期的にはPPPから乖離するのはむしろ当然といって良いでしょう。しかし、長期的に見るとドル円の推移はPPIベースのPPPを中心に±2標準偏差のレンジにほぼ収まることが確認できます。また、ドル円がCPIベースのPPPを上回って推移するのは、1971年の変動相場制移行後はごく僅かな時間帯に限られています。そう考えると、紛争や財政破綻、金融危機といった「よほどの事態」が日本に差し迫っているのでなければ、現状のPPPから見て行き過ぎた円安は持続不可能なように思われます。

3. 円安という「バーゲンセール」が終わる時

■「円が安すぎる」ということは、ニューヨークで日系著名チェーン店のラーメンが1杯約3,500円(18ドル+税+チップ、1ドル156円換算)することからも、多くの方が薄々感づいているのではないでしょうか。にもかかわらず、円安がここまで進んできた背景には、日米の金利差が大きく拡大してきたことや、エネルギー価格の高騰から2022年に貿易赤字が過去最高の21兆円を超えるまで拡大したことなどがあげられます。

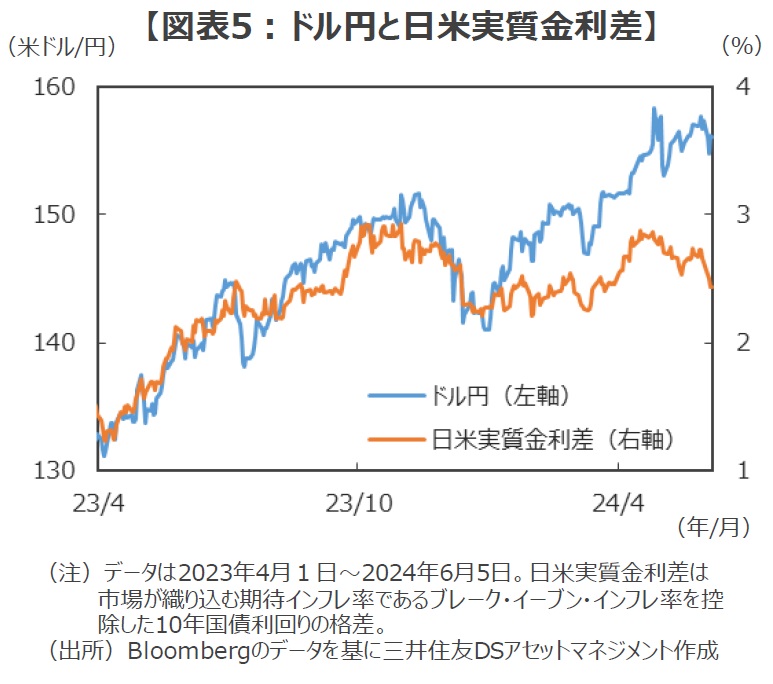

■しかし、こうした「安い円を更に売る」理由は、足元では急速に解消しつつあります。例えば、ここ数年、ドル円と高い相関を保ってきた日米の実質長期金利差(10年国債利回り)は、ここもとの円金利の上昇でにわかに縮小しつつあります(図表5)。また、中国景気の悪化やサプライチェーンの混乱が落ち着いたことから原油価格は大きく調整しており、日本の貿易赤字は大きく縮小するとともに、経常収支は大幅な黒字基調に回帰しています。

■「安すぎる円を敢えて売る」理由は、少なくともファンダメンタルズの面では根拠を失いつつあるように見えます。それでは、昨今の円安トレンドが反転するとしたら、どのようなきっかけが考えられるでしょうか。過去のデータを見ながら手掛かりを探ってみましょう。

■ここ数年の円安ドル高トレンドをけん引してきたのは、日米金融政策の両股開きを背景とした、金利差の拡大が大きかったように思われます。とはいえ、過去にも日米金利差が大きく開いた時期は幾度もありましたが、ドル円がいつも素直に金利差に反応してきた訳ではありません。

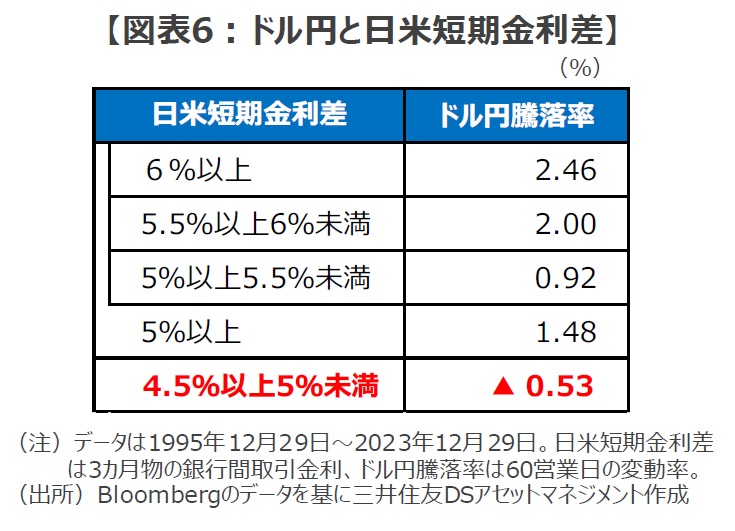

■1995年12月末以降、約28年間のデータを見ると、日米の短期金利差(3ヵ月物の銀行間取引金利)が5%超の時期、ドル円の3ヵ月(60営業日)の騰落率は平均約1.48%のドル高となっています。また、より細かいレンジで見ると、金利差が拡大するほどドル高の傾向が強まります。しかし、同金利差が5%を下回り、4.5%以上5%未満のレンジに切り下がると、ドル円の騰落率は同約0.53%のドル安となっています(図表6)。

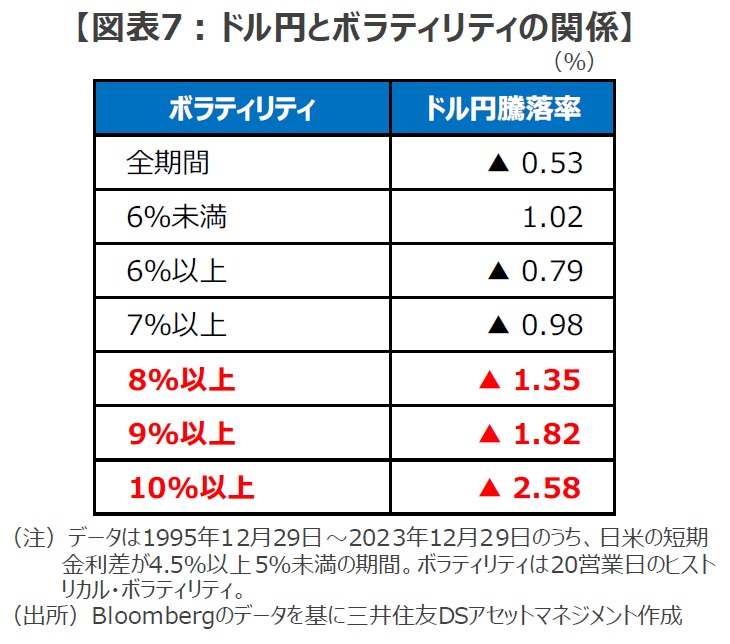

■こうした「金利差5%」を閾値(しきいち)としたドル円の方向感の違いには、為替市場のボラティリティ(市場の変動率のこと)が関係しているのかもしれません。というのも、金利差が縮小してくると、為替市場の変動により生じる損失を金利差ではカバーしきれないケースが増えてくるからです。

■具体的な数字で見てみましょう。上記の日米の短期金利差が4.5%以上5%未満の期間、ドル円の過去1ヵ月間(20営業日)の変動率(ヒストリカル・ボラティリティ)が6%未満の局面を見ると、金利差に素直に反応したドル高傾向が見られ、同局面のドル円の3ヵ月(60営業日)の平均騰落率は1.02%のドル高となっています。一方、同ボラティリティが6%以上の期間では同0.79%のドル安となります。こうした傾向は、ボラティリティの上昇とともに顕著になります。同ボラティリティが7%以上の期間は平均で0.98%のドル安、8%超で同1.35%のドル安、9%超で同1.82%のドル安、10%超では同2.58%のドル安と、為替の変動率はボラティリティの上昇につれてグイグイとドル安方向へと傾いていきます(図表7)。

■ちなみに、日米の3ヵ月物の短期金利差が5%の場合、金利差から得られるリターン(取引コスト等控除前)は1.25%になります(5%×90日÷360日)。一方、日米金利差が4.5%以上5%未満の時期における3ヵ月間の為替騰落率は、ボラティリティが8%を超えると平均1.35%のドル安となります。このため、低金利の円で資金を調達して高金利のドルで運用する、いわゆる「キャリートレード」の損益はマイナスに転じる可能性が高まります。

■こうしてみると、一つの大まかな目安として、日米の短期金利差が5%を下回り、更にドル円の1ヵ月のヒストリカル・ボラティリティが8%を超えてくると、「行き過ぎた円安」が大きく巻き戻すきっかけとなる可能性が出てきそうです。ちなみに、足元の日米の同3ヵ月物金利の差は5.31%(6月5日現在)ですので、政策金利に概ね連動して動く短期金利の差は、日米の政策金利が0.31%以上反対方向に動くと、5%の閾値を下回ってくる可能性が高まります。

■弊社では、米連邦準備制度理事会(FRB)は年内2回、9月と12月にそれぞれ0.25%の利下げを、一方の日銀は、10月に無担保コール翌日物金利の誘導目標を現状の0.0~0.1%から0.25%へ引き上げるものと想定しています。仮に、この見立て通りに日米で政策金利の変更が行われると、今年の10月には日米の短期金利差は5%を割り込むことになりそうです。

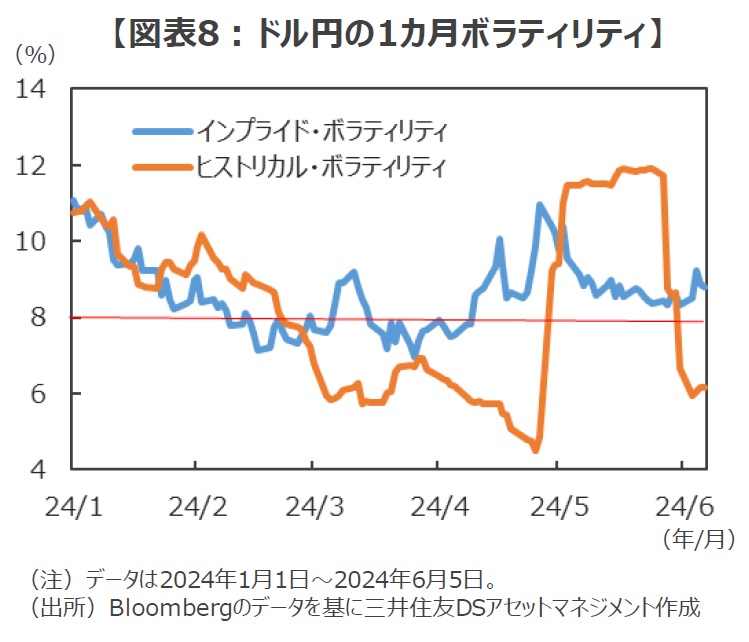

■ちなみに、1ヵ月のヒストリカル・ボラティリティで8%という水準自体は、天災や戦争といった特別な材料がなかったとしても、平常運行の相場展開で普通につける水準といえそうです。また、市場で取引される通貨オプションが織り込む1ヵ月のインプライド・ボラティリティに至っては、今年の年明け以降殆どの期間で8%を上回って推移しています(図表8)。こうしてみると、日米の金融政策の変更により短期金利差が縮小してくると、上記の「円急騰」のトリガーがいつ引かれてもおかしくないでしょう。

<まとめに>

先般の大規模介入で当局が死守した1ドル160円という水準は、チャート的には「超円安」への流れを阻止する、ギリギリの防衛ラインと見ることができそうです。このため、短期的には市場と当局の「痺れる神経戦」が続くこととなりそうです。とはいえ、ファンダメンタルズから大きく乖離して見える現在の「行き過ぎた円安」は、その持続性に疑問があるだけでなく、その後の「円高シナリオ」の振れ幅を増幅する可能性があります。特に、日米の短期金利差が5%を下回ってくる局面では、為替市場でのボラティリティ上昇をきっかけに「思いがけない円高」が生じる可能性があるため、その動向には注意が必要でしょう。

(2024年6月7日)

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「超円安リスク」と「円急騰シナリオ」…ただ事では済みそうにない“ドル円の今後”【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】】』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト

外部リンク

- 【関連動画付き】「超円安リスク」と「円急騰シナリオ」…ただ事では済みそうにない“ドル円の今後”【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

- 恐ろしい…「世界株指数さえ買っていれば大丈夫」という思い込み 世界株一本足打法を襲う“3つのワナ”【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

- 株の売り時…出現したら「とにかく逃げるべき」ローソク足の形

- 米利下げ回数は「2回」に修正されると予想 ~来週の「6月FOMC」の注目点【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

- 元証券マンが告白「僕はこのやり方で負け続けました」…絶対にマネしてはいけない「4つの投資手法」

この記事に関連するニュース

-

次の為替介入はいつ?キーパーソン神田財務官らの発言から探る

トウシル / 2024年7月3日 16時0分

-

為替介入への警戒高まる 37年半ぶり1ドル161円台【Bizスクエア】

TBS NEWS DIG Powered by JNN / 2024年7月3日 6時0分

-

打つ手なし?円は1986年の円安水準まで下落

トウシル / 2024年6月27日 16時35分

-

37年半ぶりの円安水準 一時1ドル=160円80銭台に “為替介入” 財務官「ずっと準備」

TBS NEWS DIG Powered by JNN / 2024年6月27日 4時2分

-

「1ドル=160円」突破寸前で高まる警戒感 「三度目の介入」の条件を探る【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月25日 14時15分

ランキング

-

1定年後に、見落とすと厄介な出費「3選」とは?

オールアバウト / 2024年7月3日 21時40分

-

210位寝言、6位歯ぎしり、3位常夜灯をつけた…40~60代1012人調査で判明「早死にした人の睡眠特徴ワースト10」

プレジデントオンライン / 2024年7月3日 17時15分

-

3Q. 納豆をより健康的に食べるには、どのような食べ合わせがおすすめですか? 【管理栄養士が解説】

オールアバウト / 2024年7月2日 20時45分

-

4アレルギー表示漏れ→体調不良者発生…… ビアードパパが限定シュークリームの販売を中止「深くお詫び」

ねとらぼ / 2024年7月3日 14時1分

-

5痩せたい人は注目!実は有能なきゅうりの痩せ効果&食べ方

つやプラ / 2024年7月3日 12時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください