米利下げ回数、「3回⇒1回」に減少も「それほどタカ派的ではない」と言えるワケ【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月13日 13時15分

(※写真はイメージです/PIXTA)

チーフマーケットストラテジスト・市川雅浩氏(三井住友DSアセットマネジメント株式会社)が解説します。

●政策据え置きと、声明の微調整は予想通り、ドットチャートは年内1回の利下げが適切との見方に。

●ドットチャートは中央値ではなく最頻値でみた場合、さほどタカ派的でなく、おおむね想定内の結果。

●パウエル発言も中立でFOMCはバランスの良い結果だがデータ次第の神経質な相場展開は継続。

政策据え置きと、声明の微調整は予想通り、ドットチャートは年内1回の利下げが適切との見方に

米連邦準備制度理事会(FRB)は、6月11日、12日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、市場の予想通り5.25%~5.50%で据え置くことを決定しました。据え置きは7会合連続となります。以下、6月7日付レポートの内容を踏まえ、今会合での主な決定事項を振り返り、それぞれの意味合いを考えます。

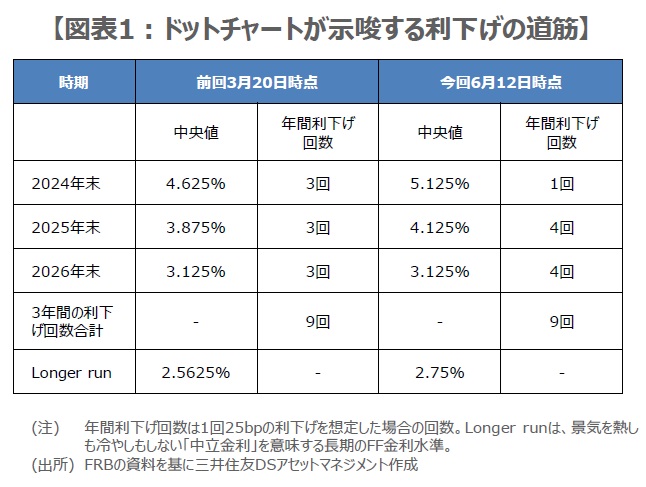

まず、FOMC声明は、冒頭で2%の物価目標に向けて「緩やかながら一段の進展がみられた」(前回は「一段の進展はみられなかった」)とした以外、内容は前回と同じでした(ただし保有証券の圧縮ペース緩和の記述は削除)。次に、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」では、2024年は25ベーシスポイント(bp、1bp=0.01%)の利下げ1回(前回3月は3回)が適切との見方が示されました(図表1)。

ドットチャートは中央値ではなく最頻値でみた場合、さほどタカ派的でなく、おおむね想定内の結果

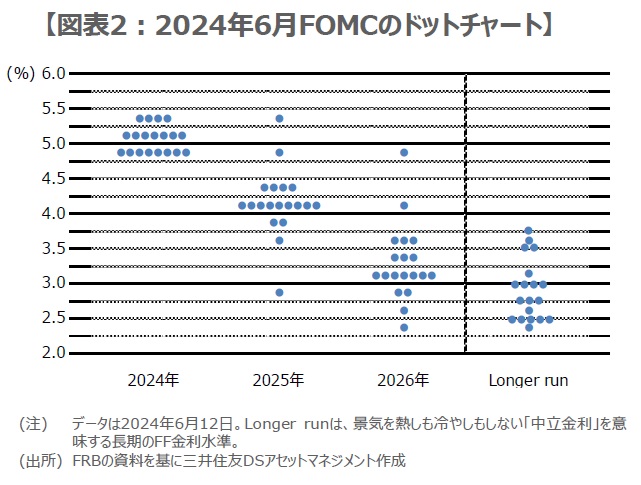

2024年の利下げ回数が3回から1回に減少したのは、タカ派的な印象ですが、2025年と2026年は、ともに前回の3回から今回は4回に増え、2026年末の中央値は前回と同じ3.125%です。また、中央値ではなく、ドットが多く並ぶ「最頻値」(議長、副議長を含む理事の見通しと推測される)でみると、適切な利下げ回数は、2024年が2回、2025年は3回、2026年は4回となり、総じてみれば、過度にタカ派的な見方ではないと思われます。

さらに、「Longer run」(景気を熱しも冷やしもしない「中立金利」を意味する長期のFF金利水準)に目を向けると、中央値は前回の2.5625%から今回は2.75%に上方修正されています。最頻値は、前回と同じ2.5%でしたが、ドットの数は8から5に減っています。今回のドットチャートでは、見通し時期によって、ややタカ派的な見方が示されたものの、全体としては、想定の範囲内だったと考えられます。

パウエル発言も中立でFOMCはバランスの良い結果だがデータ次第の神経質な相場展開は継続

最後に、パウエル議長の発言を確認します。前回の記者会見では「インフレ率が持続的に2%へ低下する道筋を確信するには、まだ時間がかかりそう」と述べていましたが、今回は、その確信を強めるために「もっと良いデータをみる必要がある」との見解を示しました。パウエル議長は、政策判断はデータ次第という基本姿勢を維持しており、発言内容はおおむね中立的だったと判断されます。

以上より、今回のFOMCは、インフレを慎重に見極めながら年内の利下げ開始を探るという、総じてバランスのとれた内容になったと考えられます。米国市場の反応は、FOMCの結果公表前に発表された、5月の米消費者物価指数(CPI)が市場予想を下回ったこともあり、比較的落ち着いたものとなりました。ただ、金利、為替、株価とも、今後発表される米国の物価や雇用に関する経済指標をにらみ、神経質な相場展開が続くと思われます。

(2024年6月13日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米利下げ回数、「3回⇒1回」に減少も「それほどタカ派的ではない」と言えるワケ【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト

外部リンク

この記事に関連するニュース

-

日銀の国債買入れ、減額ペースはどうなる?24年7月の「注目イベント」一覧【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月26日 10時40分

-

「1ドル=160円」突破寸前で高まる警戒感 「三度目の介入」の条件を探る【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月25日 14時15分

-

【日銀会合】国債買い入れ、もし「減額決定なし」でも早晩に何らかの決定が示される可能性は高い【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月11日 13時45分

-

米利下げ回数は「2回」に修正されると予想 ~来週の「6月FOMC」の注目点【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月7日 12時30分

-

米経済指標の“下振れ”で長期金利は「低下」、為替は「ドル安・円高」へ【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月5日 13時30分

ランキング

-

120年ぶりの新紙幣に期待と困惑 “完全キャッシュレス”に移行の店舗も

日テレNEWS NNN / 2024年7月2日 22時4分

-

2小田急線「都会にある秘境駅」が利用者数の最下位から脱出!超巨大ターミナルから「わずか700m」

乗りものニュース / 2024年7月1日 14時42分

-

3カチンコチンの「天然水ゼリー」が好調 膨大な自販機データから分かってきたこと

ITmedia ビジネスオンライン / 2024年6月30日 6時30分

-

4「7月3日の新紙幣発行」で消費活動に一部支障も? 新紙幣関連の詐欺・トラブルにも要注意

東洋経済オンライン / 2024年7月2日 8時30分

-

5イオン「トップバリュ」値下げ累計120品目に 「だし香るたこ焼」など新たに32品目

ORICON NEWS / 2024年7月2日 16時26分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください