「定年までにいくら貯めればいいですか?」の疑問を解消!自分の“目標貯金額”がわかる〈収支シミュレーション〉の作り方【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月27日 11時15分

(※写真はイメージです/PIXTA)

老後、少しでも楽になるようにお金を貯めておきたいけれど、いったいいくら準備すればいいのか……こうしたとき、たとえばファイナンシャルプランナーに相談しても明確な答えは返ってきません。そこで、『定年までに知らないとヤバイお金の話【最新版】』(彩図社)著者でファイナンシャルプランナーの岡崎充輝氏が、自身の“目標貯金額”の導き方を解説します。

あなたの定年までの“目標貯金額”は、専門家でも答えられない

定年までに誰もがすべき「4つ」の方法

定年後にできることは、定年前でも充分できます。むしろ、なるべく早く取り組んだ方がいいこと、と思っていただければいいのではないでしょうか。

本記事を読まれている方の中には、当然定年した人も、定年直前の人も、定年まで数年あるという人もいらっしゃるでしょう。その人の状況によって読み方は変わりますが、対策は変わりません。というより、じつは対策なんてそんなに数多くないんです。

・定年までの目標貯金額を決める

・住宅ローンの繰上げ返済を考える

・無駄な保険を見直す

・資産運用を考える

たったこれだけ。意外と思う人もいるでしょうが、この4つはかなり強力な方法ですので、順番に見ていきましょう。

定年後は、収入が支出を下回る可能性が大きいです。それが分かれば、「定年後どれぐらいのストック(貯蓄)があればいいのか?」という現実的な話になりますよね。

しかし、意外とこういう考え方を知らない人が多いのです。相談にみえる人から、よく「定年までにどれくらい貯金があるといいですか?」と質問されるケースがあるのですが、実際はフワっとしたことしかお答えできません。

なぜなら、家族構成も違えば、年金額も違う、生活レベルも違えば、住宅ローンの有無も違うわけです。ですから、定年までにいくらの貯蓄があった方がいいかは自分で導き出すしかありません。

定年までの貯蓄額が可視化できる「収支シミュレーション」の作り方

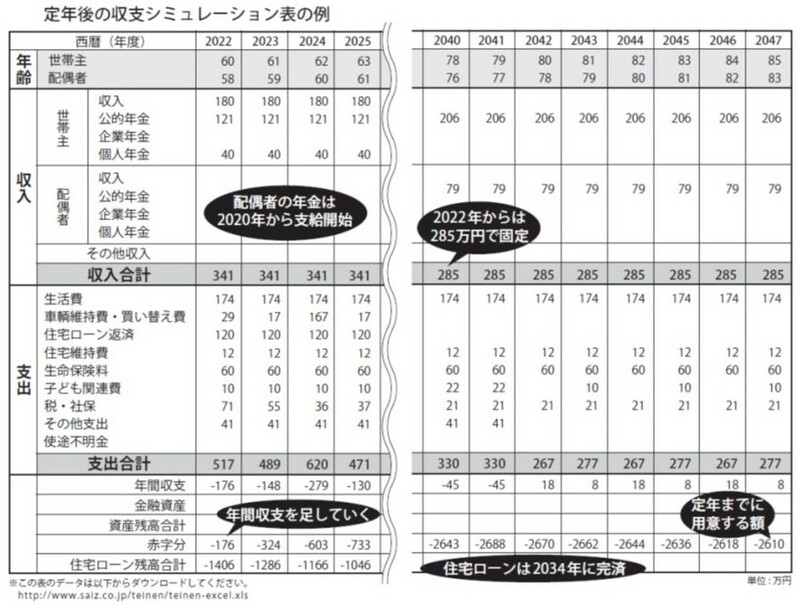

そんな時は、下のような表をつくることをおススメします。

1.収入

まずは、ご夫婦それぞれの年齢を横軸に書いていきます。ここでは、ご主人の方が奥さんより2歳年上としましょう。

その次に、年金を書き入れていきます。そしてここで、60歳以降の年金以外の収入を書き入れていきます。

まずは、60歳以降の5年間、嘱託社員で働くと仮定します。60歳から10年、毎年40万円もらえる個人年金保険に加入していたとします。ここまで書いて合計の金額を出せば、時系列的に定年後の収入が見えてきます。

支出シミュレーションの作り方…住宅関連費は少し難しい

2.支出

続いて支出です。まずは、生活費を記入していきます。ここでいう生活費は、臨時的な費用以外の、毎月決まって支出する費用です。具体的に言えば、食費、日用雑貨、水道光熱費、ガソリン代、新聞代、町内会費等です。ちなみに、生命保険などはここでは含めません。

次に、車の維持費と買い替え費用を書き加えていきます。車の維持費とは、車の保険、税金、車検代ですね。もちろん永久に乗れるわけでもありませんから、いつ買い替えて、いくらぐらいの予算を組むかはかなり重要だと思われます。

ここからが少し難しくなってきます。まずは、住宅ローンと住宅維持費です。住宅ローンは、今の返済額を書けばいいのかというと、そうではありません。変動金利で借りている人は、金利が変動すると、返済額が変わってしまいます。

私ならこういう場合、必ず金利が上がると予測して、金額を算出します。上がると予測しておいて、上がらなければラッキーって思えばいいだけのことですから。

また、維持費の方では、固定資産税と修繕やリフォームの予定があれば、書き加えていくのが大切です。

難しい項目の2つめは生命保険です。「生命保険の何が難しいの?」と疑問に思われるかもしれません。

しかし、更新タイプの生命保険に加入している場合、人によっては、将来の生命保険料が今より増えることがあります。今どんなタイプに加入していて、将来の保険料がどうなのか。この機会にぜひ正確に把握されることをおススメします。

ここからは、老後を想像してみてください。その他の支出として、海外旅行に行きたいだとか、毎月ゴルフに行きたいだとか、遊興費や子どもや孫への援助等、考えると少しハッピーになりそうな計画の支出を書いてみましょう。

ここまで書き上げれば、老後の支出が時系列に分かってきます。

あとは仕上げです。収入の合計から、支出の合計を引くわけですよね。多くの人は、赤字になる年の方が多いでしょう。

あとは毎年の収支の結果を合計すると、定年後足りない金額の合計額が出てきます。そう、この金額こそが、定年までに準備しなくてはいけない貯蓄額となるわけです。

岡崎 充輝 ファイナンシャルプランナー 株式会社ヘルプライフオカヤ 代表取締役

外部リンク

- 年収1,200万円、タワマン住みの59歳“勝ち組”サラリーマン…年金機構から届いた〈青色の封筒〉に思わず「なにかの間違いでは」【FPの助言】

- 【年金インタビュー】みんなの年金を大調査「現役時代の収入」や「貯蓄額」をまとめて聞いてみた!

- 妻に先立たれた65歳、年金約17万円・おひとり様シニアを襲う<老後破産へのカウントダウン>

- 退職金2,000万円で「余裕の老後」と思いきや…66歳・元上場企業サラリーマンが定年後、「ジリ貧生活」を余儀なくされたワケ【CFPが回避策を助言】

- オーロラ見学ツアーに自宅リフォーム…定年後〈退職金1,000万円〉を使い果たした60代・元一部上場企業サラリーマンが“老後破綻回避”のために画策した年金〈繰下げ受給〉の裏ワザとは【FPが解説】

この記事に関連するニュース

-

55歳、貯金3700万円。ご近所トラブルがあり、一戸建てに転居を考えております

オールアバウト / 2024年7月25日 22時20分

-

34歳専業主婦、貯金200万円。貯蓄が増えず、毎日不安で仕方ありません

オールアバウト / 2024年7月14日 6時10分

-

51歳、貯金840万円。教育費が負担で、住宅ローンも残り、老後の貯金ができません

オールアバウト / 2024年7月13日 20時5分

-

老後生活は30年で「1000万円」程度の不足が生じる!?「リタイア貧乏」を防ぐには?

ファイナンシャルフィールド / 2024年7月12日 2時20分

-

50代会社員です。今から老後にむけて「2000万円の貯蓄」って可能なんでしょうか……家のローンもあるし、不安です。

ファイナンシャルフィールド / 2024年7月1日 4時40分

ランキング

-

1「子どもが野菜を食べてくれない」悩みへの回答 科学的に正しい「野菜嫌いをなくす5つの方法」

東洋経済オンライン / 2024年7月27日 15時0分

-

2G20、「デジタル課税」早期実現への決意示す…3会合ぶりに共同声明採択し閉幕

読売新聞 / 2024年7月27日 15時0分

-

3〈最低賃金1054円に〉過去最大増なのにパート、アルバイトから大ブーイングのワケ「扶養控除ライン据え置きはオフサイドトラップ」「政治家の報酬だけは世界トップクラスだけど、賃金はオーストラリアの半分」

集英社オンライン / 2024年7月26日 18時56分

-

4「半端な対策では命にかかわる」 山善の”プレミアム水冷服”がたちまち完売、現場のニーズとどう合致した?

ITmedia ビジネスオンライン / 2024年7月27日 6時20分

-

5NY市場サマリー(26日)円急上昇一服、株価上昇 利回り低下

ロイター / 2024年7月27日 6時48分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください