JPX総研「TOPIX銘柄」を1,000近く除外へ…日本株への影響は?【ストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月19日 9時45分

(※写真はイメージです/PIXTA)

本記事は、マネックス証券株式会社が2024年7月16日に公開したレポートを転載したものです。

本記事のポイント

・「新TOPIX」が市場発の変革を後押しするといわれる理由 ・機関投資家が適切なベンチマークを選択していない ・資本政策は株主価値と無関係

「新TOPIX」が市場発の変革を後押しするといわれる理由

7月10日付の日本経済新聞は「新TOPIXで企業改革の後押しを」という社説を掲載した。以下はその抜粋である。

日本取引所グループ(JPX)が、日本を代表する株価指数のひとつである東証株価指数(TOPIX)の見直しを進めている。政策保有株などを除いた浮動株ベースの時価総額をもとに構成銘柄数を、2022年4月の約2,200から、28年7月には約1,200へと絞り込む計画だ。

投資家の注目度が高い株価指数の採用・除外は、企業の価値向上への市場の強い圧力となりうる。足元の株式市場は、日本企業の変革への期待から、プライム市場の時価総額が初めて1,000兆円に達した。「新TOPIX」が市場発の変革を後押しするものとなることを期待する。

ここで日経が『「新TOPIX」が市場発の変革を後押しするものとなることを期待する』と述べているとおり、この動きが2023年3月に東証が要請した「株価や資本コストを意識した経営」ーーいわゆるPBR改革の第2弾として日本の株価を底上げするという声が非常に多い。日経の社説によれば、そのロジックは、以下のようなものだ。

かつてTOPIXは、旧東京証券取引所1部市場の全上場銘柄で構成されていた。どんなに時価総額が小さい企業であっても1部上場ならば、運用成績がTOPIXに連動する投資信託などの投資対象になっていた。このため1部上場を果たした後は規律が緩み、経営努力を怠っていると思われる企業もあった。TOPIX銘柄の絞り込みが進めば、企業はぬるま湯意識を改めざるをえない。

JPXが6月に発表した第2段階の計画によると、東証の全市場の上場企業から、浮動株時価総額の上位96%を採用する方式とする。採用銘柄は定期的に入れ替えられる。スタンダードやグロースからも、およそ50銘柄が採用される見通しだという。

そうなると、往年の1部上場で慢心していたような企業は指数から除外され、株価低迷の懸念が高まる。同意なき買収提案を受けたり、アクティビスト(物言う株主)の投資対象になったりすることも考えられる。決して悪いことではないが、長期の視点に立った経営はしにくくなる。

つまり、TOPIXから外されたくない企業が頑張ってTOPIXに残ろうと経営努力をするので、企業価値が高まるから株価が上がる、というものだ。

機関投資家が適切なベンチマークを選択していない

こんなひどい話はない。筆者は以前からそう言っている(たとえば日経電子版「広木隆のザ・相場道」)。

TOPIXの構成銘柄を1,000銘柄程度に絞り込もうというのであれば、TOPIX1000を使えばいいだけの話である。問題は年金基金などの機関投資家がTOPIXを運用のベンチマークに使っていることにある。現在のTOPIXに問題があるのなら、それを選択してきた機関投資家に問題がある。ベンチマークがおかしいから直せ、という前に、適切なベンチマークを選択するべきである。

1,000銘柄でも多いだろう。米国株のベンチマークであるS&P500はその名のとおり、500銘柄だ。それに合わせてTOPIX500をベンチマークにすればいい。

仮に、機関投資家の運用ベンチマークから外されたくない企業が経営努力をする、というのなら、より門戸を絞ったほうが多くの企業が努力をするだろう。

そんな明々白々なことをしないで、あえてTOPIXそのものを変えるのはなぜか? それは多くの企業は「機関投資家の運用ベンチマーク」に残るより、「東証プライム市場上場企業」というステータスに固執したいからだ。だから、東証プライム上場企業≒TOPIXの構図が変わらない限り、企業の経営努力が起きないのである。

まあ、いい。やらないより、やったほうがいい。

資本政策は株主価値と無関係

しかし、「TOPIXから外されたくない企業が頑張ってTOPIXに残ろうと経営努力をするので、企業価値が高まるから株価が上がる」というロジックの前半のこの部分「TOPIXから外されたくない企業が頑張ってTOPIXに残ろうと経営努力をする」が百歩譲って正しいとしても、問題は「どのような経営努力をして企業価値を高めるか」という点だ。

東証が要請した「株価や資本コストを意識した経営」は、端的にいえばROEを高めましょう、ということだ。実際、多くの企業が自社株買いや増配などを行っている。使い道のないキャッシュを抱えているより投資家に還元したほうがいい。それは正しい。しかし、そうして自己資本が小さくなってROEを上げても株主価値は上がらない。モジリアーニ・ミラーのいうとおり、資本政策は株主価値と無関係である。

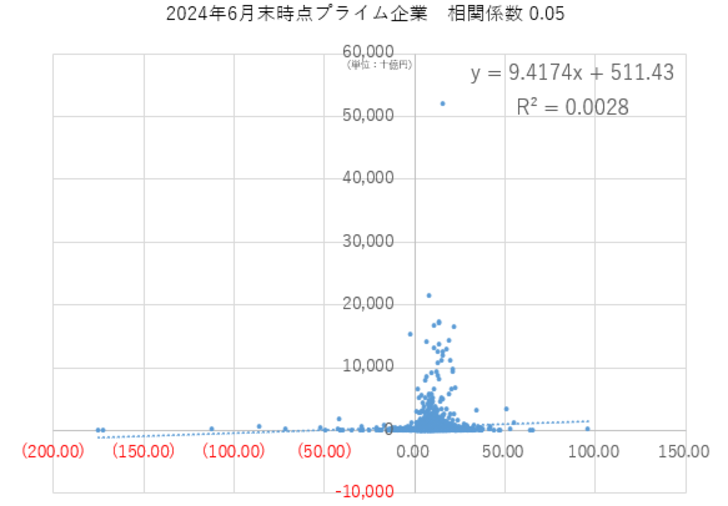

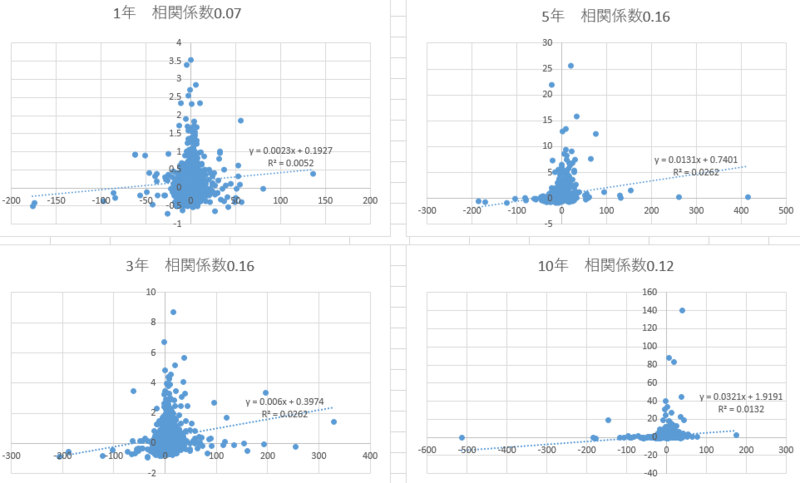

実際にROEの高い企業が企業価値を高めているだろうか? ROEと時価総額の相関係数はほぼゼロ。1年間の変化幅・変化率で見てもほぼゼロだ。長期で見て、相関係数はやっと0.1くらい。ほとんど相関がない。

企業価値を高めるというのは、小手先の財務テクニックではないし、ましてや取引所の指数採用云々の話ではないというのが筆者の持論である。

広木 隆

マネックス証券株式会社

チーフ・ストラテジスト 執行役員

外部リンク

この記事に関連するニュース

-

株価がここにきて大きく上昇している背景事情 東証市場改革は日本企業を変える大きなキッカケ

東洋経済オンライン / 2024年7月15日 7時0分

-

過去最高値のTOPIXに影響!長期保有で高リターンを狙う“バリュー株”投資って?

MONEYPLUS / 2024年7月6日 7時30分

-

日本取引所グループが発表した「TOPIX改革案の第2弾」とは?何が変わる?好材料はある?

オールアバウト / 2024年7月5日 12時20分

-

TOPIXは日経平均より魅力的になるかもしれない 今回の東証TOPIX改革は「ビッグサプライズ」だ

東洋経済オンライン / 2024年7月5日 9時30分

-

〈初心者向け〉資産運用を開始する前に知っておきたい「金融商品」の最低限の基礎知識【公認会計士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月2日 11時15分

ランキング

-

1電話番号案内「104」終了へ…NTT東・西、スマホ普及で需要落ち込む

読売新聞 / 2024年7月18日 22時18分

-

2TBS退職→Netflixと5年契約「50代P」選んだ道 「不適切にもほどがある」「俺の家の話」手掛けた

東洋経済オンライン / 2024年7月18日 12時30分

-

3半世紀も"主役"フロッピーディスクの栄枯盛衰 「なにそれ?」と知らない世代も増えてきた

東洋経済オンライン / 2024年7月19日 8時0分

-

4三菱UFJが首脳3人処分へ 報酬減額、情報無断共有で

共同通信 / 2024年7月18日 18時25分

-

5マクドナルド 約3割の店舗が営業停止 レジに障害

日テレNEWS NNN / 2024年7月19日 11時46分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください