安易に借りると最悪「自己破産」になるケースも…住宅ローンを組むうえで守るべき「5つの鉄則」【FPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年9月14日 7時15分

「人生の3大資金」のひとつに数えられる「住宅資金」。住宅購入に際しては、ほとんどの人が「住宅ローン」を組むことになります。しかし、何も考えずにローンを組むと返済地獄に陥ってしまうことも……。本記事では、ファイナンシャルプランナー菱田雅生氏の著書、『お金のトリセツ100』(経済法令研究会)から一部を抜粋・編集し、住宅ローンを組むときに守るべき「5つの鉄則」について解説します。

住宅ローンを組むうえで守るべき5つの鉄則

住宅ローンを安易に組んではいけない!

住宅ローンは借金です。安全安心な返済計画を立てないと、教育資金や老後資金などにもシワ寄せがいき、最悪、自己破産という結果になってしまうケースもあります。夢のマイホームと思って買ったものが、悪夢のマイホームとなってしまう可能性もあるのです。

住宅ローンを組むなら、次の5つの鉄則を必ず守るようにしてください。自分と家族の幸せな生活を守る5つの鉄則と言ってもよいでしょう。

鉄則1:借りられる金額ではなく、返せる金額を借りる

鉄則2:変動金利型を利用するならリスクを知ってから

鉄則3:返済期間は「(60歳-現在の年齢)年」以内に

鉄則4:ローンは少なく借りて短く返す

鉄則5:貯蓄のできる返済計画にする

たくさん借りられる=よいことではない!

鉄則1:「借りられる金額ではなく、返せる金額を借りる」

これが、5つの鉄則のなかで最も重要といってよいでしょう。借りられるからといって、安易に借りてはダメということです。

会社員や公務員の大半の人は、「借りられる金額>返せる金額」が成り立ちます。借り過ぎてしまうと、あとで生活にシワ寄せがいきます。

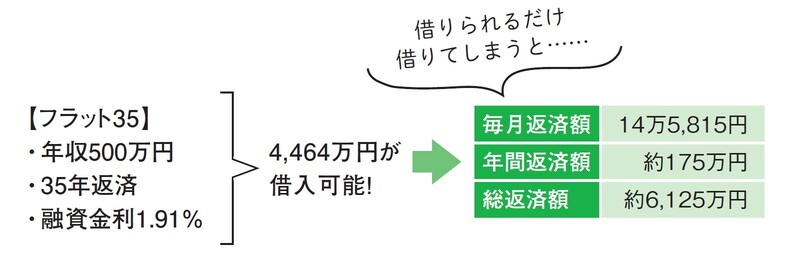

例えば、年収が500万円の場合、全期間固定金利の代表的な商品である「フラット35」なら、4,464万円もの金額を借りることができます[図表1]。金融機関によっては、もっと借りられるところもあるでしょう。

しかし、返せるかというと別問題なのです。年収500万円で5,000万円近く借りてしまうと、手取り収入(可処分所得)は396万円程度でしょうから、かなり生活は厳しくなるはずです[図表2]。

「いくらまで借りられるか」ではなく、「いくらまでなら返せるか」が重要なのです。

【知っトク】自己破産はセーフティネット

「最悪、自己破産」と書きましたが、自己破産がダメというわけではありません。自己破産は法律で認められたセーフティネット。返済が苦しい場合は、ゼロからやり直せます。借金苦で自殺を考えるくらいなら、自己破産したほうがマシです。人生は、いつからでも自分次第でやり直しがきくということを覚えておきましょう。

安全性最優先なら固定金利!

鉄則2:「変動金利型を利用するならリスクを知ってから」

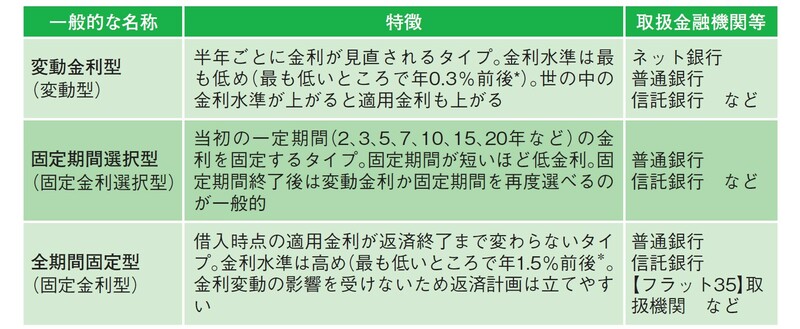

2024年5月現在、変動金利型の金利水準は最も低いところで年0.3%前後、全期間固定金利型の金利水準は代表格のフラット35が年1.8%台です。

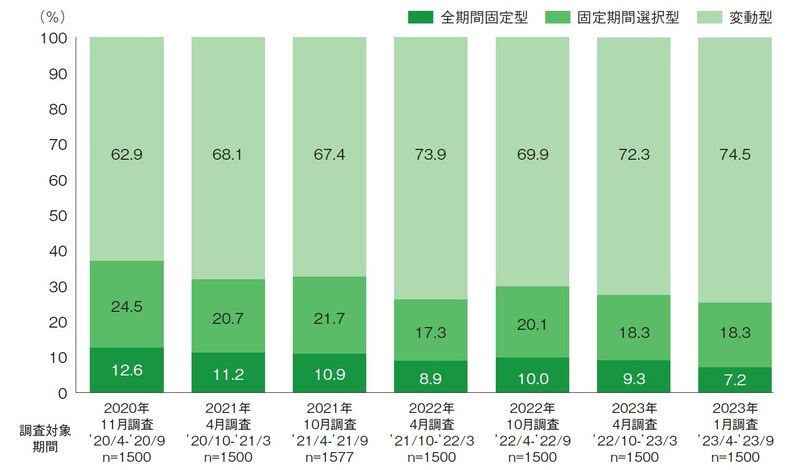

金利差が1.5%以上。毎月返済額にすると、2、3万円違ってくるレベルです。最近、変動金利型を選ぶ人が増えてきているのもうなずけます[図表3][図表4]。

ただし、変動金利型を利用する際は、きちんとリスクを知ってからにすべきでしょう。通常の変動金利型は、半年ごとに適用金利が見直されます。つまり、これから国内金利が上昇していったとすると、それに応じて適用金利が上がり、返済額が増えてしまう可能性があるわけです。

いまの日本の経済情勢からすると、金利がどんどん上がっていくというのは考えにくいですが、5年後10年後はわかりません。変動金利型を利用するなら、5年後10年後に適用金利が1%上がったら返済額がいくら増えるのか、2%上がったら返済額がいくら増えるのかを事前に計算しておくとよいでしょう。

仮にそうなっても家計は大丈夫だと思えるなら、変動金利型を使ってもよいでしょう。一方、金利が上がって返済額が増えると家計が苦しくなりそう、とか、精神的にしんどくなりそう、などと思うなら、安全性最優先の固定金利型を利用すべきでしょう。

安易な35年返済は老後貧乏まっしぐら!?

鉄則3:「返済期間は(60歳-現在の年齢)以内」

最近は、60歳以降も働く人が増えているので、(65歳-現在の年齢)でよいかもしれませんが、65歳まで働けても、60歳以降は収入が大きく減る可能性もあります。

さらに、老後資金が十分でなかった場合、65歳まで住宅ローン返済が続くのは老後貧乏へまっしぐらかも? やはり、60歳までに完済できたほうが安全でしょう。

60歳までに完済できるローンで希望の物件が買えないなら、それは価格が高すぎるということです。物件を見直しましょう。

定期的な繰上げ返済を考える人もいますが、繰上げ返済のためには貯蓄が必要です。計画的に貯蓄できるなら、毎月返済額に上乗せして、返済期間を短く組めるはず。最初は長く組んで途中で繰上げ返済しようとする返済計画は、うまくいかない可能性もあるので要注意です[図表5]。

低金利でも利息の負担は意外に重い?

鉄則4:「ローンは少なく借りて短く返す」

住宅ローンは借金です。利息を上乗せして返済しなければなりません。1,000万円を35年返済で借りると、金利が0.5%でも約90万円ほどの利息を支払います。金利が1.5%だと約286万円もの利息負担です。借入金額が2,000万円なら2倍、3,000万円なら3倍の支払いになります[図表6]。

やはり、借金をするのであれば少なめに、そして、短い期間で返したほうが利息の負担は少なくなることを覚えておくべきでしょう。借金は、「少なく借りて短く返す」が基本です。

ただし、借入金利よりも高い運用利回りで運用できる場合は、「たくさん借りて長く返す」のほうが理屈上は有利になります。住宅ローン金利が年0.5%を切る水準で、期待できる運用利回りが年5%程度なら、頭金を多めに入れて借入金額を少なくするより、頭金には入れずに資産運用に回したほうが、経済効果は大きくなるからです。

とはいえ、たくさん借りてしまうと、返済自体が苦しくなってしまう可能性がありますから、返せる金額を借りるという前述の「鉄則1」は最優先で守るべきです。

「住宅取得」を目標にしてはダメ?

鉄則5:「貯蓄のできる返済計画にする」

住宅取得だけが人生ではありません。教育資金や老後資金など、さまざまなものに備えた貯蓄をきちんとできる返済計画にすることが大切です[図表7]。

ハッキリ言うと、「住宅取得」を目標にしてはダメです。目標にすべきなのは、住宅取得後の「ゆとりのある生活」です。想像してみてください。

- 家は買ったけれど、小遣いが減る

- 家は買ったけれど、外食や旅行に行けなくなった

- 家を買って床暖房は設置したけれど、つけない など

節約しなければ生活していけない住宅取得では、何のためのマイホームかわかりません。したがって、自分と家族のライフプラン全体を見渡したうえで、適切な場所、適切な物件価格のマイホームを探すことが重要なのです。

菱田 雅生 ライフアセットコンサルティング株式会社 代表取締役 ファイナンシャルプランナー

この記事に関連するニュース

-

今、家賃8万円です。家をローンで買って家賃と同じ支払いにしたいのですが、総額いくらまで借りられますか?

ファイナンシャルフィールド / 2024年11月17日 22時40分

-

クレジットカードの正しい使い方は?持つなら多くても2枚までがベスト!【FPが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月4日 11時0分

-

今年ようやく「住宅ローン」を完済! ローンを組んだ頃は「利率4%」でしたが、最近は「1%」ですよね? 3000万円を借りた場合、利息はどれだけ差が出たでしょうか?

ファイナンシャルフィールド / 2024年11月1日 5時10分

-

42歳会社員、貯金はなく、かつかつの生活で楽しみもなく、老後の生活も不安です

オールアバウト / 2024年10月29日 22時20分

-

子どもが生まれたばかりで妻は無職。世帯年収「400万円」のわが家が家を買うにはどうすればよいでしょうか?

ファイナンシャルフィールド / 2024年10月26日 4時20分

ランキング

-

1三菱UFJ銀行の貸金庫から十数億円抜き取り、管理職だった行員を懲戒解雇…60人分の資産から

読売新聞 / 2024年11月22日 21時35分

-

2「築浅のマイホームの床が突然抜け落ちた」間違った断熱で壁内と床下をボロボロに腐らせた驚きの正体

プレジデントオンライン / 2024年11月22日 17時15分

-

3【独自】船井電機前社長『不正を働いたことはない』 “破産の申し立て”は報道で知る「本当に驚いた。なんでこんなことに…」

MBSニュース / 2024年11月22日 18時20分

-

4物価高に対応、能登復興支援=39兆円規模、「103万円」見直しも―石破首相「高付加価値を創出」・経済対策決定

時事通信 / 2024年11月22日 19時47分

-

5相鉄かしわ台駅、地元民は知っている「2つの顔」 東口はホームから300m以上ある通路の先に駅舎

東洋経済オンライン / 2024年11月22日 6時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください