10万ドルが退職時には数千万ドルに…それでも「S&P500一択はやめろ」という理由【ウォール街・伝説のブローカーの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月15日 9時15分

(※写真はイメージです/PIXTA)

映画『ウルフ・オブ・ウォールストリート』でレオナルド・ディカプリオ演じる主人公のモデルとなったジョーダン・ベルフォート氏。ある日、義弟のフェルナンドから「相談に乗ってほしい」と言われたベルフォート氏。なんとフェルナンドは、60日足らずで10万ドル近い投資額を失ってしまったのだ。ベルフォート氏は、投資初心者である義弟に投資のアドバイスをする。米国企業を幅広く代表する約500の企業が採用されている株価指数「S&P500」を活用した正しい投資術とは? 本記事は、ベルフォート氏の著書『ウォールストリート伝説のブローカーが弟に教えた 負けない投資術』(久保田敦子訳・KADOKAWA)より一部を抜粋・再編集したものです。

この投資に並ぶものはほとんどない…「S&P500」の魅力

クリスティーナ…筆者の妻

フェルナンド…妻(クリスティーナ)の妹の夫。筆者の義弟

ゴルディータ…フェルナンドの妻であり、クリスティーナの妹

信じられない!と私は思った。私の義弟フェルナンドはまだ魔法の手を持っていた。しかし、今度は黒魔術ではなかった!

ブエノスアイレスの最も高級な地域にあるタワマンの31階を占有する義弟夫婦

彼らの新しい住まいは前より大きく、居間はより広く、より高級な地域にあり、眺めはとんでもなく素晴らしく、そのすべては、義弟が市場のタイミングを計ろうとしてハマって行った短期投資の泥沼から戻ることができたことの何よりの証拠だ。彼にとって本当によかった、と私は思った。もちろん、ゴルディータにとっても。

午後八時を少し過ぎた頃で、私は彼らの新しいマンションの居間に座り、資産配分のプロセスに彼らを案内していた。彼のボロボロな投資ポートフォリオについて説明しようとしていたあの運命的な夜から一年ちょっと経ち、彼の金属加工の事業から得られる収入とゴルディータの不動産販売の手数料で、彼らはこの広々とした素敵なマンションを買うお金を貯めることができた。

ブエノスアイレスの最も高級な地域に位置し、艶消しアルミニウムの51階建てのタワーの31階部分を占有していて、ラ・プラタ川の絶景が望める。クリスティーナと私が三十分余り前に到着したこの場所は本当に素晴らしかった。

この投資に並ぶものはほとんどない…「S&P500」の魅力

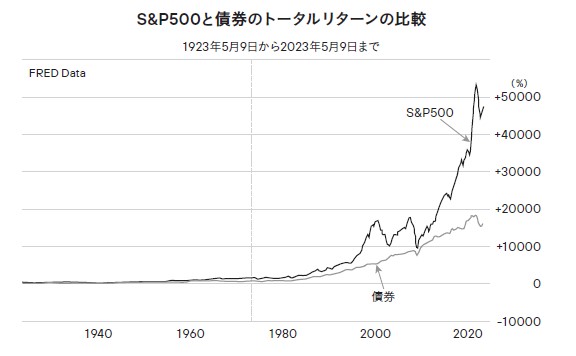

私は世界最大の投資ハックについて――ジャック・ボーグルという男がいかにしてS&P500を投資可能な金融商品に変え、それを噓みたいな低コストで個人投資家が利用できるようにすることで、投資信託業界の足をすくったか――説明したところだった。この投資に並ぶものはほとんどない、と。この点を強調するために、私は彼らに図表を見せた。

これは、アメリカの債券市場のリターンをS&P500と過去百年にわたって比較したものである[この表は財政状態が良好で債務不履行のリスクが比較的少ない政府や自治体、企業が発行する投資適格債券を対象としている。品質の低い債券はジャンク債と呼ばれ、財政状態が比較的弱く債務不履行のリスクがずっと高い企業が発行したものである。この高いリスクを埋め合わせるため、ジャンク債は投資適格債券よりもずっと高い利息を支払わざるを得ない]。

S&P500と債券のトータルリターンの比較結論(図表)は明確だった。長期的には、アメリカ最大の500社に投資することは、投資適格債券に投資するよりもずっと儲かる。リターンの差は一年当たり平均7.5パーセントを超える。

私は愛しの通訳者を通じてフェルナンドとゴルディータに言った。「ちなみに、長期複利を考慮すると7.5パーセントは大きな差を生む。例えば、君たちのような年齢と収入レベルでは、退職する頃には虹の彼方に数千万ドルが待っているなんてことが簡単にできる」クリスティーナは突然通訳をストップし「本当に?」と聞いた。

「もちろん本当さ! 必要なのは少しの忍耐……いや、大変な忍耐だ。大金を作るにはね。でも、10万ドルで始めて、毎月1万ドルずつ追加するなら(どちらも彼らの予算内におさまる)、三十年後には1300万ドルを超えるし、四十年後には4000万ドルを超える」私の言ったことを彼女が理解できるようしばし間を置いた。

「もちろん、これはS&P500がこれまでの長期平均を今後も維持すると仮定した場合だ。だが、過去百年間達成してきたことを考えたら、それが続く可能性はかなり高いと思う」

「ひゃー、そうなの」とクリスティーナは感心して言った。「私たちもそれをやっているんでしょうね?」。そして彼女は肩をすくめて私が今言ったことを通訳し始めた。間違いなく、彼女は見事に通訳した。なぜなら、十五秒後、フェルナンドはゴルディータに向かってスペイン語で言ったからだ。

「それだ! 他のデタラメとはおさらばだ。前に進もう。俺たちの金は全部S&P500に突っ込むぞ」。そして彼はゴルディータに自信たっぷりの笑みを投げかけた。ゴルディータはそれを受けて「この目で見ないことには信じられないわ」とでも言いたげに目をグルグル回し、肩をすくめた。

資産の100パーセントをS&P500につぎ込むと…

皮肉なことに、フェルナンドがゴルディータにした約束を守り切るつもりかどうかはさておき、資産の100パーセントをS&P500インデックス・ファンドにつぎ込むと即決したことには、大きな問題が潜んでいる。

つまり、それは一九五二年からポートフォリオ管理の黄金律である「現代投資理論(MPT)」と呼ばれるものに真っ向から反している。ノーベル賞を受賞した経済学者ハリー・マーコウィッツが発案したMPTは、マーコウィッツがそれを提唱した途端に投資の世界を席巻した。この理論は次の二つの核となる概念に基づく。

1.条件がすべて同じなら、投資家はいずれのレベルのリターンでも、晒されるリスクが最も低いポートフォリオを選ぶ。 2.ポートフォリオに含まれるいずれの資産に関連するリスクも、それ単独では計算できない。なぜなら、そのようなリスクは、ポートフォリオに含まれる他の資産によって著しい影響を受けるからである。

これら二つのポイントをひとつずつ見ていこう。

1. 投資家はリターンのレベルが同じなら、晒されるリスクが最も低いポートフォリオを選ぶ

次のケースについてしばらく想像してみてほしい。あなたは期待年間収益率が10パーセントの2種類の投資を提案された。それらのうちのひとつは変動性もリスクも高く、もうひとつは安全で安定している。ここで簡単な質問をする。この二つのうち、あなたはどちらを選ぶか? あなたは、何度聞かれても明らかに、安全で安定したほうを選ぶだろう。

その理由はさらに明らかだ。なぜなら、正気であれば、より高いリターンを期待できない場合、より高いリスクと変動性に晒されることを望む者はいないからだ。これらの選択肢が与えられたら、いずれのレベルのリターンに対しても投資家は常にリスクが最小となる投資を選ぶ。

2. ポートフォリオに含まれるいずれの資産に関連するリスクも、それ単独では計算できない

なぜなら、そのようなリスクは、ポートフォリオに含まれる他の資産によって著しい影響を受けるからである。このケースを「二都物語」をもじって「二つのポートフォリオ物語」と呼ぼう。

ひとつ目のポートフォリオには、リスクが同等の二つの資産クラスが50対50の比率で含まれていて、その二つの資産クラスは常に同時に同じ方向に動く。二つ目のポートフォリオにも、リスクが同等の二つの資産クラスが50対50の比率で含まれているが、その二つの資産クラスは同時に逆方向に動く傾向にある。

ここで簡単な質問をする。これらのポートフォリオのうち、どちらのほうがリスクが小さいか? あなたは間違いなく、二つ目のポートフォリオと答えるだろう。

その理由はさらに明らかだ。二つ目のポートフォリオの二つの資産クラスは同時に逆方向に動く傾向にあるため、下向きに動く資産クラスから生じる損失は、上向きに動く資産クラスから生じる利益によって、少なくとも部分的に相殺されるからだ。シンプルな話だ。

このような資産クラスをウォール街用語で互いに「逆相関」であると言う。その最も典型的な例が株式と債券である。例えば、株式市場が全体として上昇しているとき、債券市場は全体として下落する「傾向」にある。ここでは「傾向」という言葉が重要だ。言い換えると、二つの資産クラスは完全には逆相関ではない[資産の相関性の様々なレベルを示すために、アナリストは等級を用いる。この等級は+1から-1までで表す。+1の資産同士は常に同時に同じ方向に動き、-1の資産同士は常に同時に逆方向に動く]。

たまに、それらは同時に同じ方向に動くことがある。例えば、二〇二二年に連邦準備制度理事会が、十年以上もゼロ近くに維持してきた金利を大きく上げ始めたときに、それが起こった。引っ張りすぎた輪ゴムのように、いつもは逆相関にあるこれらの資産は激しく弾けて、同時に同じ方向――つまり、下向き――に動き始め、無数の投資家に動揺を与えた。

しかし、この一瞬の出来事は例外であるとはっきり言っておく。五年の期間で見ると、過去百年の間に五年にわたって株式市場と債券市場が同時に下落したことはない。

一般的に言って、投資ポートフォリオのリスクを管理する際に、株式と債券は相性が良い。だから、資産を配分する際に最も用いられる二つの資産クラスが株式と債券である――譲渡性預金やマネー・マーケット・ファンド(MMF)のような現金及び現金同等物は遠く引き離された第3位に位置する――と聞いても驚かないはずだ[ここでの「現金」とはあなたのポケットに入っているような紙幣や硬貨ではなく、銀行口座で保有される現金及び現金同等物のことである]。

また、ポートフォリオをさらに充実させるために用いることができる資産クラスは他にもある。ほんの数例を挙げると、不動産、コモディティ、暗号資産、未公開株式、美術品などである。

しかし何度も言うが、ここでの「主力選手」は株式と債券であり、それらは通常、うまく管理されているポートフォリオのおよそ90パーセントを占め、株式と債券の比率は、投資家ごとのリスクとリターンの嗜好によって決まる。

例えば、ポートフォリオのリスクを減らしたい(その代わりリターンの減少を受け入れる)投資家の場合、リスクとリターンが希望するレベルに達するまで債券に対する株式の割合を減らす。反対に、ポートフォリオの期待リターンを増やしたい(その代わりリスクの増加を受け入れる)投資家の場合、(リスクとリターンが希望するレベルに達するまで)債券に対する株式の割合を増やす。これもまたシンプルな話だ。

実際、ポートフォリオの株式と債券の比率を調整するだけで希望するリスクとリターンのレベルを達成することができるとするMPTは、そのシンプルさと適応力の高さから、投資家にとって非常に魅力的なものとなった。

すべての卵をひとつのカゴに入れてはいけない

これらのことを念頭に、私はフェルナンドに言った。

「君の熱心さには感心するが、S&P500のリターンが長年にわたってどれほど良かったとしても、君の資産を100パーセントそこに注ぎ込むのは問題だ。君は資産にもう少し多様性を持たせたくなるはずだ。すべての卵をひとつのカゴに入れちゃいけないことについての諺を聞いたことがあるだろう?」

クリスティーナは通訳を止めて言った。「もちろん。スペインの格言よ。『ドン・キホーテ』に由来するのよ。スペイン語ではこう言うの。No pongas todos tus huevos en una canasta」その瞬間、ゴルディータが割って入った。「卵をひとつのカゴに入れるな? それがどうしたの、ジョルディ?」

「素晴らしい!」と私は答えた。「よし、君たちはみんなこの言い回しを知っているんだな!こんなに的を射た言葉は他にないと俺は思う。何も投資のことだけを言っているわけじゃない。これは人生のすべてに当てはまる。例えば、ヴィットリオだ。ところでヴィットリオはどこに行った?」

「あなたの真後ろにいるわよ」とクリスティーナ。「自分のiPadで遊んでいるわ」振り返ると、確かに彼はそこで床に座り、スペイン語のアニメを見ていた。彼が一音節も漏らさずにセリフを繰り返すのを私はしばらく眺めていた。2歳にしては素晴らしい成長ぶりだと思った。そしてみんなのほうに振り返って言った。

「いつかヴィットリオが大学に入る頃、君たちはひとつの学校だけに出願するわけじゃないだろう? 少なくとも1校には絶対に入れるようにたくさんの学校に願書を送るはずだ。簡単な理屈だよ。友情についても同じことが言える。人生でたったひとりしか親友がいないなんて嫌だろう? なぜか。それは、何かの拍子でその友情にヒビが入ったら、つるむ相手が誰もいなくなってしまうからだ」そしてクリスティーナの通訳が追いつくまでしばらく間を置いた。

数秒後、フェルナンドとゴルディータは二人ともうなずいた。クリスティーナも。素晴らしい、と私は思い、続けた。「いずれにせよ、これは重要なポイントだから、例はいくらでも挙げ続けられる。例えばモルモン教徒。彼らの中には三人や四人の妻を持つ者がいて、彼らはみんなそれに納得しているようだ。数億もの精子にたったひとつの卵子を追わせることの進化上の利点はさておき……」。

モルモン教の一夫多妻制の生物学的利点についての私の考えを披露しようとしたところで、妻の表情が困惑から怒りへと変化していくのに気づいた。さらに悪いことに、私が止める間もなく、彼女は私の発言をゴルディータに復讐を込めて通訳し始めた。数秒後、フェルナンドは大声で笑い始めた。しかしそれはすぐに止んだ。ゴルディータが怖い目で睨みつけたからだ。そして彼は私を見て肩をすくめた。空気を和らげようと、私は仲裁人の口ぶりでクリスティーナに言った。

「君たち、焦点がずれているよ。俺が言いたかったのは、500社もの企業が含まれているという点でS&P500は充分に多様化されているけれども、それでも、株式だけで構成されているため、ひとつのカゴに入って全部が上がったり下がったりしがちだから、すべての卵をひとつのカゴに入れてはいけないんだ!」

完璧だ!と私は思った。ひとつの文に二つのカゴ。助かった。「それが俺の言いたかったことだ!」

ジョーダン・ベルフォート

投資コンサルタント

この記事に関連するニュース

-

シニアの資産形成「公的年金の運用より、さらにリスクを抑えた分散投資」を実現できる、具体的な投資手法の名称【証券アナリスト資格を持つFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月19日 11時15分

-

巷で大人気の「オルカン」「S&P500」はおすすめできない?投資初心者が新NISAで選ぶべき銘柄とは【元外資系金融エリートの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月14日 11時15分

-

「S&P500」にゴールドをプラス、年70%を超えてのトータルリターンを記録したファンドがネット証券の売れ筋に急浮上!

Finasee / 2024年11月12日 7時0分

-

投資額の半値で損切りするハメに…痛手負った72歳現役FPが教える「素人が絶対手を出してはいけない金融商品」

プレジデントオンライン / 2024年10月31日 8時15分

-

「新NISAをやればお金が増える」と信じてたのに…専門家らが初心者に勧める「オルカン一択」の落とし穴

プレジデントオンライン / 2024年10月28日 8時15分

ランキング

-

1冬の味覚ハタハタ、海水温上昇で今季の漁獲量は過去最低か…産卵場所に卵ほとんど見つからず

読売新聞 / 2024年11月24日 11時52分

-

2ローソンストア100「だけ弁当」第12弾は「イシイのミートボール」とコラボした「だけ弁当(イシイのミートボール)」

食品新聞 / 2024年11月23日 20時40分

-

3異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

-

412月に権利確定「株主優待」長期保有が嬉しい銘柄6選

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月24日 9時15分

-

5「中間管理職を減らしたい」企業の盲点 リストラで起こる、3つのリスクに備えよ

ITmedia ビジネスオンライン / 2024年11月24日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください