富裕層であれば、資産運用の手段として「投資信託」を選ばない理由

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月6日 14時15分

(※写真はイメージです/PIXTA)

海外の富裕層にとって米ドル債券はもっともポピュラーな投資先です。米ドル債券に投資する際、投資の方法として「個別債券」か「投資信託」のどちらかを選ぶ必要がありますが、富裕層は投資信託ではなく、個別債券を選ぶ人が多いようです。一体なぜでしょうか。本記事では、世古口俊介氏の著書『富裕層のための米ドル債券投資戦略』(総合法令出版)より一部を抜粋し、個別債券で投資する米ドル債券について解説していきます。

富裕層は投資信託より個別債券

米ドル債券は「個別債券」か「投資信託」のどちらかの方法で投資することになります。個別債券は〇〇銀行が発行している利率5%の米ドル建て債券に直接、投資するというイメージです。投資信託はみんなでお金を集めて、さまざまな個別債券に投資します。

それぞれメリット、デメリットがありますが富裕層の場合は、とりわけ個別債券に投資することが多いです。

理由は、投資信託だといろいろな債券に投資しているので、全体の平均利回り4%、格付けBBB+、期間10年とその投資信託で決められたパッケージの経済効果しか得られませんが、個別債券を組み合わせれば自身が望む発行体、利率、利回り、期間のまさにオリジナルの米ドル債券ポートフォリオを作ることができるからです。

個別債券への投資リスクは発行体の倒産リスクが集中しやすいことですが、富裕層は投資金額が大きく複数の個別債券に投資し、倒産リスクを分散できます。個別債券の最低投資金額は5万米ドルであることが多いので、投資金額が1.5億円あれば最大で20債券に分散でき、1社が倒産しすべて損失になったとしても債券ポートフォリオに与えるダメージを5%まで抑えることができます。資産に余裕がある富裕層が出来合いのパッケージ商品(投資信託)よりオリジナルの特注品(個別債券)を選ぶのは当然の結果だと思います。

ここでは富裕層により、需要が高い個別債券を前提に米ドル債券の説明を行います。

米ドル債券の費用

米ドル債券の費用について説明します。個別債券については投資実行時に販売手数料が発生します。個別債券の販売手数料は債券価格に内包されているのが特徴です。

例えば、証券会社が価格100で債券を仕入れると、そこに手数料を3%上乗せして、投資家には103で販売するイメージです。手数料は証券会社やIFAによってまちまちですが、購入金額に対して3%から5%というのが相場だと思います。個別債券は証券会社での保管費用はかからないため、この投資実行時の販売手数料が費用のすべてです。

3%から5%と手数料に開きがあるのは、期間が長い債券ほど手数料が高くなる傾向があるからです。理由としては期間が長い債券ほど手数料が利回りに与える影響が少ないからです。仮に販売手数料が5%だと期間10年なら年間の費用にならすと0.5%ですが、20年なら0.25%に下がるからです。

複数の個別米ドル債券に分散投資するイメージで考えてみましょう。

投資方法別に米ドル債券にかかる費用を比べてみると…

平均の販売手数料が4%で、残存期間15年だとします。この販売手数料4%を残存期間の15年で割って年間の費用を計算すると0.26%になります。

投資信託なら年間の管理費用である信託報酬だけでも1%以上は当たり前ですし、海外のプライベートバンクなら債券などの運用資産を預かる費用だけで年間0.3%前後はかかるので、長期保有が前提なら個別米ドル債券の投資費用は高くないと思います。

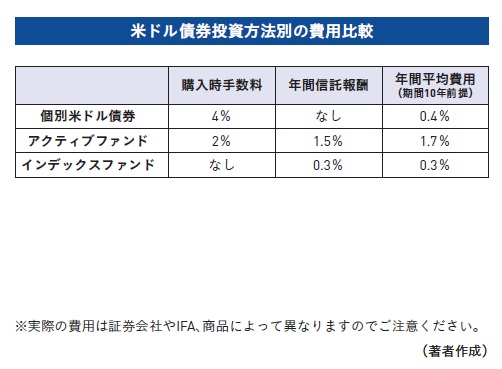

個別の米ドル債券と米ドル債券に投資する投資信託の費用はよく比較されるので、見比べてみてください。投資信託は2つあり、インデックスファンドは債券の指数に連動する投資信託のことで、アクティブファンドはその債券指数を上回る利益を出すことを目指す投資信託のことを指しています。

費用は2種類あり、購入時の販売手数料と毎年の管理費用である信託報酬です。その2つの費用を運用期間10年として、購入時手数料を年間ベースにならした年間平均費用で、費用感を比較しています。費用は証券会社やIFA、商品によって異なりますが、私の経験にもとづいた平均的な数字を使っていきます。

年間平均費用を見ると、アクティブファンドのコストの高さが特に目立つと思います。年間信託報酬の高さがその原因です。

個別の米ドル債券とインデックスファンドはほとんど差がありませんが、インデックスファンドのほうがやや費用が低くなることが多いと思います。個別の米ドル債券の場合は購入時にかかる費用はそれなりに高いですが、毎年の管理費用などがかからないので、残存期間が長いほど年間あたりの費用は低くなります。

インデックスファンドとほとんど変わらない費用で信頼できるアドバイザーからしっかり提案を受けられ、いつでも相談できるのであれば個別の米ドル債券の費用は高くないと思います。

世古口 俊介

株式会社ウェルス・パートナー

代表取締役

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱東京UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレー証券)を経て2009年8月、クレディ・スイスのプライベート・バンキング本部の立ち上げに参画し同社の成長に貢献し、2016年5月に退職。2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。

資産数億円以上の富裕層を対象に資産運用コンサルティングを行う。株式や債券、不動産などすべての資産クラスを扱い資産全体を最適化。書籍出版や各種メディアへの寄稿、登録者1.4万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」を通して日本の富裕層に資産運用の情報を発信している。

この記事に関連するニュース

-

【新NISA】どんな商品に投資できる?国の制度だからこその「メリット」とは

Finasee / 2024年11月22日 18時0分

-

「投資がうまくいくかどうかは運だが…」森永卓郎が指摘する、バブル崩壊で破産者になる人の共通点

集英社オンライン / 2024年11月16日 11時0分

-

億万長者はどこに投資をしている? 超富裕層のコミュニティ「TIGER 21」の資産配分先を調べてみた

マイナビニュース / 2024年11月4日 11時0分

-

投資額の半値で損切りするハメに…痛手負った72歳現役FPが教える「素人が絶対手を出してはいけない金融商品」

プレジデントオンライン / 2024年10月31日 8時15分

-

外国株式インデックスがもてはやされる中で異彩を放つ「外債ファンド」。広島銀行ではなぜ売れるのか?

Finasee / 2024年10月31日 7時0分

ランキング

-

1副業を探す人が知らない「看板広告」意外な儲け方 病院の看板広告をやけにみかける納得の理由

東洋経済オンライン / 2024年11月23日 19時0分

-

2ローソンストア100「だけ弁当」第12弾は「イシイのミートボール」とコラボした「だけ弁当(イシイのミートボール)」

食品新聞 / 2024年11月23日 20時40分

-

3【独自】所得減税、富裕層の適用制限案 「103万円の壁」引き上げで

共同通信 / 2024年11月23日 18時57分

-

4《ガスト初のフレンチコースを販売》匿名の現役スタッフが明かした現場の混乱「やることは増えたが、時給は変わらず…」「土日の混雑が心配」

NEWSポストセブン / 2024年11月23日 16時15分

-

5ドーミーイン系4つ星ホテル「3300円朝食」に驚愕 コスパ最高、味も絶品!極上のモーニングがここに

東洋経済オンライン / 2024年11月23日 8時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください