最初の5年は月8万円だが…6年目から月12万円、11年目から月17万円→自己破産へ。欠陥だらけの住宅ローン「ゆとり返済」の利用者が後を絶たなかったワケ【行動経済学】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月3日 11時15分

(※写真はイメージです/PIXTA)

人はしばしば、目先の利益にとらわれて大きく損をしてしまうことがあります。少し冷静になれば避けられたはずの失敗はなぜ起きてしまうのでしょうか。平成の時代に大問題となった「ゆとりローン(ゆとり返済)」を例に、行動経済学の観点から紐解いていきましょう。橋本之克氏の著書『世界最先端の研究が教える新事実 行動経済学BEST100』(総合法令出版)より、詳しく解説します。

恐ろしい…平成に流行した「ゆとりローン」の落とし穴

「ゆとりローン(ゆとり返済)」とは1992年から住宅金融公庫(現在の住宅金融支援機構)が販売していた問題のある施策でした。その仕組みは、当初5年~10年間の「ゆとり期間」中は返済金額を抑え、その分をゆとり期間終了後に上乗せして支払うというもので、6年目と11年目に返済額が一気に上がるというものです。

しかし、住宅を購入する人は、最初の5年間の返済額が少ないので楽観的に考え、将来も払い続けられると勘違いしてしまいます。貸主が、信用できる住宅金融公庫であるということも後押しして、多くの人が疑問を感じることなく飛びつきました。

ところがこのローンは、初めの返済が少ないからといって返済総額が少ないわけではありません。単に返済を後回しにしているに過ぎないのです。しかも、当時は現在のような低金利時代ではありません。高い金利で長期間借り続けることになります。結果的に返済総額がどんどん膨らみます。

景気回復を目論む政府は、このように危険な住宅ローンで金を借りさせることによって住宅購入を促進したのです。

この「ゆとりローン」が成立するためには、終身雇用や定期昇給が必要です。ところが1990年代半ば以降、名目的な昇進はあっても右肩上がりの昇給はなくなっています。逆にリストラや企業倒産が相次ぎ、収入を維持するのがやっとという状態でした。

ゆとりローンの返済額は、このタイミングで一気に上がります。

例えば最初の5年間に8万円程度だった月々の支払いが、6年目から12万円、11年目から17万円といった具合です。すると、返済できない人が急増します。同時期に金利の低いローンも出てきましたが、デフレによって担保となる住宅の価値が下がっているため、借り換えはできません。

返済期間の繰り延べなどの救済策もありましたが、結局は返済期間が長くなるため返済総額が増えます。焼け石に水といった状態です。

返済が滞れば最終的には、自宅の売却を迫られます。ただし「ゆとりローン」の場合、初期の返済のほとんどは金利の返済に充てられています。何年も返済したつもりなのに、元金はほとんど減っていないという状態です。従って、自宅を売却しても住宅ローンが残るという結果にもなってしまうのです。最終的には、自己破産せざるをえない人も現れました。

このような問題が明るみに出て、2000年に「ゆとりローン」は販売中止となりました。

この住宅ローンは、目先の返済額で誤解を招く商品です。また国が提供する商品ゆえの信頼性を利用したものです。家を持ちたいと願う人々の情報力や判断力の弱さに付け込んだと言わざるをえません。

問題だらけの住宅ローンだが…利用者が後を絶たなかったワケ

しかしながら、これほど問題のある住宅ローンを大勢の人が利用してしまったのですから、そこには何か理由があるはずです。行動経済学の視点で考えると、まず「解釈レベル理論」の心理的バイアスが働いたと考えられます。

人は心理的距離が遠い対象に対しては、より本質的・抽象的・上位的な点に注目して解釈し、近い対象には、より副次的・具体的・下位的な点に注目するという理論です。

ローンを借り入れるタイミングはマイホーム取得を目前にした、心理的距離が近い状態です。そうなると、ローン返済の基盤となる将来の生活設計、冷静に行うべき長期的な家計の収支計算などがおざなりになります。目先の安い返済額に目がくらんでしまうわけです。

もう一つは「時間割引」の影響です。人は「すぐに」もらえる報酬ほど、その価値を大きく感じ、もらえる時期が遅くなると、その価値が減っていく傾向にあります。これを「時間割引」や「時間選好」と呼びます。人は、将来の報酬を現在の報酬に比べて低く(つまり、割り引いて)評価するのです。ここで割引く率は時間割引率と呼ばれています。

例えば、1年後に1万500円もらうか、今1万円もらうかと聞かれると、かなりの人が目先の1万円を選んでしまうことでしょう。時間割引によって、将来の1万500円が実際よりも安く感じられたのです。

この例を、金融機関の商品に置き換えて考えてみましょう。

「今1万円をもらわずに、1年後に1万500円もらう」とすると、これは1万円を預けて1年後に年利5%の利息が付く金融商品を手に入れたと同じことです。しかもこの場合、現実の投資商品と違って元本は減るリスクがありません。現在の普通預金の金利が1%にも遠く及ばないことを考えると、かなりおトクな商品です。「1年後の1万500円を選ばない」ということは、このおトクな金融商品を選ばないと同じことなのです。

時間割引の影響を受けると、冷静な判断をできず、将来よりも目先のメリットに飛びついてしまい、チャンスを失ってしまいます。

チャンスを逃す(ゆとりローンに手を出してしまう)人の共通点

「せっかちな人」ほど、この時間割引率は大きくなります。例えば、遊ぶ楽しみを後にとっておくことができず、夏休みが残り少なくなるまで宿題を先送りしたり、将来に太ってしまうことがわかっていながら、目の前のお菓子を我慢できずに間食してしまったりする人がこれに該当します。これらは、多かれ少なかれ誰にでもあると思うのですが、その度合いは様々です。人によって時間割引率は異なるものです。

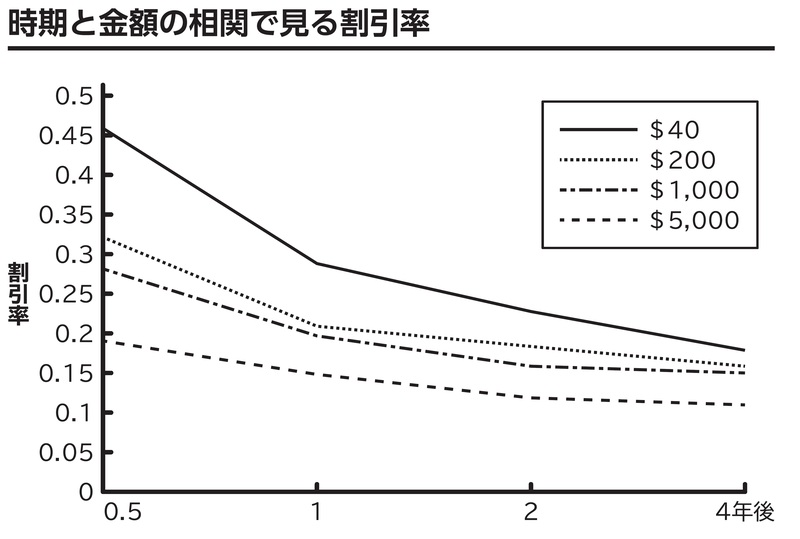

リチャード・セイラーは、この割引率が一定でなく時間と共に変化することに着目して実験を行いました。まず実験参加者に、銀行のくじで賞金が当たったと想定してもらいます。お金をすぐに受け取っても良いですし、後から受け取っても良いものとします。

そして「受け取りを先に延ばし、なおかつ即金と同じ金額を受け取るのと同じくらい魅力あるものとするには、いくら支払って欲しいか」を答えてもらいます。受け取り時期は、0.5年後、1年後、2年後、4年後の4パターンとし、受け取る金額は、40ドル、200ドル、1,000ドル、5,000ドルの4パターンとしました。

結果、どの金額においても時間が経つほどに割引率が下がっていく結果となっています※(【図表】)。

※ 『日本再興戰略』落合陽一(幻冬舎)

ただ、その下がり方は直近ほど下がり方が大きくなり、時間が経つにつれて、下がり方の傾きがゆるやかになっています。つまり、近い将来のことほど特に、人はせっかちになるのです。

また、金額が低いほど割引率が高くなる結果も出ています。少額のやり取りほど、せっかちになることが示されています。

ここまでの検討から、目先の低い返済額に惑わされる理由が「解釈レベル理論」によって明らかになりました。また、早く家が欲しくなる理由が「時間割引」によって見えてきました。結局、自分の不合理さに気づかなかったことが、ゆとりローンを借りてしまった原因です。

橋本 之克 マーケティング&ブランディングディレクター/著述家

この記事に関連するニュース

-

51歳パート、住宅ローン残高は約2500万円。完済は夫80歳時です

オールアバウト / 2024年12月7日 22時20分

-

物件価格の高騰で増える「50年返済住宅ローン」は大丈夫なのか…返済開始後の行動で老後に天と地の差

プレジデントオンライン / 2024年12月7日 9時15分

-

38歳会社員、6000万円の住宅ローンを組み1年後から返済が始まります。払い切れるのか不安になってきました

オールアバウト / 2024年12月4日 20時5分

-

冬のボーナスの上手な使い方! 住宅ローンの繰り上げ返済、資産運用、貯金……優先順位は?

ファイナンシャルフィールド / 2024年12月2日 9時50分

-

住宅ローンを借りている銀行から、金利が「0.15%」上がるという案内が! 返済額は変わらないのになぜ?「住宅ローン特有のルール」を解説

ファイナンシャルフィールド / 2024年11月28日 4時30分

ランキング

-

1《追悼・渡辺恒雄さん》週刊ポスト記者を呼び出し「呼び捨てにするな、“ナベツネさん”と呼べ」事件

NEWSポストセブン / 2024年12月21日 16時15分

-

2オープンAIの新たな生成AI「人間並み」近づく…安全性を確認するため当面は研究者に限定提供

読売新聞 / 2024年12月21日 18時19分

-

3ゴーン被告「日産の内部はパニック状態」「ホンダはこの取引に押し込まれた」

読売新聞 / 2024年12月21日 18時30分

-

4車両生産で相互乗り入れ検討 ホンダ、日産にHV供給も

共同通信 / 2024年12月21日 16時3分

-

5「本当に就職に強い大学ランキング」トップ150校 卒業生が1000人以上で実就職率が高い大学

東洋経済オンライン / 2024年12月21日 7時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください