2024年から変更された贈与税…暦年課税制度と相続時精算課税制度は何が違うの?両制度を徹底比較!【相続専門税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年9月26日 11時15分

(画像はイメージです/PIXTA)

贈与税の課税方法には、暦年課税制度と相続時精算課税制度の2つがあります。贈与を受ける子どもたちは両親など贈与をした人ごとに課税方法を選択することが可能です。2024年1月から相続時精算課税制度に新たに非課税枠が加わり、これまで以上に両制度の違いを把握しておかなければ、どちらを選択していいのか迷ってしまいます。両制度の違いについて相続専門税理士の岸田康雄氏がやさしく解説していきます。

贈与税の課税方法①…暦年課税制度

暦年課税制度は、その年の1月1日から12月31日までの1年間の受け取った財産の合計額に対して、受贈者ごとに課税されます。この1年間を暦年と呼び、該当期間の贈与に対する課税には、110万円の基礎控除額が設けられています。

贈与税は、贈与を受けた側にかかるのがポイントです。贈与者が相続税対策をしたいのであれば、複数の人に対して贈与することで、毎年110万円以上の贈与を非課税ですることができます。

たとえば、子どもが3人いるとします。父親が子ども3人に対して、それぞれ110万円ずつの贈与をしても、贈与税はかかりません。

一方で、贈与を受ける側が、複数の者から贈与を受けた結果、非課税枠以上の贈与を受けると贈与税がかかってしまいます。

たとえば、子どもが両親それぞれから110万円ずつの贈与を受けると、それぞれの贈与について非課税枠があるわけではなく、合計額220万円の贈与を受けたことになり、贈与税がかかってしまうので、注意が必要です。

◆相続財産の加算期間が3年から7年に

また、相続発生の直前に贈与した場合、その贈与財産が相続財産に加算されることになります。これまでは死亡前3年間でしたが、2024年からはその期間が長くなりました。

相続発生日が2024年1月から2026年12月末までなら、従来通り3年間の贈与財産ですみます。しかし、2027年1月から2030年12月末の場合と2024年1月から死亡日までの期間の場合、3年間以上の加算年数となります。そして2031年1月以降になりますと、死亡前7年間の贈与財産が相続財産に加算されます。

◆暦年課税制度の計算方法

暦年課税の計算方法について見ていきます。

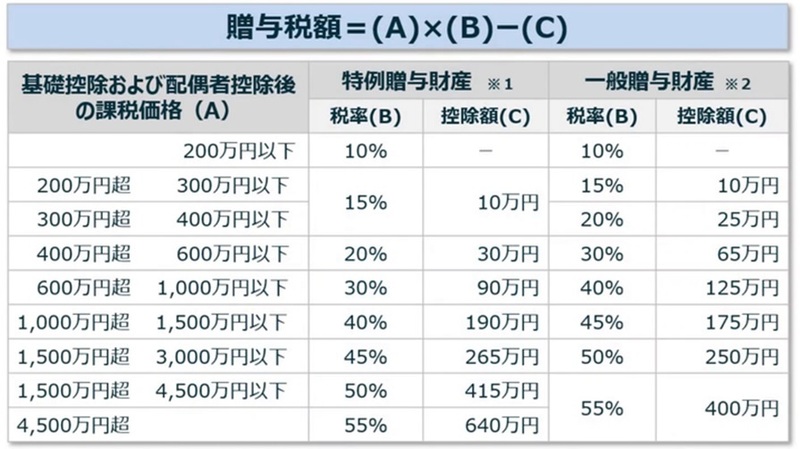

贈与税は、課税価格からこの110万円を控除した金額に対して、こちらの図表2の税率を乗じて計算されます。

贈与財産の課税価格が110万円以下であれば、贈与税は課されず、申告も不要です。

贈与税の税率は、図表1の通り累進課税になっています。

ただし、その累進度は相続税よりも高く設定されています。特例贈与財産と一般贈与財産に分かれていますが、特例贈与財産とは、祖父母やお父さん・お母さんから、18歳以上の子どもや孫が受け取った財産のことをいい、税負担が少しだけ軽くなっています。それ以外は一般贈与財産です。

贈与税の課税方法②…相続時精算課税制度

相続時精算課税制度とは、贈与した時点の課税を、将来相続が発生するときまで先延ばしにする制度です。先延ばしにした分は、将来の相続税の計算に反映されます。

60歳以上の親から18歳以上の子どもまたは孫への贈与について、生前は累計2,500万円まで贈与税が課税されません。2,500万円を超えた部分については、前払いとして20%の贈与税が課税され、その贈与者が亡くなった場合には、その贈与財産の贈与時の価額と相続財産の価額を合算して、相続税として精算(納付した贈与税額については相続税額から控除)されることになります。

その贈与者が亡くなった場合には、その贈与財産の贈与時の価額と相続財産の価額を合算して、相続税として精算(納付した贈与税額については相続税額から控除)されることになります。

◆非課税枠新設で節税効果あり

相続時精算課税制度は、相続が発生すると贈与財産が相続財産に加算されることになり、結果的に相続税が課されることになります。基本的に相続税の節税効果はありませんが、2024年に110万円の基礎控除、すなわち非課税枠が新たに設けられ、その分の節税効果があります。

毎年贈与を続けると、たくさんの非課税枠が使えて有利な制度になりました。この110万円は、将来の相続財産に加算されません。また、110万円以内の贈与であれば、申告する必要もありません。

上記の説明から、相続時精算課税制度の使い勝手がよさそうな印象を受けるかもしれませんが、注意点もあります。いったん相続時精算課税制度を選ぶと、その後に同じ人から暦年課税による贈与を受けることができなくなるのです。

◆相続時精算課税制度のメリット

生前贈与の対象となる財産、たとえば非上場株式であれば、その株価を贈与時の評価額に固定することができますので、株価上昇時には税負担の増加をストップさせることが可能です。相続発生後には、贈与時点の評価額が加算されますので、贈与時から相続発生時までに評価額が上がったとしても相続税額に影響しません。これが相続時精算課税制度の最も大きなメリットといえるでしょう。

また、賃貸不動産のように家賃収入が入ってくるものについてもメリットがあります。すなわち、贈与を受けた子どもたちや孫世代に将来の収益力アップにつながる可能性があり、また家賃収入を受け取ることによって納税資金を準備することが可能となり、株式と同様の効果を得ることができます。

◆注意点は2,500万円の控除額は課税繰り延べにすぎないこと

相続時精算課税制度の注意点は、相続時には贈与を受けた財産も相続財産に含めなければならないということです。ただし、先に支払った贈与税は、相続税から控除することができますので、税金を二重に支払うようなことはありません。つまり、相続時精算課税制度は課税の繰延べの制度であり、贈与に伴う2,500万円の控除額は税金の非課税枠ではなく、生前贈与を促進するための課税繰延べ枠にしかすぎないことを認識しておく必要があります。

なお、相続時精算課税制度の非課税枠は、贈与者1人当たり2,500万円までとなっていますので、父と母それぞれから2,500万円を相続時精算課税制度で贈与受けた場合、1人の子どもに対して合計5,000万円までこの制度が使えます。

岸田 康雄 公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

この記事に関連するニュース

-

父から相続税対策で、毎年「100万円」受け取っています。祖父が「株の配当が多く出たから」と20万円くれましたが、それぞれ110万円以下なら贈与税はかかりませんよね?

ファイナンシャルフィールド / 2024年12月15日 2時20分

-

相続対策で子どもに贈与しようと考えています。贈与にはさまざまな特例があると友人から聞いたのですが、有利な特例制度があれば教えてください

ファイナンシャルフィールド / 2024年12月11日 9時50分

-

父が「仏具は相続税の対象にならないから」と、節税のため「200万円」もする金の仏具を購入! これを相続して売れば、本当に“相続税対策”になるの? 注意点もあわせて解説

ファイナンシャルフィールド / 2024年12月5日 5時0分

-

生前贈与で「定期預金を名義変更」しても課税対象となる?…知っておくべき贈与税の“6つの非課税枠”

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月2日 14時30分

-

身内の急逝で「生前贈与」が間に合わなかった…節税は不可能?→相続が決まった“あと”に納税額を減らすこれだけの方法【税理士が伝授】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 11時15分

ランキング

-

1ケンタッキー公式 自宅で「オリジナルチキン」を温めなおす方法 SNS「クリスマスにぴったりな情報」

オトナンサー / 2024年12月24日 20時10分

-

2「クリスマスにはシャケを食え」農水省がXで呼びかけ、トレンド入り きっかけは特撮

産経ニュース / 2024年12月24日 14時44分

-

3「1000億円投資」ジャパネットが握る長崎の"命運" 異例の「民設民営」スタジアムに見る"究極の地元愛"

東洋経済オンライン / 2024年12月24日 12時5分

-

4いつから言われているの!? たまに聞く「単車」という言葉の意味とは?

バイクのニュース / 2024年12月24日 10時10分

-

52024年の「ドラマ視聴率トップ10」驚きの結果 流行語「ふてほど」は?1年のドラマ総まとめ

東洋経済オンライン / 2024年12月24日 7時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください