例えば「トヨタ」…世界株インデックスだけではもったいない「日本のグローバル株」という選択肢【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月9日 14時20分

(※写真はイメージです/PIXTA)

※本稿は、チーフグローバルストラテジスト・白木久史氏(三井住友DSアセットマネジメント株式会社)による寄稿です。

-------------------------------------

【目次】

1. 元祖グローバル企業「コカ・コーラ」

2.「灯台もと暗し」日本のグローバル企業

3. トヨタに見るグローバル企業のパフォーマンス

-------------------------------------

「世界株インデックス」への投資が人気です。少しでも高いリターンをあげたいと願う投資家からすれば、あまり高い成長が期待できそうもない日本よりも、海外に活路を見出そうとするのはある意味当たり前なのかもしれません。そんな「世界経済の成長に投資したい」と考える投資家が見落としがちなのが、「日本のグローバル企業(株)」という選択肢です。

1. 元祖グローバル企業「コカ・コーラ」

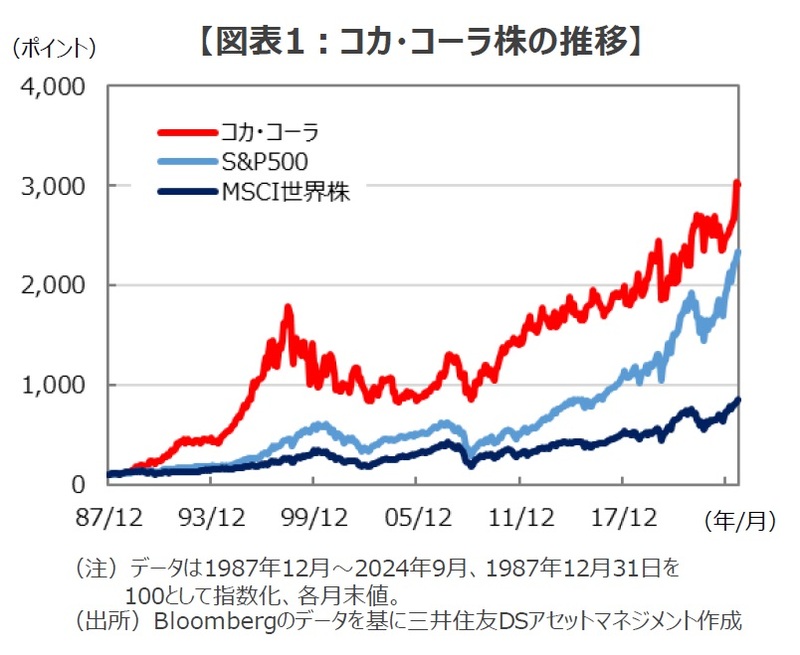

■米著名投資家ウォーレン・バフェットの最も成功した投資先の一つとされるのが、世界最大の飲料メーカーといわれるコカ・コーラ社です。コカ・コーラはその高いブランド力と類を見ないグローバル展開力が特徴で、現在は北朝鮮とキューバを除く全世界200ヵ国以上で販売されています。ちなみに、現状では世界株インデックスの投資対象は先進国23ヵ国、新興国24ヵ国の計47ヵ国ですから、コカ・コーラのグローバルな事業展開力のすさまじさが解ります。

〈投資家を悩ます新興市場「あるある」〉

■こうしたコカ・コーラに代表されるグローバル株投資のメリットは、わずか1社で広い世界経済をカバーしているため、間接的に新興国・地域の伸び盛りのビジネスに自国通貨で投資ができることです。例えば、米国人はコカ・コーラ株のような米国のグローバル企業に米ドルで投資をする場合、①為替リスク、②世界各国の複雑な規制・税制、③英語での適切な情報開示の有無、④十分な取引ボリューム・流動性の確保、といった諸問題に悩まされることはありません。そして、こうした新興国市場投資の「あるある」に煩わされることなく、アジア、中南米、アフリカといった成長地域のビジネスに投資をすることができるのです。

■コカ・コーラ株の長期間にわたる素晴らしいリターンは、こうした「世界中の成長機会」への投資の成果と言えそうです。

2.「灯台もと暗し」日本のグローバル企業

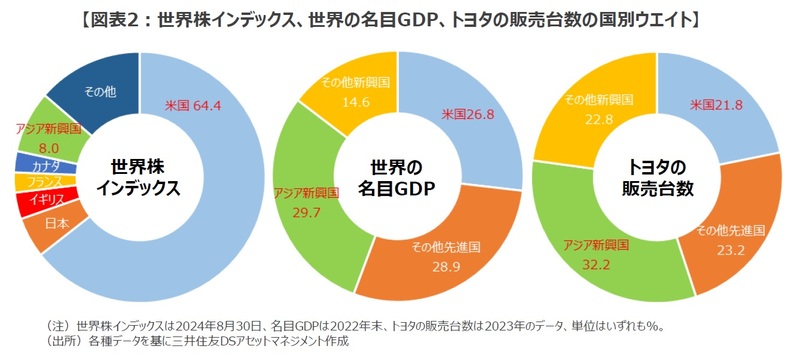

■こうした「グローバル株」は、私たちの身近にも見つけることができます。例えば、日本の基幹産業である自動車業界には多くの「グローバル企業」がひしめき合っていて、主要各社は高成長の国・地域を中心に積極的な海外展開を進めています。その代表格であるトヨタ自動車(以下、トヨタ)は、2023年に年間約1,000万台超の自動車を世界で販売していますが、日本国内向けは僅か約160万台程度に過ぎません。そして、米国をはじめとする世界170以上の国・地域で広く販売されています。

〈米国に集中する世界株インデックス、世界に分散するグローバル企業〉

■一方、世界株インデックスの投資先は資本市場の発達した47ヵ国に限られ、その国別ウエイトの64%超が米国に集中しています。これは、世界株インデックスの国別配分が市場の時価総額で決まるからで、過去に大きく成長してきた米国株のウエイトが大きい一方、今後の成長が期待される新興国のウエイトはどうしても小さくなってしまいます。こうしてみると、将来の経済成長の恩恵を受けたいのであれば、世界株インデックスよりもバランス良く成長市場に展開するグローバル企業の方が優れている可能性があります。

〈為替リスクは「グローバル株<世界株インデックス」〉

■また、為替リスクという観点からも、グローバル株への投資には有利な点がありそうです。というのも、世界株インデックスはそのほとんど(除く日本株部分)が米ドルを中心とした外貨建てとなるため、為替リスクと背中合わせとなっているからです。このため、市場が不安定化する「リスクオフ」の局面では、株安と円高がダブルパンチとなり、投資家は思わぬ痛手を被ることも少なくありません。

■一方、日本のグローバル株への投資は円建てですから、投資家は直接的には為替リスクを負いません。そして、わたしたちに代わり海外ビジネスに付随する為替リスクを負っているグローバル企業は、海外生産や外貨建ての借り入れを増やしたり、海外ビジネス全体の通貨ポジションを為替予約やデリバティブ取引でヘッジすることで、そのリスクを巧みにコントロールしています。このため、外貨建て資産を為替ヘッジ無しで保有する世界株インデックスと比べて、グローバル株への投資により生じる為替リスクはよりマイルドになる傾向があります。

3. トヨタに見るグローバル企業のパフォーマンス

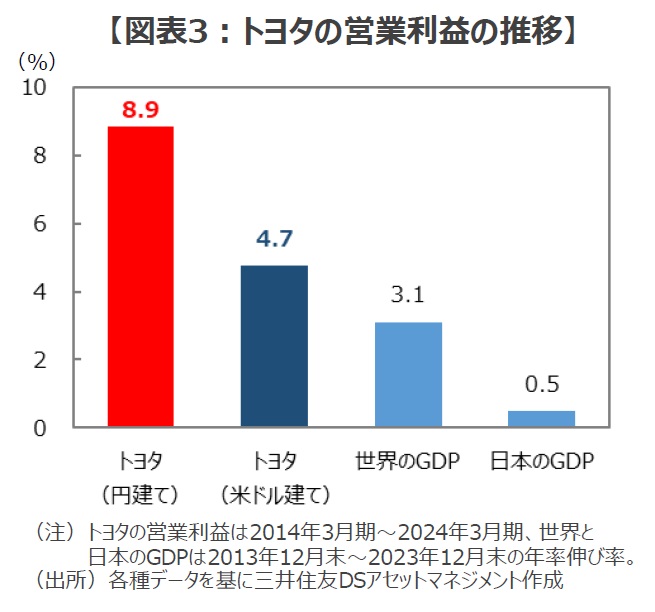

■日本を代表するグローバル企業ともいうべきトヨタの業績は、日本の経済成長だけでなく世界経済の伸びを上回って推移しています。2013年末以降の10年間では、日本の実質GDPは年率+0.5%、世界の実質GDPは同+3.1%(米ドル建て)のペースで拡大していますが、この間トヨタの営業利益は同約+8.9%の増加、米ドル建てでも同約+4.7%の増益となっています(図表3)。

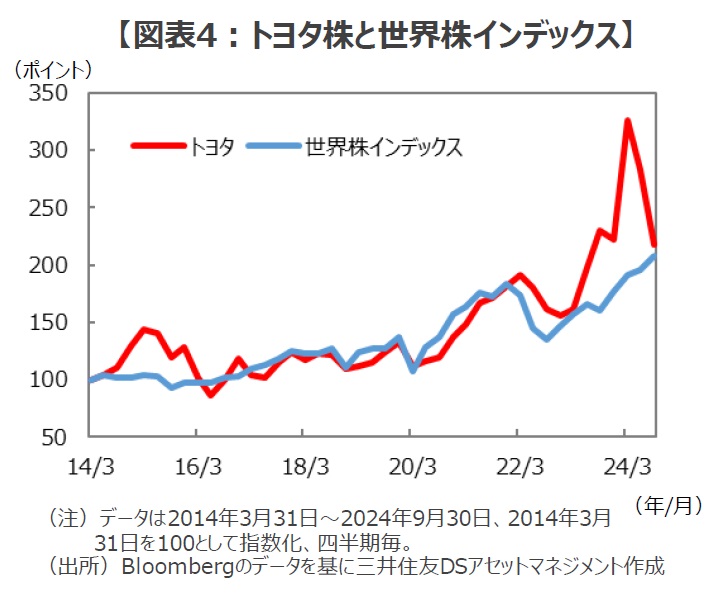

■高い成長を背景にトヨタの一株当たり利益(EPS)も、2013年度の115円6銭から、2023年度には同365円94銭と約3.2倍に増加していて、世界株インデックスのEPSの増加率(同約1.5倍)を凌駕しています。こうした業績の好調を反映して、トヨタの株価は世界株インデックスに遜色ないパフォーマンスを続けています(図表4)。

■もちろん、個別株への投資ですから相応の変動リスクを負うこととなります。例えば、今年度のトヨタ株は、検査データの偽装による生産の一時停止や急激に進んだ円高への懸念などから、調整局面にあります。とはいえ、今後もバランス良く世界に事業を展開させ、世界経済を上回るペースで業績拡大を続けることができるのであれば、トヨタ株のパフォーマンスは長期的には引き続き世界株インデックスを凌駕する可能性がありそうです。

〈まとめに〉

世界株インデックスへの投資が人気です。米国株を中心に海外の株式市場に広く投資できる世界株インデックスは、とても便利な投資対象と言えそうです。一方で、「世界経済に投資をして成長の果実を得る」という観点からは、大きな為替リスクを負わず日本円で投資ができる日本のグローバル企業(株)は、ユニークかつ有望な投資機会と言えそうです。もちろん、投資の成否を決めるのはその企業の成長性や競争力であることは言うまでもありませんが、成長地域を中心にバランス良くビジネスを展開するトヨタのようなグローバル株は、わたしたちにとって有力な選択肢と言えそうです。

(2024年10月9日)

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『例えば「トヨタ」…世界株インデックスだけではもったいない「日本のグローバル株」という選択肢【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト

この記事に関連するニュース

-

ウォーレン・バフェットは「米国株売り、日本株の買い増し」を進めている?オマハの賢人に学ぶ「いやな相場」のしのぎ方【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月21日 17時5分

-

金融市場も“アメリカ・ファースト” これから始まる「トランプ相場」を生き残る投資戦略【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月18日 12時10分

-

トランプ再選がもたらす「残酷な結末」 ~米大統領選後の「金融市場」の展望【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 16時55分

-

衆院選後の市場が示唆する「日本株の今後」 一連の「株高・円安・債券安」が意味すること【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月31日 7時15分

-

「与党敗北」という予想された惨事 衆院選後の日本株を考える【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月28日 13時10分

ランキング

-

1「茨城県警察」本気でオタ芸を打ってみた “キレッキレ”動画にSNS「最高!!」「すばらしい」「腹筋壊れるw」

オトナンサー / 2024年11月23日 19時10分

-

2「既婚者よりも経済的に余裕がある」だけじゃない…末期がんの医療ジャーナリスト(59歳)だから気づけた「独身がん患者」のメリット・デメリット

文春オンライン / 2024年11月24日 6時10分

-

3「70歳代おひとりさま」の平均貯蓄額はいくら?

オールアバウト / 2024年11月23日 19時30分

-

4小泉孝太郎がやっている「納豆の最高においしい食べ方」 タレ半分、“あるもの”をたっぷり

Sirabee / 2024年11月22日 16時15分

-

5ワークマンさん最高…!「1280円ルームシューズ」で足首までぽっかぽか&気持ち良い〜

女子SPA! / 2024年11月23日 15時45分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください