【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

(※写真はイメージです/PIXTA)

若い頃から資産運用を始めると、時間を味方につけられる分有利といえるでしょう。しかし、登録者数70万人超の資産運用YouTuber小林亮平氏は「新NISAは50~60代から始めても決して遅くない」といいます。同氏の著書『イラストと図解で丸わかり! 世界一やさしい新NISAの始め方』(KADOKAWA)より、筆者が50~60代におすすめする銘柄をみていきましょう。

新NISAは50~60代からでも遅くない

「新NISAを50代、60代から始めるのは、年齢的にやめた方がいいでしょうか?」という質問をよくいただきますが、50~60代からでもけっして遅くはないと思います。

50~60代の方は若い人に比べ、どうしても運用期間が短くなってしまいますが、それでも新NISAに興味があれば少額から始めてみるのはアリでしょう。今は人生100年時代とも言いますし、思いのほか運用を長く続けられるかもしれません。

また50~60代の人が今から新NISAを始めるその他のメリットは、定年退職して受け取った退職金を資産運用に回す際、失敗しないための経験を積める点も非常に大きいです。

退職金を受け取ると、銀行や証券会社などの金融機関から、資産運用の案内が届くことがあります。ただ、自分であまり調べずに、金融機関任せで運用してしまったことによる損失や後悔の声を多く聞くのが実情です。退職金の運用で失敗しないためにも、50~60代からでも新NISAで少しずつ投資の経験を積んでおくのは大事でしょう。

安定した運用を目指すなら、「債券」が含まれた投資信託をチョイス

50~60代の方が新NISAで商品を選ぶ際も、まだ運用期間がしばらくは取れると考える方なら、全世界株式もしくは米国株式のインデックスファンドでいいでしょう。

ただ、年齢を考えてもう少し安定的に運用していきたいなら、債券が含まれた投資信託を検討するのがいいと思います。

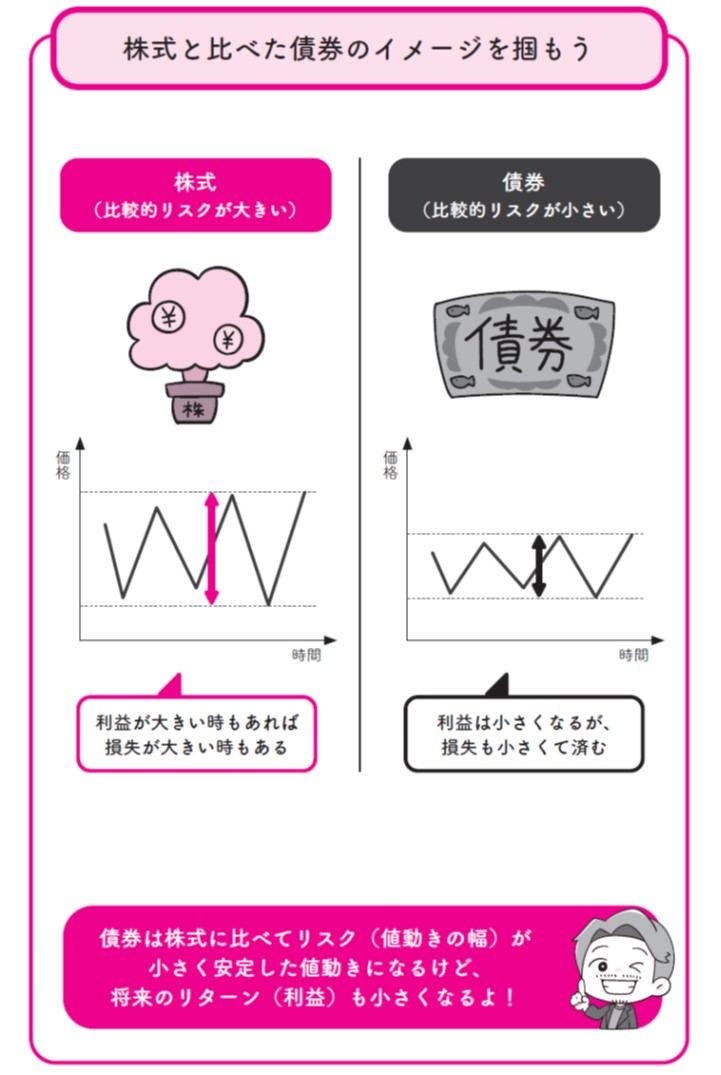

債券とは、国や会社などが、投資家からお金を借りるために発行する証券です。国が発行する国債や、会社が発行する社債など色々な種類がありますが、基本的には株式より比較的値動きが小さいローリスク・ローリターンの金融商品だと思ってください。

リスクというと危険性のような意味合いで捉えがちですが、投資の世界では、得られるリターン(利益)の振れ幅のことを指します。

高・中・低…リスク別おすすめ銘柄3選

ここで、つみたて投資枠で選べる商品の中で、大まかなリスク別の投資信託を一例として紹介します。

高リスク商品は、ここまで紹介してきたeMAXIS Slim全世界株式(オール・カントリー)が人気です。もしくは米国株のみで運用したいなら、eMAXIS Slim米国株式(S&P500)を選ぶといいでしょう。

中リスク商品は、eMAXIS Slimバランス(8資産均等型)という株式や債券、REIT(不動産投資信託)などでバランス良く構成されている投資信託がよく選ばれています。

ただ2020年のコロナショックの際、8資産均等型はREITの回復が鈍かったことで全世界株式以上に損失が大きくなった時もあったので注意しましょう。

低リスク商品は、三井住友・DC年金バランス30(債券重点型)がおすすめです。つみたて投資枠では債券のみで運用する投資信託を選ぶことはできないのですが、この銘柄は債券が多めの構成になっているので、比較的値動きが安定していますね。

上記3銘柄を筆者が月1,000円ずつ買った結果…

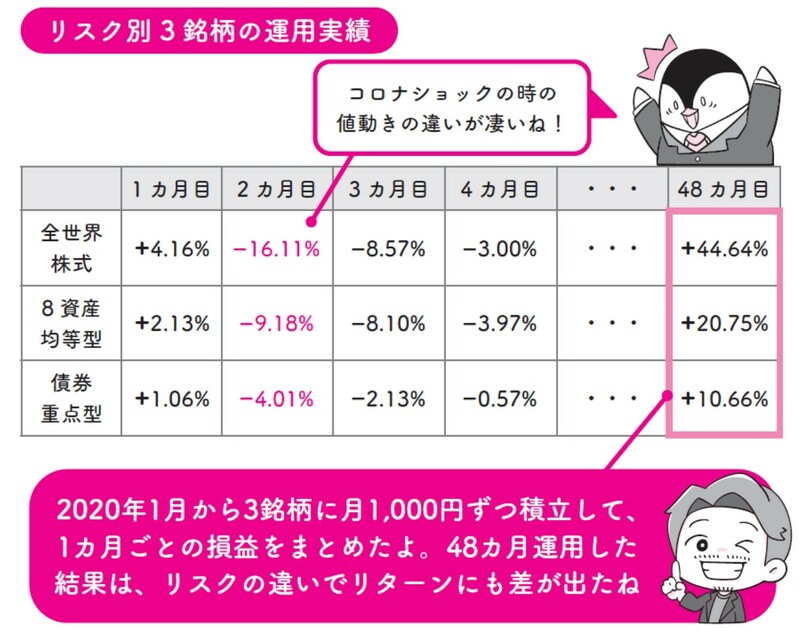

私は2020年の初めから、これら3銘柄に月1,000円ずつ積立を行っていました。2023年末で48ヵ月経ったのですが、値動きにだいぶ違いが出ています(図表3参照)。

eMAXIS Slim全世界株式(オール・カントリー)は、コロナショック時に-16.11%と下落しましたが、その後は回復し、48ヵ月目には+44.64%と大きく上昇しました。

一方の三井住友・DC年金バランス30(債券重点型)は、コロナショック時でも-4.01%と下落幅は小さかったのですが、48ヵ月目は+10.66%とそこまで上昇しませんでした。

この運用結果を踏まえ、50~60代の方で安定的に運用していきたいなら、新NISAで債券重視の投資信託を選ぶのはアリだと思います。ただその場合、将来的なリターンはどうしても限られてしまうことも、併せて知っておくといいでしょう。

そのほか…50~60代は「高配当株投資」と相性抜群な理由

あとは50~60代における銘柄選びの他の選択肢として、高配当株投資を検討するのもいいでしょう。国からの年金では足りない老後の生活費を、配当金で用意していく「じぶん年金」を作ることができますからね。

仮に新NISAの成長投資枠で高配当株投資を行った際、月〇円の配当金を受け取るには、いくらの投資元本が必要かを考えてみましょう。

高配当ETFの代表格であるVYMなら、配当利回りは年3%が目安となります。まず月5,000円、つまり年間で6万円の配当金を受け取るなら、6万円÷3%=200万円の投資元本が必要です。

次に月1万円、つまり年間で12万円の配当金を受け取るなら、12万円÷3%=400万円の投資元本が必要に。そして月2万円、年間で24万円の配当金を受け取るなら、24万円÷3%=800万円の投資元本が必要に。

最後に月3万円、年間で36万円の配当金を受け取るなら、36万円÷3%=1,200万円の投資元本が必要となります。

そのため、新NISAの成長投資枠1,200万円をすべて高配当株投資で埋めたなら、毎月3万円が税引き前で受け取れることになります。

ただ前述のように新NISAでは米国株・米国ETFへの配当金に対して国内課税(約20%)は非課税となりますが、米国課税(10%)はかかってきます。そうすると、VYMから税引き前で3万円の配当金があっても、米国課税10%は引かれて、手元に残るのは月2万7,000円になります。

このようなイメージで、配当金をじぶん年金として、老後資金の足しに考えるといいでしょう。

小林 亮平 資産運用YouTuber

この記事に関連するニュース

-

年収450万円「昇給はなかなか見込めず将来のお金の不安が強かった」会社員男性がオルカンとS&P500で積立投資を始めた理由

オールアバウト / 2024年11月21日 6時10分

-

オルカンとS&P500に月6000円の積立投資「こんな資産の増やし方があるんだと知った」と語る49歳・会社員男性の運用方法

オールアバウト / 2024年11月19日 6時10分

-

32歳・年収200万円アルバイト女性「収入が減ったときは、投資をしている場合ではないと焦った」それでも月3万円積立投資した結果は?

オールアバウト / 2024年11月11日 6時10分

-

「淡々と月々入金していくことが大切だと思います。変動があっても実行していきたい」50歳・公務員男性の積み立て投資ルール

オールアバウト / 2024年11月3日 6時10分

-

S&P500に約4年間積み立て「値上がり値下がりは、なんなら見ない」35歳・年収550万円男性のメンタル術とは

オールアバウト / 2024年10月28日 6時10分

ランキング

-

1なぜ「モータースポーツ新会社」設立? GRとは違う「TGR-D」誕生!? トヨタ会長が語る会社分割の狙いとは

くるまのニュース / 2024年11月25日 23時10分

-

2「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

-

3「トイレ流せない…」水道代にも値上げの波 千葉で水道代を2割“値上げ”方針 住民からは悲鳴も【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月25日 21時9分

-

4「ソニーKADOKAWA連合」、アニメ業界に走る激震 「ソニーにやられた」、買収すれば勢力図は一変か

東洋経済オンライン / 2024年11月26日 7時40分

-

5「レプリコンワクチンのデマに徹底的に対抗する」 不安に対しMeiji Seika ファルマ社長が答えた

東洋経済オンライン / 2024年11月26日 7時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください