“雇用の最大化”がもたらす「インフレ」と「格差拡大」…イーロン・マスクも危惧する、アメリカが直面している〈危機的状況〉【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月26日 9時15分

(※写真はイメージです/PIXTA)

9月17日から18日にかけて開かれたFOMCの会合。ここで「0.5%」の利下げが決定されましたが、先日その議事要旨が公開され、参加者のなかに「0.25%のほうが好ましい」と考えていた人が少なくなかったことが明らかになりました。FRBが“強行”したともとれる9月の利下げ。これが米国内でインフレが鎮静化しない原因にもなっていると、フィデリティ・インスティテュート主席研究員でマクロストラテジストの重見吉徳氏は指摘します。近年、アメリカが置かれている「危機的状況」について、本記事で詳しくみていきましょう。

「0.25%」の利下げを求めた人々の声が議事要旨で明らかに

9月17~18日に開かれた米連邦公開市場委員会(FOMC)の議事要旨が公開されました。

すでに同FOMC直後に出された『ドット・チャート』でも明らかであったように、議事要旨でも0.25%の利下げを選好するFOMC参加者がかなり多かったことが明らかになりました。

議事要旨の「金融政策の見通しに関するリスク管理」の部分を見ると、①7~8人程度の参加者(some participants)は遅すぎて小さすぎる利下げが経済活動や雇用にとってのリスクになるとし、また、3~4人程度の参加者(a few participants)がそのような弱さが顕在化したときの対処のコストや困難さについて強調しました。すなわち、9月の0.5%を含め、大幅な利下げを求めた人たちです。

他方で、②5~6人程度の参加者(several participants)は金融引き締めを早すぎかつ過大に取り下げることによるインフレ再燃のリスクを強調するとともに、7~8人程度の参加者(some participants)は中立金利の水準に不確実性が現在の引き締めの程度を評価することを複雑にしており、彼らの見解として、このこと(不確実性)が金融引き締めの漸進的な取り下げが適切と述べています。0.25%の利下げを求めた人たちです。

経済データを見ると、9月分の雇用統計やCPIは堅調さを示しています。なぜ、米連邦準備制度理事会(FRB)は、利下げを急ぐのでしょうか。

「第2のニクソン・ショック」と呼ばれた、パウエル氏の“決断”

物価の安定は放っておき、「雇用の最大化」を目指すと宣言

パウエル議長は、2020年8月のジャクソンホール会議で、「インフレは低迷しており、最大雇用になってもインフレは高まらない」(≒フィリップス・カーブはフラットなままである)との見通しから、「幅広く包括的な目標」(a broad-based and inclusive goal)として最大雇用を目指すことを表明します。

‘In addition, our revised statement says that our policy decision will be informed by our “assessments of the shortfalls of employment from its maximum level" rather than by “deviations from its maximum level" as in our previous statement.

This change may appear subtle, but it reflects our view that a robust job market can be sustained without causing an outbreak of inflation.’

(引用者訳:付け加えると、今般改定した我々の声明は、我々の政策決定が、これまでの声明のように「最大水準の雇用からのかい離」によってではなく、「最大水準の雇用からの不足の評価」によって示されることを述べています。

かかる変更は些細なものに見えるかもしれません。しかし、それは、頑健な労働市場が突発的なインフレを引き起こすことなく持続できるとの我々の見通しを反映するものです)。

この決定は、幾分わかりにくいかもしれませんが、わかりやすくいえば、FRBはこのとき、自らの2つの責務のうち、(「たとえ、最大雇用になったとしても、もうインフレは起きない」として)「物価の安定」は放ってしまい、「雇用の最大化」に大きな力点を置くことにしたのです。

これは、総需要と総供給、労働需要と労働供給を無視した議論です。

この決定を、あるアナリストは『第2のニクソン・ショック』と呼びました。1971年8月15日のニクソン・ショックは、(常に同じ金額のドルと同じ量の金と交換を約束することで)「貨幣の価値を金に結びつけて物価を安定させること」を放棄したイベントです。

この金ドル本位制(ブレトン・ウッズ体制)が崩壊したあと、物価安定の役割を前面で担ったのは中央銀行でした。しかし、2020年8月、FRBは「雇用の最大化」を目指すことを決定しました。

「インフレは高まらない」と宣言した直後、インフレが起こったが…

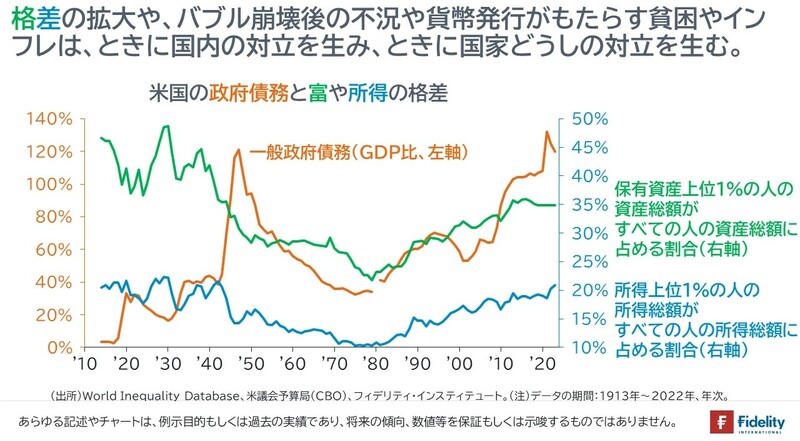

しかし、そう言ったそばからインフレが起きました。そして、FRBはそれを当初は「一時的」として無視し、対処を怠りました(→そして、一般庶民の購買力を破壊し、富の格差を拡大させました)。FRBのトップであるパウエル氏が「インフレの恐ろしさ」をまったく理解していなかったことは恐ろしいことでした。

少なくともこのとき(2020年)以来、パウエル氏率いる現在のFRBは1960年代や70年代に負けず劣らずの「緩和バイアス」を堅持しており、このバイアスこそが新たな高いインフレにつながると筆者は考えています。

“インフレ退治”に本気ではなかったFRB

こういうと「現在のFRBは2022年からは大幅な利上げに転じ、少なくとも一時的にはインフレ・ファイターに転じた」と言われるかもしれません。筆者はそうではないと考えます。

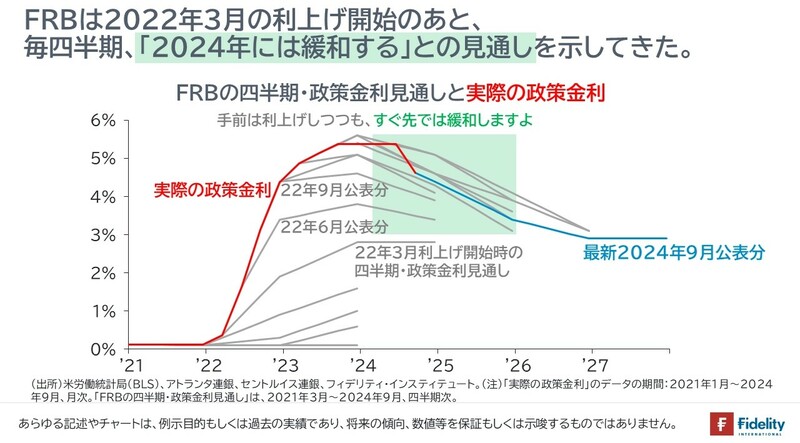

FRBは2022年の利上げ開始のあと、2023年7月の利上げ打ち止めまでのあいだに公表したすべての四半期経済見通しで「24年には利下げに転じている」との見通しを示していました。

金融市場は将来に関する期待を織り込んで動きます。すなわち、「いまは利上げをしていますが、すぐ先では金融緩和しますよ」との中銀による示唆は、いま実施している金融引き締めの一部を自ら打ち消します。

実際、今回の局面では、長短金利の逆転幅が大きくなりました。短期金利ほどに、長期金利は上がらなかったということです。

そして、[図表3]に示すとおり、長短金利の逆転とともに、株価は回復していきました。言い換えれば、長期金利の低下が株価の上昇を促し、株価の上昇が実体経済を刺激し続けました。

このように、今般の利上げ局面を通じ、FRBはインフレ抑止に「本気の姿勢」を見せていませんでした。これこそが、今日までの「ノー・ランディング」や高止まりするインフレに作用している可能性があります。

そして、今年8月のジャクソンホール会議で、パウエル議長は「物価安定に向けたさらなる進展に沿って、力強い労働市場を支えるためにできることはなんでもする」(We will do everything we can to support a strong labor market as we make further progress toward price stability.)と述べ、緩和バイアスの維持を強調しました。

また、その証として先月には「経済が堅調」でインフレの先行きに不確実性があるにも関わらず、大幅な金融緩和に踏み切りました。

この声明は、2012年7月のドラギ・欧州中央銀行総裁による声明を思い出させます(“Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough.”)。

「雇用の最大化」は、格差から目をそらすための“手段”

しかし、なぜ、現在のFRBは緩和バイアスなのでしょうか。

FRBの2つの責務を思い出せば、緩和バイアスとは「物価の安定」よりも「雇用の最大化」を志向している状況といえるでしょう。

これは筆者の想像に過ぎませんが、「雇用の最大化」は表向きの目標に過ぎず、FRBは金融緩和によって生じる「株価の最大化」をより重視しているのかもしれません。すなわちFRBは、為政者や大企業、その経営者たち、富裕層やエスタブリッシュメント(エリート)の側に立って行動しているのかもしれません。

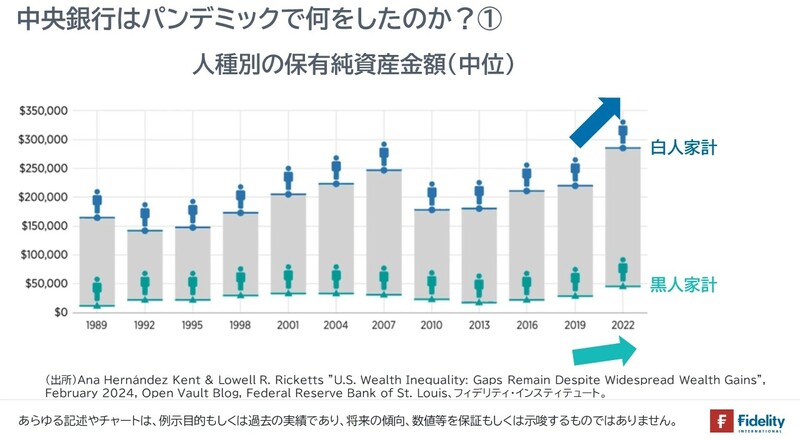

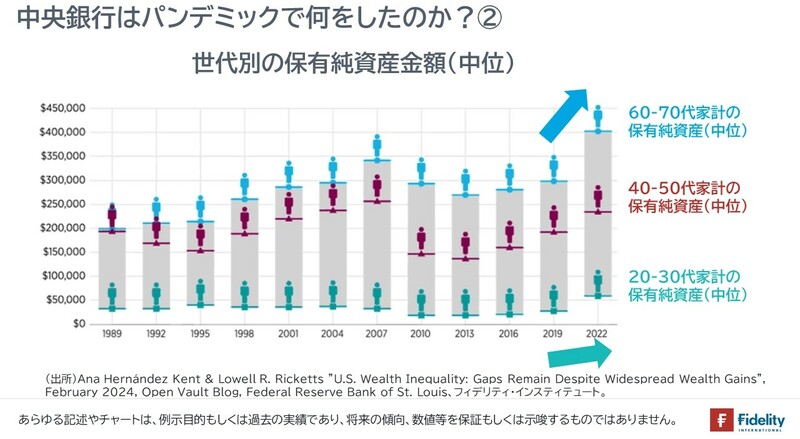

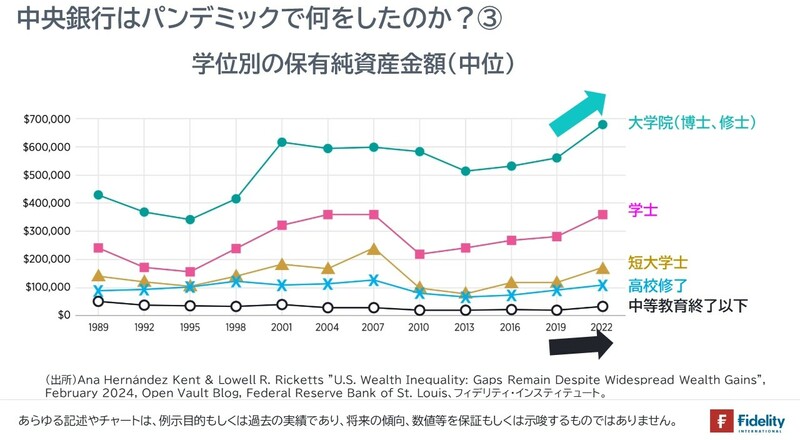

今回の大幅な金融緩和の考えられる背景もそうですし、新型コロナウイルス・パンデミック以降、1960〜70年代にも見られないほどに裁量的な金融政策が物価と資産価格の世界的なインフレを招きました。

この結果、購買力と富の格差はいっそう広がり、社会の分断はさらに深まりました。

「雇用の最大化」は、緩和バイアスの結果として生じる所得や富の格差から目をそらすための手段かもしれません。

エスタブリッシュメントたちが所得や富の格差の恩恵を安定的に享受するためには、一般庶民に「時間いっぱいの雇用」とギリギリの所得と余暇を与える必要があります。我々に現在の統治体制について「考える時間」を与えないためです。

そして、富裕層や大企業は所得や富をさらに追求して減税や移民(安価な労働力)を求める結果、一般庶民の負担は増え、為政者は低金利を望み、最後はインフレに頼ります。

米国の民主政治は終わるのか?

今回の米大統領選挙の構図は「多様性の信奉者vs.排外主義者」というよりも、「エスタブリッシュメントvs.一般庶民」や「一般有権者vs.非合法移民」です。

過去1年(2024年8月時点)で米国のフルタイムの労働者は102万人減り、パートタイムの労働者は105万人増えました。また、米国生まれの労働者は131万人減り、外国生まれの労働者は124万人増えました。

これらは米国の一般有権者から「時間いっぱいの雇用」が失われていることを示唆します(→念のために補足すると、米労働統計局の数値に基づくと、現政権発足以降、2024年8月末までに、米国の移民は「576万人の増加」です。前政権時の同じ時期は「66万人の増加」でした。こうした数値は、誰が分断を助長しているのかの判断材料となるかもしれません。付け加えれば、移民の増加は「明日の日本の姿」でもあります)。

これは、エスタブリッシュメントにとっての自業自得であり、アラームです(→イーロン・マスク氏は、仮に不法移民に選挙権を付与するようなことが起きれば、『スイング・ステート』がなくなって、米国が事実上の一党独裁になり、米国では民主政治が終わると危惧しています)。

FRBは選挙を目前にして、大幅な金融緩和によって一般有権者に「時間いっぱいの雇用」を再びもたらし、対立構図の目隠しと現統治体制の維持に努めているのかもしれません。他方で、一般庶民たちは、エスタブリッシュメントたちの所業に気づき始めているようにも見えます。

仮に、FRBの緩和バイアスが「株高やエスタブリッシュメント自身のためではない」としても、少なくとも中央銀行が「雇用の最大化」を目指すことで、インフレや格差拡大といった統治体制の根幹を揺るがすリスクを冒している現状は極めて危ういと考えられるでしょう。

この世界で、自分自身の購買力や健康を守るのは自分の力のみだと筆者は感じます。

重見 吉徳

フィデリティ・インスティテュート

首席研究員/マクロストラテジスト

この記事に関連するニュース

ランキング

-

1鳥貴族が新時代の「居酒屋王」に!? 苦戦するライバルと差がついた決定的な理由

ITmedia ビジネスオンライン / 2024年12月25日 8時10分

-

2「涙目おにぎり」の値下げシール、ファミマが全国拡大へ 食品ロス3000トン削減見込む

ITmedia ビジネスオンライン / 2024年12月25日 11時16分

-

3「第2志望の対策は不要」侮った受験生のヤバい末路 受験に親が介入したほうがいいポイントとは?

東洋経済オンライン / 2024年12月25日 7時40分

-

4雌伏30年、リユース「トレファク」が大化けしていた 商材多様化、未開封ウイスキーを4000万円で販売も

東洋経済オンライン / 2024年12月25日 9時20分

-

5コロッケ1個80円のお肉屋さんは、どうやって生計を立てているのか?

ITmedia ビジネスオンライン / 2024年12月25日 8時10分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください