大幅減税も可能…相続前に必ず知っておきたい、「不動産取得税」の“軽減措置”

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月21日 11時30分

(※写真はイメージです/PIXTA)

不動産取得税は、土地や建物などの不動産を取得した際に発生する税金であり、通常、相続の際には発生しません。しかし、特定の条件下では課税対象となることもあります。では、どのような場合に不動産取得税が発生し、税負担を軽減するためにはどのような方法があるのでしょうか。本記事では、不動産取得税の基本概要、課税されるケース、軽減措置などについて詳しく解説します。税負担を理解し、適切な対策を講じることで、スムーズな不動産取得が可能になります。

不動産取得税とは?

不動産取得税は、土地や建物などの不動産の所有権を取得した際に一度だけ課される税金です。取得方法に関わらず、売買、贈与、交換、さらには新築や増築などによって不動産の権利を得た場合、この税金が課されます。重要な点として、登記の有無や取引の有償・無償は関係なく、不動産を取得した人が対象となります。

過去には、不動産取得後、各都道府県に対して申告する必要がありました。しかし、2023年4月以降、登記の手続きが行われることで自動的に不動産取得税の情報が反映されるようになり、原則として個別の申告手続きは不要となりました。この変更により、手続きが簡略化され、取得者にとって負担が軽減されています。

不動産取得税は、所有権の取得が確定した際に一度のみ発生し、その後の所有期間には課税されません。また、一定の条件下では軽減措置が適用される場合もあるため、取得時には条件を確認することが重要です。

相続時に不動産取得税がかからない理由

相続により不動産を取得した場合、不動産取得税が発生しない理由は、売買や贈与などの財産の移動とは異なり、相続が『法律上の義務による所有権の移転』と解釈されるためです。相続による不動産の取得は、所有権が自動的に移動する性質を持っており、これが課税の対象とされる不動産取引のような「対価を伴う財産の取得」とは異なると考えられています。

相続は、亡くなった方(被相続人)の財産を相続人が引き継ぐ自然なプロセスと認識されており、取引や贈与のように市場で財産のやり取りを目的とした行為ではないため、課税対象とはならないのです。これは、国が相続による財産の移転を特定の税負担から除外し、相続人が過度な負担を強いられないように配慮しているともいえます。

ただし、相続に関連したすべての不動産取得が免税されるわけではありません。たとえば、遺言による不動産の取得や、事実上の贈与とみなされるケースでは、不動産取得税が課されることがあります。これは、通常の相続と異なり、相続人が特定の意図を持って不動産を取得したと見なされるためです。このような場合、贈与や売買と同様に「所有権の新しい取得」として扱われ、課税対象になります。

相続で「不動産取得税が課税される」主なケース

特定遺贈による不動産取得時

不動産取得税がかかる代表的なケースの一つは、特定遺贈による不動産取得です。遺言によって特定の財産が譲渡される場合、その受け取り方によって課税の有無が異なります。遺贈には大きく分けて2種類あります。

・特定遺贈:遺言書で特定の財産を指定して譲渡する方法

・包括遺贈:財産全体の一定割合を譲渡する方法

特定遺贈の場合、以下のような課税ルールがあります。

・相続人が不動産を特定遺贈で取得した場合は、不動産取得税はかからない。

・相続人以外が特定遺贈で不動産を取得した場合は、不動産取得税が課税される。

一方、包括遺贈で不動産を取得する場合は、次の通りです。

・相続人が包括遺贈で不動産を取得した場合は、不動産取得税はかからない。

・相続人以外が包括遺贈で不動産を取得した場合も、不動産取得税はかからない。

つまり、相続人以外の人が特定遺贈で不動産を取得する場合に限り、不動産取得税が課されます。それ以外の遺贈では、基本的に課税されない仕組みです。

死因贈与による不動産取得時

不動産取得税が発生するケースとして、死因贈与による不動産取得があります。死因贈与とは、贈与者が亡くなった際に効力が発生する贈与契約です。この契約は、贈与者の生前に合意が成立しており、贈与者の死亡によってその内容が実行されるかたちとなります。

例えば、祖父が孫に「私が亡くなったらこの家を譲る」と伝え、孫がその申し出を承諾することで死因贈与契約が成立します。このような契約では、不動産を受け取った側は不動産取得税の対象となります。

死因贈与は、相続の一種とみなされますが、贈与税ではなく相続税の対象となります。そのため、死因贈与によって不動産を取得した場合、贈与税はかかりませんが、不動産取得税が課されることに留意が必要です。

死因贈与と遺贈には共通点がありますが、贈与契約としての側面があるため、不動産取得税の課税対象となる点で異なります。

生前贈与による不動産取得時

相続の準備として、生前に不動産を譲る生前贈与が行われることがありますが、この場合も不動産取得税が発生します。たとえ生前贈与が相続税の対策として行われた場合であっても、贈与として取り扱われるため、通常の贈与と同様に不動産取得税の課税対象となります。

生前贈与は、贈与者が存命中に財産を譲渡するため、相続とは異なり贈与税も別途発生することがあり、さらに不動産の取得に伴う税負担として不動産取得税も課されることになります。したがって、生前贈与で不動産を受け取る際には、相続税だけでなく、不動産取得税や贈与税の負担も考慮する必要があります。

生前贈与を検討する際は、これらの税負担を総合的に理解しておくことが重要です。

相続時精算課税制度を利用した場合

相続時精算課税制度を利用して不動産を受け取った場合でも、不動産取得税が課されます。この制度は、贈与時に発生する贈与税を一時的に軽減し、最終的に贈与者が亡くなった際に相続税を課すというものですが、不動産取得税は贈与のタイミングで適用されます。

つまり、相続時精算課税制度を通じて贈与された不動産は、贈与者の死亡時に相続税の対象にはなるものの、不動産取得税に関しては贈与時に納税義務が生じます。このため、不動産取得税は相続税の有無にかかわらず、贈与が行われた時点で課税されるため、注意が必要です。

この制度を利用して不動産を取得する際には、相続税や贈与税だけでなく、取得時点での不動産取得税の負担も念頭に置いて計画を立てることが重要です。

不動産取得税の計算方法と“軽減措置”

不動産取得税の計算式

不動産取得税が課される場合、その税額は以下の計算式を用いて求められます。

不動産取得税=課税標準(固定資産税評価額)×税率

ここで使われる「課税標準」は、不動産の実際の売買価格ではなく、固定資産税の評価額を基にしています。そのため、たとえ不動産が無償で譲渡された場合でも、評価額に基づいて税が発生する点に留意が必要です。

適用される税率は、不動産の種類によって次のように異なります。

・土地および住宅用建物:3%(特例措置として2027年3月31日まで適用)

・住宅以外の建物(店舗や事務所など): 4%

この税率を基に、対象不動産の種類や用途に応じて正確な税額が決定されます。

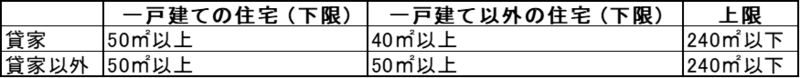

新築住宅でこの軽減措置を適用する延べ床面積の条件は次のとおりです。

延べ床面積には、マンションの共用部分や物置、車庫なども含まれます。

新築住宅の場合の「軽減措置」

新築住宅を取得した場合、不動産取得税の軽減措置が適用され、一定額が控除される制度があります。この軽減措置により、建物の固定資産税評価額から最大1,200万円(評価額が1,200万円未満の場合はその額まで)が控除されます。さらに、認定長期優良住宅に該当する場合は、控除額が1,300万円に引き上げられます。

軽減措置が適用される場合、不動産取得税の計算式は次の通りです。

(建物の固定資産税評価額-1,200万円)×3%

例えば、評価額が3,000万円の新築住宅を取得した場合、軽減措置なしでは不動産取得税は90万円になりますが、1,200万円の控除が適用されると、課税評価額は1,800万円となり、税額は54万円になります。この結果、36万円の税負担軽減となります。

軽減措置を活用することで、新築住宅の取得時にかかる税負担を大きく減らすことが可能ですので、適用条件を確認し、計画的に利用することをお勧めします。

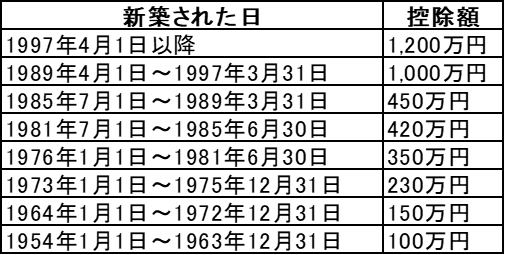

中古物件の場合の「軽減措置」

中古住宅や中古マンションを購入する際に、不動産取得税の軽減措置が適用されることがあります。軽減される税額は、物件の築年数によって異なり、それに基づいて一定の控除が受けられます。

不動産取得税の計算方法は以下の通りです。

(建物の固定資産税評価額-築年ごとに定められた控除額)×3%

築年ごとの控除額は地域ごとに異なりますが、東京都の例では、次の表の通りに設定されています。

中古住宅で不動産取得税の軽減措置を受けるためには、以下の条件をすべて満たしている必要があります。

・個人が居住用として取得した住宅であること。

住宅でない建物を住宅用に改装する場合、取得前にリフォームが完了していることが必要です。

・延べ床面積が50m2以上240m2以下であること。

この面積には、新築物件と同様に共有部分や車庫なども含まれます。

・耐震基準に適合していること。

具体的には、1982年1月1日以降に新築された建物であるか、1981年12月31日以前に新築された建物でも、新耐震基準に適合していると証明された場合に限られます。適合証明は取得前2年以内に行われている必要があります。

このように、中古物件でも適用条件を満たせば不動産取得税の軽減が受けられ、節税につながります。適用可能かどうか、取得時にしっかり確認しておくことが重要です。

宅地を取得した場合の「軽減措置」

2027年(令和9年)3月31日までに取得した宅地に対しては、固定資産税評価額の半分が課税標準として適用されます。これにより、通常の評価額に基づく課税額が大幅に軽減される仕組みです。

さらに、住宅用の土地を取得した場合、その土地に建てる住宅が軽減措置の対象となる条件を満たしていれば、不動産取得税の税額も減額されます。

この減額の額は、以下のどちらか大きい方の金額となります。

・4万5,000円

・土地1m2あたりの価格×1/2×住宅の床面積の2倍(最大200m2まで)×3%

これにより、宅地や住宅の購入にかかる税負担が抑えられるため、取得時には条件を確認して適用を受けることが重要です。

不動産を相続した際にかかる「その他の税金」

不動産相続の際には、相続税以外にも様々な税金が発生することがあります。ここでは、主に負担が想定される税金について解説します。

相続税の概要

相続税は、相続財産の総額から「基礎控除額」を差し引いた額に課されます。基礎控除額は最低3,600万円で、相続人が増えるごとに600万円ずつ増加します。基礎控除額を超える財産に対して、相続税が発生します。

登録免許税とその免税の可能性

登録免許税は、不動産の所有権を相続で移転する際に課され、課税標準(固定資産税評価額)に0.4%の税率をかけて計算されます。ただし、数次相続が発生した土地や、価格が100万円以下の土地については免税措置が設けられています。

たとえば、所有者が死亡し次の相続が発生した土地は2025年3月31日までに登記を完了すれば免除されます。また、2022年の税制改正で価格上限が10万円から100万円に引き上げられ、より多くの相続者がこの制度を利用できるようになっています。

固定資産税・都市計画税

不動産を保有する限り、固定資産税(1.4%)と、都市計画区域内なら都市計画税(0.3%)が毎年課されます。税額は固定資産税評価額に基づいて算出され、被相続人が未納であれば、相続人に支払い義務が引き継がれます。

賃貸収入にかかる所得税

相続した不動産から賃貸収入がある場合、その収入から経費を差し引いた「不動産所得」に対して所得税および住民税が課されます。不動産所得が一定額を超える場合は確定申告が必要で、所得税の税率は5〜45%、住民税は10%です。

また、復興特別所得税として、2013年1月1日から2037年12月31日までの期間に発生した所得に対して、所得税額の2.1%が追加で課税されます。この特別税も合わせて考慮し、賃貸収入がどの程度の税負担になるかを事前に確認することが重要です。

不動産売却時の譲渡所得税

相続した不動産を売却し利益が出た場合、譲渡所得税が発生します。利益は売却額から取得費を差し引いて算出されます。

また、相続から3年以内の売却では支払った相続税の一部を取得費に加算でき、課税対象額を減らすことが可能です。5年超の保有での売却なら税率20.315%、5年以内なら39.63%の税率が適用されます。

これらの条件を考慮し、不動産の売却時期や取得費の確認をしっかりと行うことで、税負担を最適化することが可能です。

不動産取得税は、取得方法や条件により課税の有無が異なります。特例や軽減措置を活用することで負担を抑えられる場合もあるため、詳細を確認し、適切に対応することが重要です。

この記事に関連するニュース

-

父から相続税対策で、毎年「100万円」受け取っています。祖父が「株の配当が多く出たから」と20万円くれましたが、それぞれ110万円以下なら贈与税はかかりませんよね?

ファイナンシャルフィールド / 2024年12月15日 2時20分

-

先日母が亡くなりました。生命保険金「1000万円」の受取人が私になっていたのですが、税金はかかるのでしょうか?

ファイナンシャルフィールド / 2024年12月15日 2時10分

-

相続対策で子どもに贈与しようと考えています。贈与にはさまざまな特例があると友人から聞いたのですが、有利な特例制度があれば教えてください

ファイナンシャルフィールド / 2024年12月11日 9時50分

-

亡くなった祖父が遺言書で「1億円のマンション」を私に遺してくれているそうです。生前に贈与を受けるよりも「税金」は安いのでしょうか?

ファイナンシャルフィールド / 2024年12月10日 23時10分

-

身内の急逝で「生前贈与」が間に合わなかった…節税は不可能?→相続が決まった“あと”に納税額を減らすこれだけの方法【税理士が伝授】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 11時15分

ランキング

-

12024年の「ドラマ視聴率トップ10」驚きの結果 流行語「ふてほど」は?1年のドラマ総まとめ

東洋経済オンライン / 2024年12月24日 7時40分

-

2M-1創設者がバッテリィズに泣きそうになった理由 理論派が目立ってきたM-1に2人が与えたこと

東洋経済オンライン / 2024年12月23日 18時38分

-

3電話番号を変更したらメルカリにログインできなくなりました。どうすればいいですか?

オールアバウト / 2024年12月23日 21時5分

-

4「日本新三大夜景」に横浜市が初認定 ヨルノヨなど評価 6位から躍進

カナロコ by 神奈川新聞 / 2024年12月23日 22時30分

-

5中森明菜「2024年の復活劇」でファンに与えた衝撃 今年はたくさんの歌声と元気な姿を披露してくれた

東洋経済オンライン / 2024年12月24日 9時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください