相続税の「無申告」…バレた場合の恐ろしい3つのペナルティ【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時15分

※画像はイメージです/PIXTA

相続税の申告を怠っていたことが税務署にわかると、最初から正しく申告していればかかるはずのなかった重いペナルティーが課されることになります。それはどれほどのものなのか。税理士が解説します。

3つの重いペナルティー

相続税の申告と納税期限は、相続の発生、つまり被相続人の死亡の翌日から10ヵ月以内です。相続税を期限までに申告・納税しなければ、次の3つのペナルティーが課されます。

・無申告加算税・延滞税

・重加算税

これらのペナルティーはそれぞれ税率が高く、さらに、無申告加算税と延滞税、重加算税と延滞税は、同時に課されます。

1.無申告加算税

無申告加算税は、申告期限までに申告しなかった場合に課されます。

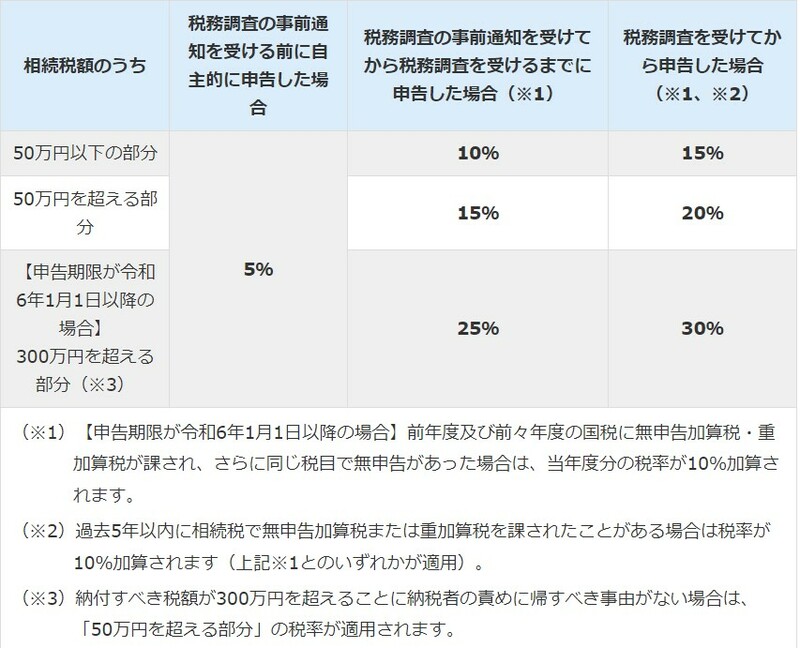

申告期限を過ぎて税務調査の事前通知を受ける前に自主的に申告した場合と、税務調査の事前通知があってから申告した場合、税務調査を受けてから申告した場合で、それぞれ税率が異なります。

相続税の申告期限が令和6年1月1日以降の場合は、納付すべき税額のうち300万円を超える部分について税率が10%加算されるほか、連続した無申告についてペナルティーが強化されます。

無申告加算税の税率は図表1のとおりです。

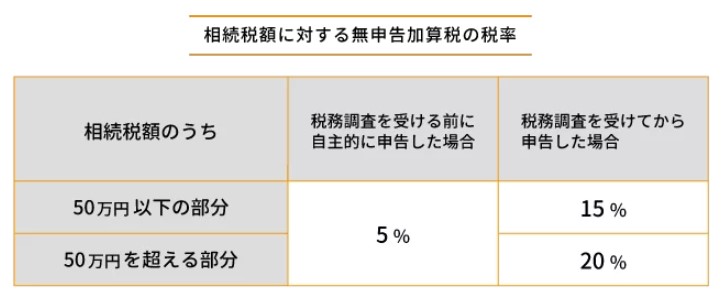

参考として、申告期限が平成28年以前の場合の無申告加算税の税率をご紹介します(図表2)。

税率は、申告期限を過ぎて税務調査を受ける前に自主的に申告した場合と、税務調査を受けてから申告した場合で区分されていました。

延滞税に重加算税…いつ課税される?

2.延滞税

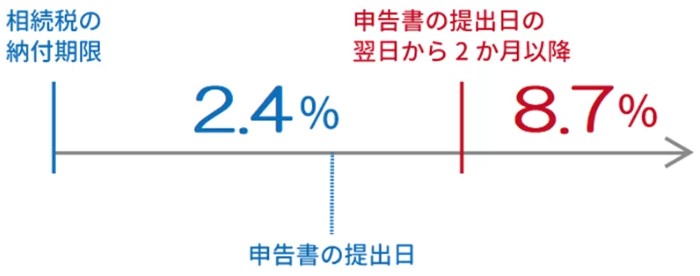

延滞税は、期限までに納めなかった税金に対して課されます。利子のようなものと考えて差し支えありません。

税率は期間に応じて次のとおり定められており、税額は本来の納付期限の翌日から相続税を納付した日までの日数に応じて計算されます。

申告書の提出日の翌日から2ヵ月以内:年2.4%※申告書の提出日の翌日から2ヵ月以後:年8.7%※

※ 延滞税の税率は令和4年1月1日から令和6年12月31日までの期間のものです。これ以外の期間は税率が異なるので、国税庁ホームページなどで確認してください。

3.重加算税

重加算税は、課税を免れるために財産を隠したり証拠書類を偽装したり、特に悪質な場合に課税されます。

無申告でかつ、財産を隠したり証拠書類を偽装したりした場合は、無申告加算税に代えて相続税額の40%の重加算税が課税されます。

なお、次のいずれかにあてはまる場合は、税率が10%加算され50%となります。

・申告期限が平成29年1月1日以降で、過去5年以内に相続税で無申告加算税または重加算税を課されたことがある場合

・申告期限が令和6年1月1日以降で、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合

1年間無申告だった場合のペナルティー

相続税を無申告のままにしていることのペナルティーがいかに重いかをイメージしていただくために、具体的な金額を例にしてペナルティーの金額を計算します。

【例】Aさんは父親の遺産相続で相続税を納めなければなりませんでしたが、申告期限(令和4年1月20日)を過ぎても申告していません。

本来納めるべき相続税は500万円であるとして、次の場合に課されるペナルティーの金額を計算します。いずれの場合も、申告と納税は令和5年1月20日に行ったこととします。

(1)税務調査を受ける前に自主的に申告した場合

(2)税務調査を受けて相続税を納付するように指摘された場合(財産は隠していなかった)

(3)税務調査を受けて財産を隠していたことが発覚し、相続税を納付するように指摘された場合

(1)税務調査を受ける前に自主的に申告した場合

申告期限までに申告していないので、無申告加算税が課されます。税務調査を受ける前に自主的に申告したので、税率は5%です。

また、納税が1年遅れたので延滞税が課されます。計算期間は令和4年1月21日から令和5年1月20日までの1年間であり、税率は年2.4%です。

無申告加算税:500万円×5%=25万円延滞税:500万円×2.4%×365日÷365日=12万円

無申告加算税と延滞税を合わせると37万円の負担となります。

(2)税務調査を受けて相続税を納付するように指摘された場合(財産は隠していなかった)

申告期限までに申告していないので、無申告加算税が課されます。税務調査を受けてから申告したので、税率は税額50万円までの部分が15%、50万円を超える部分が20%です。

また、納税が1年遅れたので延滞税が課されます。計算期間は令和4年1月21日から令和5年1月20日までの1年間であり、税率は年2.4%です。

無申告加算税:50万円×15%+450万円×20%=97万5,000円延滞税:500万円×2.4%×365日÷365日=12万円

無申告加算税と延滞税を合わせると109万5,000円の負担となります。

(申告期限が令和6年1月1日以降の場合は、300万円を超える部分の無申告加算税の税率は30%となります。)

(3)税務調査を受けて財産を隠していたことが発覚し、相続税を納付するように指摘された場合

財産の隠ぺいが発覚したので、無申告加算税のかわりに重加算税が課されます。税率は40%です。

また、納税が1年遅れたので延滞税が課されます。計算期間は令和4年1月21日から令和5年1月20日までの1年間であり、税率は年2.4%です。

重加算税:500万円×40%=200万円延滞税:500万円×2.4%×365日÷365日=12万円

重加算税と延滞税を合わせると212万円の負担となります。

配偶者の税額軽減で相続税がかからない場合も無申告ではダメ

相続税の計算で、配偶者の税額軽減や小規模宅地等の特例を適用した場合、結果として相続税がかからなくなる場合があります。

計算の過程で相続税がかからないことがわかっても、そこで安心して相続税の申告手続きをやめてはいけません。配偶者の税額軽減や小規模宅地等の特例を適用するためには、相続税の申告が必要です。

相続税の申告がなければ、税務署では、特例を適用して相続税がかからなくなったのか、それとも単に無申告であるだけなのかの判断ができません。

相続税がかからないのにわざわざ申告するのは面倒ですが、特例の適用という合法的な手段で相続税がかからなくなったことを証明するためにも、相続税の申告は期日までに行いましょう。

無申告で時効まで乗り切るのは無理

相続税の納税には時効があります。しかし、実際に時効まで待って相続税を免れることはできません。

相続税の時効は納税期限の翌日から5年以内です。ただし、意図的に申告しなかった場合など特に悪質な場合は7年に延長されます。

冒頭でもお伝えしたように、税務署には強力な調査権限があります。意図的に申告をしないで7年の時効を迎えるまで乗り切ろうと考えても、いずれ税務調査が行われることになります。

税務調査で無申告が発覚した場合のペナルティーが高額になることは、ここまでお伝えしてきたとおりです。場合によっては刑事罰が科されることもあるので、無申告で時効まで乗り切ろうと考えることはやめましょう。

この記事に関連するニュース

-

「生前贈与」で住宅を購入も…贈与税はどうなる?税負担を抑える〈4つの非課税制度〉

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月25日 7時15分

-

父が亡くなってから1年を過ぎましたが、物置から「現金300万円」入った金庫を発見!ずいぶん時間がたっているしこのままもらってもいいですよね?

ファイナンシャルフィールド / 2024年12月25日 6時10分

-

就職祝いとして息子に50万円の時計をプレゼントしました。高価なものを買ってあげると贈与税がかかると聞いたのですが、今回は税金がかかるのでしょうか?

ファイナンシャルフィールド / 2024年12月21日 4時20分

-

我が家にはタンス預金が「300万円」あります。このまま持っていると不安なので夫の口座に入れようと思うのですが、問題ないでしょうか?

ファイナンシャルフィールド / 2024年12月13日 5時40分

-

なぜバレる?…高額商品の購入、生命保険の受け取りで贈与税の「申告漏れ」を税務署が必ず嗅ぎ当てるワケ【税理士の助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月10日 16時0分

ランキング

-

12025年「値上がりしそうな中古車」何がある? 「インプ/ランエボ」もヤバい!? 米国「25年ルール」解禁で国産の“名モデル”海外流出の危機! 今買っておくべき5台は

くるまのニュース / 2025年1月2日 19時10分

-

2めちゃ遅い…「ノロノロ運転」は違反? 「10キロおじさん」が過去に話題! 知らないうちに「逆あおり運転」となる条件とは?

くるまのニュース / 2025年1月2日 17時10分

-

3突然現れる「三角マーク」何の意味? 赤色は見るけど緑色も存在、違いは? 高速道の電光板に表示されるめちゃ「画期的&使える」サインとは

くるまのニュース / 2025年1月3日 7時10分

-

4「府中」はなんて読む?ヒント「ふちゅう」じゃないよ 4700人が自薦した「他の都道府県民には読めない地名」

まいどなニュース / 2025年1月2日 7時0分

-

5こんな10円玉があるの!? 一見“偽物”のようにも見える10円玉が「6500倍」の価値に大化けしたワケ

オールアバウト / 2025年1月2日 21時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください