インフレは確実か…〈トランプ新政権〉がもたらす市場への影響と、投資家が備えておくべき「3つのポイント」【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月16日 9時15分

(※写真はイメージです/PIXTA)

トランプ氏の当選が確実となった米大統領選。トランプ氏の再登板は市場にどのような影響を及ぼすのでしょうか。フィデリティ・インスティテュート主席研究員でマクロストラテジストの重見吉徳氏が詳しく解説します。

トランプ氏の政策に沿った動きとなった金融市場

11月5日に投開票が実施された米国の大統領選挙では、CNN、ABC、CBS、NBC、ニューヨーク・タイムズ紙、ワシントン・ポスト紙などの主要メディアが、トランプ氏の当選確実を出しました。また、上記のメディアによれば、上院は共和党が過半数を確保し、下院についても共和党が過半数に近づいています。

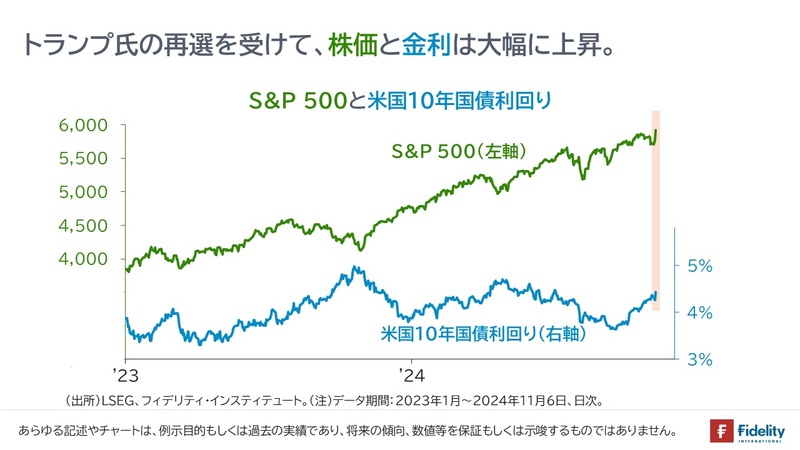

11月6日の金融市場では、日米株式ともに上昇、米国株式市場では中小型株式が大型株式にアウトパフォームし、大型株式のセクターでは金融・一般消費財・資本財・エネルギーといった景気敏感セクターが指数全体をアウトパフォームしました。

米国債利回りは長期ゾーンを中心に上昇(→価格は下落)、ドルも上昇となりました。仮想通貨も総じて大幅な上昇でした。他方で、原油やゴールドなどの商品・コモディティはおおむね下落しました。

総じて、トランプ氏の政策(→米国内での生産・雇用を促進、減税延長・財政拡大、原油増産、環境投資の後退、仮想通貨支持)に沿うような動きだったと言えるかもしれません。

6日の株価上昇が大幅であり、また、金利の大幅上昇を伴っていた分、目先はいくぶんの調整が生じる可能性を想定しておくことがよいでしょう。

選挙結果はまだ確定していませんが(→大統領選挙の選挙人投票は、2025年1月6日の上下両院合同会議)、以下では、トランプ氏が大統領に当選し、上下両院で共和党が過半数を得たという前提で議論を展開します。下院を含め、未確定である点にご留意願います。

トランプ氏の政策は米国の経済や企業業績にプラス

公約をながめるかぎり、トランプ氏が掲げる外交・経済・通商政策は(全体としてみれば)米国の経済や雇用、そして、幅広い企業の業績にとってプラスに作用する可能性があります。

たとえば、【法人税や所得税の減税延長】は、企業業績の目減りを防いだり、個人消費を下支えしたりする可能性があります。

【エネルギー生産の拡大】は、企業の生産コスト減少や家計の購買力回復につながる可能性があるでしょう。その他の【規制緩和】や【輸入関税の引き上げ】は、米国を含む世界各国の企業に、米国内での生産や設備投資、そして雇用を拡大させる可能性があります。

他方で、【輸入関税の引き上げ】は生産コストや物価上昇につながります。ただし、米国の企業は、新型コロナウイルス・パンデミックとロシア=ウクライナ戦争を通じ、生産コストの上昇を販売価格に転嫁できることを証明しています。

同時に、家計は実質賃金の伸びによって消費を拡大・維持できることを証明しています。実際のところ、バイデン政権下で消費の主役は富裕層と考えられています。

しかし、トランプ新政権に移行し、(不法移民ではなく)米国民の雇用や所得の拡大が実現されると、消費の主役は中間層にシフトする可能性があるでしょう。また、中間層の消費拡大は中小規模の企業にも恩恵をもたらすと考えられます。

たしかに、【不法移民の強制退去】や【国境警備の強化】は、米国内の労働力不足や、賃金・物価の上昇につながる可能性があるでしょう。他方で、米国の市民にとっては、治安の安定や、伝統・文化・日常生活の保護に関する安心感(=いわば「米国を取り戻す」安心感)が、日常の精神的な負担を大きく軽減するとみられます。日常生活に平和が戻ることは、労働や消費、娯楽に対する意欲を回復させる可能性があります。

【ロシア=ウクライナ戦争の終結】も(もしトランプ氏が、外交・国防官僚や、共和党の一部の連邦議会議員による「エスタブリッシュメント支配」を打破し、戦争終結を完遂できるならば)、米国民の負担感と実際の負担の両方を大きく減らすでしょう。

ほかにも、ロバート・ケネディ・ジュニア氏が政権入りすれば、米国の巨大な製薬・テクノロジー・農化学・食品・軍需企業等による経済・利益の独占的支配や、米国民からの購買力と健康の搾取を終わらせる政策を進める可能性があります。

競争環境の回復は、巨大な独占企業には不利に働きます。他方で、中小・零細の企業には収益と成長の機会をもたらし、経済全体にとってはイノベーションの可能性を広げます。また、安心・安全な食品や医薬品の開発・製造・提供や、不要な医療・医薬品の提供を終わらせることは、国民の健康や健康寿命を促進することで、労働力の増加や社会保障費の大幅削減につながるでしょう。

加えて、イーロン・マスク氏が政権入りし、官僚体制が打破されれば、コスト削減や政府業務の効率化、(大企業を含む)既得権益の解体が実現する可能性があります。これは、財政赤字の削減や生産性の向上に作用するかもしれません。

いずれも簡単ではありません。そして、実現するとしても相当の時間がかかると思われます。

しかし、これまでの(一般庶民にばかり「しわ寄せ」がいく)大企業や官僚による統治が終わる可能性が少しでも見えたことは、米国民にとって、自国や経済への信頼感を取り戻すことにつながるでしょう。そして、そうした信頼感が中期的な経済の活性化と、株価の上昇につながると考えられます。

インフレへの備えを

次期大統領が誰であっても、ほぼ確実といえることは、米国のインフレです。

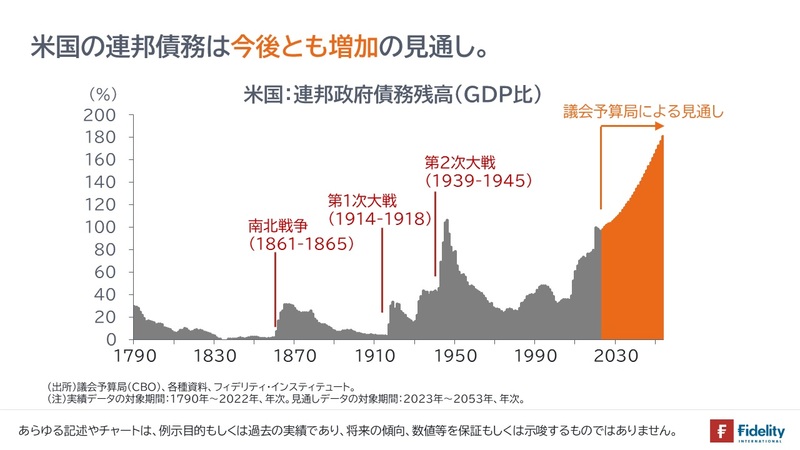

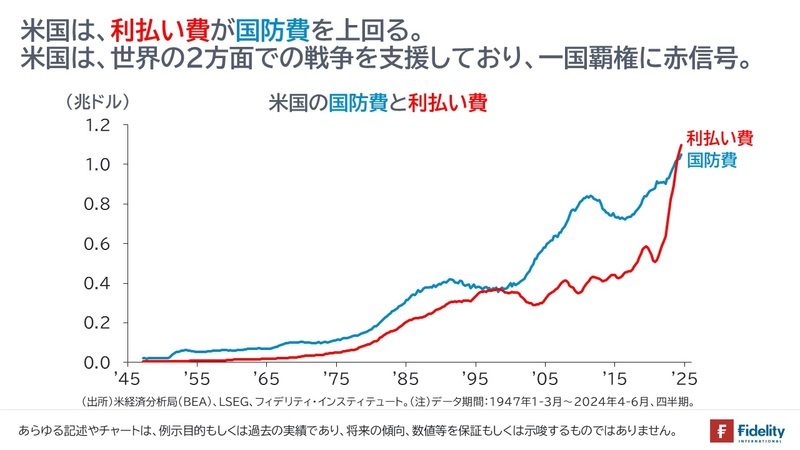

すでに、米国の連邦政府債務(GDP比)は第2次世界大戦時並みです。また、利払い費は軍事費を上回っており、欧州と中東の2方面での大規模な戦争を支援するなか、米国の一国覇権にも赤信号が灯っています。

増大する債務を、米国民が増税や歳出削減によって負担することはほとんど不可能とみられます。

なぜならば、米国内は、伝統的な価値観から最小限の政府介入を望み、ウクライナ支援ではなく国内のハリケーン被害者への支援を望むような保守の低所得有権者が多く存在する一方、リベラルを標榜しつつも自らの所得税(法人税も)を減らすことを議会議員に働きかけ、(大企業は安価な労働者としての不法移民に頼りつつ)移民が自分の裏庭に来ることは拒む(“not in my backyard”の)ような富裕層の有権者が少数ながらも政治に対する大きな力を持っているためです。

前者は税負担の能力がなく、後者は税負担の意思がありません。

ただし、自国通貨建て債務がデフォルトすることはありません。歴史が示すとおり、連邦政府債務の増大は中央銀行(FRB)によって引き受けられ(→また、それまでには、日本もその他の先進国も、米国の肩代わりとしての米国債の引き受けや軍事支出の増加などで、米国と同様の状況に陥り)、政治力のない一般有権者に大きなインフレが負担されることになるでしょう。

ちなみに、日本の政治や権力の構造は米国とまったく変わらないといってよいでしょう。米国の一般有権者同様に、政治力のない、われわれ日本人は、投資家としてはインフレに備え、家計としては米国のような状況になる(→なにかと生きづらくなり、経済的な負担も増える)ことに対策をとる必要があるでしょう。

来年も米国は好景気…?

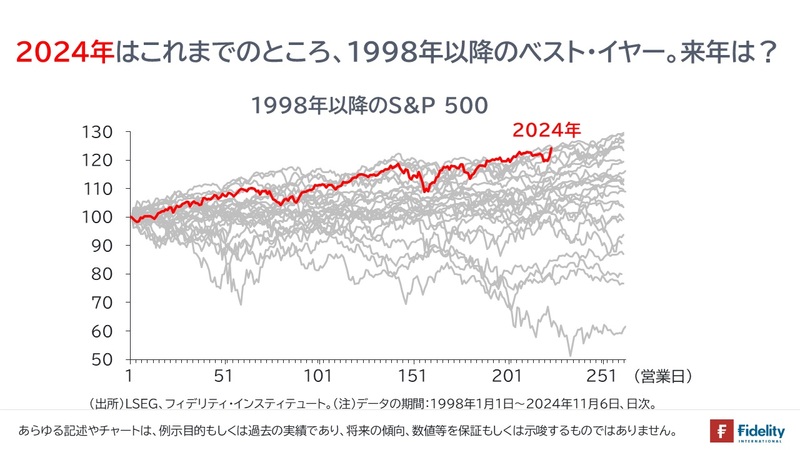

今年これまでの米株市場は1999年以降でベスト・イヤーと言われ、まさに「バラ色」です。

2025年の米国景気も、インフレを伴いつつ、強く推移する可能性があるでしょう。他方で、米国景気の力強さは、FRBによる利下げを遅らせる可能性も考えられます。そうしたなか、金融市場は、多くの不確実性に囲まれています。

米国にかぎっても、財政拡張やインフレ懸念、銀行・ドルの資金繰り、オフィス不動産への貸出債権、大手企業の業績拡大の持続性、労働市場、消費者信用といった先行きが不透明な要素が挙げられます。米国外で言えば、国際政治情勢(欧州・中東・極東)、中国経済、インド株式市場などの不確実性が挙げられます。

もちろん、これらは(株価を押し下げるような)リスク要因としてだけでなく、中央銀行や政府による「救済」を呼び込んだり、収束や好転に向かったりする可能性も十分に考えられることを認識しておく必要があるでしょう。

特に、現在の金融市場は、「株価を大きく調整させるような不都合な事象は中央銀行によるマネー・プリントで呑み込まれ、何事もなかったかのように済まされる」官製市場です(→その帰結は、インフレでしょう)。

今後のカギは銘柄選択

いずれにせよ、この先は多くの不確実性に伴う曲折がありそうで、資産や時間の分散は引き続き必須です。また、業績や物色の転換点をしっかりと見極める必要があり、銘柄選択がとても大事にみえます。

ここ数年、S&P500指数に代表されるような米国の大型株式市場をけん引してきたのは、大型テクノロジー銘柄です。米国景気はよいとしても、バリュエーションが高まっていることと、金利の高止まりが予見されることと、そして、巨大企業も永遠には(いつも非常に高い)市場予想を上回り続けることができないことを、常に頭の片隅に入れておく必要があるでしょう。

今後、これらの銘柄の業績や設備投資の成長が止まったとみなされたり、わずかでも業績やガイダンス(=業績の見通し)を下回るようなことがあれば、米国の大型株式市場は、上昇が鈍ったり、調整圧力にさらされたりする恐れがあります。実際、一部のテクノロジー企業では、監査法人が辞任する事態に陥っており、「A.I.(人工知能)相場」には「ほころび」が見え始めています。

これまでは「テクノロジー企業は全部買い」「大型成長株式は全部買い」といったスタンスでも投資の成果を得られたでしょう。しかし、今後は(それがいつとは誰にもわからないものの)、一部の大型テクノロジー銘柄が鈍い動きになって、それがその他の大型テクノロジー銘柄にも波及し、大型株式市場全体が上昇しにくくなる可能性も考えられます。

この場合、あるいは、そうした状況に備えるためにも、①成長する銘柄をしっかりと選別したり、②中小型株式市場にも投資先を広げたり、③大型株式以外の資産にも分散投資を行ったりすることが望まれます。

インフレや生活の負担増に備えるためにも資産運用をつづけましょう。

重見 吉徳

フィデリティ・インスティテュート

首席研究員/マクロストラテジスト

この記事に関連するニュース

-

2025年、世界経済のカギ握るトランプ政策の“優先順位” 「不確実性」に潜むリスクとチャンスを探る

Finasee / 2024年12月26日 11時0分

-

米国経済はソフトランディングの見通しも トランプ政策によってインフレ過熱シナリオが浮上(前編)

Finasee / 2024年12月23日 6時30分

-

2期目のトランプ大統領は“無双状態”に突入! 3つの主要政策を背景としたドル高・円安シナリオ実現か

MONEYPLUS / 2024年12月10日 7時30分

-

来年1月始動のトランプ新政権…経済、市場、FRBにとって次は何が待ち構えているのか?

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月4日 7時0分

-

2025年の米国株を予想!S&P500の上値は?アメリカ・ファーストの光と影

トウシル / 2024年12月2日 16時40分

ランキング

-

112月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

2焦点:日産との統合、ホンダから漏れる本音 幾重のハードル

ロイター / 2024年12月26日 14時46分

-

3なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

-

4「プライドが高い日産」に手を焼くホンダの未来が見える…深刻な経営危機に陥った「国内2位メーカー」の根深い問題

プレジデントオンライン / 2024年12月26日 10時15分

-

5昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください