【M&A】「限定オークション」と「相対取引」はどう違う?2つの売却方式を比較・解説

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月27日 12時15分

(※写真はイメージです/PIXTA)

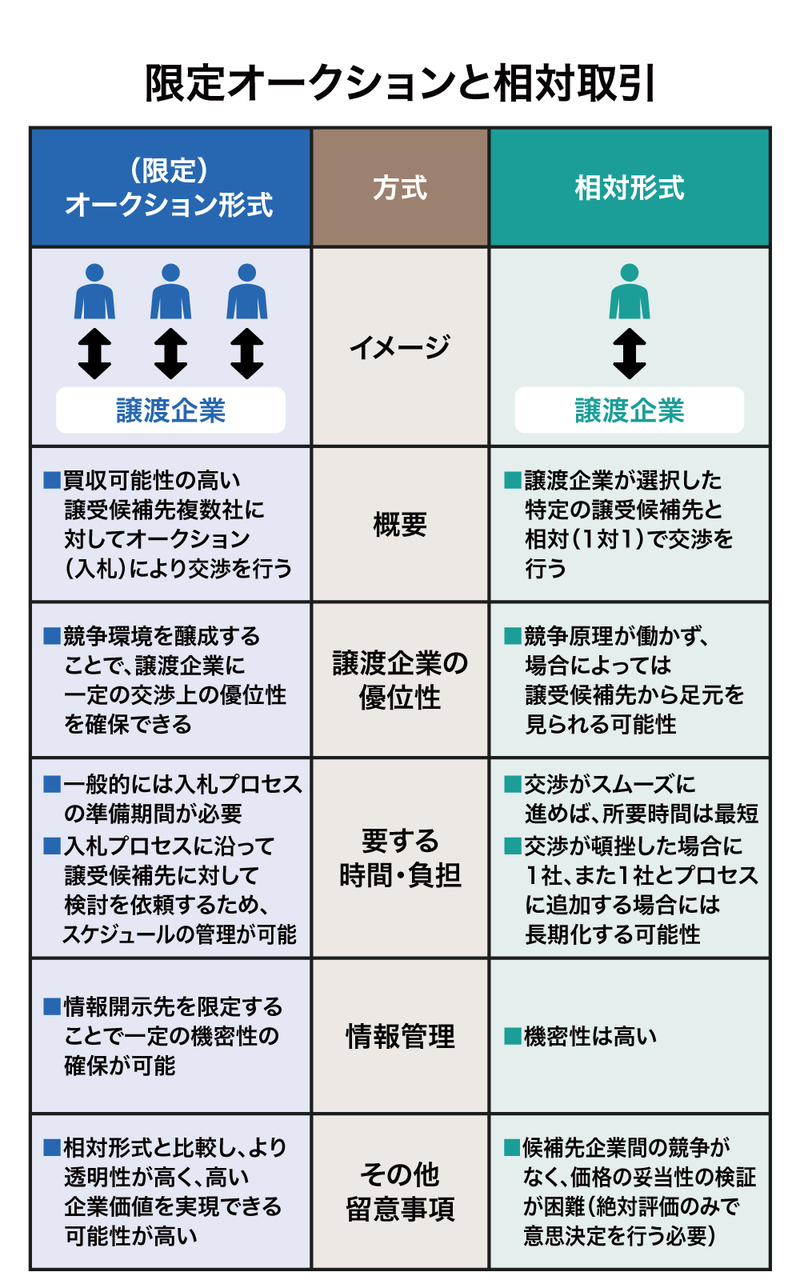

M&Aを検討している売り手オーナー経営者のなかには、M&Aで事業承継を実現してすぐに引退したいケースもあれば、自社を成長させるパートナーとしての買い手を求めているケースもあります。より有利な環境で事業売却を進めるための知識として、M&A支援を行う作田隆吉氏(オーナーズ株式会社代表取締役社長)が、「限定オークション」と「相対取引」を比較・解説します。

仲介かFAか、M&A支援サービスによって「売却手法」も異なる

これまでの連載で、M&A仲介とファイナンシャル・アドバイザー(FA)は構造や役割が異なるため、その売却アプローチも大きく異なるということをお話ししました。

M&A仲介サービスにおいては買い手も顧客として支援するため、売り手と買い手が1対1の環境で売却プロセスが進められるケースが散見されます。一方、FAサービスは顧客である当事者の利益を守り、追求することが役割で、どちらか一方のみを支援します。FAが売り手を支援する場合、買い手の間に競争環境を作って進めることが重要です。

今回は、それぞれのサービスで特徴的な「限定オークション」と「相対取引」、2つの売却アプローチを比較・解説します。

FAが採用する「(限定)オークション」

(限定)オークションとは、主に売り手向けのFAサービスにおいて採用されることのある売却方式で、具体的には、関心を示す可能性がある有力な買い手候補企業に情報開示を行い、数社同時並行で入札を行う売却プロセスです。売り手としては、買い手側で競争環境を作って成約率を高めるとともに、より有利な条件を勝ち取りやすい状況を醸成できるメリットがあります。

複数の買い手候補企業へ体系的な情報開示を行っていくことになるため、売却対象事業に関する情報をまとめたインフォメーション・メモランダム(IM)の作成など、準備に一定期間(1~2ヵ月)を必要とします。また、あまりに広範囲の買い手候補に情報開示を行えば、情報漏洩リスクが高まるといったデメリットがありますので、プロセス構築にあたっては慎重かつ戦略的な判断が求められます。

なお、売り手FAは、実際にはオークションを行わず、特定の買い手候補との交渉を進める一方で、擬似的に買い手の間の競争環境を醸成して同買い手候補からより良い条件を引き出そうと試みることがあります(擬似オークション)。特に、売却対象事業が魅力的な場合にこうしたアプローチは有効でしょう。なお、擬似オークションは、実際にオークションを行うケースと比較して情報漏洩リスクを抑えることができるメリットがあります。

中小M&Aにおいては、買い手が無駄なコスト負担を避けたい思惑でデューデリジェンス実施前に独占交渉を求めるケースが多く、売り手としても複数社のデューデリジェンスを受け入れる業務負荷などを考慮して、1次入札時点で優先する買い手候補を1社に絞ることが一般的です。ただし、売り手の交渉力を維持し、成約率を高める目的で、戦略的に複数の買い手で並行してデューデリジェンスを実施するケースもあります。

(限定)オークション形式においては、アプローチする買い手候補企業を戦略的にリストアップして当たっていくので、売り手オーナーの心理としても「これだけの買い手候補にあたって出てきた提案なのだから、今勝ち取れる最善の結果だった」とオークション結果を受け入れやすいメリットがあります。

M&A仲介サービスに多い「相対取引」

一方の相対取引は、有力な買い手候補企業1社を選び、その買い手候補企業と売り手との間で1対1の交渉を進めていくアプローチです。限られた買い手候補企業にのみ情報開示を行うことで情報漏洩のリスクが限定されれば、機密性の高いプロセスといえます。反面、買い手側で競争原理が働かず、売り手が良い条件を勝ち取りにくくなるデメリットがあります。仲介会社が支援する場合などで、買い手自身が1対1で交渉しているのを認識している場合には、買い手に足元を見られるリスクもあるでしょう。

M&A仲介会社にとっては、手数料を払ってくれる買い手に十分な投資案件機会を提供することも重要な仕事です。そのため、相対取引の構造で交渉を進めていくケースが多く存在し、買い手を1社紹介して、進まなければもう1社紹介するといったアプローチになりがちです。売り手オーナーからするとその候補先が最善の相手であると納得しづらく、意思決定で悩む側面があります。紹介された買い手候補の1社目で決まれば最短3ヵ月といった短期間での事業売却も可能ですが、1社目ではダメでもう1社、またダメでもう1社…というように、マッチング回数が増えるほど、全体の事業売却プロセスとして時間を要してしまうデメリットもあります。

M&A業者が短期間での成約を優先する場合、他の買い手候補の可能性を追求せずに、交渉中の買い手以外に選択肢がないかのような説明を行うケースもあります。売り手オーナーとしては、M&A業者が十分な買い手候補企業の分析・提案を行なっているかどうか、慎重な判断が必要です。

作田 隆吉

オーナーズ株式会社 代表取締役社長

この記事に関連するニュース

-

「FAサービス」の売却アプローチとは?事業承継M&Aを有利に進めるための知識

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 13時15分

-

【参加無料】なぜ、売り手オーナーはM&Aでトラブルに巻き込まれるのか~トラブル報道の実態と取るべき対策~

PR TIMES / 2024年11月19日 12時15分

-

スタートアップの半数以上が、出口戦略としてM&Aにメリットを感じると回答!一方で「適切な買い手探索」「自社価値の評価」が不安要素に

PR TIMES / 2024年11月13日 14時40分

-

【参加無料】事業売却は仲介会社に任せてはいけない―事業売却で失敗しないための必須ノウハウ、教えます―

PR TIMES / 2024年11月7日 12時15分

-

M&A仲介会社「弊社クライアントに、貴社との資本提携に関心のある企業がいます」←この誘いに乗った「オーナー経営者」の末路

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月29日 12時15分

ランキング

-

1全国で販売「カシューナッツ」に“鎮痛剤”混入…… 「深くお詫び」 3万5000袋回収、企業が謝罪

ねとらぼ / 2024年11月27日 8時0分

-

2とんでもない通帳残高に妻、絶句。家族のために生きてきた65歳元会社員が老後破産まっしぐら…遅くに授かった「ひとり娘」溺愛の果て

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月21日 8時45分

-

3ひざ痛の元凶「軟骨のすり減り」は50歳から始まる 「関節の衰え」を補うために有効な筋トレ法

東洋経済オンライン / 2024年11月27日 7時0分

-

4物忘れが目立つ…認知症を疑ったら「てんかん」のチェックも

日刊ゲンダイDIGITAL / 2024年11月27日 9時26分

-

5地方の生活コストは本当に安いのか? - FPが地方に移り住んで感じたこと 第154回 「学び直し」の支援を受けて資格を取得しよう!

マイナビニュース / 2024年11月27日 11時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください