トランプ氏の勝利後、米ドル/円「1ドル156円」まで円安も…3年連続で「年末にかけての米ドル安・円高」の現実味【国際金融アナリストが考察】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月3日 10時15分

(※画像はイメージです/PIXTA)

米大統領選挙を迎えた11月の「米ドル/円」。156円まで一段高となった一方、月末には150円割れとなるなど、大きな変動を見せました。そして12月は、3年連続の「米ドル安・円高」となる可能性がある、とマネックス証券・チーフFXコンサルタントの吉田恒氏はいいます。その根拠とともに、今週の米ドル/円の展開予測をみていきましょう。

12月の「FX投資戦略」ポイント

・11月の米ドル/円は156円まで上昇したものの、月末にかけては150円割れへ反落。

・注目された米大統領選挙でのトランプ氏勝利後は「米金利上昇=米ドル高」予想が多かったが、それはなぜ早々に行き詰まったのか。

・52週MAの示唆からは、12月以降も米ドル安・円高が続く可能性あり。それらを参考にすると、12月の米ドル/円の予想レンジは145~152円(第1週予想は最後をご参照ください)。

11月の振り返り=米ドル高も行き詰まり、月末にかけ反落

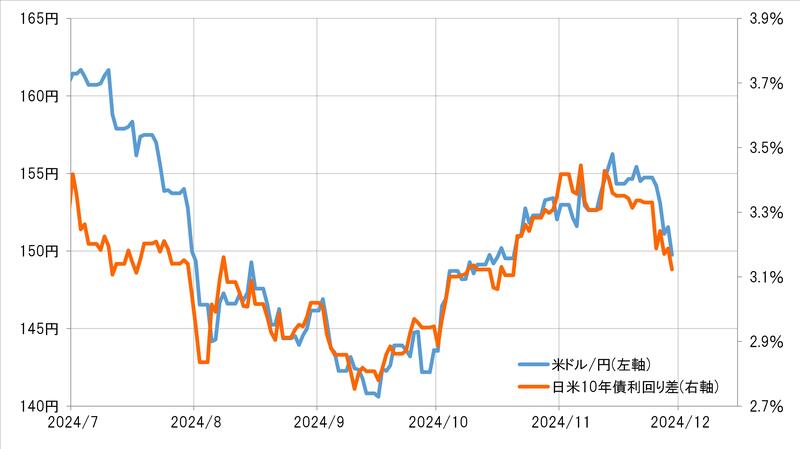

11月の米ドル/円は、注目された米大統領選挙で共和党・トランプ氏の勝利が確定すると、米金利上昇に連れる形で156円まで一段高に。月末にかけては150円を割れるまで米ドル安・円高に戻す展開となりました(図表1参照)。

このような米ドル/円の変動は、基本的には日米金利差の変化に沿ったものでした。その意味では、月末にかけて米ドル/円が反落に向かったのは、日米金利差の「米ドル優位・円劣位」の急縮小に追随したと考えられます(図表2参照)。

次期トランプ政権の財務長官にウォール街出身のベッセント氏が指名されると、財政赤字拡大を懸念する「財政規律派」との評価から米金利は比較的大きく低下、それに伴い日米金利差の「米ドル優位・円劣位」も急縮小となりました。

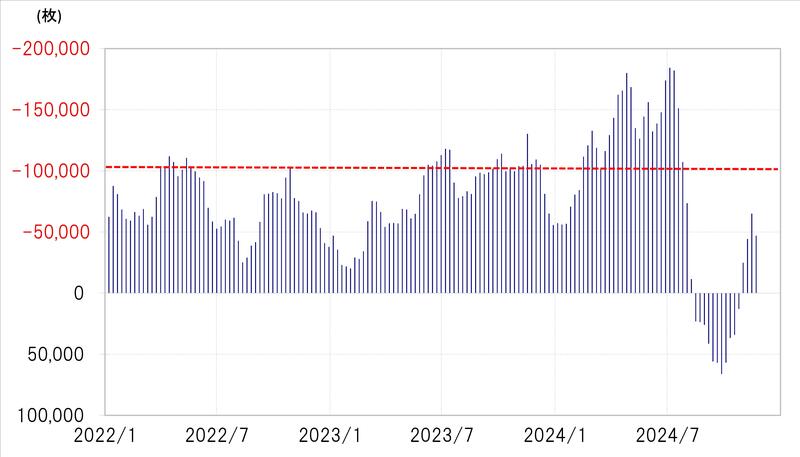

こういったなかで、トランプ氏勝利後の米ドル高を見込んだ米ドル買い・円売りポジションの手仕舞いが広がったとみられます。ヘッジファンドの取引を反映するCFTC(米商品先物取引委員会)統計による投機筋の円ポジションは、売り越し(米ドル買い越し)が一時6万枚以上に拡大しましたが、11月末にかけて大きく縮小した可能性があります(図表3参照)。

日米金利差の「米ドル優位・円劣位」の縮小、そのなかでの米ドル買い・円売りポジションの手仕舞いに伴う米ドル売り・円買い拡大で、米ドル高・円安から米ドル安・円高へ転換したということでしょう。この動きは12月に入り、さらに続くのでしょうか?

12月の注目点=3年連続で「円高の12月」となるか

11月の米ドル/円は、結果的に陰線(米ドル安・円高)となりました。過去2年間でも同様の傾向を見せており、12月まで続いています。

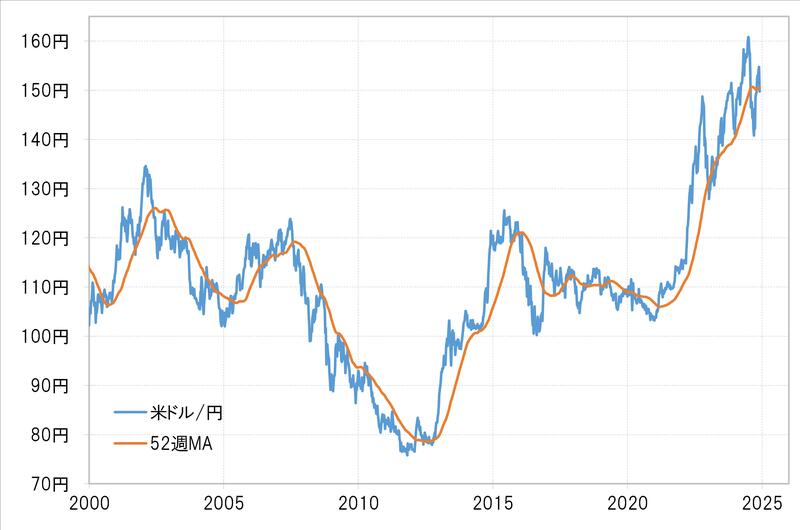

では、この12月も3年連続の陰線となるでしょうか? 米ドル/円は先週、10月中旬以来約1ヵ月半ぶりに52週MA(移動平均線)を割り込みました(図表5参照)。

このように、52週MAを上回る動きが長く続かなかったことは、米ドル/円の上昇は一時的に過ぎず、継続的な動きである「トレンド」は下落に向かっている可能性が高いというのが経験則の示すところになります。

以上から、12月以降も米ドル/円は下落が続く可能性が高いといえます。では、どのようなメカニズムで米ドル/円の下落は続いていくのでしょうか。

上述のように、12月は過去2年連続で米ドル安・円高となりましたが、その主因は米ドル買い・円売りポジションの手仕舞いが続いたことと考えられました。しかし、今回は別の要因があるようです。

CFTC統計による投機筋の円ポジションは、11月末の段階で2023年は10万枚、2022年も6万枚以上と比較的大幅な売り越しとなっていました。この米ドル買い・円売りに傾斜したポジションの取り崩し(米ドル売り・円買い)が、11月に続き12月も米ドル安・円高をもたらした大きな要因と考えられました。

しかし、すでに見てきたように、足下の円ポジションはすでに大きく縮小したとみられるため、過去2年に比べると米ドル買い・円売りポジションの手仕舞いがさらなる米ドル安・円高をもたらす影響は限られそうです。米ドル/円の下落が12月も続くためには、米金利がさらに低下し、日米金利差の「米ドル優位・円劣位」が一段と縮小することなどが必要といえます。

12月は日米の金融政策決定会合が予定されています。日銀は追加利上げ観測もありますが、FOMC(米連邦公開市場委員会)が3回連続利下げに動くのかなどを見極めながら、日米金利差の「米ドル優位・円劣位」が一段と縮小に向かうかどうかが、3年連続の12月の米ドル安・円高となるかの目安ではないでしょうか。

米10年債利回りは、トランプ氏の選挙公約を織り込むことなどにより、9月の3.6%から一時4.5%程度まで1%近く上昇しました。その反動で4%程度まで米10年債利回りが低下するようなら、これまでの関係からすると、米ドル/円は145円程度まで下落する見通しになります。以上を踏まえ、12月の米ドル/円の予想レンジは145~152円で想定します。

12/2~12/6の予想=米雇用統計発表などに注目

先週の米ドル/円は、テクニカルに重要な分岐点の可能性がある200日MAの152円や120日MAの151円を割り込むと一段安となりました。その意味では、今週は反発してもこれらの水準を大きく上回るのは難しい可能性があります。

今週は12月の第1週ということで、雇用統計など注目度の高い米経済指標発表が多く予定されています。特に雇用統計の結果は、12月FOMCで3回連続利下げになるかを考えるうえで重要な手掛かりになりそうです。3回連続利下げの可能性があるなら、それを手掛かりに米金利は低下が続くことも考えられます。

以上を踏まえると、今週の米ドル/円の予想レンジは、147~152円で想定します。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

この記事に関連するニュース

-

一時「1ドル158円」に迫るも再び円高に…年末にかけての米国の「金利上昇・株安」の現実味。米ドル円への影響は【国際金融アナリストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月24日 10時15分

-

少数与党の弱体政権に"忖度"やめる日銀…2025年「金利1%」と円高化でリッチになる人、貧乏になる人の分かれ道

プレジデントオンライン / 2024年12月18日 10時15分

-

1ドル153円超えの米ドル円…12月に入り、急ピッチの円安が進むワケ【国際金融アナリストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月17日 10時15分

-

3年連続で「12月の円高」となるか?…為替のプロが「年末にかけての米金利の動き」を注視するワケ

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月10日 10時15分

-

午後3時のドルは152円前半、感謝祭前に持ち高調整 3週ぶり安値

ロイター / 2024年11月27日 15時40分

ランキング

-

112月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

2焦点:日産との統合、ホンダから漏れる本音 幾重のハードル

ロイター / 2024年12月26日 14時46分

-

3なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

-

4「プライドが高い日産」に手を焼くホンダの未来が見える…深刻な経営危機に陥った「国内2位メーカー」の根深い問題

プレジデントオンライン / 2024年12月26日 10時15分

-

5昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください