2024年11月のマーケットの振り返り【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月3日 16時50分

(※写真はイメージです/PIXTA)

※本稿は、三井住友DSアセットマネジメント株式会社による寄稿です。2024年11月のマーケットを振り返り、「1. 概観、2. 景気動向、3. 金融政策、4. 債券、5. 企業業績と株式、6. 為替、7. リート、8. まとめ」のそれぞれについて解説します。

1.概観

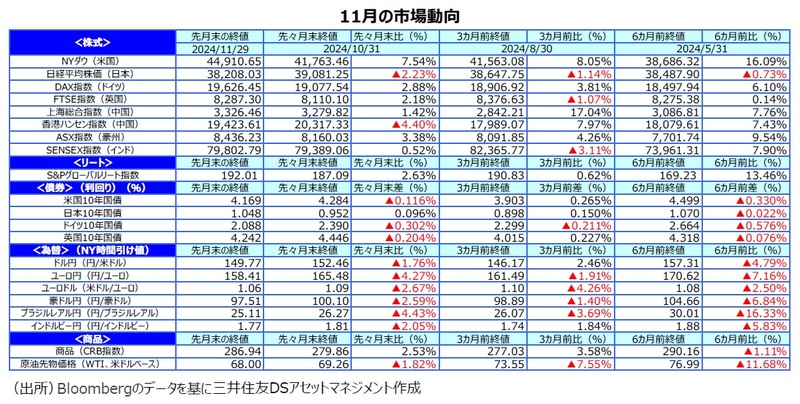

【株式】

11月の主要国の株式市場は、まちまちな展開となりました。米国株式市場は、7‐9月期の企業業績が順調に拡大し、次期トランプ政権の経済政策への期待も高まり、最高値を更新しました。金融株など、これまで相場をけん引してきた大型ハイテク株以外の銘柄も上昇し、相場のすそ野が広がっています。欧州の株式市場は、企業業績は想定以下でしたが、さらなる利下げ期待などから反発しました。日本株式市場では、7‐9月期の製造業の企業業績は、期中に進行した円高の影響から、事前予想を下回り、株価は軟調な展開となりました。ただし、金融セクターは金利上昇や有価証券売却益の増加などから業績、株価ともに好調でした。中国株式市場では、政府の景気刺激策の恩恵を受けるとされる銘柄の個別物色が続きました。半面、恩恵の少ない香港は下落しました。

【債券】

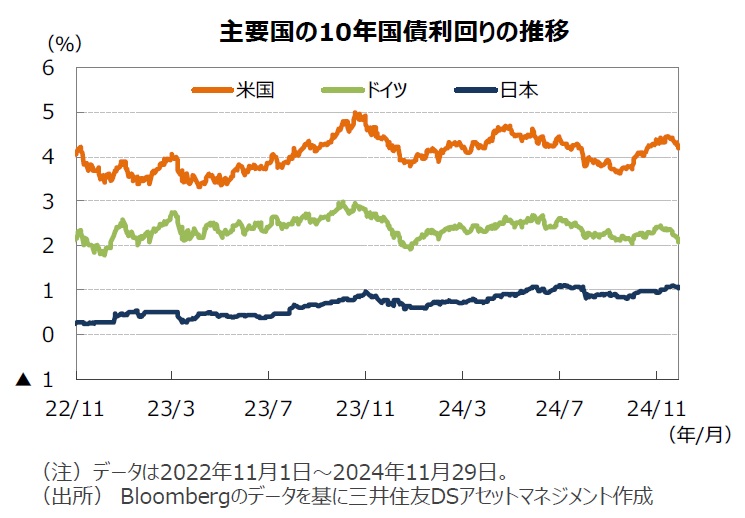

米国の10年国債利回り(長期金利)は、経済刺激策により経済成長率、物価がともに上昇するとの懸念から、トランプ氏当選直後4.4%超まで上昇しましたが、次期財務長官指名後は経済政策運営に対する安心感から低下に転じました。欧州中央銀行(ECB)による12月の理事会での追加利下げ期待と、米長期金利の変動等の綱引きとなり、ドイツの長期金利は下落しました。日本の長期金利は、米長期金利の上昇などの影響を受けて上昇しました。

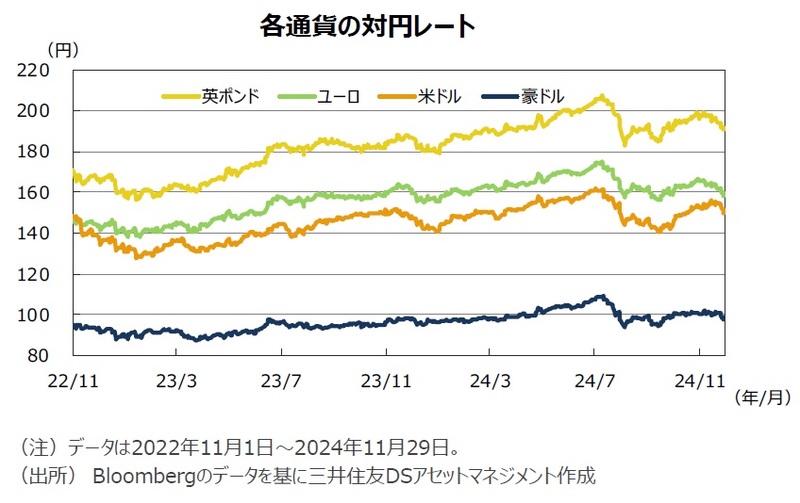

【為替】

円の対米ドルレートは、大統領選挙直後に米長期金利が大幅に上昇したため、一時156円台まで下落しましたが、中旬以降の値動きは円高方向でした。

【商品】

原油価格は、ウクライナや中東情勢が緊迫化しましたが、需要が不振で、価格の変動は限定的でした。

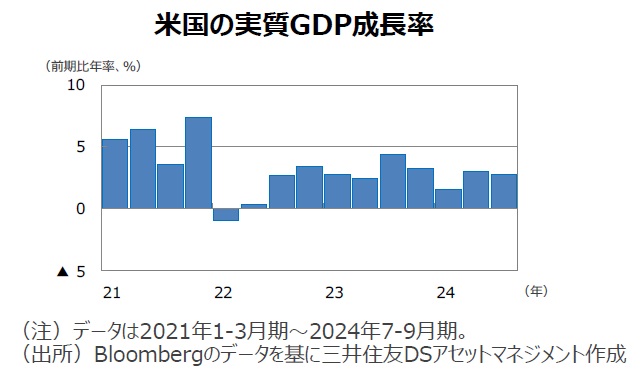

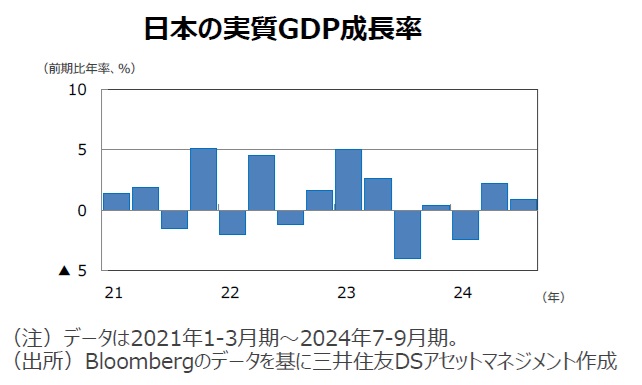

2.景気動向

<現状>

●米国の7-9月期の実質GDP成長率は前期比年率+2.8%と、前期の同+3.0%から減速したものの堅調な個人消費が牽引し高成長を保ちました。

●欧州(ユーロ圏)の7‐9月期の実質GDP成長率は前期比年率+1.5%と、パリオリンピックのプラス効果もあり、前期の同+0.8%から加速しました。

●日本の7-9月期の実質GDP成長率は前期比年率+0.9%と、回復が続きました。賃金増と所得減税の効果から、民間消費支出が伸びました。

●中国の7-9月期の実質GDP成長率は前年同期比+4.6%と、前期の同+4.7%から減速しました。引き続き需要不足により内需が停滞しました。

●豪州の4‐6月期の実質GDP成長率は前年同期比+1.0%でした。前期比では+0.2%でした。

<見通し>

●米国では、上下院ともに共和党が過半数を確保したため、トランプ次期大統領は予算を使った経済刺激策の実行の可能性が高まりました。選挙公約の減税が容易となったことから、弊社の25年成長率見通しを引き上げました。物価上昇が大統領選挙時の争点であったことから、関税引き上げなどの政策の実行には物価の急上昇を避けるような一定の配慮がなされると予想します。

●欧州では、生産の減少などから低成長が続くとみられます。インフレの鈍化による購買力の回復、EU復興基金などの財政支援などが景気を下支えするものの、ドイツを中心に製造業の低迷から景気は弱い動きが続くとみられます。

●日本は、足元の回復ペースは力強さを欠くものの、賃金の上昇、経済対策(減税やエネルギー関連の給付金の継続)、堅調なインバウンド消費、底堅い米景気を背景に持ち直し、緩やかな成長軌道をたどる見通しです。

●中国は、不動産市場の低迷に加え、海外企業の投資減少や若年層の雇用悪化などから個人消費も力強さを欠き需要不足が続くことから、景気が徐々に減速するとみられます。ただし、金融緩和や政府の住宅対策、財政拡張により急激な減速は避けられる見通しです。

●豪州は、中国景気の減速やこれまでの利上げの累積効果、粘着質なインフレにより個人消費の回復が緩慢となるものの、拡張的な財政政策の下支えや先行きのインフレの鈍化により徐々に持ち直し、回復傾向を強めるとみられます。

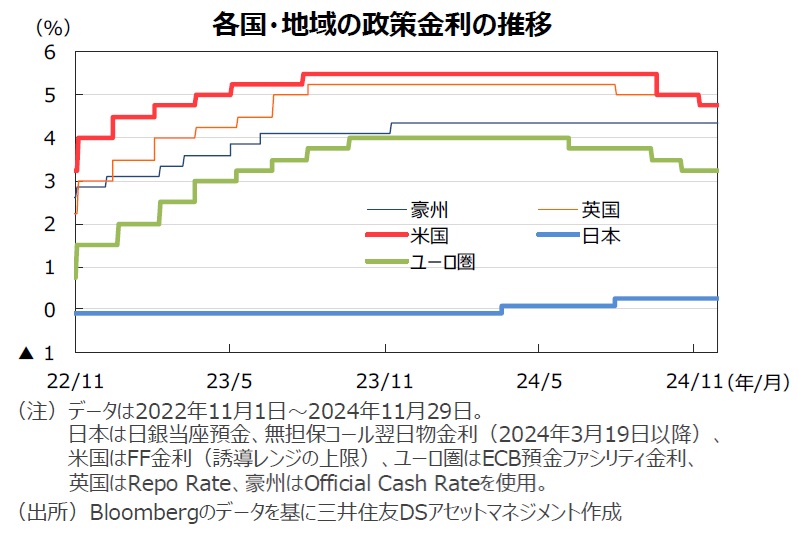

3.金融政策

<現状>

●米連邦準備制度理事会(FRB)は、11月に政策金利(フェデラルファンド〔FF〕金利)の誘導目標を0.25%引き下げ、4.50~4.75%としました。過度な雇用不安が後退し物価上昇率も下げ渋っていますが、政策金利の水準が高いため利下げを行った模様です。

●ECBは10月の理事会で、政策金利を0.25%引き下げることを決めました。11月には理事会がありませんでしたが、物価上昇率が低下していることから、次回の理事会での利下げのハードルはかなり下がっているとみられます。

●日銀は10月の金融政策決定会合で、政策金利(無担保コール翌日物金利)を0.25%で据え置くことを決めました。日銀は現在の金利水準が非常に低いと見ているようです。

<見通し>

●FRBは、パウエル議長は利下げを急ぐ理由は特にないとしていますが、政策金利水準はなお制約的としています。今後出てくるデータ次第ですが、FF金利を中立水準付近まで下げるために、12月も0.25%の利下げが行われると予想します。

●ECBは、欧州経済が低成長を続けていることやトランプ政権の政策がユーロ圏経済に抑制的に働くと見られることから、12月の会合で0.25%の利下げを実施すると予想します。その後も賃金、インフレのデータを確認しながら、0.25%の利下げを続けると想定しています。

●日銀は、景気が力強さを欠いているため12月は政策金利を据え置く見込みです。展望レポートで経済・物価動向を総合的に点検したあとに、金融政策の正常化に向けて追加利上げを実施するとみています。政策金利は、25年1月に0.50%、25年7月に0.75%への引き上げを想定しています。

4.債券

<現状>

●米国の10年国債利回り(長期金利)は、トランプ氏の当選直後にインフレ圧力の高まりなどが意識され、大幅に上昇しました。FRBによる政策金利引き下げ後は、上昇圧力が弱まりました。その後、次期財務長官にベッセント氏が指名されたことが安心材料となった格好で、長期金利は低下しました。

●ドイツの長期金利は、ECBが10月の理事会で0.25%の追加利下げを決めたものの、米長期金利に引きずられた格好で一時上昇しました。ドイツでの財務相解任も変動要因となりました。しかし、景況感の悪化と米長期金利の下落を受け月後半は低下基調で、前月比でも低下して終了しました。

●日本の長期金利は、米長期金利の上昇などを受けて上昇しました。衆議院選挙後は、財政拡張への警戒感が大きくなりました。

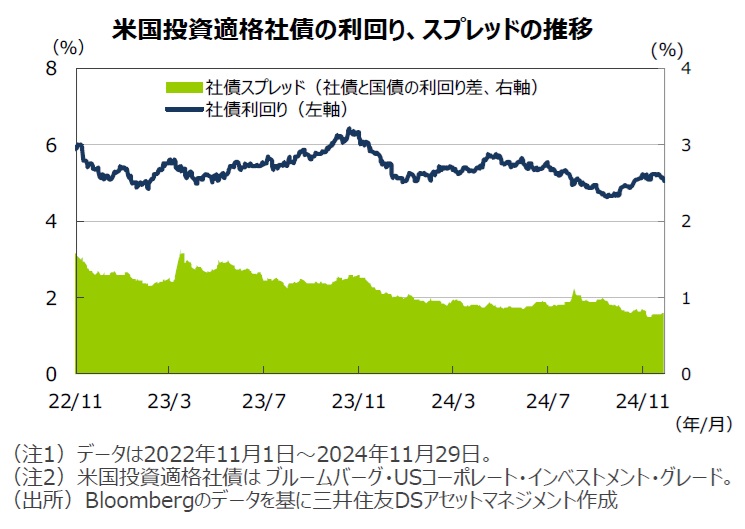

●米国の投資適格社債については、新政権発足後の米国景気への期待が高まり、社債スプレッド(国債と社債の利回り差)は前月比で縮小しました。

<見通し>

●米国の長期金利は、FRBによる利下げをある程度織り込んでいるとみられるため、当面もみ合う動きを想定しています。しかし、新政権は関税の引き上げなど経済政策に対し、物価上昇を加速させないような配慮が行われる見込みで、追加利下げとともに長期金利も低下すると予想します。

●欧州の長期金利は、景況感の悪化を背景にECBが追加利下げを継続すると想定していることから、緩やかに低下する展開を予想します。

●日本の長期金利は、日銀が金融政策の正常化路線を維持していることから、追加利上げが警戒され、やや上昇すると予想します。

5.企業業績と株式

<現状>

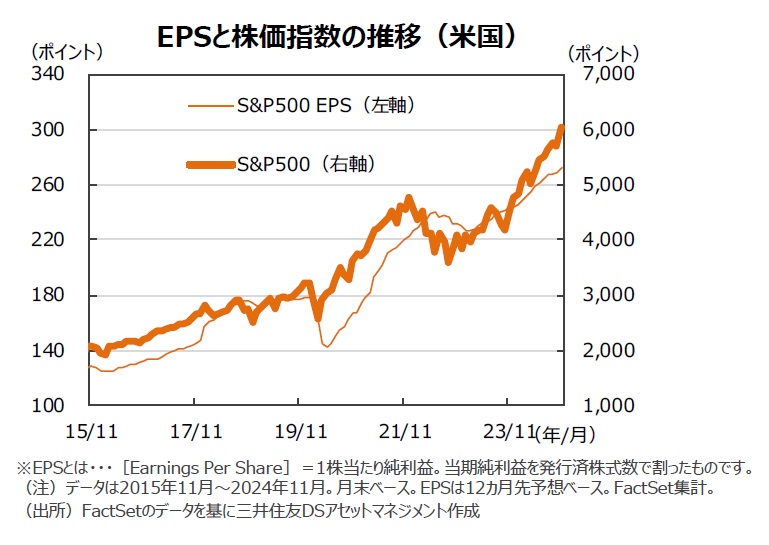

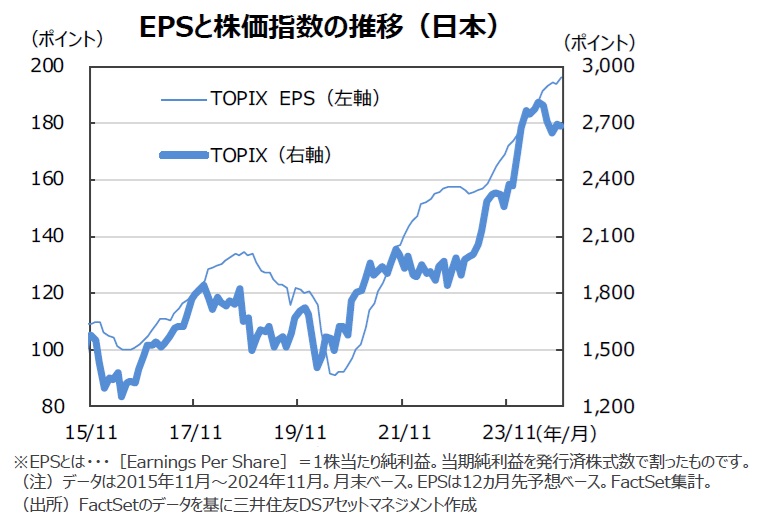

●米ファクトセット(FactSet)によれば、日米の企業業績は好調を維持しています。11月末の米S&P500種指数の予想1株当たり純利益(EPS)は前年同月比+11.4%、TOPIXの予想EPSは同+13.9%と、となりました。

●米国株式市場は、トランプ氏が当選し、経済成長への期待が高まり、株価が上昇しました。新政権での規制緩和の恩恵を受けるとみられる金融、自動車、電力など公益セクターが株価上昇をけん引しました。NYダウは前月比+7.5%、S&P500種指数は同+5.7%の上昇となりました。

●日本株式市場では、7‐9月期の企業業績は金融セクターを除き期待以下でした。サービスセクターも、ソフトバンクGの投資事業を除くと、回復が遅れています。自社株買いなど株主還元強化が株価を下支えしていますが、円高もあり日経平均株価は前月比▲2.2%、TOPIXは同▲0.5%でした。

<見通し>

●米国株式市場は、FRBによる利下げが開始され、米景気の再成長期待が高まっていることから上昇相場が続くとみています。電力インフラを含むAI関連投資の拡大、サービス支出を中心に消費が堅調、規制緩和により金融セクターの業績の拡大が見込まれるため、米国株式市場は順調に取引レンジを切り上げる展開を予想しています。

●日本株式市場は、衆議院選挙での与党過半数割れを受け、野党との政策協調や来年夏の参院選に向け支持率回復のため経済対策の規模が拡大するとの期待が相場を下支えするとみています。日銀の追加利上げに対する警戒から上値が重いものの、日本企業のコーポレート・ガバナンス(企業統治)改革の動きは変わらず、需給面から企業の自社株買いも期待できるため、徐々にレンジを切り上げる展開を予想します。

6.為替

<現状>

●円の対米ドルレートは、米大統領選直後に米長期金利が上昇したことなどを受けて、一時大幅に下落しました。衆議院選挙で与党が過半数割れとなり、日銀の追加利上げが遅れるとの見方なども要因です。しかし、月後半は、米国長期金利の低下から、円高基調となり、149円台で引けました。

●円の対ユーロレートは、160円割れまで上昇しました。ECBの利下げとドイツ、フランスの経済、政治への懸念等が、対円での下落要因となりました。

●円の対豪ドルレートは、下旬に上昇しました。トランプ政権が中国製品の関税を引き上げれば、中国への輸出依存度が大きい豪州への悪影響を懸念したことが要因と見られます。

<見通し>

●円の対米ドルレートは、米金利の低下に伴い、緩やかに上昇すると予想します。FRBの利下げ継続と日銀の追加利上げによる日米金利差縮小が円の上昇要因になるとみています。ただし、日銀は連続的な利上げを急がないと見られ、円の上昇余地は限られそうです。

●円の対ユーロレートは、ECBによる追加利下げと日銀の追加利上げが意識され、上昇が続く見込みです。

●円の対豪ドルレートは、米国の関税政策に対する懸念や日銀の追加利上げが意識され、緩やかに上昇すると見ています。

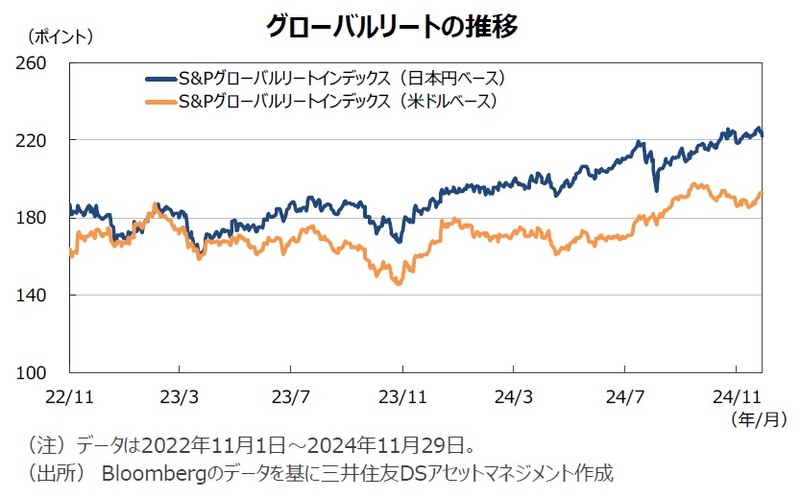

7.リート

<現状>

●グローバルリート市場(米ドルベース)は、米国の景気見通しが改善したことや米国株式が上昇したため、米国主導で上昇しました。また、トランプ氏が大統領選に勝利した直後、長期金利は上昇しましたが、後半には落ち着き、リート市場は堅調に推移しました。S&Pグローバルリート指数のリターンは前月末比+2.6%となりました。一方、円ベースのリターンは、円高がマイナスに寄与し、同+1.2%となりました。

●米国は、景気見通しが改善し、上昇しました。欧州やアジアは、長期金利が下げ渋ったことや景気の先行きに対する懸念から軟調な展開となりました。日本は、長期金利の上昇に加え、毎月分配型と推測される投資信託からの売りが続いているという需給要因もあり、下落しました。

<見通し>

●グローバルリート市場は、米欧の中央銀行の利下げに伴い長期金利の低下が予想され、借り入れコストが改善することや、米景気の回復により世界景気が底堅く推移し、賃料収入の安定推移が期待できることから、回復基調をたどると予想します。

●米国リート市場はFRBによる利下げ継続や景気の回復を背景に上昇基調を予想します。欧州はECBの追加利下げに伴う回復を予想します。アジア・オセアニアは景気の回復や金利の落ち着きが見込まれることから緩やかな上昇を予想します。日本はオフィス賃料の改善を背景に持ち直す見通しです。

8.まとめ

【債券】

●米国の長期金利は、FRBによる利下げをある程度織り込んでいるとみられるため、当面もみ合う動きを想定しています。しかし、新政権は関税の引き上げなど経済政策に対し、物価上昇を加速させないような配慮が行われる見込みで、追加利下げとともに長期金利も低下すると予想します。

●欧州の長期金利は、景況感の悪化を背景にECBが追加利下げを継続すると想定していることから、緩やかに低下する展開を予想します。

●日本の長期金利は、日銀が金融政策の正常化路線を維持していることから、追加利上げが警戒され、やや上昇すると予想します。

【株式】

●米国株式市場は、FRBによる利下げが開始され、米景気の再成長期待が高まっていることから上昇相場が続くとみています。電力インフラを含むAI関連投資の拡大、サービス支出を中心に消費が堅調、規制緩和により金融セクターの業績の拡大が見込まれるため、米国株式市場は順調に取引レンジを切り上げる展開を予想しています。

●日本株式市場は、衆議院選挙での与党過半数割れを受け、野党との政策協調や来年夏の参院選に向け支持率回復のため経済対策の規模が拡大するとの期待が相場を下支えするとみています。日銀の追加利上げに対する警戒から上値が重いものの、日本企業のコーポレート・ガバナンス(企業統治)改革の動きは変わらず、需給面から企業の自社株買いも期待できるため、徐々にレンジを切り上げる展開を予想します。

【為替】

●円の対米ドルレートは、米金利の低下に伴い、緩やかに上昇すると予想します。FRBの利下げ継続と日銀の追加利上げによる日米金利差縮小が円の上昇要因になるとみています。ただし、日銀は連続的な利上げを急がないと見られ、円の上昇余地は限られそうです。

●円の対ユーロレートは、ECBによる追加利下げと日銀の追加利上げが意識され、上昇が続く見込みです。

●円の対豪ドルレートは、米国の関税政策に対する懸念や日銀の追加利上げが意識され、緩やかに上昇すると見ています。

【リート】

●グローバルリート市場は、米欧の中央銀行の利下げに伴い長期金利の低下が予想され、借り入れコストが改善することや、米景気の回復により世界景気が底堅く推移し、賃料収入の安定推移が期待できることから、回復基調をたどると予想します。

●米国リート市場はFRBによる利下げ継続や景気の回復を背景に上昇基調を予想します。欧州はECBの追加利下げに伴う回復を予想します。アジア・オセアニアは景気の回復や金利の落ち着きが見込まれることから緩やかな上昇を予想します。日本はオフィス賃料の改善を背景に持ち直す見通しです。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2024年11月のマーケットの振り返り【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】』を参照)。

この記事に関連するニュース

-

2025年の「ドル円相場」見通し【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月26日 16時15分

-

2025年、世界経済と金融市場のキーワードは「緩やか」 一方、トランプ政策次第でどう変わる? 楽天証券経済研究所・愛宕伸康氏に聞く

Finasee / 2024年12月26日 12時30分

-

新たな段階に入ったFRB、不確実性に迷い込んだ日銀~為替を揺らす中央銀行~(愛宕伸康)

トウシル / 2024年12月25日 8時0分

-

「タカ派FRB・ハト派日銀」で円安進むも、日経平均下落。悪い円安?(窪田真之)

トウシル / 2024年12月23日 8時0分

-

円安方向とは限らない!日米金融政策の思惑で動きづらい相場

トウシル / 2024年12月11日 16時28分

ランキング

-

1なぜ?「角が丸い」案内標識が最近増えているワケ 丸くする“メリット”とは?

乗りものニュース / 2025年1月5日 16時12分

-

2サクランボ初競り、桐箱入り佐藤錦が過去最高150万円…1粒あたり2万2000円

読売新聞 / 2025年1月5日 14時55分

-

3日鉄、米政府提訴へ準備 USスチール買収禁止に批判噴出

共同通信 / 2025年1月5日 19時24分

-

4銀行が恐れる日銀「預金準備率引き上げ」の現実味 銀行の「棚ぼた利益」に対する国民の不満も

東洋経済オンライン / 2025年1月5日 7時40分

-

5連休明けの「会社に行きたくない」は要注意…産業医が指摘「急性のメンタル不調」の放置で起きるリスク

プレジデントオンライン / 2025年1月5日 17時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください