多くの投資家から「過度に評価される銘柄」が生まれる、3つの要因【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月25日 8時0分

(※写真はイメージです/PIXTA)

本記事は、フィデリティ投信株式会社が提供するマーケット情報『マーケットを語らず』から転載したものです。※いかなる目的であれ、当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

著名な投資家ハワード・マークス氏が語るバブル

著名なクレジット投資家のハワード・マークス氏が、2025年年頭の投資家向けメモで、バブルについて書いています。

先に重要な点を強調しておくと、彼は「いまはバブルだ」と主張しているわけではありません。「バブルとはどういうものか」について、彼なりの考えを開陳しています。以下に端折りつつ、補足しつつ、重要な点を記しておきます。

「先読み」のしすぎは、「間違っている」ことと同じ

ハワード・マークス氏は、「マーケットにおいては、早すぎることは間違っていることと同じである」と述べます。

筆者なりに補足をすると、たとえば、ある商品やサービスの将来性を確信し、それらを提供する企業やセクターについて「次はこれが来るから、いまが買いだ」と主張したとしても、火がつくまでには何年もかかる場合があります。

逆に、バブルを確信して「バブルだから、売却したほうがいい」と主張したとしても、バブルがはじけるまでに何年もかかる場合があります。

「バブルだ」と主張することも、その崩壊を主張することも「間違い」につながることが往々にしてあるため、軽々にはそうすべきでないということでしょう。また、人によっては、「バブルとわかりつつも、バブルに乗っていく戦略」を取るかもしれません。

投資家が「向こう見ず」になるワケ

ハワード・マークス氏は、バブルの発生を見極めるには、たとえば、株価収益率(PER)や信用スプレッドといったバリュエーション指標を見るよりも、投資家心理を観察するほうが効果的であると主張します。具体的には、

・「高すぎる株価はない」(=株価はどこまで上がっても不思議ではない)という話が語られるとき

・親しい友人が投資で資産を増やしていて、自分が投資をしていないことを恐れているとき

・これまで投資に関心のなかった人までが金融市場に参加し、投資について「訳知り顔」で語ったり、投資を勧めてくるとき

を挙げます。後者2点は冷静さを失わせ、ファンダメンタルズやバリュエーションを考慮しない投資につながるでしょう。

1点目の「高すぎる価格はない」という心理を生み出すものとして、次の3点を挙げます。すなわち、1.根拠なき熱狂、2.特定の企業群や資産に対する崇拝や信仰、3.「参加しなければ取り残される」という恐怖(FOMO;fear of missing out)です。

また、経済や企業活動でなにが起きているか自体は必ずしも重要ではなく、人々がそれらをどう受け止めているかのほうが重要であるとします。

たとえば、強気相場の最終局面である「第3段階」では、経済ニュースは極めて良好で、企業は収益の大幅増加を報告し、株価はワイルドに上昇して「誰もが物事は永遠によくなるしかない」(Things can only get better.)と考えるとします。

また、こうした状況においては、リーズナブルな価格のものを見つけるのは難しいとも主張します。

なぜ投資家は「非合理な期待」を抱くのか

ハワード・マークス氏は、投資家が非合理な期待を持つ理由として、

1.なにか新しいものが出てきて「歴史がない」状況になり、高いバリュエーションが正当化される

2.勇気を持って「王様は裸だ」という人がいなくなる(⇒弱気な見通しを語って、ひんしゅくを買うことが敬遠される)

の2つを挙げます。あるいは、昨年も起きたように、弱気な見通しを語って会社や業界から追い出されることもあります。

こうして、金融市場からは弱気派が一掃されます。サーキットから障害物がなくなって、観客までもレーシング・カーに乗り込み、誰もがいままでに出したことのないスピードで周回競争をするわけです。

経験とは、「欲しいもの」の代わりに得るもの

別の著名投資家であるレイ・ダリオ氏もそうですが、ハワード・マークス氏も最初の大きな失敗の経験から、その後の「バックボーン」となる教訓を得ます。

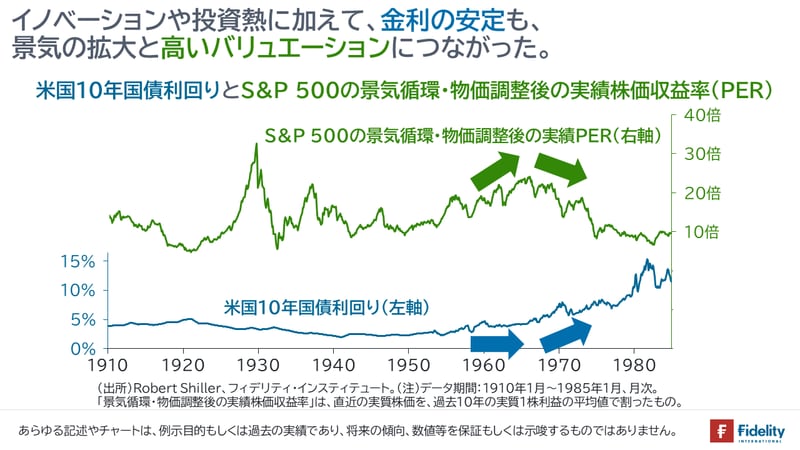

彼が貴重な経験を得たのは、1960年代から70年代初頭にかけての大型成長株式相場である『ニフティ・フィフティ』(直訳すると「素晴らしい50企業」)です。

ニフティ・フィフティを構成する銘柄として、ニフティ・フィフティを構成する銘柄として、ゼロックス、イーストマン・コダック、ポラロイド、エイボン、テキサス・インスツルメンツ、ハリバートン、ジェネラル・エレクトリック、ダウ・ケミカル、IBM、JCペニー、ジレット、イーライリリー、アメリカン・エクスプレス、ジョンソン・エンド・ジョンソン、メルク、ファイザー、プロクター・アンド・ギャンブルなどが挙げられます。

ハワード・マークス氏の経験を引用します。

「私はキャリアの初めに、その後の自分を形作るような経験を得ました。私のメモ読者の多くが知っているように、私は1969年9月にファースト・ナショナル・シティ・バンク(現在のシティ)の株式調査部門に加わりました。

「マネー・センター・バンク」のほとんどがそうであったように、シティも主にニフティ・フィフティ、つまりアメリカでもっとも優れ、もっとも急速に成長している企業の株に投資をしました。

文字どおり、(a)これらの企業には悪いことはなにも起きない、(b)これらの株には高すぎる株価はないといえるほどにこれらの企業はいい、と考えられていました。

投資家がこれらの銘柄に魅了されたのは、3つの要因によるものです。

1.景気の力強い回復……第1に、米国経済は第2次世界大戦後に力強く成長していました。

2.新しいもの……第2に、これらの企業は、コンピューター、医薬品、消費財などのイノベーション分野に関連することで恩恵を受けました。

3.新しい投資スタイル……第3に、それらの株式への投資は「成長株投資」の先駆けであり、成長株式投資自体も(ニフティ・フィフティ企業と時を同じくして)流行していました。

ニフティ・フィフティは、(当時は1920年代以来となる)約40年ぶりのビッグバブルでした。投資家は長い間、バブルから遠ざかっていたため、それがどのようなものかを忘れていました。

それらの企業に集まった人気の結果として、私が仕事を始めた日にこれらの株を購入し、5年間粘り強く保有した投資家はお金の90%以上を失いました。アメリカで最高の企業への投資によってです。なにが起きたのでしょうか?

ニフティ・フィフティは「(花瓶が置かれるような)台座に乗せられていた」のです(=神輿の上に担がれていたのです)。

それらの企業の投資家はその台座からなにかが落ちると傷つきます。株式市場全体は、1973年から74年にかけて約半分に下落しました。そして、これらの株は実際には高すぎる価格で取引されていたことが明らかになりました。

多くの企業の株価収益率(PER)は60倍から90倍の範囲から、6倍から9倍の範囲に下落しました。これは90%を失う簡単な方法です。また、(これらの企業に対する投資家の見方や、株式のバリュエーションが変わったのみならず)いくつかの企業のファンダメンタルズ(事業環境・業績)には実際に悪いことが起きました」

重要なのは、「なにを買うか」ではなく「いくらで買うか」

ハワード・マークス氏は、初めて本物のバブルに触れたことで、その後の50年あまりのキャリアを支えるいくつかの原則を得ることになりました。

たとえば、

・なにを買うかではなく、いくらの価格で買うかが重要である

・いい投資とは、いいものを買うことからではなく、それがなんであっても上手に買うことから始まる

・永遠に割高になり続けるような資産はなく、逆に、永遠にバーゲンになり続けるような資産もほとんどない

といったことです。

いまでは「インターネットがない世界は想像できない」ように、未来はおそらく「人工知能(A.I.)がない世界は想像できない」といった状況が訪れるでしょう。また、訪れつつあるでしょう。

投資対象として捉える人工知能や画像処理半導体(GPU)自体は「正しい」としても、投資家として大事なのはいくらの株価でそれらの企業の株を買うかということです。

ハワード氏が指摘する「ポジティブな点」

ハワード・マークス氏の現状の見立てについて、いくつか紹介します(筆者による補足や省略が含まれますのでくれぐれもご注意ください)。

まず、ポジティブな見立てとして、次のような点を挙げます。

・今日のS&P500をリードする企業は、テクノロジー面での優位性や高い市場シェアによって平均以上の利益率を持っており、過去の最高の企業よりもはるかに優れている。

・これらの企業が提供する商品やサービスは、物質というよりもアイデアに基づいているため、追加の製品を製造・販売するための限界費用は低く、限界収益性が異常に高い。

・これらの企業のバリュエーションは、S&P500の戦後平均の2倍であるものの、ニフティ・フィフティのPERよりも低い。

・今日のS&P500をリードする企業は、信じられないほどのプレゼンスを持つ企業であるため、その高いPERは正当化される可能性がある。

・バブルの兆候である「高すぎる株価はない」と言う人は見当たらない。

・バリュエーションは高く、フロス(小さな泡)はあるが、「狂気」と形容するほどの状況にはない。

ハワード氏が指摘する「注意点」

次に、気になる点として、次のような点を挙げます。

・たとえば、ある企業の株価収益率(PER)が30倍で取引されているということは、その企業が、1.今後数十年にわたってビジネスをつづける、2.その利益はその数十年を通じて成長する、3.競合他社に取って代わられることはない、と投資家が考えていることを意味する。

しかし、たとえば、今日のS&P500には、ニフティ・フィフティの約半分しか含まれていない。2000年の初めにS&P500の時価総額トップ20に入っていた企業で、2024年の初めにもまだトップ20に残っていた企業は6社である(→マイクロソフト、ジョンソン・エンド・ジョンソン、ウォルマート、プロクター・アンド・ギャンブル、エクソン・モービル、ホームデポ)。

・一般に、株価の伸びが収益の伸びを上回る状況がつづくと、株価が上昇し続ける可能性は低い(株価はファンダメンタルズに収れんする)。

ハワード・マークス氏は「投資家は、企業の利益が年間約7%成長することを忘れると、トラブルに巻き込まれる傾向にある」というウォーレン・バフェット氏の言葉を引用しています(ただし、バフェット氏はマークス氏に「私はそれを言ったことはない」と伝えたそうです)。

これらのほかにも、

・2022年後半以降、市場に広がっている楽観主義

・S&P500のバリュエーションが平均を上回っていること。また、米国株式全体や米国のセクター株式のウェイトが、世界株式全体や世界全体のセクター株式に占めるウェイトが高まっていること

・人工知能(A.I.)という新しいものに対する投資家の心理、そしておそらくそのポジティブな心理が他のハイテク分野にまで広がっていること

・S&Pの上昇の一部は、インデックス投資家がこれらの株式の本質的な価値を考慮せずに自動的に購入したことに起因している可能性があること

を挙げます。

いずれも、バブルを示唆するものではないですが、メモでは長期のリターンが低迷する可能性について触れています。

我々にできること

まだまだ、株価は上がるかもしれないし、調整が入るかもしれない現状において、我々にできることは引き続き、

・多くの観察を行うこと

・幅広い著名な投資家の話を聞くこと

・時間と資産の分散を行うこと

・銘柄選択(複数のアクティブ・ファンドへの分散)

のブレンドでしょう。

ハワード・マークス氏やレイ・ダリオ氏のように「失敗から学び、それを繰り返さない」ことは実は容易ではありません。このため、失敗の程度を小さくすることがよいかもしれません。

難しいのは、失敗とは下落に遭うことだけでなく、上昇を取り逃がすことでもある点でしょう。

重見 吉徳

フィデリティ・インスティテュート

首席研究員/マクロストラテジスト

この記事に関連するニュース

-

株価予想は無意味?株式市場の「緊急事態」にどう行動するか決めておこう

トウシル / 2025年1月23日 11時0分

-

株式市場の現状に注目しておきたい投資家の7大企業の独立分析による実態と投資家自身の判断

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月18日 8時15分

-

ユニクロ、郵船、オリエンタルランド、INPEX、PER・PBRが低く配当利回りが高い株はどれ?

トウシル / 2025年1月11日 8時0分

-

ユニクロ、郵船、オリエンタルランド、INPEX、PER・PBRが低く配当利回りが高い株はどれ?

トウシル / 2025年1月11日 8時0分

-

個人投資家が語る「インデックスファンド」超入門 インデックスファンドの強み、投資への考え方

東洋経済オンライン / 2024年12月29日 12時0分

ランキング

-

1大手銀行3行 普通預金金利 0.1%→0.2%へ 3月から 日銀の追加利上げ決定を受け

TBS NEWS DIG Powered by JNN / 2025年1月25日 20時27分

-

2フィアット『デュカト』、17年連続で「最も人気のあるキャンピングカーベース車両」に選出…独誌読者投票

レスポンス / 2025年1月26日 8時0分

-

3「売れるわけない」 ビッグなアメリカで小さな「スーパーカブ」がなぜ大ヒット? “世界のホンダ”はこうして誕生した

乗りものニュース / 2025年1月25日 18時12分

-

4「グリーンランドを売ってくれ!」トランプ大統領のトンデモ発言 実は日本のビッグチャンスかも!?

乗りものニュース / 2025年1月26日 9時42分

-

5この1年で「売れた・売れなくなった商品」トップ30 物価高が続く中で人々は何を買っているのか調査

東洋経済オンライン / 2025年1月25日 7時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください