「Deep Seekショック」&「トランプ・トレード」修正でリスクオフ拡大…2月第1週の米ドル/円〈153~157円〉の根拠【国際金融アナリストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年2月4日 10時15分

(※画像はイメージです/PIXTA)

先週は「DeepSeekショック」を背景にリスクオフムードが高まり「円高ドル安」進行の場面がみられた為替市場。「トランプ・トレード」の修正も進むなか、2月第1週の米ドル/円はどのように展開するのでしょうか。マネックス証券・チーフFXコンサルタントの吉田恒氏が解説します。

2月4日~2月10日の「FX投資戦略」ポイント

・1月の米ドル/円は、20日のトランプ大統領就任前後から反落に転じた。「トランプ関税」への警戒感による後退で、米金利が低下したことが主因か。

・2月はトランプ関税、そして米国株安などをにらみながら、ハイリターンを狙いリスクの高い資産に投資したり、リスクの高い取引をしたりする「リスクオン」のトランプ・トレード修正が続くかが焦点。

・トランプ・トレード修正が続くなら、2月の米ドル/円は上値に限られ、下値余地拡大の想定で152~158円と予想。

1月の振り返り…トランプ大統領就任前後から米ドル反落

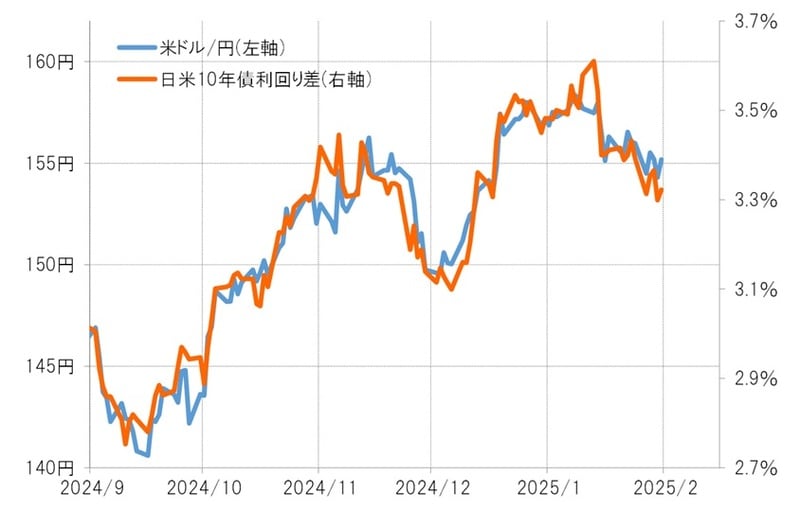

1月の米ドル/円は上値を試す展開が先行し、前月の高値を更新、一時159円近くまで上昇しました。ただ、20日のトランプ大統領就任式が近づくなかで徐々に下落が広がり、月末にかけて一時154円を割れる展開となりました(図表1参照)。

こうした米ドル/円の動きは、基本的に「日米金利差」の変化に沿ったものでした。日米10年債利回り差の米ドル優位は3.6%以上に拡大したものの、月末にかけて3.3%前後まで縮小しています(図表2参照)。

1月には、日米ともに金融政策決定会合がありましたが、日銀が追加利上げを決めた一方、FRB(米連邦準備制度理事会)は4会合ぶりに利下げを見送り、政策金利を据え置きました。

こうしたなか、月末にかけて日米金利差が米ドル優位・円劣位縮小となったのは、基本的には月半ば以降、日米ともに金利が低下傾向となったなかで起こったものです(図表3参照)。

では、なぜ米国は利下げを見送り、日銀は利上げしたにもかかわらず、日米ともに金利は低下傾向となったのでしょうか。

これを説明できるのは金融政策ではなく、「トランプ大統領の経済政策への反応」でしょう。

米10年債利回りは、一時4.8%程度まで上昇しました。これは、「トランプ関税(輸入関税の引き上げ)」が金利上昇をもたらすことへの懸念を先取りした面が大きかったようです。

しかし、就任式が近づくなかで、関税政策は懸念されたほど過激なものにはならないという見方が浮上し、米10年債利回りは一時4.5%を割れるまで低下しました。

日本の長期金利は、“世界一の経済大国”である米国の影響を受けます。日銀が利上げしたにもかかわらず日本の金利が低下した理由は、米国の長期金利が月の後半にかけて比較的大きく低下したことから、これに追随して日本の長期金利も低下傾向となったということでしょう。

ただし、ともに金利低下傾向のなかでも金利水準はもちろん「米国>日本」ですから、金利差は米ドル優位・円劣位縮小となりました。そして、日米の金利差が縮小に沿う形で米ドル/円も反落したのでしょう。

2月は「トランプ関税」と「米国発リスクオフ」に注目

以上のように考えると、2月さらに米ドル安・円高に向かうか、それとも米ドル高・円安が再燃するかの第1のカギは「日米金利差」です。トランプ大統領の関税政策がこの金利差を左右するということになりそうです。

筆者は、「トランプ関税」のリスクを織り込む取引はすでにかなり広がり、むしろ“行き過ぎ”の懸念があり、その修正を余儀なくされているというのが実態であると考えます。

「トランプ関税」リスクを織り込む取引の代表格の1つが、米金利上昇を前提とした米ドル買いです。米トランプ大統領は、就任前から「カナダからの輸入関税を25%に引き上げる」と述べてきました。

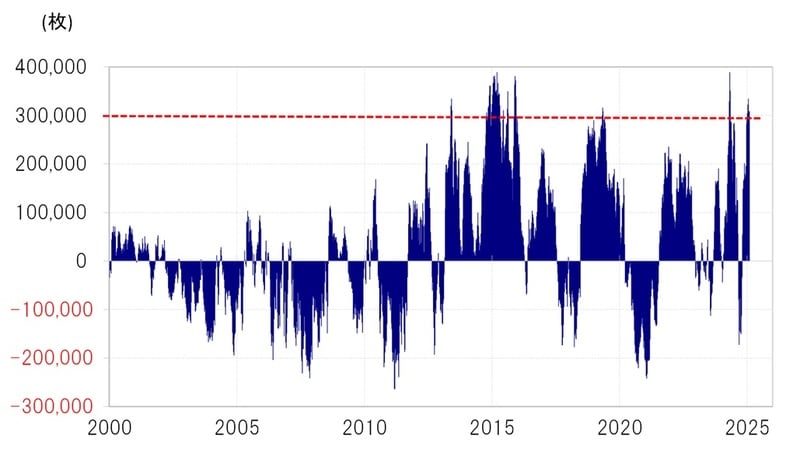

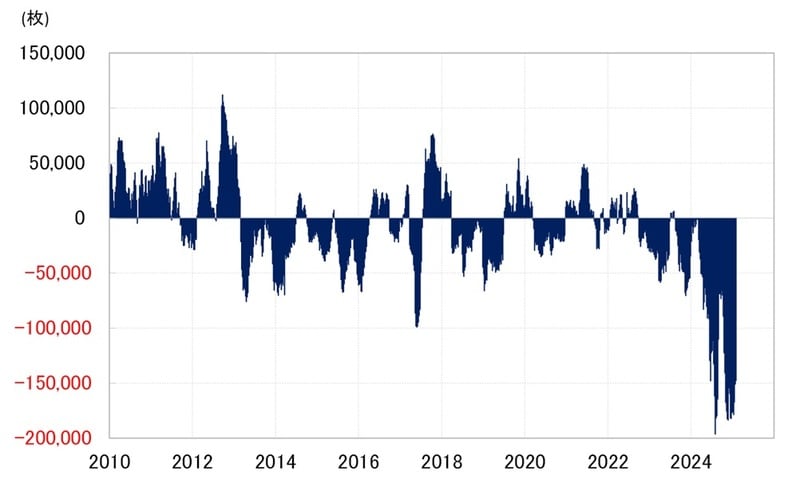

CFTC(米商品先物取引委員会)統計の投機筋の米ドル・ポジション(円、ユーロ、英ポンド、スイスフラン、加ドルの主要5通貨で試算)は買い越しが一時過去最高レベルに拡大(図表4参照)。この米ドル買い越しの半分以上が、加ドルの売り越しです。加ドル売り越しは、この数ヵ月、過去最高規模の状況が続きました(図表5参照)。これはまさに、「トランプ関税」関連取引の“行き過ぎ”懸念を示すものです。

以上のように考えると、「トランプ関税」の動向は別にして、「トランプ関税」の“リスク”(米金利上昇やそれにともなう米ドル高)を織り込む取引がさらに拡大する余地はすでに限られており、修正が入る余地が大きいでしょう。

今後しばらくは「トランプ関税」関連取引の“修正”、つまり米金利低下、米ドル下落が続くと考えます。

「Deep Seekショック」によるリスクオフ拡大に注意

1月に浮上した動きでもう1つ気になるのが、ナスダック指数などの株価の急落です。これは、中国のスタートアップ企業、Deep SeekのAIモデルが米欧企業の優位性を崩すことへの懸念がきっかけとなりました。

「AIモデルの米欧企業の優位性」を示すとみられる指標の1つに、ナスダック指数とNYダウの相対株価があります。ダウに対するナスダックの割高は、2000年のITバブルなみに拡大しました(図表6参照)。

この指標が示すように、「AIモデルの米欧企業の優位性」が“バブル化”しているなら、今回の「Deep Seekショック」がその修正のきっかけとなり株安、リスクオフが拡大する可能性に一応の注意が必要です。

「トランプ関税」取引をはじめとしたいわゆる「トランプ・トレード」は、基本的にリスク資産の株などを買い、安全資産の債券などを売るリスクオン取引です。したがって、仮に株安となりリスクオフ拡大となれば、トランプ・トレードの修正が大きく広がる可能性もあるでしょう。

以上を踏まえると、筆者は2月も前月に続いて米ドル高・円安は限られ、「トランプ関税」関連取引の修正しだいでは米ドル安・円高が拡大する可能性もあると思います。それを踏まえたうえで、2月の米ドル/円は152~158円と予想します。

米ドル安の流れ継続か…今週の予想レンジは「153~157円」

2月第1週は、雇用統計やISM(米供給管理協会)指数など注目度の高い米経済指標の発表が多く予定されています。また、関税政策を中心にトランプ大統領の発言に引き続き注目が集まりそうです。

米ドル/円は日足、週足チャートとも、上値の切り下がる展開が続いてきました。この流れが今週も続くなら、156円を超えるのも厳しく、153円台のこの間の下値をさらに広げていくことになるでしょう。

市場展開のカギを握るのは、上述の米経済指標や「トランプ関税」を巡る動きを受けた米金利低下、日米金利差の米ドル優位縮小です。

筆者は米金利低下、米ドル安・円高といったこの間の流れが基本的に先週と変わらないという考えから、今週の米ドル/円予想レンジは「153~157円」とします。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

この記事に関連するニュース

-

市場は「トランプ関税」に委縮しすぎた…今週の米ドル/円は〈152.5~157.5円〉と、引き続き「ドル安」展開か【国際金融アナリストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月28日 10時15分

-

第2次トランプ政権誕生…今週の米ドル/円は〈152.5~157.5円〉と、「トランプ・リスク」警戒の“修正”進む【国際金融アナリストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月21日 10時15分

-

円安なら株高、円高なら株安?ドル/円為替レートから日本株を考える(その2)(窪田真之)

トウシル / 2025年1月21日 8時0分

-

「トランプ関税」がカギ…今週の米ドル/円は〈155~160円〉と、高値圏で神経質な展開か【国際金融アナリストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月14日 20時0分

-

米金利上昇は“限界”か…今週の米ドル/円は「156~158円」の〈レンジ・ブレーク〉に注目【国際金融アナリストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月7日 10時15分

ランキング

-

1トイレの前で待ち伏せする男性社員、その狙いは…フジ騒動を発端に「#私が退職した本当の理由」セクハラ告発がSNSに殺到

集英社オンライン / 2025年2月3日 20時2分

-

2電力大手、7社減益=燃料費減の効果一転―24年4~12月期

時事通信 / 2025年2月3日 20時10分

-

3スシロー「鶴瓶氏を削除」が完全に見誤ったワケ 企業は「CM取り下げ」をどこで判断すべき?

東洋経済オンライン / 2025年2月3日 17時35分

-

4給与受け取りなどで「みずほポイント」…若年層の開拓へ今春から、「楽天ポイント」に交換も可能

読売新聞 / 2025年2月3日 21時14分

-

5日鉄、買収禁止の米訴訟開始 「見せかけの審査」と批判

共同通信 / 2025年2月4日 10時29分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください