投資信託にかかる税金とは?それぞれの違いや計算方法について解説!

楽天お金の総合案内 みんなのマネ活 / 2019年11月26日 10時0分

投資信託にかかる税金は?計算方法をチェック

投資信託によって利益が出たら、株式投資の場合と同様に税金を支払います。投資信託にかかる税金の種類は主に3つです。ここでは、それぞれの違いや損失を出した場合に節税する手続きについても説明します。

投資信託の税金の計算方法

金融商品を取り引きしていて税金がかかるのは利益が確定したタイミングです。投資信託の場合、利益が確定するタイミングは3種類あります。売却して利益が出たとき、分配金が支払われたとき、そして投資信託が満期償還となったときです。

売却して利益が出たとき

投資信託を売って利益が出た場合の税率は、20.315%です。譲渡益に対して所得税15%と住民税5%に加え、2037年までは復興特別所得税0.315%を加算したものになります。

住民税5%+(所得税15%+復興特別所得税0.315%)=投資信託を売って利益が出た場合の税金20.315%

譲渡益は売却金額から購入にかかった費用や手数料を差し引いたものです。満期償還となる場合も、償還時の単価が取得単価を上回っている場合は、その償還益に対して同じように課税されます。

分配金が支払われたとき

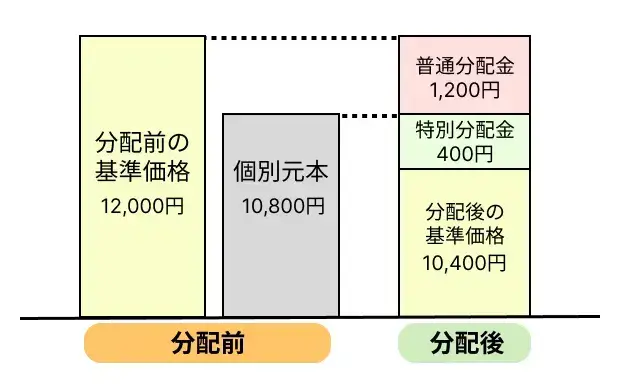

分配金に対しても20.315%の税率で源泉徴収による課税がおこなわれます。ただし、分配金には普通分配金と特別分配金の2種類があり、課税されるのは普通分配金の場合のみです。特別分配金は非課税のため、普通分配金よりもなんとなくお得なように聞こえるかもしれませんが、残念ながらお得というわけではありません。特別分配金は基準価格が元本を下回ったときの元本からの払戻金分。つまり、元本から下回った分が払い戻されるだけなので利益とはならないのです。

例えば投資信託を購入して分配金が出たものの、基準価格は元本を下回っているケースを考えてみましょう。

その場合、分配金が出たとしても、元本超過分以外は利益が出たとはいえません。そこで利益ではない部分は、元本払い戻しとみなし非課税の特別分配金となるのです。つまり、同じ額の分配金が出たとしても投資信託を買ったタイミングによって特別分配金と普通分配金の額が変わることになります。

投資信託が満期償還となったとき

満期償還の場合でも、同じように20.315%の税率がかかります。償還時に損失を出した場合は、ほかの投資信託の換金や上場株式の譲渡益から差し引くことが可能です。

投資初心者には特定口座がおすすめ

投資信託の税金は、分配金に関しては源泉徴収されて課税関係が終了するため、確定申告は必要ありません。一方、譲渡益や償還益は原則確定申告をする必要があります。しかし、どれだけの利益が出たのか自分で計算して納税するのは手間も時間もかかってしまうでしょう。そこで便利なのが特定口座(源泉徴収あり)です。

特定口座(源泉徴収あり)で取り引きしている場合は、課税関係が自動的に計算されて終了するため確定申告も必要ありません。その年の譲渡損益を通算して源泉徴収をおこなってくれる仕組みです。もしも利益が出て一度税金が差し引かれた後に、今度は損失が出た場合、徴収した税額から還付してもらうことができます。

損益通算することも可能

確定申告が面倒、時間がないという人は特定口座(源泉徴収あり)を選択することで、自分では何もしなくても自動的に課税関係を終了させることができます。ただし、場合によっては確定申告をした方が得なケースもあるので押さえておきましょう。

複数の金融機関で損益通算する

特定口座は金融機関ごとの口座で、それぞれの口座内で損益通算します。複数の特定口座を持っていて、そのひとつが大きい損失を出した場合、口座内では通算しきれないことが起こりえます。そのようなときは金融機関を跨いで損益通算することができますが、そのためには確定申告が必要です。例えばA銀行では投資信託で利益が出たものの、B証券の株取引では損失が出たというような場合に、両者の損益を通算したいときは確定申告します。

ただし投資信託と損益通算できるのは、日本株のほか外国株やETF、J-REITなどの金融商品です。外貨預金やFXは損益通算できないので注意しましょう。

売却損の繰り越し

損失が出た場合、その年の利益だけでは通算しきれないことがあります。そのような場合はその年に通算しきれなかった分を繰り越しして、課税対象となる将来の売却益から差し引くことができます。50万円利益が出たものの、100万円の損失が出たという場合、50万円の利益は損益通算することで税金を減らせます。しかし、それでもまだ引ききれなかった損失は翌年以降3年間にわたって繰り越すことができるのです。この損失の繰越控除を利用する場合も確定申告が必要です。

配当控除を利用して分配金の節税

投資信託の普通分配金や株式の配当金は源泉分離課税されるため、通常は源泉徴収で一律に天引きされて課税が終了します。しかし、総合課税を選択し配当控除を使って確定申告することで税金を減らせる可能性もあります。総合課税を選ぶと20.315%という固定税率ではなく所得に合わせた累進課税となりますし、控除も受けることができるからです。

投資信託の分配金や株の配当を総合課税で確定申告するときには、所得税や住民税から一定額を控除する配当控除という制度もあります。

今までは所得税で配当控除して税金が減っても、住民税が上がってしまうというようなケースもありました。しかし、所得税と住民税それぞれ別の課税方式が選べるようになり、所得税は配当控除が使える総合課税、住民税は税率の低い源泉分離課税を選ぶことで税金を最大限減らすことも可能です。

ただし、この方法が有利になるかどうかはその人の所得や控除によって違います。実際に節税となるかどうかは、自分の収入や利用している控除をもとにシミュレーションする必要があるでしょう。

楽天証券では特定口座と一般口座の違いに関しての詳しい解説があります。自分はどちらを選べば良いかを検討するときの参考にしてみてはいかがでしょうか。

※この記事は2024年1月時点の情報をもとに作成しております。

この記事に関連するニュース

-

投資を始めるつもりですが、専業主婦なので高額利益が出たときが心配です。扶養から外れるのはいくらからでしょうか?

ファイナンシャルフィールド / 2024年7月1日 9時10分

-

税額控除はお得だと聞きました。住宅ローン控除しか思いつきませんが、家を買う予定はありません。税額控除には他にどのようなものがありますか?

ファイナンシャルフィールド / 2024年6月17日 9時20分

-

新NISAを利用するために「証券口座」の開設が必要だといわれたのですが、普通口座とどう違うのでしょうか?

ファイナンシャルフィールド / 2024年6月13日 1時30分

-

「またこんなに引かれてる…」給与明細を見てションボリ。手取りを増やすために知っておきたい「所得税」と「控除」の基礎知識【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月7日 11時15分

-

老後のために「年利3%」で毎月2万円を運用すると、20年後にはいくらになる?

ファイナンシャルフィールド / 2024年6月6日 6時30分

ランキング

-

1Q. 納豆をより健康的に食べるには、どのような食べ合わせがおすすめですか? 【管理栄養士が解説】

オールアバウト / 2024年7月2日 20時45分

-

210位寝言、6位歯ぎしり、3位常夜灯をつけた…40~60代1012人調査で判明「早死にした人の睡眠特徴ワースト10」

プレジデントオンライン / 2024年7月3日 17時15分

-

3"ホワイト化"する企業で急増中…産業医が聞いた過剰なストレスを抱えてメンタル不調に陥る中間管理職の悲鳴

プレジデントオンライン / 2024年7月3日 9時15分

-

4アレルギー表示漏れ→体調不良者発生…… ビアードパパが限定シュークリームの販売を中止「深くお詫び」

ねとらぼ / 2024年7月3日 14時1分

-

5痩せたい人は注目!実は有能なきゅうりの痩せ効果&食べ方

つやプラ / 2024年7月3日 12時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください