ロボアドバイザーの実力とは?投資の運用実績や手数料をわかりやすく解説

楽天お金の総合案内 みんなのマネ活 / 2021年8月12日 10時0分

ロボアドバイザーの実力とは?投資の運用実績や手数料をわかりやすく解説

ロボアドバイザーとは、自分に合った資産運用の提案をしてくれるサービスです。年齢や投資の目的、保有資産などの質問に答えることで、自分に最適な金融商品の組み合わせを教えてくれます。運用に感情を挟まずルールに従った投資を行うので、売買のミスが少ないとされるのが特長です。

ロボアドバイザーとは

ロボアドバイザーとは、自分に合った資産運用の提案をしてくれるサービスのことです。年齢や投資の目的、保有資産などの質問に答えるだけで、自分に最適な金融商品の組み合わせを教えてくれます。

初心者が自分の頭だけで考えて投資をしようとすると、株価が暴落したときにパニックになったり、売りや買いを急いでしまったりということが多々あります。焦りから的確な判断ができず、損をしてしまうこともあるでしょう。たとえ投資を専門にしている証券会社の社員であっても、人間である限り環境に左右されて合理的なアドバイスができなくなってしまうことはあるものです。そうした状況から、AIを利用したロボアドバイザーに状況に左右されない判断を任せ、成果をあげる方法が金融機関に広まりました。

ロボアドバイザーには様々な種類がある!

ロボアドバイザーには、投資一任型とアドバイス型の種類があります。

投資一任型とは、設定したお金の範囲で資産配分先の選定や銘柄の選択、実際の売買までのすべてをロボアドバイザーが行い、自分は何もしなくても運用が進んでいくタイプのものです。最初に自分の考え方や投資の目的などを登録しておけば自動で効率的な運用ができ、手間は一切かかりません。

一方のアドバイス型では、ロボアドバイザーはその時の状況に応じて合理的と考えられる意見を教えてくれますが、実際の取引は自分で行うことになります。投資一任型よりは手数料が割安ですが、ロボアドバイザーの指示通りに運用を実行しないと期待通りの効果は得られません。 売買にかける時間がない人や、いざという時に迷いが生じやすいという人には不向きです。

ロボアドバイザーを効果的に使おうと思うのならば、投資一任型から検討するのが良いでしょう。一定のコストを支払うことで、自分で考える手間をなくしたり効率的な資産運用を行ったりすることがロボアドバイザーのメリットです。アドバイス型で投資一任型と同様の成果をねらうとすれば「何があってもロボアドバイザーの指示通りに運用する」という強い意志が必要です。

ロボアドバイザーのメリット

ロボアドバイザーを利用したときのメリットを説明します。

・少額から効果的な分散投資できる

株式投資の場合、購入の最小単位である単元株が決められていることで、一銘柄に投資するだけで数十万円から数百万円がかかることもあります。一株あたりの株価の安いものや単元株が少なく設定されているものもありますが、自分で複数の分野、複数の株式を比較検討するには時間も手間もかかってしまうでしょう。ロボアドバイザーであれば1万円以下の設定金額でも分散投資の提案が可能な場合もあります。

・自分に合った運用をしてくれる

ロボアドバイザーは自分の質問の回答に合わせて投資銘柄の配分を決定します。ポートフォリオを自動で作成し、リスクを恐れないという人にはハイリスクハイリターンの資産配分を、リスクを避けたいという人にはローリスクローリターンの資産配分を提案してくれます。

・合理的かつ的確な判断をしてくれる

AIであるロボアドバイザーは、投資判断に感情を挟みません。一定のルールに従って情報を分析して投資判断を瞬時に行います。また、投資において行いがちな「希望的観測を持つ」というようなこともロボアドバイザーはしません。人間であれば「もしかしたらもっと上がるかもしれない」「ここで下げ止まるかもしれない」というような欲や焦りによって売買のタイミングを誤ってしまうような状況でも、合理的かつ的確な判断をするでしょう。

・低コストで運用ができる

投資においては銀行や証券会社の担当、FPのような投資専門家に自分に合ったポートフォリオの提案を依頼することも可能です。しかし窓口まで相談に行くための時間や手数料がかかることと、アドバイザーによっての得手不得手もあるでしょう。その点、ロボアドバイザーはAIであるため、相談の時間もコストも抑えることができます。感情や個人の能力を介在させず、すべての利用者に平等に提案をしてくれることも安心して利用ができるでしょう。

ロボアドバイザーのデメリット

ロボアドバイザーもメリットだけではありません。続いてはロボアドバイザーのデメリットについて説明をします。

・コストがかかる

専門家に相談するよりは安価とはいえ、ロボアドバイザーの利用は無料ではありません。ロボアドバイザーの助言は優秀ではありますが、コストを抑えたいときやアドバイスを不要だと感じるときは自分の判断で株式投資するなど、ロボアドバイザーを使うときとそうでないときを分けてもよいでしょう。

・長期投資を前提としている

基本的に、ロボアドバイザーの提案は長期投資を前提としたものです。そのため、短期的な運用成果ではマイナスになる可能性もあります。10年、20年といった長い時間軸で成果を見ないと、ロボアドバイザーの判断の真価はわからないということです。ただしロボアドバイザーのアドバイスで一時的に元本割れするリスクがあっても、長期的な資産形成を支援していく重要なツールにはなり得ます。早い段階からロボアドバイザーを利用することが投資期間を長くし、利益を早く得ることにも繋がるでしょう。

ロボアドバイザーとラップ口座・ラップ型ファンドの違い

投資を一任するサービスには、ロボアドバイザー以外にも一部の証券会社や銀行がサービスを行ってきたラップ口座の契約や、複数資産の組み合わせで運用しているラップ型ファンドがあります。

ロボアドバイザーとラップ口座の大きな違いは、人ではなくAIが考えて投資を行うことにより、少額からの運用が可能になった点です。ラップ口座は基本的に投資家と証券会社の担当者が対面でヒヤリングを行い、担当者が投資対象の選定や実際の取引、定期報告などを全て一任して行ってくれる契約ですがその分手数料もかかります。そのため、ラップ口座の運用は富裕層向けと言われてきました。しかしロボアドバイザーは手数料も割安になり、一般的な会社員や自営業の人でも挑戦できる身近なサービスになりました。

ロボアドバイザーとラップ型ファンドとの違いは、ラップ型ファンドは一つの投資信託として運用されるのに対し、ロボアドバイザーでは一人一人の状況や要望に合わせた資産の組み合わせをしてくれる点です。方針を選んで購入するラップ型ファンドよりも、その時の自分に合った運用を提案してくれるでしょう。

ロボアドバイザーで投資を始める方法

ロボアドバイザーでの投資を始めるには、まずは証券会社への口座開設が必要です。証券会社の指定する方法に従って口座開設を申し込み、本人確認書類を提出するなどの手続きをして下準備が終わります。すでに口座を持っているネット証券のロボアドバイザーを使うという場合はこのステップは不要です。

証券口座の準備が終わったら、希望する証券会社のホームページでロボアドバイザーの無料診断を受けましょう。いくつかの質問に答えるとロボアドバイザーが考えた運用コースが表示され、提案の内容が気に入ったら申し込みをします。あとは初期投資金額だけを決めれば自動で運用が始まり、定期的に成果を確認するだけで大丈夫です。

ロボアドバイザーの運用成果をより高めるための活用術

ロボアドバイザーの中には継続的な積立投資ができるものも多く、毎月1万円ずつなどの決まった金額を投資に上乗せしていくことで、より効率的な資産形成を行うことができます。一定のペースでの積立投資を行う手法は、株式投資の世界では「ドルコスト平均法」と呼ばれています。ドルコスト平均法を用いることで株価が安いときにはたくさん買い、高いときには少ししか買わないという運用が自然にできます。こうして平均購入価格を抑えることで、投資のリスクを下げることに繋がります。

ロボアドバイザーでドルコスト平均法を用いる場合、投入した資金をAIの判断で振り分けることになり、特定の投資信託や株式銘柄を対象にした積立よりもさらに安全な運用が可能です。また、投資の目的に応じては積極的にリスク資産を買いに行き、大きな利益をねらうこともできます。理論的かつ細かな運用を自分の手で行うのは大変ですが、ロボアドバイザーを活用することによって的確な運用を手間なく行うことができます。ロボアドバイザーとドルコスト平均法を併用することにより、チャンスを逃さずリスクを抑えることができるでしょう。

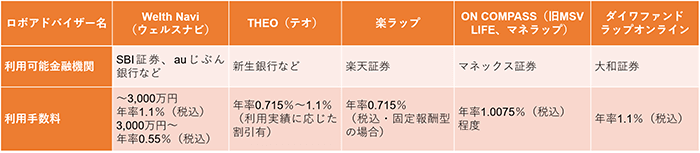

証券会社ごとのロボアドバイザー手数料の違い

ロボアドバイザーに投資を一任して資産運用を行った場合、どのくらいの手数料がかかるのでしょうか。主要5社の手数料を比べてみました。

ロボアドバイザーの利用手数料はおおよそ年率1%前後と考えると良いでしょう。ただし、このほかにも投資信託を投資対象にした場合の信託報酬など、間接的に負担する費用もあるため注意が必要です。契約を締結する前によく頭に入れておきましょう。

ロボアドバイザーによる運用実績の違い

ロボアドバイザーの運用実績はそれぞれ異なります。利用しているAIの実力を示す資料になるので、申込前に確認しましょう。

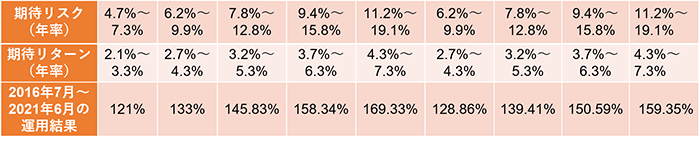

たとえば楽ラップの場合、期待リスクに応じた運用実績は以下のようになります。

・楽ラップの運用実績

楽ラップの運用実績

2016年7月から運用の始まった楽ラップですが、運用期間も長くなってきたこともあってコロナショックの2020年3月の一部結果以外は軒並みプラスになり、全体での実績もすぐに持ち直しています。リスクを最も抑えたコースの運用を選択しても、2016年7月に100万円を入れていた場合、約121万円になっていることになります。これらはあくまでも過去の運用実績ですが、ロボアドバイザーとしての能力は十分に評価できるでしょう。

・Wealth Naviの運用実績

比較対象として、Wealth Naviの運用実績を見てみましょう。2016年1月から2021年6月までの円建て換算・リスク許容度別リターンは以下の通りです。

Wealth Naviの運用実績

こちらも楽ラップ同様にプラスの成績になっていることに加え、たくさんリスクをとったモデルケースほど高い実績になっています。リスクとリターンの相関関係の整合性がとれていることは、ロボットアドバイザーがきちんと機能している裏付けになります。

ロボアドバイザーの運用実績を比較する際の注意点

ロボアドバイザーの運用実績を比較する際には、たくさん儲けを出しているロボアドバイザーが良いとは言い切れないという点に気をつけましょう。実績はあくまでその時点の通知表であり、投資の世界に「絶対に勝てる」理論はありません。現時点では優秀な成績を収めているロボアドバイザーでも、将来にわたって同じ結果をあげられる保証はありません。

そこで注目したいのは「リスク許容度に応じた運用ができているか?」という点です。ロボアドバイザーを活用するメリットは、最初の手続きだけ行えばあとは運用を任せておけること。自分のリスクの許容度に応じて想定した通りの運用を淡々と行ってくれるものほどロボアドバイザーとして望ましく、安心して運用を任せられます。

楽天証券の「楽ラップ」ってどんなサービス?

ロボアドバイザーの基本がわかったところで、楽天証券の「楽ラップ」を元により具体的なサービスを見ていきましょう。楽ラップは、楽天証券に口座を開設している人が利用できるロボアドバイザーです。まず「無料診断」で16の質問に答えると、おすすめの運用コースを提案してくれます。リスクの大小で分類された9つのコースの中から、質問の回答によってロボアドバイザーが自動で選んでくれるものです。リスク許容は株式や債券など、金融商品の組み合わせによって調節されます。

この診断結果を見れば、ロボアドバイザーを使わず自分で金融商品を購入するという場合でも、おすすめする資産の配分が明示されているので、購入の参考になるでしょう。しかし、そこからどの商品を選ぶのが自分に合ったものかを判断するのは難しいものです。ロボアドバイザーに任せれば、こういった判断や選択をあなたに代わって自動でしてくれます。

ロボアドバイザーには「投資一任型」と「アドバイス型」がありますが、楽ラップは投資一任型のロボアドバイザー。運用を任せた場合、実際の資産配分の実行までを自動で行います。

運用コースが決まったら、開設している楽天証券の総合口座から楽ラップ利用の申し込みを行いましょう。最初に投資する金額などを入力して申し込むと、同日または翌営業日には契約が締結。その翌営業日から自動で運用がスタートします。なお、楽ラップの最低投資金額は10万円。増額や一部解約、積立の申込は1万円からになっています。

投資金額の変更を行った場合でも、楽ラップが自動で運用コースに従った資産配分をしてくれます。また、途中での運用コースの変更も可能です。運用結果を見て「よりリスクを取ってもリターンを期待したい」などの理由で運用方針を変える際、自分で投資信託を保有している場合は売却や買い増しの指示をする必要がありますが「楽ラップ」なら、選択しているコースを変更するだけ。そのほかにも3カ月に1度、中長期的な見通しに沿った資産配分の見直しを自動で行ってくれます。

楽ラップでは、投資の知識がなくても運用コースの選択や変更が感覚的にでき、残りの細かな運用作業はロボアドバイザーに任せることができます。自分で商品を選んで相場を見ながら売買するよりも手間もかからず、はるかに簡単です。

楽ラップと他のロボアドバイザーとの違い

ロボアドバイザーは楽ラップだけではありません。さまざまな企業が、特徴あるロボアドバイザーを提供しています。ロバアドバイザーを比較する際のポイントとなるのは、運用手数料や最低投資金額、独自の機能などです。たとえば「楽ラップ」と「Weath Navi(ウェルスナビ)」を比較した場合、最低投資金額は10万円と同じ金額です。しかし手数料を見ると、違いがあるのがわかります。

まず、楽ラップの手数料を見てみましょう。楽ラップを利用する場合、手数料として「ラップサービスの運営・管理費用」を負担する必要があります。ラップサービスの運営・管理費用には固定報酬型と成功報酬併用型がありますが、固定報酬型では年率最大0.715%(税込)です。これは契約資産から定期的に引き落とされます。また、このほかに投資するファンドの運営・管理にかかるファンド費用が必要になるので注意が必要です。ファンド費用は、投資するファンドによって異なりますが、最大で年率0.254%となっています。

Weath Naviの場合はどうでしょうか。手数料は3,000万円以下での運用の場合は年率1.1%(税込)とあります。このほかに必要になるのは、間接的なETF保有コストとして年率0.08%~0.13%程度がかかるとされています。手数料の合計は、年率で1.18%~1.23%です。

また楽ラップには独自の機能として「下落ショック軽減機能(DRC機能)」が用意されています。これは株式市場の値動きが激しくなった場合に一時的に株式への投資比率を下げ、債権の割合を増やすものです。その後、少しずつ元の資産配分に戻すことで、資産価格の大きな変動を防ぐことができます。市場のパニックに巻き込まれるのが不安という方はDRC機能を追加すると安心できるかもしれません。

一方Weath Naviの特徴として挙げられるのが「DeTAX(デタックス・自動税金最適化)」機能。売却によって利益がある場合、別の銘柄を売って損を確定します。利益と損失を相殺することでその年の利益が圧縮され、生じる税負担を翌年以降に繰り延べることができるのです。税負担を繰り延べた分だけ投資に回せる資金が増え、その後の効果が期待できます。

楽ラップで実際に運用コース診断をやってみた

最後に、楽ラップで「運用コース診断」を試した結果をお伝えします。「30代・女性・投資未経験」という設定で、表示される16の質問に回答してみました。

性別や年齢、投資経験のほか、日常生活や職場におけるさまざまな場面でどのような行動を取っているかといった質問があります。これらはリスクに対してその人がどんな反応をするのか、性格を診断しているようです。16の質問に答えると、おすすめするコースとポートフォリオの割合が表示されます。

診断の結果、おすすめされた運用コースは積極度が中程度のものでした。

ポートフォリオの資産構成比率では外国株式が29.7%と外国債券28.9%が多い結果に。為替レートのリスクを取っても、利益を狙いに行く形です。全体では国内株式と外国株式の合計が50.5%、国内債券と外国債券の合計は39.1%と株式の方が債券より多く、REITが7.5%、待機資金として残しておく現金が3.0%となっていました。

このように楽ラップは、投資初心者の方が最初の1歩を踏み出すのにおすすめのサービスです。税金に関しては楽天証券に特定口座を作って源泉徴収有りを選択すれば、確定申告の手間もありません。ただし、楽ラップではNISA口座の非課税枠を利用することはできないため注意しましょう。長期的な資産形成を目指すには、早く始めることも重要です。まずは無料の「運用コース診断」を試してみましょう。

まとめ

いかがでしたでしょうか?ロボアドバイザーについてまとめてみました。「資産運用はしたいけれど、投資にかける時間がない…」という方にとって、ロボアドバイザーはピッタリのサービスです。ロボアドバイザーの手法を見ながら投資方法を学び、ゆくゆくは自分の判断で適切な増資を行いながらロボアドバイザーと二人三脚の運用ができると理想的と言えるかもしれません。楽天証券は投資金額に応じて楽天ポイントも貯められ、楽天ユーザーにお得な証券会社になっています。是非検討してみてください。

このテーマに関する気になるポイント!

- ロボアドバイザーとは?

自分に合った資産運用の提案をしてくれるサービスのことです。 - 投資一任型とは?

投資銘柄の選択、実際の売買までのすべてをロボアドバイザーが行うものです。 - アドバイス型とは?

ロボアドバイザーは意見を教えてくれますが、実際の取引は自分で行うものです。 - ロボアドバイザーとラップ口座の違いは?

人ではなくAIが考え、少額から投資可能なのがロボアドバイザーです。 - ロボアドバイザーとラップ型ファンドの違いは?

ラップ型ファンドは要望に合った一つの投資信託、ロボアドバイザーでは一人一人に応じた資産の組み合わせを提案してくれます。 - ロボアドバイザーの投資効果をより高めるには?

ドルコスト平均法を用いるのがおすすめです。 - ロボアドバイザーの手数料は?

各社、おおよそ年率1%前後となっています。 - 楽ラップでNISA口座は利用できる?

いいえ、利用できません。

この記事に関連するニュース

-

長期投資では出金(資産の売却)を控えたほうが、高い運用パフォーマンスを目指せることを検証

PR TIMES / 2024年12月23日 15時45分

-

株式会社LIFE-D 独自の投資一任運用サービス「Life Design Manager」のサービス開始 スマートプラスのサービスプラットフォームを活用し仲介スタート

PR TIMES / 2024年12月20日 14時40分

-

機動的な投資配分で直近1年のパフォーマンスは20%超、投資一任サービス「SBIラップ」とは

マイナビニュース / 2024年12月18日 10時0分

-

〈老後資産形成〉手数料が高くなりがちな「バランスファンド」だが…シニアにとって「適切な商品」といえるワケ【FPが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月3日 11時15分

-

ウェルスナビ、新しい金融教育番組”さやマネ!”をYouTubeで配信開始

PR TIMES / 2024年11月27日 18時15分

ランキング

-

165歳以上で働くなら知っておきたい「シニアが得する制度」って?

オールアバウト / 2024年12月26日 20時30分

-

2トースターでお餅を焼くと中がかたいまま…上手に焼くコツをタイガーが伝授!「予熱」より「余熱」がおすすめ

まいどなニュース / 2024年12月25日 17時45分

-

32024年に取ってよかったと思う資格ランキング、1位は? - 2位簿記、3位TOEIC

マイナビニュース / 2024年12月27日 9時39分

-

4「あれ、車が動かない!?」年末年始のお出かけを台無しにする“ありがちトラブル”とは

乗りものニュース / 2024年12月27日 9時42分

-

5えっ…私の血、すごすぎ!? 献血したら赤十字社から驚きのお願いが 2000人に1人の「たいへん貴重」な血液だと判明→何がすごかった?

まいどなニュース / 2024年12月26日 6時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください