配偶者控除・配偶者特別控除の違いや、年末調整、確定申告などの控除手続きの方法などを解説

楽天お金の総合案内 みんなのマネ活 / 2022年9月2日 10時0分

配偶者控除・配偶者特別控除の違いや、年末調整、確定申告などの控除手続きの方法などを解説

年末が近づいてくる頃になると、配偶者控除や配偶者特別控除という用語をよく耳にするという方は多いのではないでしょうか。これらの用語は、年末調整や確定申告など自身が納める税金に関係があるため、とても身近な用語であり、実際に納める税金額に直結します。 そこで、ここでは配偶者控除・配偶者特別控除の違いをやさしく解説するとともに、年末調整や確定申告などの控除手続きの方法などについても解説します。

配偶者控除、配偶者特別控除とは

そもそも配偶者控除、配偶者特別控除とは何なのかについて、具体的にわかっていない方もいるかもしれません。そこでここでは、配偶者控除、配偶者特別控除について、概要や要件、控除金額などについてみていきましょう。

1. 配偶者控除とは

配偶者控除とは所得控除のひとつで、納税者本人に配偶者がいる場合に、課税所得金額から一定の金額を除くことができる制度のことです。

ここでいう所得控除とは、課税対象金額から一定の金額を減らせる制度で、全部で15種類あります。配偶者控除は、納税者が配偶者を扶養していることを考慮した制度です。

配偶者控除を受けるには、4つの要件に該当していなければなりません。この4つの要件に該当し、配偶者控除の対象となる配偶者のことを「控除対象配偶者」といいます。

配偶者控除を受けることができる4つの要件は、次のとおりです。

(1)民法上の配偶者であり、内縁関係を除く

(2)納税者本人と生計を一にしている配偶者である

(3)年間(1月1日~12月31日)の合計所得金額が48万円以下(所得が給与のみの場合は給与収入103万円以下)

(4)青色申告者の事業専従者として給与を受け取っていない、または白色申告者の事業専従者ではない

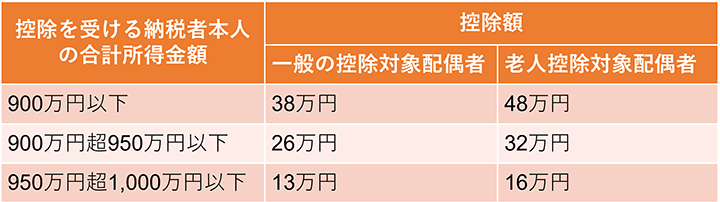

この4つの要件に該当した場合、控除対象配偶者となるため、配偶者控除を受けられます。具体的には、納税者本人の所得金額によって、次の表のように配偶者控除額が決まります。

この表では、「一般の控除対象配偶者」と「老人控除対象配偶者」に分けられていますが、「老人控除対象配偶者」とは70歳以上(12月31日時点)の配偶者のことです。

「老人控除対象配偶者」以外、つまり70歳未満の配偶者は「一般の控除対象配偶者」になります。

この表から次の2つのことがわかります。

(1)「一般の控除対象配偶者」よりも、「老人控除対象配偶者」の配偶者控除のほうが手厚い

(2)納税者本人の所得金額が高ければ高いほど、配偶者控除額が低くなる

なお、納税者本人の所得金額が1,000万円を超える場合、所得控除額は適用されません。

2. 配偶者特別控除とは

配偶者特別控除とは、配偶者控除と同じく所得控除の1つで、配偶者控除の対象にならない場合に一定の条件を満たせば、所得控除を受けられる制度のことです。

配偶者控除の対象にならない場合とは、配偶者の年間所得金額が48万円を超える場合を指します。

配偶者特別控除を受けるには、次の7つの要件すべてに該当する必要があります。

(1)民法上の配偶者であり、内縁関係を除く

(2)納税者と生計を一にしている配偶者である

(3)年間(1月1日~12月31日)の合計所得金額が48万円超133万円以下

(4)青色申告者の事業専従者として給与を受け取っていない、または白色申告者の事業専従者ではない

(5)納税者本人の年間の合計所得金額が1,000万円以下

(6)配偶者(夫または妻)が配偶者特別控除の適用を受けていない

(7)配偶者が「給与所得者の扶養控除申告書」等及び「公的年金等の受給者の扶養親族等申告書」に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていない

「納税者本人の年間の合計所得金額が1,000万円以下」という要件は、配偶者控除の場合と同じです。なお、(6)の要件は、夫婦が互いに配偶者特別控除を受けることはできないということを意味します。

具体的には、納税者本人と配偶者の年間の合計所得金額によって、配偶者特別控除額は次の表のようになります。

配偶者特別控除には、配偶者控除のような「一般の控除対象配偶者」「老人控除対象配偶者」という違いはありません。

配偶者控除と配偶者特別控除の違いとは

配偶者控除と配偶者特別控除の違いを整理すると、配偶者控除の対象にならない場合に一定の条件を満たせば、配偶者特別控除を受けられるという関係にあります。基本的な違いは、前述のとおり、配偶者の合計所得金額です。

ほかにも配偶者控除と配偶者特別控除には異なる点があるので、ここで紹介しておきます。

1.要件の違い

・配偶者控除

年間の合計所得金額が48万円以下(ただし、所得が給与のみの場合は給与収入103万円以下)

・配偶者特別控除

年間の合計所得金額が48万円超、133万円以下

2.「一般の控除対象配偶者」「老人控除対象配偶者」の違い

・配偶者控除 違いあり

・配偶者特別控除 違いなし

3.控除額の違い

・配偶者控除額

納税者本人の年間合計所得金額に応じて決まる

・配偶者特別控除額

納税者本人の年間合計所得金額に加えて、配偶者の年間合計所属金額に応じて決まる

2020年からの変更点とは

配偶者控除と配偶者特別控除は、2020年の税制改正で見直しがありました。変更点は次の2点です。

(1)配偶者控除の合計所得金額上限が増額

配偶者控除を受けられる配偶者の合計所得金額が「38万円以下」から「48万円以下」に増額されました。あわせて、配偶者特別控除の要件も「38万円超123万円以下」から「48万円超133万円以下」に変更されています。

(2)配偶者特別控除額の判断基準

配偶者特別控除額が配偶者の年間合計所得金額だけでなく、納税者本人の年間合計所得金額も考慮されるようになりました。

そこで、気になるのが配偶者の「年収の壁」は変更になったのかということではないでしょうか。

ここでいう「年収の壁」とは、年収をいくらまで抑えれば、配偶者控除や配偶者特別控除の対象になるか、社会保険料に加入する必要があるかなどの基準となる年収のことをいいます。

結論からいえば、2020年の見直しで「年収の壁」に変更はありません。

というのも、配偶者控除と配偶者特別控除の合計所得金額が10万円上がった(38万円→48万円)分、給与所得控除が10万円下がった(65万円→55万円)からです。

次に、103万円、130万円、150万円の壁について解説します。

・103万円の壁

103万円の壁とは、配偶者控除の対象になるかどうかの基準です。

前述のとおり、配偶者の収入が給与所得だとすると、年収が103万円以内のとき、納税者本人は配偶者控除を受けることができます。一方、年収103万円までは、以下の式でわかるように課税所得がないため、配偶者には所得税が課税されません。

基礎控除48万円+給与所得控除額55万円=103万円

配偶者の年収が103万円を超えると、配偶者控除の対象ではなくなり(ただしのちに説明するように年収201万円までは配偶者特別控除の対象)、配偶者にも所得税の納税義務が発生します。

・130万円の壁と106万円の壁

130万円の壁とは、配偶者自身が社会保険に加入して社会保険料を支払わなければならなくなる基準です。配偶者の年収が130万円以上になると、社会保険の扶養に入ることはできなくなるため、配偶者自身が社会保険料を支払うことになります。

また、社会保険の加入については、「130万円の壁」とは別に「106万円の壁」という基準があります。

106万円の壁とは、配偶者(夫または妻)の年収が106万円以上の場合、勤務先の社会保険に加入して社会保険料を支払わなければならないという基準のことです。

130万円の壁との違いは、勤務先について月額賃金8万8,000円以上など一定の条件に当てはまる配偶者に適用される点です。年換算すると、月額賃金8万8,000円×12(カ月)=105万6,000円となるため、この数字が正確な「壁」になります。

もともと106万の壁に関する社会保険への加入条件は、比較的大きな会社向けのものでしたが、条件の1つである従業員数が2022年から段階的に引き下げられる予定です。そのため、社会保険への加入者が増加することになります。

・150万円の壁

150万円の壁とは、満額38万円の配偶者特別控除を受けられるかどうかの基準です。配偶者の年収が150万円を超えるまでは、満額38万円の配偶者特別控除が受けられます。年収がアップするごとに控除額は少しずつ減額され、201万円を超えると配偶者特別控除の対象でなくなります。

ただし、満額38万円の配偶者特別控除を受けるには、納税者本人の合計所得金額が900万円以下である必要があります。2020年の見直しにより、配偶者の年間合計所得金額(48万円超~133万円以下)及び納税者本人の年間合計所得金額(900万円以下~1,000万円以下)が上がるにつれて、配偶者特別控除額が下がることになりました。

詳細は、上記の配偶者特別控除額の表を参照してください。

年末調整での控除手続きの方法

年末調整とは、年間の合計所得金額を年末に再計算することによって、源泉徴収された所得税の過不足を精算する手続きのことです。

年末調整で配偶者控除や配偶者特別控除の手続きをするためには、納税者本人が「給与所得者の扶養控除等(異動)申告書」を勤務先に提出する必要があります。

「給与所得者の扶養控除等(異動)申告書」には、本人の氏名、生年月日、マイナンバーのほか、配偶者の氏名、生年月日、マイナンバー、本年中の所得の見積額などを記入するだけです。

確定申告での控除手続きの方法

配偶者控除や配偶者特別控除を受ける場合、年末調整のほかに確定申告により手続きする方法があります。ここでは、確定申告による手続き方法を解説します。

確定申告で配偶者控除や配偶者特別控除を申請する場合、青色申告、白色申告のどちらでも手続き方法はほぼ同じです。

1. 確定申告書第一表「所得から差し引かれる金額」の「配偶者(特別)控除」の欄に具体的な控除額を記入

2. 確定申告書第二表の「配偶者や親族に関する事項」に、配偶者の氏名や生年月日等を記入

手続きを忘れた場合はどうなる?

配偶者控除、配偶者特別控除の手続きを忘れてしまった場合、年末調整と確定申告で対応が異なります。そのため、年末調整と確定申告に分けて解説します。

1. 年末調整

配偶者控除、配偶者特別控除について、年末調整での手続きを忘れてしまった場合は、翌年2月の確定申告で申請すれば、まったく問題ありません。

2. 確定申告

確定申告で手続きを忘れるとは、確定申告書の「配偶者(特別)控除」の欄に控除額を記入するのを忘れてしまった場合です。この場合、手続きを確定申告の期限内か期限後にするかによって、手続きが異なります。

確定申告の期限内に誤りに気づいたときは、「訂正申告」をします。書き直した確定申告書を提出するだけの作業です。

一方、確定申告の期限後に修正申告する場合は、「更正」の請求をすることになります。「更正」とは、確定申告において税金を多く申告してしまった場合に、正確な額の訂正を求める手続きのことです。ただ、実際にやることは確定申告書の再提出なので、手続きとしてはあまり難しくないでしょう。

こんな場合も控除は受けられる?

配偶者控除や配偶者特別控除を受けられるかを判断する際に、難しいケースがあるかと思います。

ここでは、内縁関係、同棲、離婚、育休・産休中の場合に、控除が受けられるかについて解説します。

1. 内縁関係

配偶者控除や配偶者特別控除は、民法上の配偶者のみに適用されるため、内縁関係には適用されません。

2. 同棲

内縁関係と同様、婚姻関係のない同棲には適用されません。

3. 離婚

離婚した場合、配偶者控除や配偶者特別控除が適用されるかどうかはその年の12月31日時点で判断されます。その年の12月30日以前に離婚した場合、控除は適用されません。

4. 育休・産休中

育休・産休中の配偶者については、配偶者控除や配偶者特別控除が適用されます。というのも、育休・産休中に給付される出産育児一時金や育児休業基本給付金は非課税だからです。

配偶者控除や配偶者特別控除を受けるか受けないかは、配偶者の働き方を調整することにより、選択することができます。夫婦の働き方に直結する問題になるため、よく知っておくことが重要です。

配偶者控除・配偶者特別控除を確定申告で手続きした場合、後日還付金を受け取ることになります。還付金の受け取り方は、ゆうちょ銀行か郵便局の窓口に行く方法と銀行口座への振込があります。

銀行口座振込を希望するときは、楽天銀行のように取引通知メールが届く銀行を使うのがおすすめです。入金があればメールが届くため、すぐに入金に気づくことができます。ぜひこの機会に口座開設を検討してみてはいかがでしょうか。

この記事に関連するニュース

-

子どもがアルバイト先で「年収103万円を超えないほうがいい」と注意されたそう。いわゆる「103万円の壁」のことだと思いますが、関係するのは“配偶者”だけではないの? 税金への影響も解説

ファイナンシャルフィールド / 2024年12月20日 4時30分

-

「年末は稼ぎ時」とバイトに勤しむ大学生の息子。年間収入が「100万円」を超えそうとのことですが、親の税金が高くならないでしょうか?

ファイナンシャルフィールド / 2024年12月16日 2時0分

-

パート勤務で年収は130万円ほどです。私の年収だと夫が「配偶者特別控除」が受けられると聞いたのですが、どういうことですか?

ファイナンシャルフィールド / 2024年12月12日 22時20分

-

扶養内パートで働いているけれど、年収が「103万円」を超えそうに! 会社に「手渡しにすれば大丈夫」と言われましたが、本当に問題ないのでしょうか…?

ファイナンシャルフィールド / 2024年12月4日 4時40分

-

年末調整で5万円分の「所得控除」を受けたかったのに、申告し忘れました。 会社に相談したら「12月までなら間に合う」と言われましたが、本当ですか?

ファイナンシャルフィールド / 2024年11月29日 2時40分

ランキング

-

1今年流行った「大人の学び」が明らかに! 2025年に"注目すべきスキル"とは?

マイナビニュース / 2024年12月26日 17時3分

-

265歳以上で働くなら知っておきたい「シニアが得する制度」って?

オールアバウト / 2024年12月26日 20時30分

-

3トースターでお餅を焼くと中がかたいまま…上手に焼くコツをタイガーが伝授!「予熱」より「余熱」がおすすめ

まいどなニュース / 2024年12月25日 17時45分

-

4【10年に一度レベルの年末寒波】エアコン暖房の無駄を防ぐ部屋づくりのポイントは? - 節電の基本をダイキンが解説

マイナビニュース / 2024年12月26日 9時31分

-

5【MEGA地震予測・2025最新版】「能登半島地震以上の大きな地震が起きる可能性」を指摘 北海道・青森、九州・四国、首都圏も要警戒ゾーン

NEWSポストセブン / 2024年12月26日 11時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください