基礎控除とは|所得税の基礎控除額や年末調整や確定申告についても解説

楽天お金の総合案内 みんなのマネ活 / 2022年10月18日 10時0分

基礎控除とは|所得税の基礎控除額や年末調整や確定申告についても解説

基礎控除とは、所得税の計算をする際に使われるもので、15種類ある所得控除のうちのひとつです。税金の計算において「所得」は収入から経費を引いた金額を指し「控除」には差し引くという意味があります。ようするに所得控除とは、収入から経費を引いた金額で所得を算出し、そこからさらに控除額を差し引くことを指しており、納める税金を減らす効果があります。 ここでは、そんな所得控除のひとつである基礎控除の金額や控除の受け方、そのほかの所得控除についても解説していきます。

基礎控除とは?

基礎控除とは、所得が2,500万円以下の人が受けられる所得控除です。

所得控除は全部で15種類あり、基礎控除のように受けられる要件がそれぞれ定められています。基本的に、納税者本人の事情に配慮して税負担を調整する仕組みになっており「扶養家族が多く生活費がかさんだ」「病気になって医療費がかかった」「災害に遭って支出が増えた」といった場合に、決められた金額の範囲内で所得から控除することができます。

所得控除は細かな要件があり、該当する人だけが受けられる仕組みです。しかし、基礎控除は所得が2,500万円以下であれば、個人事業主でも給与所得者でも受けることができます。多くの人が対象となる控除なので、忘れずに申請しましょう。

所得税の基礎控除額はいくら?

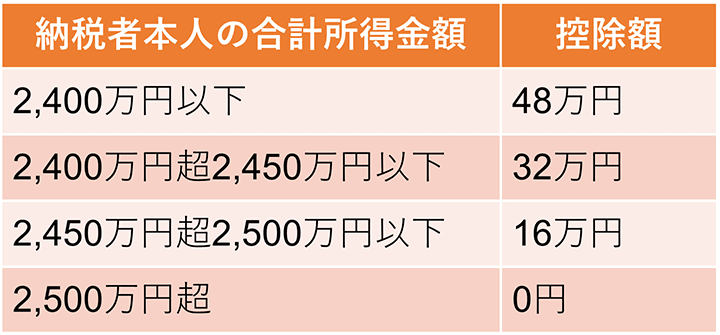

所得税における基礎控除額は、納税者本人の合計所得金額に応じて次のようになります。

基礎控除の金額

2019年までは所得金額にかかわらず、すべての人が38万円を控除することができました。しかし、2020年から控除額は所得別になり、所得が2,500万円を超える人には適用されなくなりました。

所得税の計算方法

所得税の計算方法は、単純にその年の収入に税率をかけるのではありません。いくつかの段階を踏んで計算された課税所得に税率をかけ、税額控除を差し引くことによって算出されます。

【所得税=課税所得×税率-税額控除】

順を追って、計算方法をみていきましょう。

1.収入から必要経費(または給与所得控除)を引いて所得を求める

所得税の計算では、まず所得を求める必要があります。所得とは、1年間の収入の合計から必要経費を差し引いたものです。

【所得=収入-必要経費(または給与所得控除)】

個人事業主の場合は、事業を行ううえで発生した材料費や交際費などの費用が必要経費となります。会社員の場合は必要経費にあたるものはありませんが、給与所得控除を経費の代わりとして差し引くことができます。

給与所得控除額は、以下のとおりです。

給与所得の控除額

2. 所得から所得控除を引いて課税所得を求める

所得を算出することができたら、そこから所得控除を差し引き、所得税の計算の元となる課税所得を算出します。

【課税所得=所得-所得控除】

基礎控除を含め、所得控除は全部で15種類あります。これらは自分自身が対象となる場合や、対象となる配偶者や親族がいる場合、対象となるものを支払った場合などに受けることが可能です。それぞれ要件が細かく定められているものもあるので、受けられるかどうかは内容をきちんと確認するようにしましょう。

3. 課税所得額に税率をかけて税額を求める

課税所得が算出できたら、所得税率をかけて所得税を求めます。

【所得税=課税所得×税率】

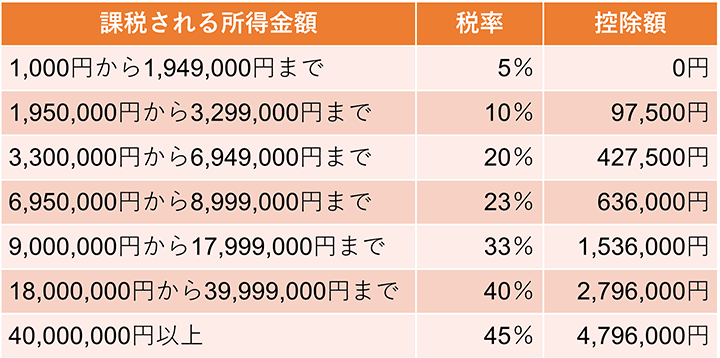

所得税の税率は5%から45%の7段階に区分されており、課税所得が多いほど税率が高くなる累進課税です。

所得税の税率は、以下のとおりです。

所得税の税率

4. 税額から税額控除を引いて納税額が決まる

税額が算出できたら、所得税額から税額控除の額を差し引いて、納税すべき所得税の額を求めます。

【納税額=税額-税額控除】

代表的な税額控除には「住宅借入金等特別控除(住宅ローン控除)」「配当控除」などがあります。税額控除と所得控除との違いは、差し引くタイミングです。所得控除は所得から差し引くことによって税金の計算をするための課税所得を減らしますが、税額控除は算出された税額から差し引いて所得税額を減らします。

基礎控除はどうすれば受けられる?

基礎控除は年末調整か確定申告で受けることができます。

・会社で年末調整をする場合

会社員の場合、基礎控除を申告するのは年末調整の時です。年末調整では、3枚程度の書類を会社に提出しますが、その中に「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」があります。この用紙の左中央部分にある「給与所得者の基礎控除申告書」に控除額を記入しましょう。

・確定申告をする場合

個人事業主などの場合は、確定申告をすることで基礎控除を受けることができます。確定申告書の第一表の左下部分にある「所得から差し引かれる金額」の基礎控除の欄に控除額を記入しましょう。

基礎控除以外の所得控除にはどんなものがある?

先述の通り、所得控除は全部で15種類あります。ここからは基礎控除以外の所得控除について確認していきましょう。

・社会保険料控除

健康保険料、年金保険料、介護保険料などの社会保険料は、支払った全額を控除することができます。生計を一にする配偶者や親族の分を負担した場合も、控除の対象となります。通常は給与や公的年金から差し引かれますが、それ以外で支払いがある場合は年末調整や確定申告で申請しましょう。

・小規模企業共済等掛金控除

小規模企業共済掛金や確定拠出年金などは、掛金の全額を控除することができます。個人型確定拠出年金(iDeCo)で毎月拠出する掛金も対象となりますが、控除できるのは加入者本人の掛金のみで、扶養している配偶者などの掛金を支払っていたとしても含めることはできません。

・生命保険料控除

民間の保険に加入し、生命保険料、介護医療保険料、個人年金保険料を支払った場合に、それぞれ最高4万円~5万円、合計で12万円まで控除を受けることができます。

なお、2012年1月1日以後に契約した保険は新契約、2011年12月31日以前に締結した保険は旧契約となり、生命保険料控除の取扱いが異なります。また、保険期間が5年未満の生命保険などの中には、控除の対象とならないものもあるので注意が必要です。

・地震保険料控除

地震保険料を支払った場合に、最高5万円の控除を受けることができます。対象となるのは、地震保険と旧長期損害保険の2種類です。ただし、旧長期損害保険は「2006年12月31日以前に契約していること」そして「その後契約内容の変更がないこと」を満たす場合に限ります。

・寡婦控除

本人が寡婦である場合に、27万円の控除を受けることができます。寡婦とは、夫と離婚した後に結婚しておらず扶養親族がいる人、または、夫と死別した後に結婚していない人のことです。申告する年の合計所得金額が500万円以下、婚姻関係同様といえる相手がいないなどの要件があります。

・ひとり親控除

本人がひとり親である場合に、35万円の控除を受けることができます。ひとり親とは、原則としてその年の12月31日の現況で婚姻をしていない人のことです。生計を一にする子がいること、合計所得金額が500万円以下などの要件があります。ひとり親控除は前述の寡婦控除と似ていますが、未婚の母や父でも受けられるという特徴があります。

・勤労学生控除

本人が勤労学生である場合に、27万円の控除を受けることができます。勤労学生とは、アルバイト収入がある高等学校や大学などの学生・生徒です。合計所得金額が75万円以下で、勤労以外の所得が10万円以下などの要件があります。

・障害者控除

本人や生計を一にしている配偶者、扶養家族が障害者の場合、控除を受けることができます。障害の程度により、一般障害者と特別障害者に分けられ、一般障害者の控除は27万円、特別障害者の控除は40万円です。また、同居している特別障害者は同居特別障害者となり、控除額は75万円になります。

・配偶者控除

本人と生計を一にしている配偶者がいる場合、本人の合計所得金額や配偶者の年齢によって、13万円~48万円の控除を受けることができます。要件は、配偶者の年間の合計所得金額が48万円以下、本人の合計所得金額が1,000万円であることなどです。

・配偶者特別控除

配偶者の年間の合計所得金額が48万円以上あり、前述の配偶者控除が受けられない場合でも、配偶者の所得金額に応じて1万円~38万円の控除を受けることができます。要件は配偶者の年間合計所得額が48万円超133万円以下で、本人の合計所得金額が1,000万円であることなどです。

・扶養控除

本人と生計を一にする親族を扶養している場合に、38万円~63万円の控除を受けることができます。その年の12月31日時点で年齢が16歳以上の人が対象となり、16歳以下の扶養親族は控除がありません。扶養親族の年間合計所得額が48万円以下などの要件があります。

・雑損控除

地震や水害、火災などの災害によって住宅や家財に損害を受けた場合や、盗難や横領などの被害にあった時に控除を受けることができます。対象となるのは通常の生活に必要な資産だけで、別荘や30万円を超える貴金属類などは含まれません。また、詐欺や恐喝も対象外のため、振り込め詐欺などには適用されません。

・医療費控除

1年間の医療費が10万円を超えた場合などに、控除を受けることができます。本人だけでなく、生計を一にする配偶者や親族のために支払った医療費も対象となります。薬局で購入する医薬品や通院のための交通費なども対象となりますが、健康診断やサプリメントなどは対象外です。また、保険金などで補てんされる金額は実際にかかった医療費から差し引く必要があります。

・寄附金控除

国や地方公共団体、認定NPO法人などに対し寄附金を支払った場合に、控除を受けることができます。例えば、地方の特産品がもらえると人気のふるさと納税も寄付金控除の対象です。寄附金の合計額、またはその年の総所得金額等の40%相当額のいずれか低い金額から2,000円を引いた金額の控除を受けることができます。

寄附金控除を受けるには、寄附をしたという証明書が必要です。すべての団体が控除の対象となるわけではないので、それぞれの団体などに対象となるか確認をしましょう。

まとめ

基礎控除は納める税金を減らす効果がある所得控除のひとつで、所得が2,500万円以下なら誰でも受けることができます。年末調整や確定申告の際は、忘れずに申請しましょう。ほかの所得控除も該当すれば申請できますが、医療費控除、寄附金控除、雑損控除については会社の年末調整では申請できないので、会社員であっても自分で確定申告をする必要があります。

なお、確定申告の還付金は、楽天銀行を受取口座に設定することができます。楽天銀行ならネット上ですぐに入金の確認ができるので便利でしょう。

基礎控除は所得税以外に、相続税や贈与税にもありますが、所得税とは金額が異なります。相続税の基礎控除は「3,000万円+(600万円×法定相続人の数)」で、贈与税の基礎控除は年間110万円となるので、あわせて覚えておくとよいでしょう。

この記事に関連するニュース

-

子どもがアルバイト先で「年収103万円を超えないほうがいい」と注意されたそう。いわゆる「103万円の壁」のことだと思いますが、関係するのは“配偶者”だけではないの? 税金への影響も解説

ファイナンシャルフィールド / 2024年12月20日 4時30分

-

「所得税が0」なのに住民税が課税されるのはなぜ?

オールアバウト / 2024年12月17日 20時30分

-

「年末は稼ぎ時」とバイトに勤しむ大学生の息子。年間収入が「100万円」を超えそうとのことですが、親の税金が高くならないでしょうか?

ファイナンシャルフィールド / 2024年12月16日 2時0分

-

月収20万円だと「住民税」はいくらになる?

オールアバウト / 2024年12月5日 11時30分

-

年末調整で5万円分の「所得控除」を受けたかったのに、申告し忘れました。 会社に相談したら「12月までなら間に合う」と言われましたが、本当ですか?

ファイナンシャルフィールド / 2024年11月29日 2時40分

ランキング

-

1「覆面パトカーだ!」 道行く「“隠れ”パトカー」すぐわかる「見分ける方法」は? ひっそり走る「地味ぃな“国産セダン”」がポイント?

くるまのニュース / 2024年12月26日 11時10分

-

2トースターでお餅を焼くと中がかたいまま…上手に焼くコツをタイガーが伝授!「予熱」より「余熱」がおすすめ

まいどなニュース / 2024年12月25日 17時45分

-

3【MEGA地震予測・2025最新版】「能登半島地震以上の大きな地震が起きる可能性」を指摘 北海道・青森、九州・四国、首都圏も要警戒ゾーン

NEWSポストセブン / 2024年12月26日 11時15分

-

4「別にいいじゃない」ホテルのアメニティを大量に持ち帰る彼女にドン引き。ファミレスでも“常識外れの行動”に

日刊SPA! / 2024年12月26日 8時52分

-

5【10年に一度レベルの年末寒波】エアコン暖房の無駄を防ぐ部屋づくりのポイントは? - 節電の基本をダイキンが解説

マイナビニュース / 2024年12月26日 9時31分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください