源泉徴収票とは?提出が必要になる場面や発行の仕方、見方について解説

楽天お金の総合案内 みんなのマネ活 / 2022年10月20日 10時0分

源泉徴収票とは?提出が必要になる場面や発行の仕方、見方について解説

会社員であれば、年末調整後にもらえる源泉徴収票。毎年受け取ってはいるものの、源泉徴収票でいったい何がわかるのか、どこで必要となるのかなど、知らないことが多いと感じる人もいるのではないでしょうか。 源泉徴収票は、自分の収入と納税額を把握できるのみならず、さまざまな場面で収入の証明書として活用できる書類です。ここでは、源泉徴収票が必要とされる場面や具体的な見方、紛失してしまった際の対処法などを解説します。自分の収入や納税額を確認できる非常に便利かつ実用的な書類なので、必要となる場面や見方を覚えて有効に活用していきましょう。

源泉徴収票とは?

源泉徴収票は、自分の1年間の収入と納税額、さらには扶養控除や各種保険控除といった各種控除額がまとめて記載された書類です。源泉徴収票があれば「1年間でどのくらいの収入を得て、どのような控除が差し引かれ、どのくらいの金額を納税したか」が一目でわかります。

・源泉徴収とは|給与からあらかじめ所得税を差し引く仕組み

源泉徴収とは、従業員に支払うべき給与からあらかじめ国に納める所得税を差し引く仕組みをいいます。

本来、所得税の納税義務は従業員個人に対して課せられていますが、個人単位で納税をすると手間がかかったり納税漏れが起こったりとトラブルが多発してしまうことが想定されるため、会社が従業員に代わり、源泉徴収として本来支払う給与の額面金額から所得税分を差し引き、国に納めてくれています。

会社からもらう給与が、額面金額から数万円が差し引かれて手元に入るのは、会社が本人の代わりに納税をしているからなのです。

源泉徴収票の提出が必要になる場面

源泉徴収票の提出が必要になるのは、主に収入や納税の証明を行う場面が一般的です。具体的には、以下のような場面が考えられます。

●転職をするとき

●確定申告をするとき

●収入の証明が必要なとき

各場面で源泉徴収票がなぜ必要となるのか、そして何のために提出を求められるのかについて、詳しく確認していきます。

・転職をするとき

転職時には、退職した職場から源泉徴収票を発行してもらい、新しい職場へ提出しなければなりません。源泉徴収票を通してこれまでの収入や納税額を伝えることで、新しい職場で正しく年末調整をしてもらえます。

従業員が転職する際には、退職する従業員の収入と納税額をあきらかにするため、会社は源泉徴収票を発行する義務があります。基本的には会社から送られてくるものではありますが、万が一発行されていないようなら、必ず会社の総務や経理担当者へ確認しましょう。

・確定申告をするとき

基本的には、会社から源泉徴収されている会社員は確定申告が不要です。しかし、以下の条件に当てはまる人は会社員であっても確定申告をしなければならず、その際に源泉徴収票を用いて計算します。

●年収が2,000万円を超える場合

●副業収入が年20万円を超える場合

●医療費控除や住宅ローン控除(初年度のみ)を受ける場合

確定申告には、毎年2月16日~3月15日の間に申告しなければならない申告・納税期限があります。ゆとりをもって手続きしましょう。

・収入の証明が必要なとき

源泉徴収票があると1年間の収入が証明できます。そのため住宅ローンなどの各種ローンを組むときや、クレジットカードのキャッシング枠を設定する際に、源泉徴収票を収入証明書類として利用できるのです。

収入証明書類には、源泉徴収票以外にも支払調書(法定調書のひとつ)や所得証明書、給与の明細書などがありますが、役所での発行手続きが必要であったり効力が弱いと判断されたりするケースが多々あります。しかし源泉徴収票なら、会社に依頼するだけで簡単に手に入れられるうえ、証明書としての効力も高いので、至急の場面でも対応できるでしょう。

源泉徴収票の発行時期と受取方法

源泉徴収票は、主に以下2つのタイミングで会社から発行されます。

●年末調整後

●従業員の退職時

基本的には、毎年12月に年末調整が行われ、その後に源泉徴収票が発行されます。また、従業員が退職する際にも源泉徴収票が発行されます。12月までの間に退職した場合は、最終月の給与額が確定してから約1カ月で入手できます。

なお、上記にあげたタイミング以外で源泉徴収票が必要となった場合でも発行してもらうことが可能です。その際は会社の総務や経理担当者に依頼しましょう。

源泉徴収票の見方とは

源泉徴収票の見方を覚えて、自分の収入と納税額を把握できるようにしましょう。ここでは、国税庁が提供しているフォーマットをもとに、源泉徴収票を見るうえで重要な4つのポイントを解説します。

源泉徴収票を見るうえで押さえておきたいポイントは以下の4つです。

1.支払金額

① 2.給与所得控除後の金額

② 3.所得控除の額の合計額

③ 4.源泉徴収税額

フォーマット上に数字で該当箇所を示しているので、それぞれの金額について確認していきましょう。

1.支払金額

「支払金額」の欄には、所得税額が差し引かれる前の収入が記載されます。支払金額を見ることで、1年間の収入がどのくらいあったかが一目で確認できるでしょう。この収入の中には、毎月支払われる給与をはじめ、賞与(ボーナス)や残業代等の各種手当、臨時収入等も含まれます。

ただし、15万円以下の交通費や出張時の交通滞在費等は所得税の課税対象外であるため、支払金額欄には記載されません。

2.給与所得控除後の金額

給与所得控除とは、所得税の課税対象となる給与所得額を確定させるために支払金額から差し引く控除です。自営業者であれば、所得税を算出する際に収入から事業に必要な支出を経費として差し引いてから所得税を計算します。しかし、給与所得者である会社員には、経費を差し引くという制度がありません。給与所得控除は、給与所得者である会社員に認められた「経費」に該当する控除といえるでしょう。

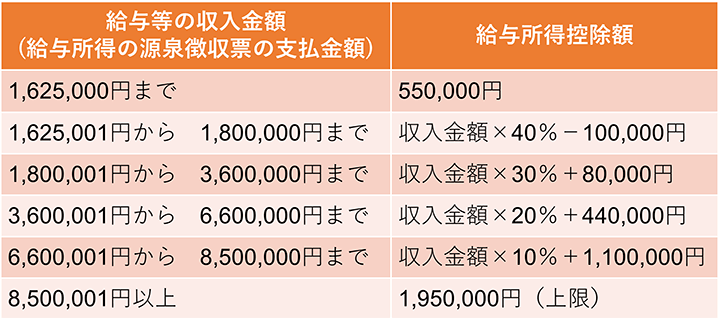

令和2年度以降の給与所得控除額は収入によって以下のように定められています。

収入金額ごとの給与所得控除額

(注)同一年分の給与所得の源泉徴収票が2枚以上ある場合には、それらの支払金額の合計額により上記の表を適用してください。

3. 所得控除の額の合計額

「所得控除の額の合計額」では、給与所得控除をのぞいた控除額の合計が記載されます。所得控除とは、納税者それぞれが抱える事情に配慮して各人に合った控除額を設定し、税負担を軽くしようというものです。所得控除には、具体的に以下のような種類があります。

●基礎控除

●社会保険料控除

●生命保険料控除

●地震保険料控除

●配偶者控除

●扶養控除

●ひとり親控除 など

該当する所得控除の種類や金額は人によって異なります。所得控除は各人の税負担を軽くするために認められた制度なので、確実に利用するためにもしっかり控除されているかどうかをこの欄で確認しましょう。

4. 源泉徴収税額

「源泉徴収税額」には、1年間で徴収した所得税の合計額が記載されます。計算式は以下のとおりです。

(②給与所得控除後の金額-③所得控除の額の合計額)×所得税率=④源泉徴収税額

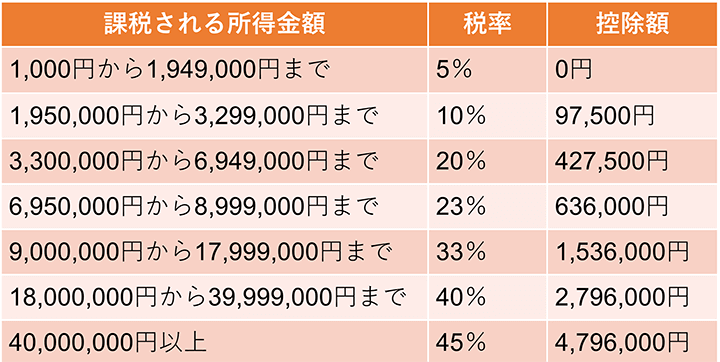

所得税率は課税される所得金額によって、以下の速算表のように異なります。

所得税の速算表(平成27年分以後)

※平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて申告・納付することとなります。

上記を見るとわかるとおり、課税される所得金額が高ければ高いほど税率も高くなってしまうので、利用できる所得控除等はもれなく利用することが節税につながります。

この記事に関連するニュース

-

【2024年6月から実施】会社員で配偶者や扶養親族がいる人の「定額減税」の注意点4つ

オールアバウト / 2024年6月2日 19時30分

-

実質「1人4万円の給付金」がもらえる制度!? 「定額減税」の仕組み&給与計算の方法をわかりやすく解説【税理士監修】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月1日 12時15分

-

「1人4万円の定額減税」いつ、いくら減税される? 会社員と自営業者で違う? 住宅ローンへの影響は?

東洋経済オンライン / 2024年6月1日 7時0分

-

【2024年6月から実施】税金が減額される?会社員の所得税の「定額減税」、どこに注意したらいい?

オールアバウト / 2024年5月30日 19時30分

-

給料をもらって涙、投資をして涙「手取りがもっと増やせたら…」税理士がやさしく教える「所得税」と「控除」の超キホン

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月27日 11時15分

ランキング

-

1こんな人には要注意! 付き合うと金運が落ちる人の特徴

オールアバウト / 2024年6月3日 21時20分

-

2借金300万円から貯金600万円。カリスマ主婦ののこさん直伝!スーパー節約術

オールアバウト / 2024年6月3日 19時30分

-

3ユニクロ店員も愛用している「感謝祭でおトクに買っておくべき夏物ボトムス」3選

女子SPA! / 2024年5月29日 15時46分

-

4ひな人形やかぶとはどうやって処分すればいい? メルカリで売れますか?【メルカリのプロが解説】

オールアバウト / 2024年6月3日 21時5分

-

5万博無料招待、大阪の学校7割が希望 「不参加」の選択肢ない調査手法に批判も

産経ニュース / 2024年6月3日 18時41分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください