【定額減税まとめ】1人4万円は誰が対象?対象外の人は?年金受給者は?そして効果は...物価高の負担減になる?岸田総理の肝いり政策「税収を還元」に疑問の声も

MBSニュース / 2024年5月22日 12時57分

岸田総理肝いりの政策「定額減税」が6月に始まります。一定の所得がある人は1年間で4万円税金負担が減り、さらに扶養家族がいる人はもっと税負担が軽くなるということです。どういう人が定額減税を受けられるのか?年金受給者はどうなるのか?減税は嬉しいものですが、一方で日本は世界一の「借金大国」。そこへの影響は?税理士の笹圭吾さんと、経済評論家の加谷珪一さんに取材した様々な情報をまとめました。

「定額減税」6月1日スタート その内容は?

(岸田文雄総理大臣 去年10月)「過去2年間で所得税・個人住民税の税収が3.5兆円増加する中で、国民負担率の高まりが続いてきたことを踏まえ、この税収増を納税者の皆さまにわかりやすく国民に税の形で直接還元することといたします」

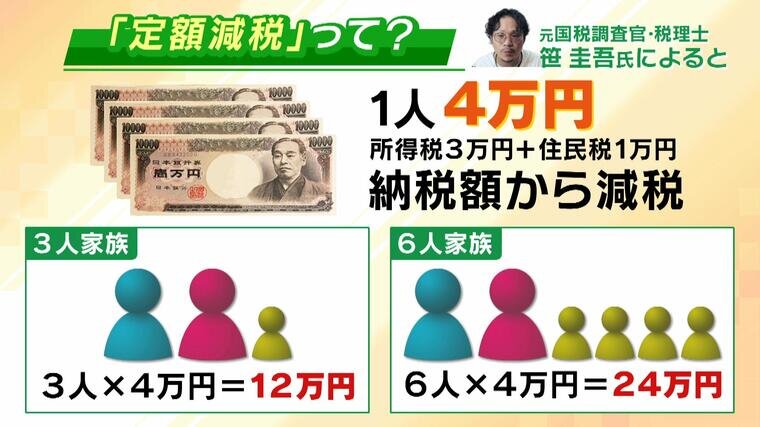

岸田総理のこの発言から始まった「定額減税」は、1人あたり所得税3万円&住民税1万円の計4万円が差し引かれるもので、6月にスタートします。扶養家族分も減税されるので4人家族の場合は4万円×4人分で合わせて16万円の減税になります。

対象外の人も 誰がどうなる?

ただし対象外となる人もいます。まずは年収が2000万円以上の人は、物価高で影響を受けていても相対的には小さいということで、今回は対象外となっています。

また非課税世帯の人は減税ができないので制度の対象外ですが、1世帯7万円が給付されます。

年金受給者も年金の額によって半数ぐらいの方は非課税世帯で、7万円給付の方の対象となるということです。ただ年金受給している高齢の方でも、副収入があったり、もしくは厚生年金などで年金額がある程度多いと税金を納めてる方もいて、その場合は4万円の減税の対象となります。

さらに収入によっては、税を納めているけれども4万円までは払っていないという場合もありますが、その場合は例えば3万円が減税され、プラス1万円は給付となり、確定申告などで戻ってくるということです。

自営業の場合は、来年の3月15日までの確定申告をすることで、税金が免除されます。

今回の減税の対象となるのは9000万人ぐらいということです。

定額減税される所得税と住民税ってそもそも何?

次に改めて所得税・住民税について振り返ります。

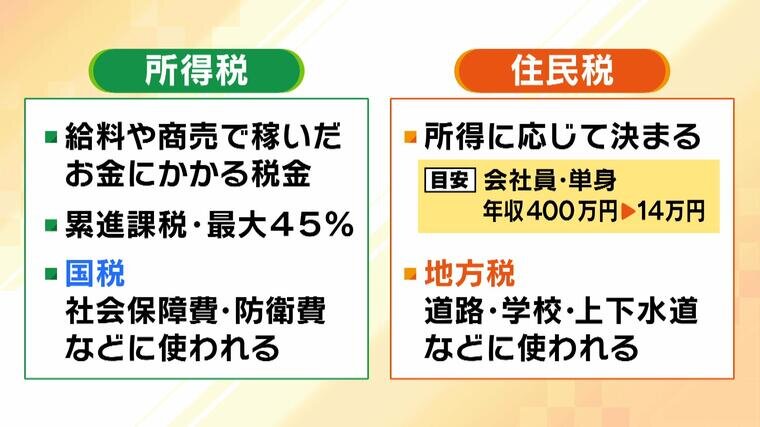

所得税は給料や商売で稼いだお金にかかる税金。累進課税により最大45%となっていて、多く稼いでいる人ほど多くの税を納めることになります。国に対して納める税金で、国全体の社会保障費や防衛費などに使われます。

住民税も所得に応じて決まる税金です。ある程度所得が多い人が多く払っていて、年収400万円の会社員・単身の場合で14万円ほど。年収400万円の場合の所得税は6~7万円で、住民税の方が多くなる計算です。住民税は地方税で、道路・学校・上下水道などに地方自治体が使うことになります。

今回の定額減税は、所得税から3万円・住民税から1万円となっていますが、地方自治体の方がより財政が厳しいため、そうした形になっていると言われています。

岸田総理は今なぜ定額減税を行うのか?

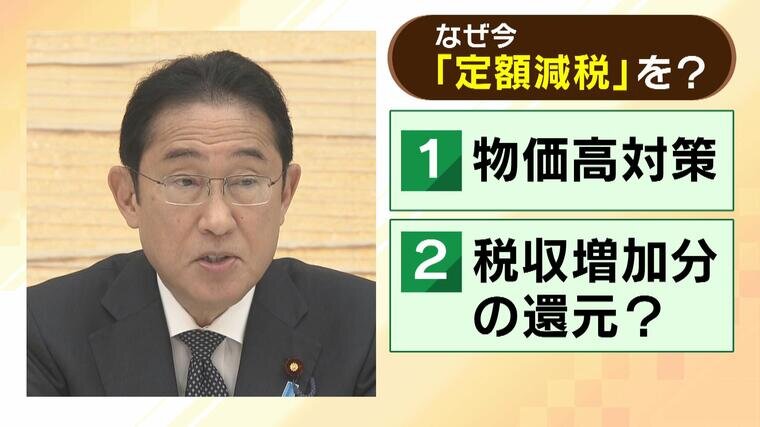

次にこの定額減税をなぜ今やるのかということ。まず一つは物価高対策。いろいろな物が値上がりして苦しんでいる国民の負担を和らげるという目的です。そしてもう一つが岸田総理の言う税収増加分の還元。これは専門家によっても意見が分かれるようです。

経済評論家の加谷珪一さんは『見かけの税収が増えてるだけで、実際日本の財政状況が良くなったわけではない』と話します。

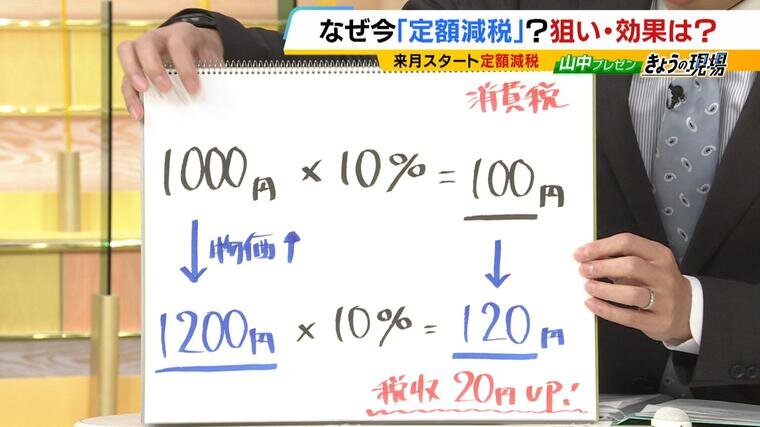

消費税で考えてみます。1000円で物を売ると、消費税10%の100円の税収がありました。ここで例えば物価が2割上がり、1200円になると、消費税は120円になり、税収は20円増えます。これにより税収が増えて見えるということです。ただ、この税収で国が例えばインフラを整えるとき、全ての物価が上がっていて支出も増えるため、結果的に財政は潤っていないのではないかという意見です。

5月21日、今回の所得税の減税額は給与明細に明記することを国が企業に義務付けると明らかになりました。これについて毎日放送の労政担当者に聞くと、ソフトウェア対応をメーカーが行い、そのソフトウェアに問題がないかの確認なども行わなければならないと話します。計算ソフトを使っていない企業の場合も手作業での対応が必要になります。

過去にも実施例も その評価は?

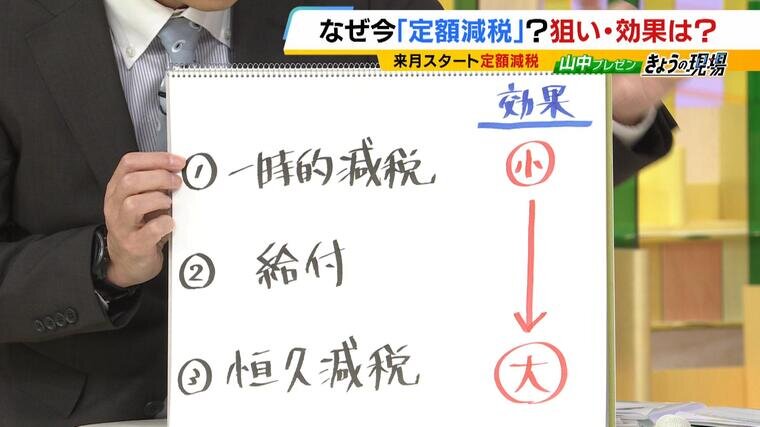

今回のような一時的な減税、そして現金給付、さらには恒久減税を比較した場合、効果が大きいのは恒久減税。一時的な減税は現金給付に比べても効果が少ない方法だとされています。

過去に実施されたときの結果はどうだったのでしょうか。

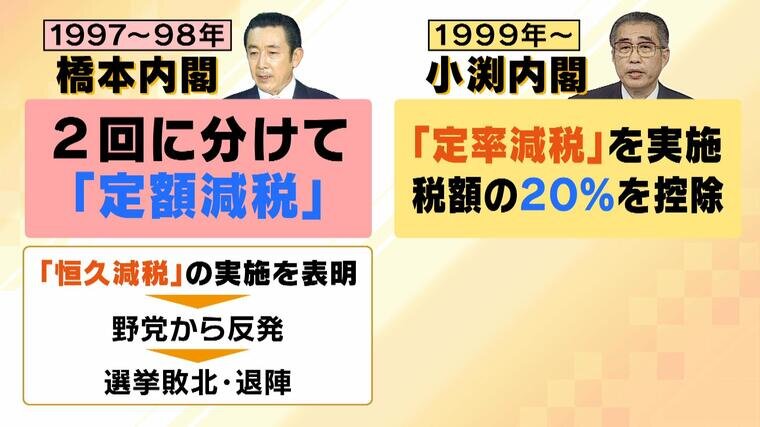

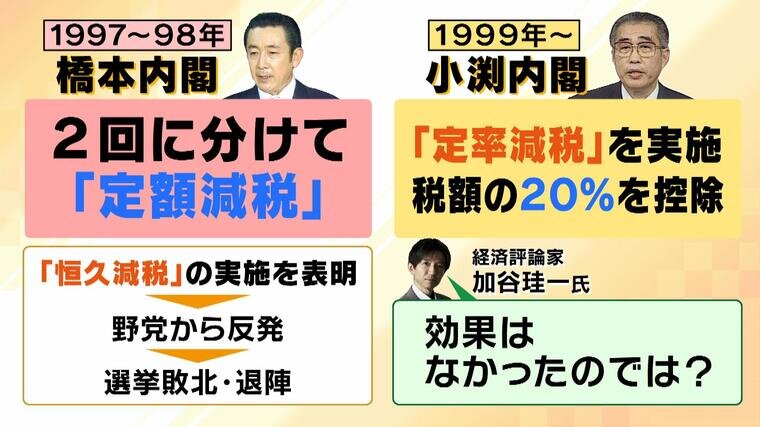

1997年~1998年の橋本内閣時にまず2度の定額減税が行われました。そしてさらに恒久減税の実施も表明。しかし野党は猛反発。財源を問われるなどして、結局その後の選挙で敗北・退陣しました。

その後を継いだ1999年からの小渕内閣は定額減税ではなく定率減税を実施。所得にかかわらず税額を一律20%控除でした。このころはバブル後で景気が悪かった時期で10年近く行われました。

その効果はどうだったのか、経済評論家の加谷珪一さんは「効果はなかったのではないか?」と話します。ただ景気が悪すぎたため意見が分かれるところではあり、景気が悪すぎてどうしようもなかったという人もいれば、これはやっても意味がなかったという意見もあるということです。

借金大国日本への影響

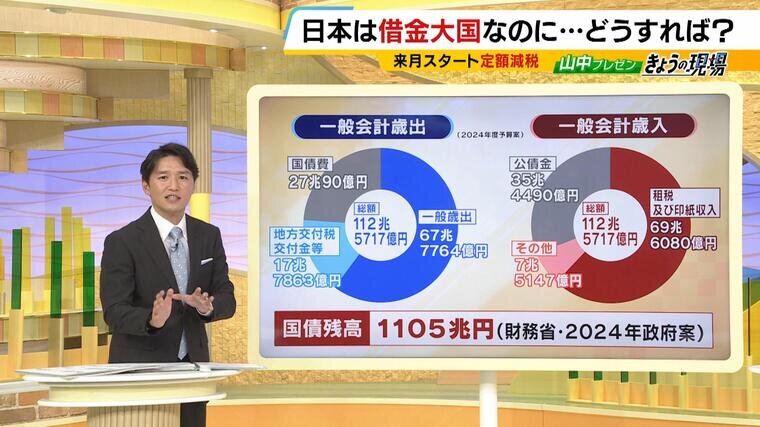

そして最後に日本の現状、借金大国。一般会計歳出が総額112兆5717億円、そのうち30兆円近くは国債費=借金返済。一方で一般会計歳入は租税及び印紙収入の69兆6080億円とその他7兆7147億円を合わせても77兆円しかありません。そのため公債金が35兆4490億円となっていて借金が増えていっています。その結果、現在の国債残高(財務省2024年政府案)は1105兆円となっています。

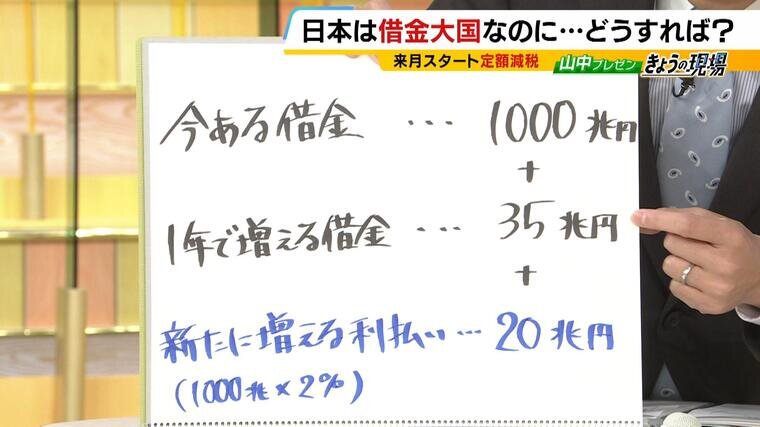

ここで今、円安が問題となっています。この円安を是正するためには金利を上げなければいけないと言われています。ゼロ金利としていた日本の金利をもし2%に上げる場合、借金である国債残高の約1000兆円の全てに2%の利息がかかるとなると、毎年、利払いだけで支出が20兆円増えるということです。

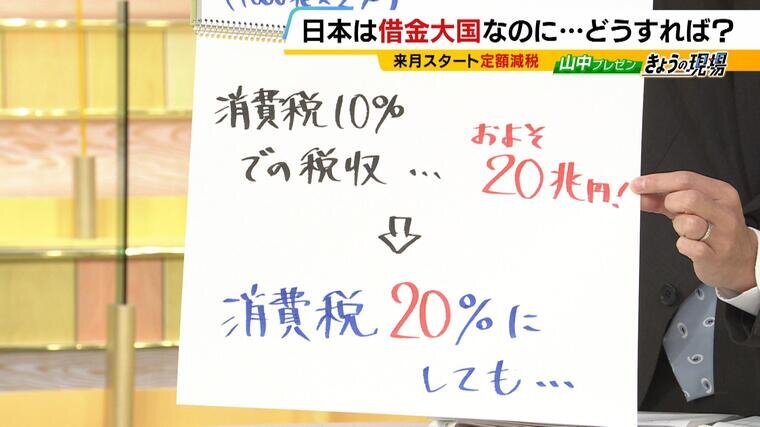

消費税10%での税収が約20兆円。つまり増える20兆円の支出を賄うためには、消費税20%にしなければ賄えないということになります。経済評論家の加谷珪一さんはこういう理屈を教えてくれました。

では日本の財政を良くするためにはどうしたらいいのかということを聞くと、加谷さんは、経済成長して企業個人が稼いで税収を上げていくか、所得税や消費税を増税するか、もしくはインフレがキーワードだと話します。加谷さんは増税の場合は、企業が内部留保でお金を貯めてるので、投資をしているところは控除などの条件付きで法人税を上げるべきとしています。

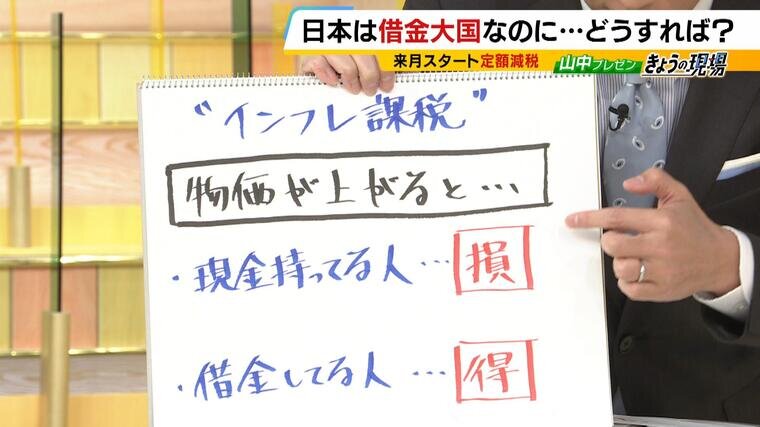

そしてインフレというキーワードについて。物価が上がると、現金を持ってる人は損をして、借金をしている人が得をします。なぜなら物価が上がると現金の価値が下がるためです。今の日本でいうと、借金してるのか国で、現金を持ってるのが国民。国の借金が国民によって賄われる、税金と一緒だといいます。インフレになれば日本の財政がよくなるのではないかというのはこういう仕組みで、複雑に絡み合ったこうした考え方について、知っておくことが大事だということです。

(2024年5月21日放送 MBSテレビ「よんチャンTV」より)

この記事に関連するニュース

-

[社説]定額減税スタート 物価高対策には不十分

沖縄タイムス+プラス / 2024年6月2日 4時0分

-

社説:定額減税 透ける政権浮揚の底意

京都新聞 / 2024年5月31日 16時5分

-

【定額減税】で手続きが必要となるケースとは? 知っておくべき基本と目安となる年収

MONEYPLUS / 2024年5月31日 7時30分

-

橋下徹氏 定額減税に「天下の愚策中の愚策」「財務省の策にハマった」

東スポWEB / 2024年5月29日 19時19分

-

【6月スタート】年収480万円の会社員ですが、私も「4万円の定額減税」の対象ですか? いくら減税になるのでしょうか? 少しでも手取りが増えるとうれしいです

ファイナンシャルフィールド / 2024年5月21日 2時10分

ランキング

-

1フードデリバリーで配達せずに配達料詐取 容疑で5人逮捕 福岡

毎日新聞 / 2024年6月15日 20時24分

-

2袴田さん姉「58年戦ってやっと再審開始に」 えん罪被害者らが制度改正を訴え 手続きに時間がかかりすぎると問題視

ABCニュース / 2024年6月15日 18時36分

-

3最高気温35.4度 長岡市で全国1位の暑さ 初の猛暑日《新潟》

TeNYテレビ新潟 / 2024年6月15日 18時33分

-

4首都高で大型トレーラーが車に追突、計6台玉突き…運転手「ダッシュボードのたばこ取ろうと」

読売新聞 / 2024年6月15日 16時22分

-

5ラグビー・リーグワンの選手を傷害容疑で逮捕 口論の男性に頭突きか

毎日新聞 / 2024年6月15日 19時37分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください