2020年に買った旧NISAの非課税保有期間が、2024年12月最終営業日で満了に。売却かそのまま放置か?

MONEYPLUS / 2024年12月15日 7時30分

2020年に買った旧NISAの非課税保有期間が、2024年12月最終営業日で満了に。売却かそのまま放置か?

2024年12月最終営業日で旧一般NISAの非課税保有期間満了という案内を証券会社や銀行から受け取ってはいるものの、どうすればいいのか迷われている方もいるのではないでしょうか。該当するのは2020年に一般NISAで買い付けをした金融商品です。非課税期間5年というのは意外と短いものですね。今回は旧NISAの非課税保有期間満了を迎えるにあたって、2つの選択肢とその注意点についてFPが解説します。

2024年、旧NISAから新NISAへ。変更点をおさらい

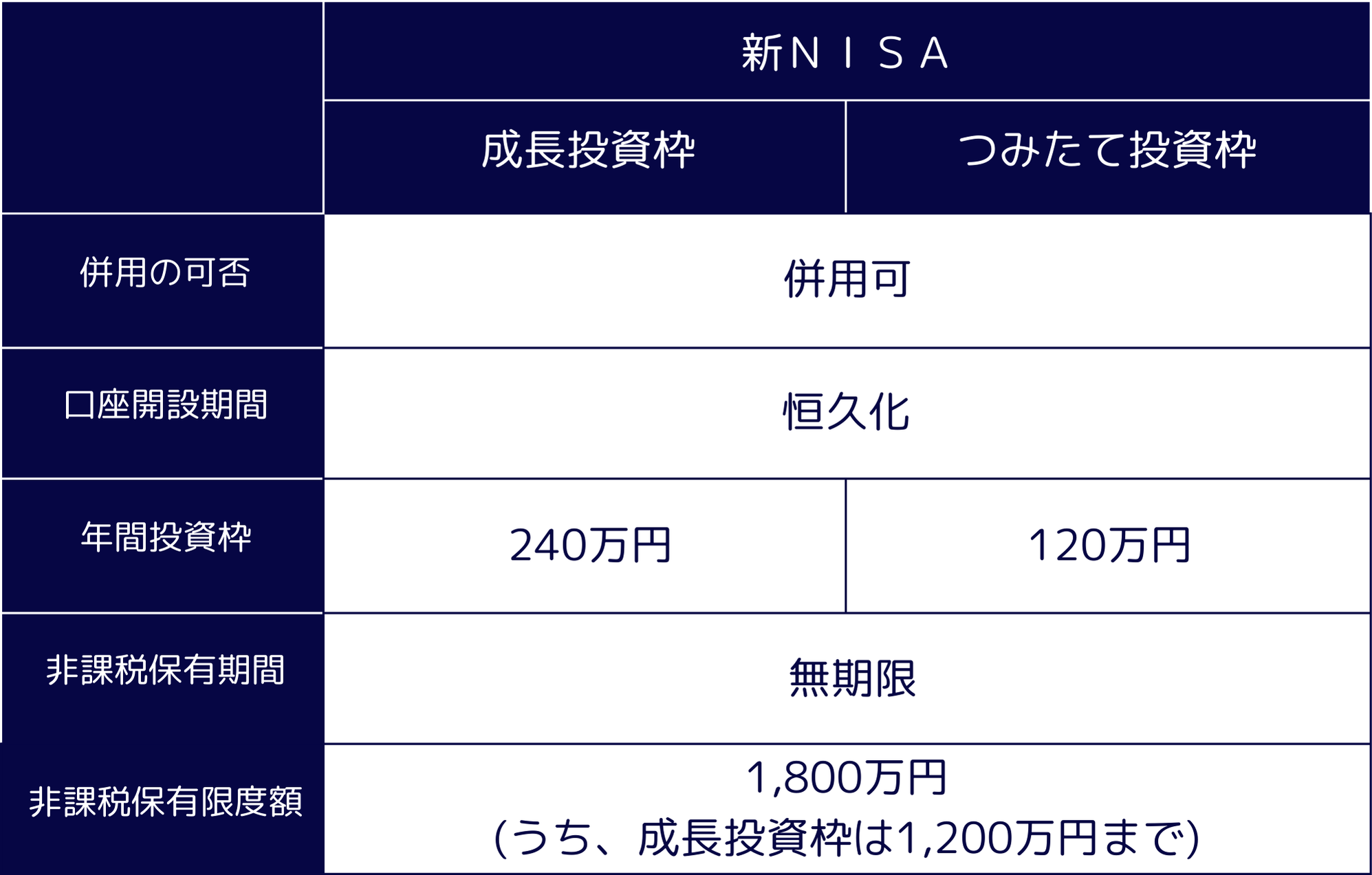

2014年1月に一般NISA、2018年1月につみたてNISAがスタートしました。そして、2024年1月からは制度がリニューアルされ新NISAとなり、現在に至ります。下の図表が旧NISAと新NISAの制度概要です。

筆者作成

筆者作成

筆者作成

筆者作成

旧NISAから新NISAに制度変更されたタイミングで、非課税保有期間が無期限となりました。そして、旧NISAでは一般NISAとつみたてNISAの併用はできませんでしたが、新NISAでは成長投資枠と積立投資枠の併用が可能になりました。さらに、年間投資枠が最大360万円と拡大され、旧NISAではできなかった非課税保有限度額の再利用が新NISAではできるようになりました。

旧NISAでの非課税期間満了後はどうなる?

次に、旧NISAで非課税保有期間が満了を迎える投資信託等はどのような取扱いになるのか確認していきましょう。

旧NISAの一般NISAは、非課税保有期間は5年です。2024年の新NISAが始まるまでは非課税保有期間が終了すると、「売却する」「翌年の非課税投資枠にロールオーバーする」「課税口座に移管する」の3つの選択が可能でした。

ロールオーバーとは、NISAの非課税保有期間が終了したときに、保有している投資信託等を翌年の非課税投資枠に移管することです。また、課税口座とは、運用益に税金が発生する口座のことで、利益に対して約20%の税金がかかります。

課税口座には、特定口座と一般口座がありますが、一般口座は1年間の損益を自分で計算し、確定申告する必要があるため特定口座を選択するのが無難でしょう。特定口座であれば1年間の損益を金融機関が計算し、利益が出ても税金が自動的に引かれるようにしておけば、確定申告も不要になります。

ただし、問題は旧NISAと新NISAはあくまでも別の制度ということ。旧NISAで管理している投資信託等は非課税保有期間が終了するまで保有することは可能です。しかし、新NISAでは非課税保有期間が無期限になったことで、旧NISAのようにロールオーバーという考え方がありません。そのため旧NISAで保有する投資信託等を新NISAにロールオーバーすることはできなくなりました。つまり、2024年以降は、旧NISAで管理する商品が非課税保有期間を終了するときには、「売却する」「課税口座に移管する」のどちらかの選択をすることになります。2020年に買った金融商品はこの2択になりますので、ご注意ください。

売却と移管それぞれの注意点は?

では、旧NISAで非課税保有期間満了を迎える投資信託等を売却する場合と課税口座へ移管する場合、それぞれの注意点を解説していきます。

①非課税保有期間内に売却する

非課税保有期間内に売却をする場合、自分で手続きをする必要があります。自動的に売却されることはありません。また、受渡日が非課税保有期間内(非課税期間満了となる年の12月最終営業日まで)となる取引が対象です。受渡日とは、投資信託であれば、売却して資金が清算される日(現金化される日)のことです。投資信託は売却の申し込みをした日から1週間前後かかることが一般的です。年末ギリギリに売却してしまうと、非課税保有期間内での売却が間に合わないこともありますので注意が必要です。商品ごとに受渡日は決められているため売却を検討されている方は、早めに受渡日がいつになるのかを確認するようにしましょう。

②課税口座に移管する場合

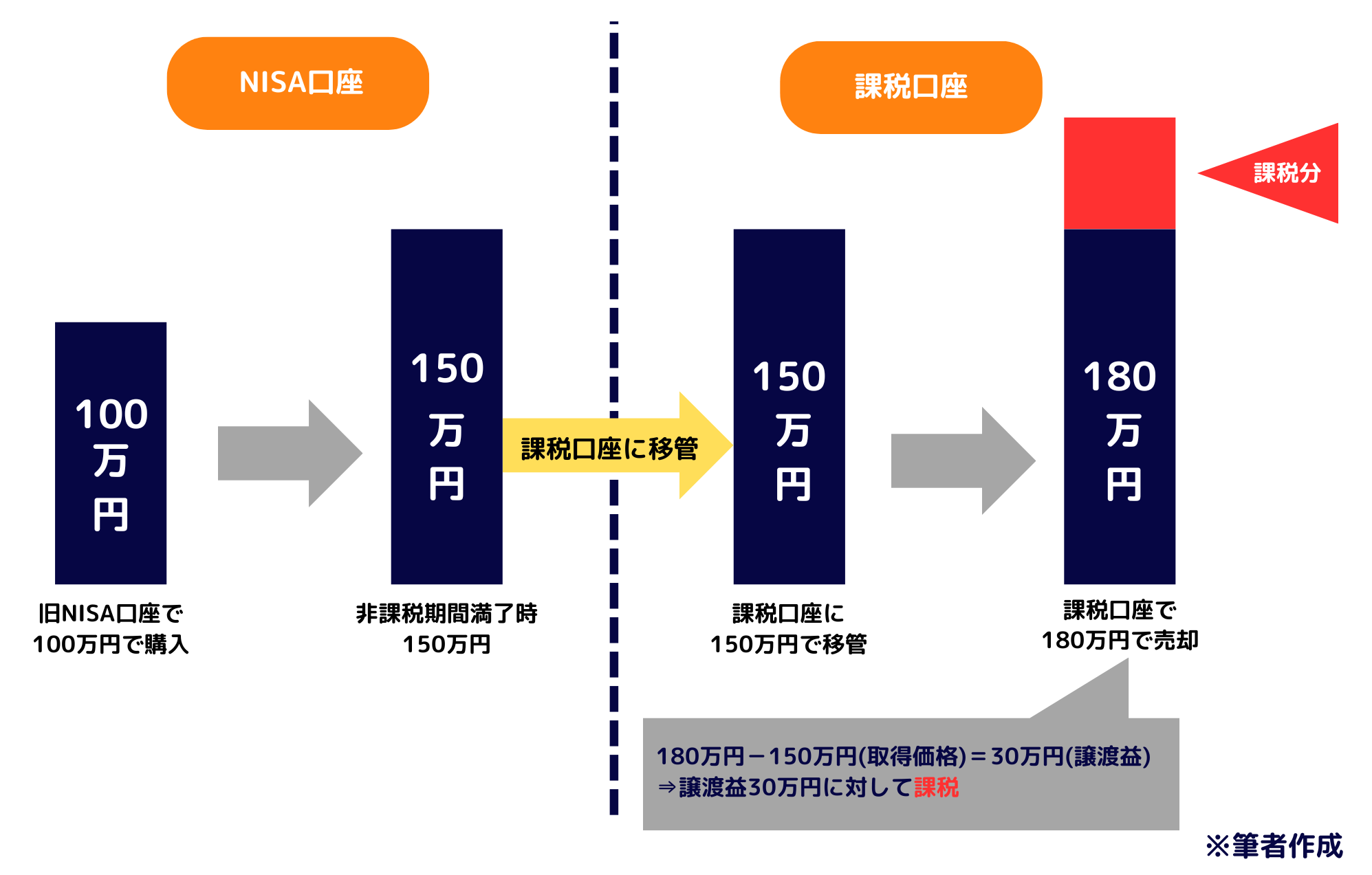

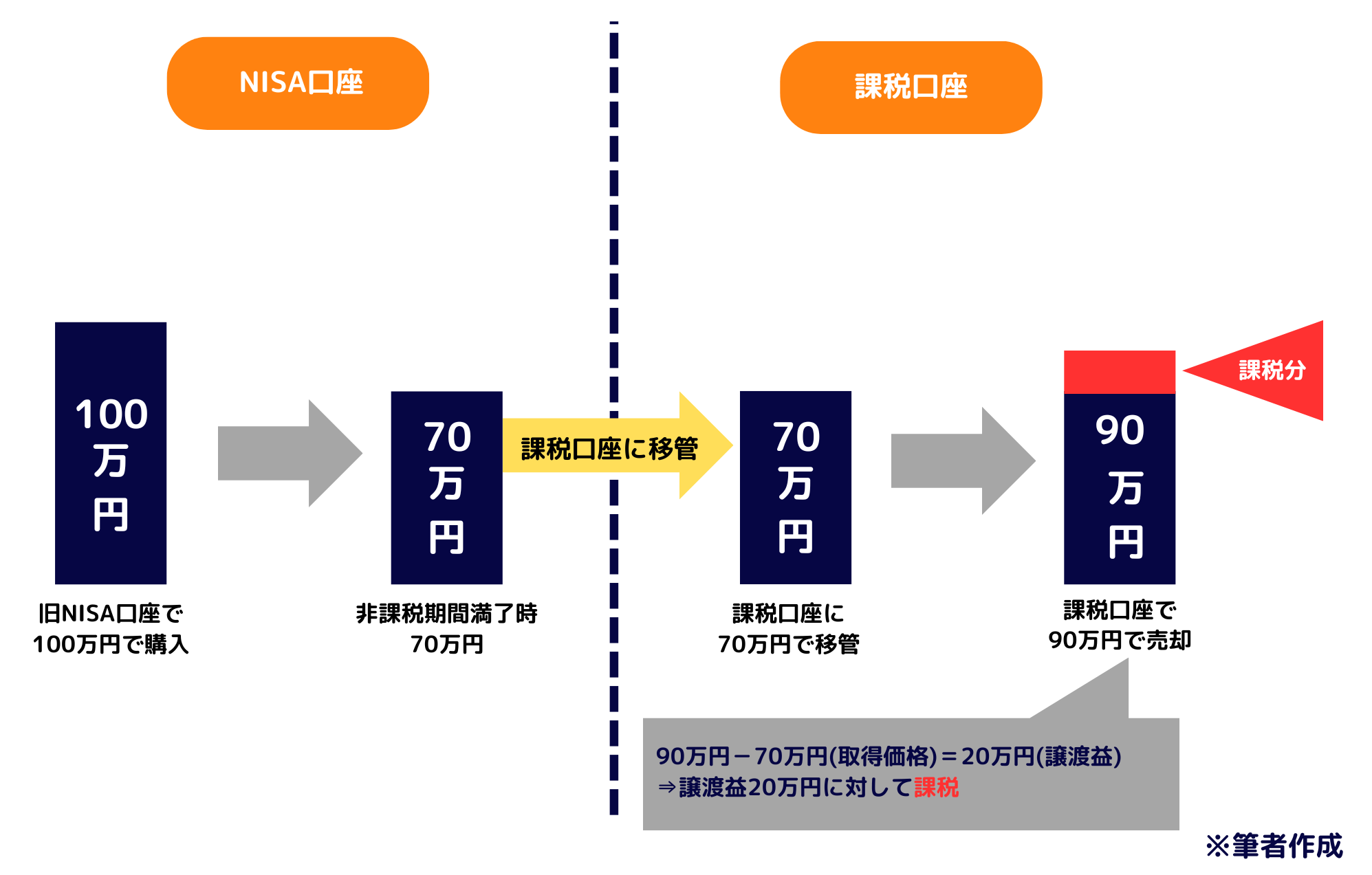

課税口座へは、自動的に移管されるため手続きは不要となります。非課税保有期間が満了する12月最終営業日の時価が、課税口座での新たな取得価格となります。取得価格とは、簡単に言うと買い付け価格のことです。

以下、図と例を用いて解説していきます。

例えば、上記にあるように、旧NISA口座で購入した100万円の投資信託を、150万円で課税口座へ移管。その後、180万円で売却した場合、30万円(売却価格180万円-取得価格150万円)に対して課税されます。

次の例はどうでしょうか。投資信託100万円を旧NISAで購入し、課税口座への移管時には70万円となりました。その後、90万円で売却すれば、20万円(売却価格90万円-取得価格70万円)が利益とみなされ課税されることになります。このパターンは「当初NISAで投資した100万円より損をしているのに課税される」点に注意が必要です。

損をしないために、具体的にどうする? FPのアドバイス

NISAは売却時には取得日が古い物から売却する仕組みになっています。ということは、2020年に購入している分だけ売却することも可能です。

まず、証券口座で自分の購入した数に注目しましょう。株式であれば2020年に購入した株数、投資信託なら2020年に購入した口数です。投資信託を例に挙げれば、2020年分の購入口数を指定して売却すれば、自動的に2020年分のみ売却ができます。

では、具体的にどのように行動すればいいでしょうか?

投資信託、株式などの種別に関わらず、利益が出ているものは一度売却して新NISAでタイミングをみて再購入するのは手です。新NISAで再購入することで、非課税で運用をすることができます。

反対に損が出ているものに関しても、2025年以降も将来的な利益を非課税にしたいという意向であれば、一旦売却し、新NISAで改めて投資するという方法があげられます。この場合、損失を確定させても、特定口座のように損益通算をすることはできません。もし、どうしても損失を確定したくなければ、特定口座に移管させてゆっくりタイミングを見ての売却はいかがでしょうか。

一番もったいないのは旧NISAが知らないうちに課税口座に払い出しされてしまうことです。手遅れになる前に、今一度旧NISAと新NISAの活用方法を考えてみましょう。

【監修】伊達有希子/ファイナンシャルプランナー(CFP、1級FP技能士)

新NISA、自分に合った投資金額をお手軽に診断!マネーフォワードMEプレミアムサービス[by MoneyForward HOME]

(南真理)

外部リンク

この記事に関連するニュース

-

新NISA開始で旧NISA口座のロールオーバーはできない! 売却か課税口座に移管かの2択(菊地崇仁)

ポイ探ニュース / 2024年12月11日 17時4分

-

2020年一般NISA枠の非課税期間がもうすぐ終了―“売却して終了”でも、“課税口座へ移管”でもない「トクする第3の方法」

Finasee / 2024年12月11日 11時0分

-

ネット証券の「新NISAキャンペーン」続々! 年末に余計な税金を支払わないための節税ノウハウ

日刊ゲンダイDIGITAL / 2024年12月7日 9時26分

-

「旧NISA」で買った株、忘れていませんか。非課税期間終了前に売ったほうが良い?

トウシル / 2024年11月23日 11時0分

-

旧NISAの口座があります。一般NISAをまだ売却していないのですが、いつまでに手続きすればいいですか?

ファイナンシャルフィールド / 2024年11月17日 1時50分

ランキング

-

1【話題】カメラのシャッターを「切る」→若者世代には通じない!? 世代がバレるかもしれない「表現」の違い

オトナンサー / 2024年12月14日 22時10分

-

2飛行機代0円、無料宿泊……旅のプロに聞いてみたら、旅費「節約」テクがこんなにもあって驚いた

オールアバウト / 2024年12月14日 18時30分

-

3元女性の夫が4歳の娘に“秘密”を打ち明けた際の“意外な”反応「僕が男とか女とかは関係なかった」

週刊女性PRIME / 2024年12月15日 7時0分

-

4「スタッドレスタイヤ」溝が残ってるのに“使用NG”なことがある!? 寿命は何年? 覚えておきたい「危険なタイヤ」の見分け方とは?

くるまのニュース / 2024年12月13日 21時10分

-

5「コンビニで10万円の買い物」「名刺に30ぐらいの肩書き」知られざる“超富裕層”の暮らしぶり

日刊SPA! / 2024年12月14日 15時51分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください