貯蓄:「ゆとりある老後」に必要な資金は、1億1856万円 -「定年後の5大爆弾」の正体【1】

プレジデントオンライン / 2013年8月15日 11時45分

若い世代にも「老後心配性」は多い。しかし、実態がわからないものに不安になるのはナンセンスである。その正体を見据えながら今できることを考えてみよう。

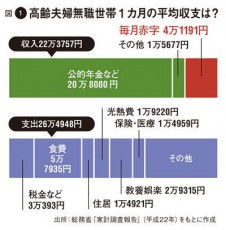

定年後の生活にいくら必要か? という質問にひと言で答えるなら「1億円」である。大卒社員の生涯賃金の3分の1に相当するお金を、老後のために確保することなんてできるのだろうか? まずは老後の生活には毎月いくらかかるかという話から始めよう。2010年度の総務省・家計調査報告によると、夫65歳以上、妻60歳以上の高齢無職世帯の夫婦の1カ月の平均支出が26万4948円。対する収入は22万3757円。毎月4万1191円の赤字である(図1)。

図2 平均的な老後のためにいくら必要か

ここで注目すべきは「年金面では恵まれているリタイヤメント世代でも、公的年金だけでは生活ができない」ところにあるとFPの大竹のり子氏は指摘する。しかも「収支が赤字になる状況は現役世代がリタイヤする頃になっても解消されないどころか、もっと厳しい状態になる」(大竹氏)ことはほぼ確実だ。

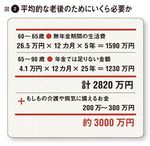

この生活で夫婦ともに90歳まで生きると仮定して、60歳以降、年金以外に必要なお金は約3000万円だ(図2)。ところがこの平均的な支出では、旅行やレジャー、趣味を楽しむゆとりのある生活はできないと多くの人は考えている。

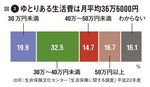

図3 ゆとりある生活費は月平均36万6000円

10年度「生活保障に関する調査」(生命保険文化センター)によれば、夫婦で老後にゆとりある生活を送るには36万6000円の収入が欲しいという(図3)。その場合、30年間で必要な額は約6700万円にも膨れ上がる(図4)。

とはいえリタイヤ直後の65歳と、20年後の85歳では生活の仕方も変わるはずだから、生涯にわたって毎月36万6000円使うというわけではない。老後のお金に詳しい経営コンサルタントの岩崎日出俊氏は、こう試算している。

図4 ゆとりある老後のためにいくら必要か

60歳まで生きた男性の平均寿命は82.84歳、女性は88.37歳まで生きるという統計(2010年簡易生命表)がある。余裕を持たせて夫87歳、妻92歳まで生きると仮定し、最低限の生活のためには月24万円、ややゆとりある生活のためには月30万円かかるとすると、最低限生活では1億776万円、ゆとり生活では1億1856万円確保しなければならない。しかし年金が7274万円支給されるので「不足分は最低限生活で3502万円、ゆとり生活で4582万円になります」。

退職金が平均1800万円から2000万円といわれているから、持ち家であれば最低1700万円で売却できれば老後の生活はなんとかなる。

が、ここで安心してはいけない。現役世代にのしかかる大問題がリタイヤ後の「無年金期間」である。再雇用で65歳まで働けたとしても、その後68~70歳まで年金が受け取れなくなる可能性が高まっているし、65歳まで働けるかどうかすら定かではない。

年金の支給開始年齢が65歳から70歳まで引き上げられた場合、損失は1380万円になる。大竹氏は、各調査の平均値を鵜呑みにするのではなく、それぞれが老後に必要なお金を計算してみることをすすめている。老後の生活費の目安は「現役時代の7割」と見積もり、無年金期間の年数は定年後に働く期間や年金支給開始年齢を勘案して適宜調整し、図2のように計算する。退職金などを差し引けば、貯蓄で準備するべき額を割り出せる。

■老後資金を狙う、金融機関の“魔の手”

では、この必要額をどうやって貯めるのか、誰にとっても頭が痛い問題だ。「豊かな老後のためには資産運用が必要です」と金融機関は盛んにPRしているが、信じていいのだろうか。

岩崎氏は「中高年はリスクを取らずに定期預金に預けておくべき。特にデフレ時代の今は、預金しておくだけで価値が高まります」と運用を否定する。

「金融機関では3%で運用した場合などと試算していますが、国債の利率が1%程度のときに3%で運用するのは厳しい。まして素人には無理です。日本株だって25年間下がり続けているのだから」

経済評論家の山崎元さんは「非課税で運用できるものを無駄なく活かす」ことを提案している。「例えば自営業なら確定拠出年金(401k)の個人型に入ると年間80万円以上を無税で積み立てることができます」。そのうえでリスクが取れるお金で運用を考えるのであれば「分散投資されたもの、手数料が低いものがよく、投資信託でいえば株価指数などに連動するインデックスファンドを買うのが現実的です」。

ただし、購入するときには金融機関に相談しないこと。「彼らは手数料が高い商品をすすめるはずです。例えば米国のハイイールド債券に投資して、ブラジルレアルで為替ヘッジをして、毎月分配金が200円出ますなどと、超ハイリスクな商品のメリットに見える部分のみ強調して誘導することが珍しくない。法令に触れない範囲で欺すくらいのことをプロはやりますよ。特に近年は、金融機関の“魔の手”が肉食化しています」。

そんな山崎さんがすすめるのは、(1)日本株インデックスファンド50%、(2)先進国の株式に投資するインデックスファンド25%、(3)新興国に投資するインデックスファンド25%という2対1対1のポートフォリオだ。

「これで期待利回りが5.5%くらいです。ただ、かなりまずい事態が起こったときは投資金額の3分の1が吹っ飛ぶことを覚悟してください。それでも長期的には預金より利回りがいいと思います」

このポートフォリオの意味が理解できなければ運用は危険だ。「そのときは金融機関に狙われないように個人向け国債10年ものを買うのも手ですね。10年間は“魔の手”から逃れられるし、変動金利だから将来の金利上昇にも、ある程度対応できます」。

----------

大竹のり子

1975年生まれ。ファイナンシャルプランナー。著書に『老後に破産しないお金の話』など。

岩崎日出俊

1953年生まれ。日本興業銀行、J.P. モルガンなどを経て現職。著書に『定年後 年金前』など。

山崎 元

1958年生まれ。12回の転職を経て現職。専門は資産運用。著書に『お金とつきあう7つの原則』など。

----------

(ジャーナリスト 山本 信幸 向井 渉=撮影)

外部リンク

この記事に関連するニュース

-

定年後も働く予定ですが、友人は「月5万円くらい稼げればよい」と言っています。年金と合わせれば十分に生活していけるものなのでしょうか?

ファイナンシャルフィールド / 2024年12月20日 6時0分

-

よし、2,000万円貯まったぞ…「年金2人で月32万円」、余裕の老後を夢見た「65歳夫婦」の大誤算。SNSから始まった「老後崩壊の危機」

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月20日 5時15分

-

100歳まで生きると夫婦で1億円が必要?50代からでも間に合う老後資金作りとは

HALMEK up / 2024年12月16日 0時1分

-

幸せってなんですか?〈最高月収60万円〉〈退職金2,500万円〉の60歳定年サラリーマン、再雇用を急遽キャンセル、さらに「年金の繰上げ受給」まで決めたワケ

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月30日 5時15分

-

遺族年金から毎月「3万円」を振り込んでくれる祖母が心配です。月10万円のうち「3万円」ってかなり渡しすぎですよね?無理をさせていないか心配です

ファイナンシャルフィールド / 2024年11月28日 4時20分

ランキング

-

1ヤマト運輸、日本郵便への薄型荷物の配達委託を当面継続へ…対立が訴訟へ発展もサービス維持

読売新聞 / 2024年12月25日 22時32分

-

2おにぎりが涙ながらに「たすけて」と訴えるイラストで食品ロス削減へ ファミマ取り組み本格化

TBS NEWS DIG Powered by JNN / 2024年12月25日 16時47分

-

3日本郵便とヤマト「120億円訴訟」に至った言い分 物流サービスの「大同団結」が危うい事態に

東洋経済オンライン / 2024年12月26日 7時30分

-

4謎の「OZA SODA」が売れている? 楽天1位を4年連続で獲得した強炭酸水の秘密

ITmedia ビジネスオンライン / 2024年12月25日 8時10分

-

5下流老人に絶対にならないための3つの対策

オールアバウト / 2024年12月25日 21時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください