固定と変動どっちが得という問いは間違い

プレジデントオンライン / 2019年2月22日 15時15分

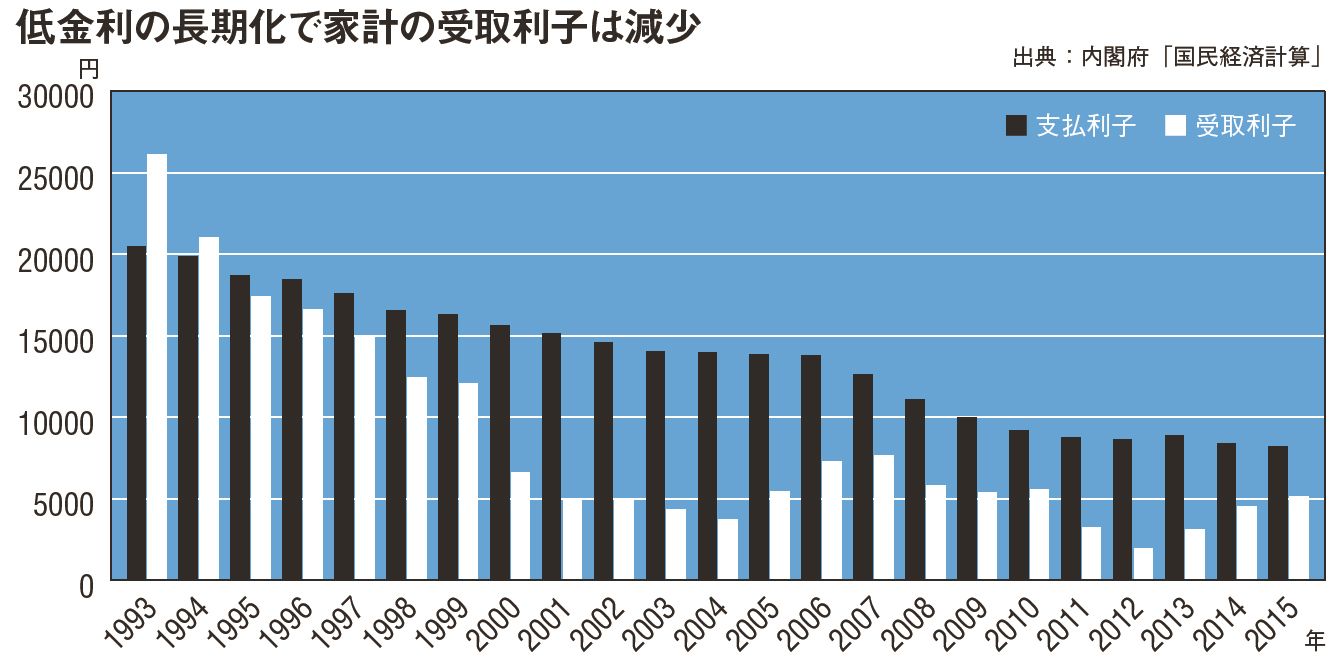

■あなたは、何もしなくて大丈夫か

2018年7月末、日銀の金融緩和について方針の一部変更が報じられた。国債のマーケットは直ちに反応し、金利がほんのわずかだが跳ね上がった。実際には金融緩和の縮小や終了ではなく、長期金利の目標は0%程度という強い方針により、過剰に金利を抑えつけてきた弊害を減らすため、国債価格の変動、つまり長期金利の上下をある程度許容するという内容だ。0%程度の目標は維持しつつ、プラスマイナス0.2%程度まで金利上昇を認めるという。

金利の変動幅はごくわずかではあったものの、これから家を買う人と変動金利でローンを組んでいる人は一瞬とはいえ肝を冷やしたかもしれない。このようなマクロの話がミクロの家計に与える影響は案外大きい。そして住宅は個人のお金の話を考えるうえで家計管理・保険・資産運用・税金と、あらゆる要素と関わる。

生命保険等の金融商品を売らず、不動産会社のセミナー等も一切やらず、有料相談のみで食っているFP(ファイナンシャルプランナー)として、この金融政策の変化と住宅・家計の関わりについて論じてみたい。

■住宅を買う人へのアドバイス

消費税の引き上げ、東京五輪、将来の人口減少など、これから住宅を買う人には気になる話が多数あるだろう。金利に絞って話をすると、特に重要なポイントが固定金利と変動金利、どちらがいいのか? という選択肢だろう。

前述の通り住宅ローン金利はここ2、3カ月、日銀の方針変更で小幅に上昇した。ただしそれは全期間固定など長期金利に連動するもので、変動金利は横ばいのままだ。全期間固定の代表とも言えるフラット35の金利は執筆時点で1.41%となっている(18年10月、融資率9割以下 新機構団信付)。7月、8月の1.34%、9月が1.39%で、やや上昇していることがわかる。

フラット35の金利が最も低かった時期は16年8月の0.9%だが、17年10月からは金利に団体信用生命保険、いわゆる団信の保険料が含まれるように制度が変更された。現在は団信が不要の場合、金利が0.2%引き下げられる。団信の有無も考慮すると、最低水準の時期と比較すれば0.9%と1.21%で0.31%ほどの差がついていることになる。

一方で各金融機関の変動金利は0.5%程度と史上最低のままだ。先ほど説明した金利上昇はあくまでマーケットで決まる長期金利であり、政策金利と連動する変動金利に影響はしない。

筆者が開業した11年初頭の金利は、変動金利は各社揃って0.875%、固定金利はフラット35で2%台半ばと、金利差が2%弱とかなり大きかった。当時のフラット35の団信は金利と別枠で保険料が必要だったが、金利換算で0.3%程度だったため、それも考慮すると変動・固定の金利差は2%近くと現在の2倍以上だった。

4000万円の35年ローンで比較すると、0.875%ならば返済総額が約4645万円、2.8%ならば6279万円と、金利上昇がないと考えれば1634万円も差がついた。したがって当時は変動と固定のどちらを選ぶか? といった話が相談の中でも重要な要素を占めた(各種諸費用や住宅ローン減税等は除いて簡略化した比較)。

一方で現在の変動金利0.5%、固定金利1.41%を使って同じ条件で比較すると、それぞれ約4361万円と約5070万円、その差は709万円と半分以下だ。金融緩和で特に長期金利が大幅に下がったことがわかる。

■金利はどっちが得? という問いの間違い

ここまで金利差が縮まると変動金利のメリットがかなり小さくなっていることもわかる。

そして固定と変動の金利差は損得の違いではなくリスクの違いである。金利変動リスクを金融機関に押し付けた分だけコストが上がる、金利差は金利変動リスクを避けるための保険料である、と考えればあとは金利差が妥当かどうかで判断すればよい。

一年ごとに変動金利が0.1%ずつ上昇した場合は? といったシミュレーションも時折見かけるが、さほど意味がない。実際に変動金利がどうなるかは全く見通しが立たないからだ。筆者は固定と変動のどちらかを強くお勧めすることはまずないが、固定金利は金利変動リスクがないので「無難」と説明している。損得ではなくリスクの有無や高低の話ということだ。

一般的に金利はマーケットに連動する固定金利のほうが先行して動く。金融緩和が終了して変動金利が上がるようなことがあれば、その頃に固定金利はとっくの昔に上昇していた、という状況になるだろう。したがって「変動で借りて金利が上がりそうになったら固定に乗り換える」という作戦は、変動金利ではなく固定金利の推移を見る必要がある。これは株を安く買って高く売る、というくらいに難しい。

そして、ここまで説明すればすでに住宅を購入し、変動金利で借りている人もどうすればいいかわかるだろう。先日のようなちょっとした金利上昇で肝を冷やし動揺しているような人は今のうちに固定金利へ借り換えたほうがいいということだ。変動金利がずっと横ばい、あるいは下がり続けるような過去の状況のほうが異常だ。35年先まで低金利が続くと考えているのであれば、それは甘すぎる想定だ。

だから変動金利は危ないので絶対ヤメロというつもりはない。そして変動金利でローンを組んで家を買う人は半数にものぼる。全期間固定や10年固定よりも格段に多い。そういった人を無視したアドバイスは現実的ではない。

具体的な対応策を考えるのであれば、すでに借りている人もこれから借りる人も「借り換えができるように常に準備しておきましょう」ということになる。これに必要なのは金利を常に見ておくことだけではない。

万が一金利が上がったら借り換えればいい……、変動金利で借りている人でこのような借り換えを全く意識していない人は皆無だと思うが、ここに落とし穴がある。借り換えは必ずできるわけではないからだ。

今借りているのだから借り換えができないとは夢にも考えていない人をたまに見かけるが、借換先にとっては新規の貸し出しと同じだ。つまり住宅ローンを新規に借りられない人は借り換えもできない。具体的には以下の3点だ。

1.病気等で団信に加入できない。

2.収入が低くてローン残高を借り入れるだけの収入を維持できない。

3.クレジットカード等の借入金で延滞を発生させている(いわゆるブラックリスト)。

1について、金融機関は住宅を担保として確保したうえで、ローンを組んだ人が死亡したら生命保険で返してくださいね、という契約を結ぶ。団信に加入できなければ借り換えもできない。加入の基準が多少緩いワイド団信もあるが、通常は0.3%の金利が上乗せされる。今借りられることは将来借り換えができることを保証しない。変動金利で借りた人は健康の維持が必須だと言える(加えて、自身の意思や行動だけで体調は100%コントロールできないことも付け加えておきたい)。

2は極端な収入減少が発生すると、ローン借り入れ上限の目安である返済比率(年収に占める年間返済額の割合)を超えて、借り換えもできない可能性がある。転職直後等も借り換えができない、あるいは審査でマイナスに働く場合もある。

3は先日新しいiPhoneが発売され、従来より値段が高かったせいで、割賦販売(実質的なローンでの販売)で購入できない人が店頭で続出したとも報じられた。これは収入の問題だけでなく、過去にローンの延滞があると信用情報と呼ばれる借り入れに関する情報に傷がついて、新しいカードが作れなかったりローンが組めなかったりといったことが起きる。いわゆるブラックリストだ。これは通常5年も記録が残る。

最初にローンを組んだときに問題がなくても、その後に信用情報に傷がつけば借り換えができない可能性もある。現在では奨学金や携帯電話の割賦販売など、一見しただけでは借金に見えないものも信用情報機関に登録される。特に家計管理の都合で複数の口座を使い分けている人は、これらの引き落としが確実にできるように、口座に多めのお金を常に入れておくなど、注意しておかないと痛い目に遭う可能性がある。身に覚えがある人は信用情報機関で確認しておくといいだろう。

■金利上昇がもたらす家計への影響

冒頭で、住宅は家計管理・保険・資産運用・税金とあらゆる要素に関わると説明した。

家の予算は「収入」ではなく収入と支出の差額、つまり「貯金額」によって決まる。家計管理ができていないと予算を決めることすらできない。

家を買えば団信に加入するため、生命保険や公的制度と合わせて適正な保障額を考える必要がある。

頭金を払った後に残った貯金をどうすべきか、リスク資産やiDeCoにはどれくらい運用してもよいのか慎重に考える必要もある。

ローンを組めば住宅ローン減税があり、貯金額とのバランスを見ながらiDeCoの掛け金を決めて、当然のことながらふるさと納税やNISA等の活用も考えたい。

これらを考えるのは面倒くさいと感じる人も多いと思うが、家を買う、あるいは借り換えや買い替え等のタイミングで見直しや勉強を一気にしてしまうのがいい。

家計簿をつける……聞いただけでウンザリしてしまう人も少なくないだろう。家計簿をつけることでお金がもらえるわけでもなく、手間ばかりかかって作ったところでそれをどう家計管理に生かせばいいのかわからないからだ。

これを解決するためにマネーフォワードのような家計簿アプリがあるわけだが、これらのアプリを使っても解決できないのが「家計の分析」だ。家計簿アプリでネットバンキングやクレジットカード、電子マネー等の明細を自動で取り込み、現金払いをなくせば「家計簿をつける手間」は極限までゼロに近づけられる。ただし、家計を分析する手間は紙だろうとアプリだろうとなくならない。

家計の分析は企業の決算書分析と同じくらい難しい。正しい家計簿のつけ方・分析の仕方がない以上、合理的な分析方法は決算書の分析を応用すればよい。

このように説明すると難しく感じるかもしれないが、決算書はどんな企業も決まったフォーマットで決算が公表される。そしてその分析方法も決算書をよりシンプルに理解するためにある。難しいものではなく、「難しいものをより簡単に理解する」ためにあるのが決算書とその分析方法だ。家計管理に使わない手はない。

■決算書の分析を家計管理に生かす

マネーフォワードに限らず家計簿アプリも紙の家計簿も、食費や家賃、光熱費など様々な項目に支出が分かれている。これらの細かい分類は、結論を言ってしまえばどうでもいい。経理の処理でも「この支出は雑費と消耗品費のどちらに入れるべきか?」といった細かい話もあるが、重要なことは支出を把握することだ。

そして、企業の利益を計算する損益計算書では、利益を何段階かに分けて数字を出す。売り上げから原価を差し引いた売上高総利益、そこから販売費および一般管理費を差し引くと営業利益……といった具合に通常は5段階に分けて計算する。

なぜならどこでどれくらいの利益が発生しているか、コストがかかっているか、正確に把握する必要があるからだ。家計簿の赤字か黒字かしか考えないやり方とは全く違う。

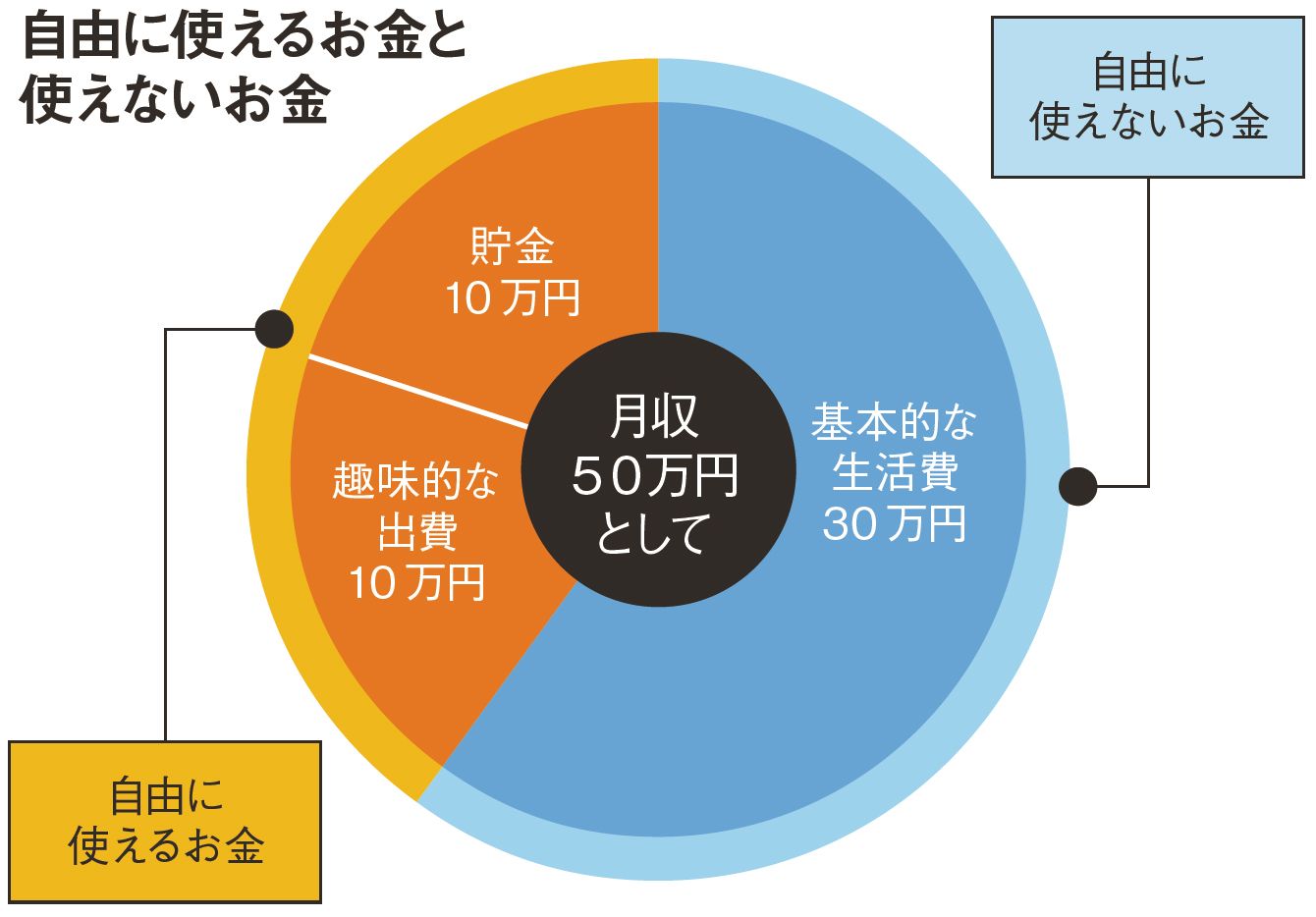

家計の分析は2段階に分ければ十分だ。それが「生活費」と「お小遣い」となる。お小遣いは「生活費以外の支出すべて」と読み替えてもよい。

生活費は家賃、食費・雑費、光熱費、通信料、保険料、教育費がこれにあたる。これらは極めて削りにくく、支出額が固定・安定している特徴があり、生活費以外の支出がお小遣いになる。

お小遣いの特徴は不安定であることだ。つまり支出の性質によって2つに分けられているということになる。そして収入から支出総額を差し引くと貯金額になる。生活費は「自由に使えないお金」、お小遣いと貯金額は「自由に使えるお金」ともいえる。

生活費は生きていくために必ず必要な支出で、なおかつ削りにくい性質があるため、節約は考えなくてもいい。削る余地があるとしたら過剰に保険に加入している場合やキャリアの携帯を格安携帯に切り替える場合くらいだ。

節約=食費や光熱費を削ること、と思い込んでいる人には奇妙なアドバイスに感じるかもしれないが、食費を1割削る手間とそれで得られる金額を考えると、飲み会を1回やめるだけのほうがよっぽど楽という人も多いだろう。現在の生活費は発生するだけの必然性があり、無理に削ろうとすれば無駄な手間が生じる、と考えて問題はない。

家計の管理はお小遣い、つまり生活費以外の支出に集中させ、その中で「優先順位とメリハリ」を考える。あとはそれぞれの家庭で何が重要かを考えればよい。普段筆者が行う相談でも、食費が多いとか食費は収入の10%に抑えましょうといった下らないアドバイスはまずしない。何が重要で、どこにお金をかけるべきかはそれぞれの家庭で異なり、支出額も支出の配分も自由に決めればいいからだ。

筆者の経験上、多くの家庭は住宅と教育費の優先順位が最も高いため、お小遣いを削ってこれらの生活費に充てる、あるいは将来の教育費に備えて貯金を確保する形になることが多い。

生活費とお小遣いなんてそんな大雑把な分類で本当にいいのか? と感じた人には、企業の決算書を見れば売上・原価・販管費の3つで営業利益(本業の利益)が計算されていると説明しておきたい。売り上げ規模が数兆円の複雑な大企業でも最終的には3つの項目で利益を計算する。共働きで収入が数百万円から1000万円超程度の家庭が企業より複雑な分析をする必然性はないと断言できる。

筆者が行っている有料相談に訪れる夫婦はわざわざお金を払って来店するくらいだからお金に関する意識が高い人ばかりだ。それでもふるさと納税やiDeCoのような、ちょっと面倒だけどやれば必ずお得なことをやっていない人も少なくない。マネーフォワードのような家計簿アプリの導入も同様だ。これらは早いうちに始めたほうがいいことは間違いない。

家計管理のためにちょっとした面倒くささを乗り越えていただければと思うが、そのきっかけとして住宅購入や住宅ローンの今後をどうすべきか、夫婦で考えるところから始めていただければと思う。

----------

ファイナンシャルプランナー

シェアーズカフェ代表取締役。著書に『住宅ローンのしあわせな借り方、返し方』など。

----------

(ファイナンシャルプランナー 中嶋 よしふみ 写真=iStock.com)

外部リンク

この記事に関連するニュース

-

「金利が上る前にマイホーム取得を…」と考えている方が知っておきたいこと

MONEYPLUS / 2024年7月17日 11時30分

-

41歳貯金630万円。子ども2人が私立に進学し、学費や住宅ローン返済について相談したい

オールアバウト / 2024年6月27日 22時20分

-

住宅ローンの借り換えで返済額400万円減の試算も…シミュレーション利用前に知っておきたい注意点

MONEYPLUS / 2024年6月26日 11時30分

-

42歳専業主婦、貯金25万円。夫の会社が倒産して収入が半分になってしまいました

オールアバウト / 2024年6月25日 22時20分

-

52歳、住宅ローンが「1000万円」ほど残っているのですが、「借り換え」で安くなることはありますか? 転職で年収が「600万円」に下がったので悩んでいます…

ファイナンシャルフィールド / 2024年6月23日 5時0分

ランキング

-

1コメが品薄、価格が高騰 米穀店や飲食店直撃「ここまでとは」

産経ニュース / 2024年7月21日 17時41分

-

2システム障害、世界で余波続く=欠航、1400便超

時事通信 / 2024年7月21日 22時45分

-

3円安は終わり?円高反転4つの理由。どうなる日経平均?

トウシル / 2024年7月22日 8時0分

-

4ウィンドウズ障害、便乗したフィッシング詐欺のリスク高まる…復旧名目に偽メール・偽ホームページ

読売新聞 / 2024年7月22日 0時0分

-

5なぜユニクロは「着なくなった服」を集めるのか…「服屋として何ができるのか」柳井正氏がたどり着いた答え

プレジデントオンライン / 2024年7月22日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください