大幅な税収不足なのに財政支出を増やしているのは日本だけである

プレジデントオンライン / 2020年12月14日 11時15分

2017年11月14日、独のフランクフルトで開催された中央銀行の会議にて。(左から)イエレンFRB議長、ECBドラギ、BOEカーニー、日銀黒田の各総裁。2020年11月12日にECBが開催した同様のパネル・ディスカッションには、黒田日銀総裁の姿はなかった - 写真=EPA/時事通信フォト

※本稿は、河村小百合『中央銀行の危険な賭け 異次元緩和と日本の行方』(朝陽会)の一部に加筆・再編集したものです。

■米英欧日を「量的緩和」と一括りにする日本メディアのお粗末

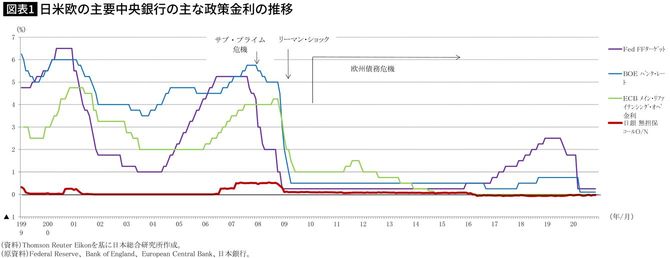

米連邦準備制度(Fed)やイングランド銀行(BOE)といった海外の主要中央銀行は、2008年秋のリーマン・ショックの直後の2008年末ないし2009年初の時点で軒並み、従前の金融政策運営上の手段であった政策金利をほぼゼロ%近傍まで引き下げてしまった(図表1)。

国際金融市場はマヒ状態に陥り、各国は多くの国民が職を失って失業率が急上昇するなど1930年代の「大恐慌」(The Great Depression)以来の「大不況」(The Great Recession)に直面していた。“暗黒のトンネル”が果たしていつまで続くのか、全く見通しの立たない初期段階で、彼らは従前からの金融緩和手段であった「政策金利の引き下げ」を、早くも使い尽くしてしまっていた。こうした状況はしばしば“ゼロ金利制約(※1)”と呼ばれる。

ではそのとき、これらの主要中銀の首脳陣は何を考え、自らの金融政策運営を行っていったのか。各国政府は必要に応じてどのように対応したのか。とりわけわが国のメディアでは、リーマン・ショック以降の彼らの金融政策運営を、「量的緩和」と安易に一括りにして報道することが多かった。

しかしながら実のところは、黒田総裁率いる日銀の「量的・質的金融緩和」とは様々な側面でかなり異なっている。今回は彼らの黒田日銀とは“似て非なる”金融政策運営の内容を概観してみよう。

※1:中央銀行が通常の金融調節を通じて引き下げ誘導できる名目金利の範囲はゼロ%までであることをいう。

■【米国】新手段は慎重に試し、出口問題も誠実に説明

Fedは、バーナンキFRB(連邦準備制度理事会)議長の下で、リーマン・ショックに遭遇した。経済学者でもある同議長はFRB理事だった2000年代前半、海の向こうでわが国がバブル崩壊による銀行危機に直面し、日銀が結果的には欧米各国よりも約10年先行する形で“ゼロ金利制約”に直面し、苦慮している様子を注視していた。

2004年には共著で論文を執筆し、“ゼロ金利制約”のもとで考えられる金融政策運営の3つのオプション(新たな手段)を提言していた。

②中央銀行のバランス・シート(以下BS)上で資産構成(短期債と長期債)を入れ替える「オペレーション・ツイスト」)

③中央銀行の資産買い入れによって、マネタリーベース(中銀が民間銀行経由で供給する総資金供給量)の規模を拡大させる「量的緩和」

これらは、Fedが金融危機以降に自らも“ゼロ金利制約”の当事者となって、新たな金融政策運営を展開していくうえでの理論的なバックボーンとなった。

もっとも、バーナンキ議長率いるFedは、議長自らが考案した理論を現実の効果のほどを無視して強行するようなことは決してしなかった。経済学や金融論は社会科学であるゆえ、机上で構築した理論が、現実の世界でも通用するかどうかをあらかじめ実験室内で実験して、その妥当性を確認することができる自然科学とは異なる筋合いのものである。新たな理論に基づく政策手段の効果のほどは、いずれかの中銀が先行して実際に導入した結果から判断するよりほかにない。

Fedは“ゼロ金利制約”に初めて直面した2008年末、この点に忠実に、バーナンキ議長が論文で提唱した3つの新たな手段のうち、唯一の先行例として日銀が2001~06年に実施していた「量的緩和」の効果を徹底的に検証した。「量的緩和」政策導入当初、日銀自身やFRB理事時代のバーナンキ氏は実体経済へのプラス効果を期待していたが、それは認められなかった、という事実を素直に受け止めたうえで、「量的緩和」の部分を根本から見直した。

そして、日銀のようにマネタリーベースの増加を金融政策の目標に据えることは決してせず、長期金利の上昇抑制による実体経済の下支えを企図する「大規模な資産買い入れ(LSAP)」にその名称も改め、Fed自身が「量的緩和」と称することは決してなかった。他の「FG」や「オペレーション・ツイスト」とともに、効果が未知の新たな金融政策手段として期限を区切って試行し、そのつど効果を確認してから次の政策展開を虚心坦懐に考える、という形で危機後の政策運営を展開していったのである。

この点は、黒田総裁が2013年春の日銀総裁就任前に国会において、「白川総裁時代までは、日銀の金融政策が不十分だったから、わが国は長年、デフレから脱却できなかった」と述べ(※2)、日銀自身の2000年代の量的緩和について、日銀自身による分析を含めてすでに明らかになっていた結果を謙虚に受け止めようとせず、マネタリーベースの拡大を目標に据える金融政策運営を強行したのとは、極めて対照的な政策運営であった、と言えるだろう。

■バーナンキ議長が先頭に立って説明を行う

そしてFedの場合、金融危機後にLSAPに取り組んだ初期から、出口問題を内部で検討し、その概要を2010年初という早期の段階から、バーナンキ議長が先頭に立ち、その効果ばかりでなく、後々起こりかねない“都合の悪いこと”も含めて、異例の政策の「出口」をどのような手段で切り抜けるのか、今後どのような金融政策運営を行っていくつもりなのか、といった点に関して、議会や記者会見等の場を通じ、丁寧な説明を行っていった。

LSAPは長期金利の上昇を抑制するうえで、一定の効果があることを確認できつつあったが、いつまでも続けられるわけではないこと、株式市場等の過熱といったリスクを惹起しかねないこと、先行きの金融情勢次第ではFedの財務が傷み、最悪の場合には連邦政府へのFedの納付金が枯渇する期間が続きかねないこと、といった点を、具体的な試算結果も合わせて公表し、米国民や市場関係者に誠実に、正直に説明していったのである。

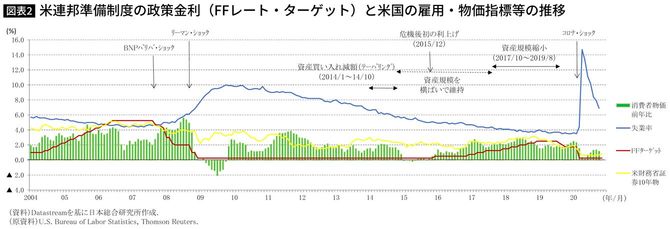

そしてFedはその後、“2%の物価目標”に過度にこだわることなく、金融政策の正常化を断行していった(図表2)。米国の消費者物価前年比が安定的に2%を超えているとは言えず、かつ失業率も7%近い状態にあった2014年1月から、Fedは資産買い入れの減額を開始し、わずか10カ月後には新規買い入れを一切停止した。2015年入り後は、原油安の影響等もあって、世界的にも物価指標の下振れが長引いていた時期であったが、Fedは同年末に危機後初の利上げに踏み切り、2016年末からはほぼ3カ月に一度のペースで断続的に利上げを継続していった。

これらはすべて、米国の実体経済の回復度合いのみならず、Fed自身が先行きに抱えかねないリスクの大きさを慎重に判断したうえでの金融政策運営だった。さらに2017年10月以降、コロナ危機到来前までの期間においては、Fedは最大で月当たり500億ドル(≒邦貨換算1$=105円として、5兆2,500億円相当)もの巡航速度で、米国債およびMBSを満期落ちさせる形で、売却損を被ることなく手放し、資産規模を縮小させる正常化プロセスを進めていた。

コロナ危機前に正常化が最も進展していた2019年8月末時点において、Fedは総資産をピーク時(2017年9月末)の約4.5兆ドルから約3.8兆ドルにまで縮減させていた。先行きの金融政策運営上の支障となり得る、民間銀行がFedに預ける当座預金は、同じく約2.2兆ドルから約1.5兆ドルにまで、この期間中に実に3割以上縮減させていたのである。

Fedを凌駕する規模で資産を膨張させている今の日銀に、市場金利の上昇を怖れず「月当たり5兆円」もの規模で国債を手放していくという正常化のプロセスを、自らの手で実施する覚悟が果たしてあるのかどうか。

その覚悟もないのに、「2%の物価目標」の未達を“大義名分”に、政権の顔色を窺い、漫然と国債等の買い入れを続けて自らが抱え込むリスクを恐ろしいほどまでに膨張させ、「導入した当事者である自分たちの任期中には正常化を実施する気などさらさらありません」とでもいわんばかりの中央銀行には、そもそも、セントラル・バンカーとして、金融政策運営の一環としての「量的緩和」などに取り組む資格などないといえよう。

※2:黒田氏が日銀総裁候補として出席した2013年3月4日の衆議院議院運営委員会における発言。

■【英国】量的緩和のコストは政府が負担すると明確化

英国においてもリーマン・ショック後の2009年春、米Fedとほぼ同じ時期にBOEが“ゼロ金利制約”に直面し、まずは社債等の民間債券を、ほどなく英国債を大量に買い入れる量的緩和に踏み切らざるを得なくなった。

ただし、英国の場合特筆すべきは、こうした新たな金融政策手段を採用する時点においてリスクが明確に認識されていたことだ。それは以下の3点に整理できる。

②その局面では、実体経済の回復に伴って良い意味での市場金利の上昇が見込まれ、それは同時に債券価格の下落を意味するため、正常化の局面でBOEが買い入れた債券等を売却すれば、多額の売却損を被りかねないこと

③それは中央銀行であるBOEの信用に重大な悪影響を及ぼしかねないこと

BOEは1999年に政府からの独立性を獲得したが、それは金融政策運営の“手段の独立性”の側面にとどまり、米Fedや欧州中央銀行(ECB)のような“目標設定の独立性”までは得られず、その権限は政府(財務省)の側が握っているという関係にある。

しかしながらこうした危機の局面では、政府と中央銀行とのいわば“二人三脚”で金融政策運営に当たるような関係が奏功し、未知の新たな金融政策手段を導入するBOEに過度な負担を負わせず、将来的に起こり得べきコストは、すべて国(財務省)の側が負担する、という政策運営上の枠組みを新たに構築したうえで、量的緩和への着手が行われたのである。

■BOEが量的緩和のための子会社を作り損益を明確にする

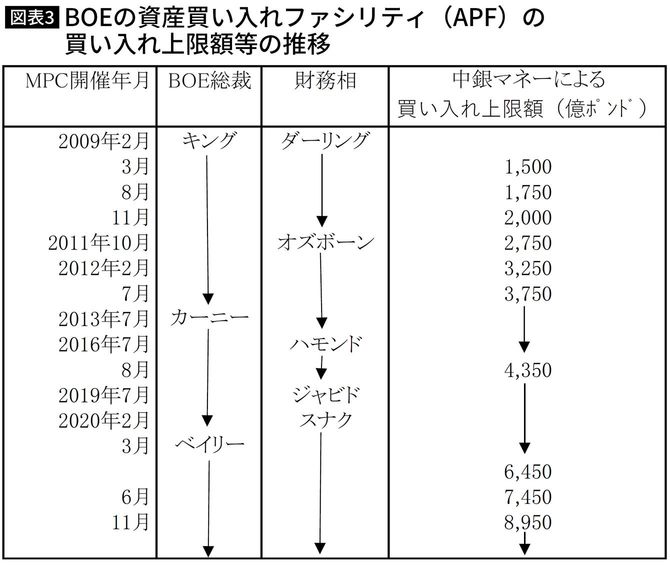

具体的には、いずれ出口の局面で損失がかさむことを見越し、量的緩和はBOE本体のBS上ではなく、BOEの子会社である資産買い入れファシリティ(APF)を設立し、その勘定で実施されることになった。こうした明確な区分経理により、量的緩和に伴う損益は毎期、明確に把握されて対外公表され、将来的にあり得る損失は全額英政府が負担することとされた。英政府が負担できる金額にはそのつど、上限を設け、それが折をみて引き上げられる形(図表3)で、その枠内でBOEは量的緩和を実施していったのである。

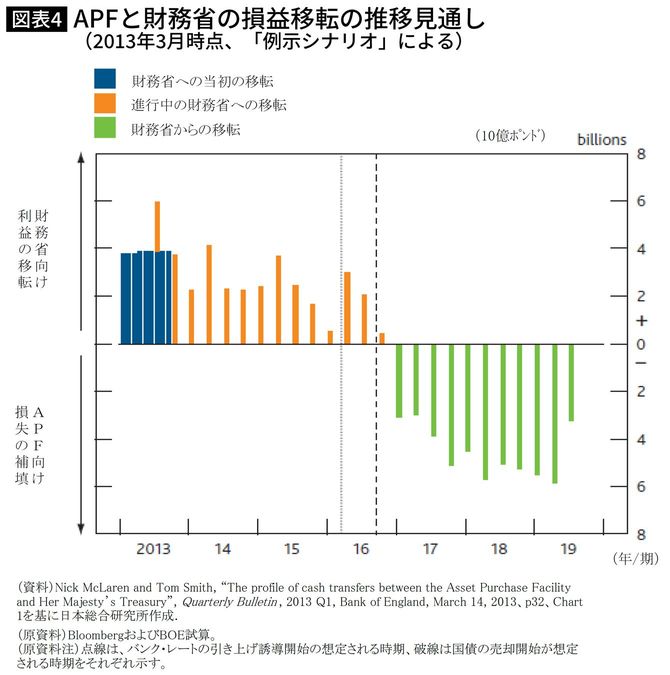

そしてBOEは、ひとたび量的緩和が出口の局面に入れば、それまで利益を計上していたAPFがどのような形で損失を計上することになるのかという問題に関する試算結果を対外公表して明確に国民に示した(図表4)。それによって英国民は、BOEの量的緩和によって長期金利が低下するというメリットが得られるばかりでなく、いずれは自分たちに負担が回ってくることになりかねないことを明確に認識できるようになったのである。そしてその損失の規模は、先行きの金利情勢次第で大幅に変化する。BOEはさらに、APF、ひいてはBOEの損失額を簡単に試算できるスプレッドシートをHP上で提供している。

また、BOEの場合も他の中銀と同様、量的緩和を行って債券等を買い入れ、それを保有している期間中は相応の利益が計上され、国庫に納付されている。ただし、英国では、BOE(APF)から繰り入れられたAPFの利益相当の金額は、予算編成上、決して他の歳出には使うことなく、国債の償還に充てることとされている。

これはいずれ正常化局面に入り、APFに政府からの損失補填が必要になった際、増税でまかなうことは難しいため、あらかじめAPFの利益によって国債発行残高を縮減し、温存しておいた国債発行余力を活用して、APFの補填原資を捻出する腹積もりであるといえよう。

こうしたBOEや英政府の対応は、国会や記者会見で「出口の試算を示すべきだ」といくら求められても、先行きの金融情勢次第で結果が変動し得ることを理由に、決して応じてこなかった日銀や、先行きの正常化局面で、日銀に巨額の損失が長期にわたって発生しかねないのに、何ら対応を検討しようとしないわが国の政府とは対照的である。

■【欧州】国債買い入れよりも財政再建が先

2008年のリーマン・ショックに続いて、2009年秋以降欧州債務危機に見舞われたECBは、主要な中央銀行のなかでも、最も厳しい金融政策運営を迫られた中央銀行であるといえよう。

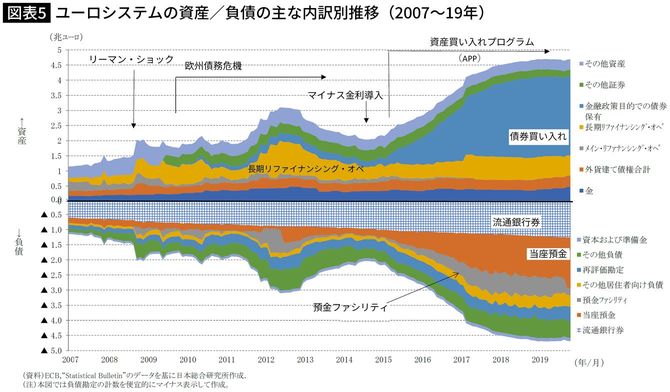

今となって振り返れば、最も厳しかったのは、ドラギ氏がECB総裁に就任した2011年秋から、ギリシャが1年間に二度にわたる財政破綻を引き起こした2012年にかけての時期であった。しかしながら、そうした厳しい局面に際しても、ECBは安易に各国債を買い入れる危機対応策は採らず、あくまで、民間銀行への資金供給(リファイナンシング・オペ)を、危機対応として長期化、大規模化させることを通じて、民間銀行が保有している各国債を手放さなくて済むようにする、という間接的な支援にとどめた(図表5)。これが奏功して、債務危機が一服した後、大きく膨張していたECBのBSは急速に元の規模へと縮小することとなった。

ギリシャのユーロ離脱が取り沙汰され、債務危機の緊張がピークにあった2012年7月、ドラギ総裁は「ユーロを守るためにやれることはなんでもする」と発言した。続く9月のECBの政策委員会で導入された、債務危機対応のための新たな方策は「短・中期国債の買い切りオペ(※3)」であったが、これには申請国があくまで、ユーロ圏が定める厳しい財政再建プログラムを自ら断行することを条件に、ECBが当該国の短・中期国債の買い切りオペに応じる、というものであった。

※3:買い切りオペレーションの略。金融調節の一環として、中央銀行は金融機関から国債などを買い入れている。その際、売り戻しの条件がついていない「買い切り」の取引をこう呼ぶ。

要するに、「財政再建が先、中央銀行による国債の買い入れは後」というもので、この枠組みが設けられたこと自体は、危機的事態の沈静化に大きな効力を発揮したものの、実際に適用を申請する国はなかったのである。そして欧州では債務危機が一段落した後、わが国では考えられない迅速なペースで財政再建が進められ、それが結果的には現下のコロナ危機下での財政面での対応余力を生み出すことになった。

■日銀の「量的・質的金融緩和」がもたらした財政の弛緩

「やれることは何でもやる」。これはわが国でもかつて耳にしたことがあるフレーズだ。2013年3月衆議院議院運営委員会における所信表明のなかで、黒田総裁は「もし私が総裁に選任されたら、市場とのコミュニケーションを通じて、デフレ脱却に向けやれることは何でもやるという姿勢を明確に打ち出していきたいと思う」と述べた。そして就任直後の同年4月から「量的・質的金融緩和」を実施し、今日に至っている。

その考え方はまさに、「デフレ脱却、ないしは2%の物価目標の達成が先」=「中央銀行による国債買い入れが先、財政再建は後」というものだ。そして、その後の日本の財政規律の弛緩ぶりは今まさにみてのとおりの状況になっている。

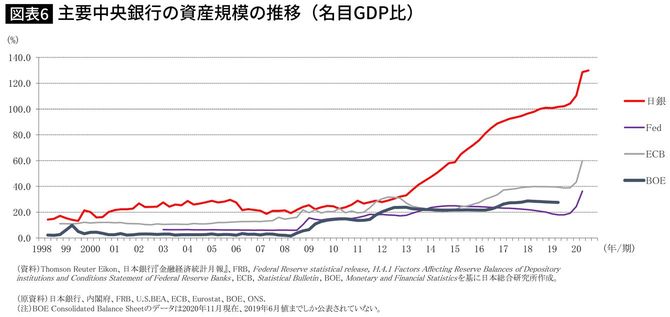

以上は、海外の主要中銀がこれまで展開してきた金融政策運営のごく一部のエピソードにすぎない。日銀を含む主要中銀が、これまでどれほどのリスクをとる金融政策運営を行っているかは、最も端的にはその資産規模の推移に表れる(図表6)。

コロナ危機下にある現時点に至るまで、日銀がいかに他の主要中銀とはかけ離れた過剰なリスク・テイクを行っているのかは、このグラフから一目瞭然だろう。次回は、わが国がこのまま突き進んでいったとき、その先で待ち受ける事態はいかなるものなのかについて考えることとしたい。

----------

日本総合研究所調査部主席研究員

1988年京都大学法学部卒、日本銀行入行。91年日本総合研究所入社、2019年より現職。2011年から社会保障審議会委員、15年から行政改革推進会議民間議員、19年から財政制度等審議会財政制度分科会委員をそれぞれ務める。参議院予算委員会中央公聴会公述人(2019年3月12日)。財政・金融政策運営関連の著作・論文等執筆多数(いずれも日本総研HPに掲載)。

----------

(日本総合研究所調査部主席研究員 河村 小百合)

外部リンク

この記事に関連するニュース

-

日銀、追加利上げ決定=政策金利0.25%に―国債購入、月3兆円に段階縮小

時事通信 / 2024年7月31日 13時44分

-

日銀は為替を金融政策の対象に入れるべきだ このままでは金融政策への信頼が失われる懸念

東洋経済オンライン / 2024年7月30日 22時0分

-

日銀はどんな考え方で国債買い入れを減額するのか~イングランド銀行の考え方~(愛宕伸康)

トウシル / 2024年7月10日 8時0分

-

「円安は物価の上振れ要因」日銀は金利引き上げに動けるか

財界オンライン / 2024年7月4日 18時0分

-

ECB政策担当者の一部からQE再検証論、効果より弊害との見方

ロイター / 2024年7月4日 9時10分

ランキング

-

1「日本は簡単に盗める」雑貨店バイヤーから高級自転車泥棒へ“転身”したベトナム人

産経ニュース / 2024年7月31日 10時0分

-

2ヘリコプター墜落で死亡の2人 身元確認 搭乗していた操縦士と整備士と判明

FBS福岡放送ニュース / 2024年7月31日 17時12分

-

3【速報】中国の公安警察になりすまし「逮捕状見せられた」大阪の中国籍女性が”今年最大”3億円の詐欺被害

MBSニュース / 2024年7月31日 15時50分

-

4「卒倒しそうになった」高校で学ぶ金融教育の実態 「アメリカへの投資」が日本を豊かにしないワケ

東洋経済オンライン / 2024年7月31日 10時0分

-

5「勤務実態なし」聴取に説明=広瀬議員の事務所関係者―秘書給与詐取事件・東京地検

時事通信 / 2024年7月31日 14時24分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください