新NISAが始まっても投資に手を出してはいけない…経済学者が「老後に備えるならコレ」と唯一勧める金融商品

プレジデントオンライン / 2023年5月6日 11時15分

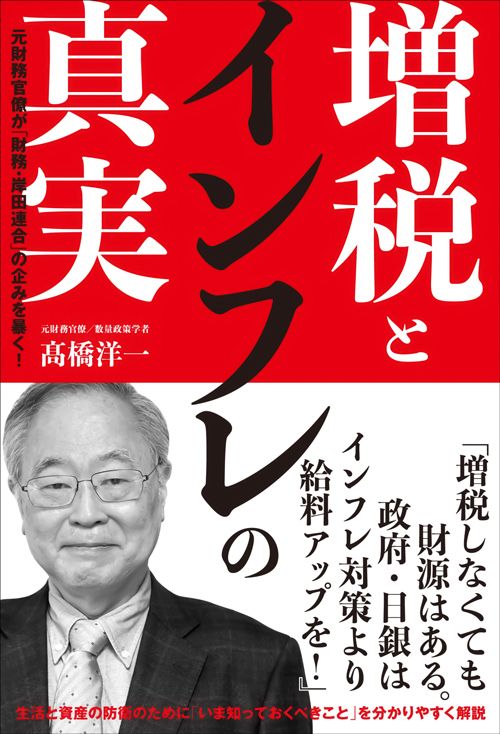

※本稿は、髙橋洋一『増税とインフレの真実』(秀和システム)の一部を再編集したものです。

■年金は、長生きするほどお得にできている

大前提として、年金は長生きしないともらえない。

老後、誰もが年金をもらえるわけではなく、もらうためには長生きするのが前提なのだ。

そして、平均的な年齢以上に長生きする人というのは、実は同世代の半分しかいないのである。

あまり長生きできない人は、ただ年金保険料を払うばかりになってしまう。もらわずじまいである。

そういう側面から見れば、たしかに年金とは酷な制度なのだ。しかし多くの人はそれを知らず、歳を重ねれば年金がもらえると思っている。受給が始まるのは、原則65歳なのだから、ある程度までは長生きしないともらえない。

■年金は「死亡保険と真逆の保険」

年金とは、いわば長生きできたらもらえる保険である。

死亡保険とは真逆の保険と考えたら、分かりやすいかもしれない。

死亡保険は、死んだときにもらえる保険だ。生きている人全員で死亡保険の保険料を払って、亡くなった人にそれをあげるという保険である。残された家族などが、亡くなった人の代わりにそれを受け取ることになる。

年金は、成人した日本国民全員が保険料を支払い、長生きした人だけがそこからお金を受け取れる保険ということだ。

80歳まで生きた場合と、100歳まで生きた場合を比べると、もらえる金額には大きな差が出る。早くに死んでしまえば年金はちょっとしかもらえないし、1年でも2年でも長く生きれば、それだけ多くもらえるのだ。

健康であるほど得であり、早く死んでしまうのは絶対的に損なのである。

計算してみよう。

もし100歳まで生きたとしたら、受け取れるのはだいたい給料の50%くらいの額になるので、

となる。保険料として支払った額より、受け取る年金の額の方がずっと多いことが分かるだろう。

年金というのは、このくらい単純な原理で設計されているから、なかなか間違えないし、破綻しにくいという性質を持っている。

人が働ける年数と平均寿命の2つが分かっていれば、人がいくつぐらいまで働き、どのくらいの給料になるか分かるので、平均的にどのくらい年金を支給しなければならないかを簡単に計算できる。

シンプルな制度だからこそ、破綻させるのは難しいのである。

■年金受給年齢が引き上げられている理由

ではなぜ、年金を受給できる年齢が引き上げられているのか、疑問に思うかもしれない。

(同世代の)半分くらいが死んでいなければ、生きている人の年金が払えないのである。

皆が長生きすれば、その分支払う総額も増えてしまう。平均寿命が長くなるのは良いことだが、年金に限っていえば、半分くらいは死んでもらわないと支払えない。だから、支払いを先延ばしするしか手がないのだ。

こんなことを言うとたいてい怒られるのだが、制度としてそういうものであるのは、まぎれもない事実だし、あくまで数字の上ではこれが現実なのである。

私は事実しか言っていない。

長生きすれば得をし、早死にすれば損をする。

年金はそういう制度である。

受給については、65歳まで待たず、前倒しして60歳から受給することもできる。ただ、1回分の受給額は減額されることになるので注意が必要だ。若ければ、それだけ(同世代で)死ぬ人の確率が低くなるから、年金を減額しないと制度として辻褄が合わない。

逆に、受給をもっと先延ばしにすると、年を取れば取っただけ(同世代で)亡くなる人も増えてくるから、受給額も上がるわけである。

減額か増額かは完全な数理計算で分かることであり、計算に基づいて額が決められている。

どちらの制度を選択しようが、長生きすればすごく得だし、早く死んでしまえば何の得にもならないのである。

■株式市場にはうかつに手を出さない

最近、「金利の低い銀行にお金を預けるより、投資した方がいい」「これからはNISAがお得」といった話を耳にする機会も多いのではないだろうか。

最近、NISAや投資信託をすすめられることが多いようだが、これらをやるのは、金融機関の職員を手数料で食わせるようなものである。夢のない話に聞こえるかもしれないが、貯金の方がよほどマシかもしれない。

お金が余っているからと、株式市場にうかつに手を出すのはやめておくことだ。分からないなら、下手に手を出さないに限る。金融機関を儲けさせるだけだ。

もし投資したいのなら、自分の仕事まわりのことに投資する方が良い。おいしい話があると投資をすすめられたら、その話は眉唾だ。よくよく気をつけるべきである。

金融機関の言う「おすすめ商品」を、鵜呑みにしないことだ。金融機関が商売の手段として売り込んでいるわけだから、本当にあなたにとってのおすすめかどうか、かなり微妙だろう。

そして、金融機関の言うことを信じて買ったとしても、買った瞬間からすべては自己責任である。結果がどうなろうと、「おすすめされたから」は言い訳にならないのだ。

■株式投資をやりたい人には合理的なNISA

これを理解した上で、NISAについてお話ししてみよう。

NISAとは、Nippon Individual Savings Accountの略である。

Individual Savings Accountというのは、世界でもよくある制度であり、個人で株式投資するとき、その収益について非課税枠が設けられる。

何が何でも株式投資をやりたいという人は、非課税枠を利用した方が得であり、合理的なのは間違いない。

ただ、NISAの非課税枠は、「つみたてNISA」は年40万円、「一般NISA」は年120万円に限られる(2024年から始まる「新NISA」では、「つみたて投資枠」で年120万円、「成長投資枠」で年240万円となる。併用可能となるため、合計で年360万円まで投資上限額が引き上がる)。

株式投資によって生計を立てている人にとっては、120万円分などほんのちょっとに過ぎない。さほどのメリットはないが、ないよりは良いという程度だ。新NISAでは非課税枠が広がるが、私の結論としては同じである。

■「老後のための保険や投資」に騙されない

基本的に金融機関の言うことは信用しない方が良い。

何度も言うが、金融機関のすすめる投資は特にそうだ。

たとえば一昔前、銀行がすすめるのは預金だけだった。

しかし、2000年以降になると、銀行は系列の証券会社や保険会社の商品を売るようになった。銀行というだけで信用度は高かったから、銀行員のすすめで投資信託を始めたり、保険に入ったりする人も多かった。

「老後は不安だから、今のうちに保険に入っておくのがおすすめですよ」と言われて、みんな信用したのである。

しかし、そうして不安を煽りつつ金融会社がすすめてくる保険のほとんどは、変額保険である。変額保険とは、支払われた保険料を金融機関が投資信託などで運用するものだ。運用次第で、支払われる保険金などの額が変わってくることになる。

厳密にいえば、これは保険ではない。

■変額保険は「ほぼ投資信託」

保険とは原則、「補償」と「投資信託」の2つを組み合わせて作られる商品だ。補償性があってこその保険である。変額保険にも最低限の補償機能はあるものの、貯蓄性ではないので、ほぼ投資信託と変わらない。

保険と言いながら、投資のリスクそのものは、保険契約者が負うことになる。投資信託は当然上がり下がりもあって、損することも珍しくない。変額保険は、手数料の高いあくどい投資信託と、たいして変わらないのである。

それなら、自分の銀行口座で地道に積み立てていった方が、リスクを負わずにすむだろう。

編集部註:初出時、変額保険について誤った記載がありましたので訂正します。 (5月16日10時57分追記)

■どうしても投資したいなら国債を

「銀行に預金を入れておいても、たいした利子が付かないから投資したい」と考える人も少なくないようだ。

たしかに預金にはさほど利子は付かないが、自分のお金の何割かを手数料として持って行かれることもない。

投資も保険と同じで、これをやるということは、手数料によって金融機関の社員を食わせてやるということなのだ。

だから私は、基本的に投資もやらない。

ただ粛々と、自分のお金は自分で貯めておく。リスクはなく、お金をどう使っていくかの計画もはるかに立てやすい。私のお金で、まったく関係ない会社の社員を養うような慈善事業をやるつもりはない。

老後に備えたいなら、貯蓄が一番だ。

どうしても投資をやりたいという人には、国債をおすすめする。

まず、売り買いにかかる手数料がほとんどない。金融機関から手数料を収奪されることもない。他にも、国民年金基金などの個人年金なら税制上の恩典があるし無難なので、変額保険や投資信託をやるよりもずっとおすすめだ。

■銀行が積極的に国債の広告をしないワケ

ちなみに、国債は銀行で買える。知らない人も多いだろう。

なぜなら、銀行は積極的には国債の広告をしないからだ。

個人向け国債は毎月募集がかかり、翌月発行されるものを購入できる。しかし銀行は、募集がかかったと思ったらすぐに「いっぱいになりました」と締め切ってしまうのだ。

これには理由がある。国債の問題ではなく、銀行側の事情があるのだ。

それは、国債が利回りの高い商品だ、ということである。銀行の預金につく利子より高いから、預金が見劣りしてしまう。だから銀行は、国債を積極的に売らない。

そして、銀行が国債を買っているのである。

さらにいえば、実は国債の利回りが預金金利より高いなど、他国ではありえないことなのだ。どこの国もたいていは、国債の金利が一番低く、銀行預金の金利がそれより少しだけ高い。両者が逆転している日本は、世界を見ても異例である。

この逆転している状況を、銀行は逆手に取っているのだ。

銀行は高い利回りの国債を買う一方で、国債より金利の低い預金を受け入れ、その利ざやで儲けているのだ。こんなやり方がまかり通っているのは、日本くらいのものである。

一般の人に国債をすすめたら、銀行は自分の利益が目減りしてしまう。銀行が国債を積極的に売らない背景には、こうした理由もあるわけだ。

はっきり言って、ずるいのである。

私は事実を言っているだけだが、まだ役人をやっている頃にこれと同じ話をしたら、大騒ぎになった。今でもこの内容を発言すると、あちらこちらから抗議やら恫喝やらが来る。

誰が見ても明らかな事実を言っているだけなのだが、実に不思議なものである。

----------

嘉悦大学教授

1955年東京都生まれ。東京大学理学部数学科・経済学部経済学科卒業。博士(政策研究)。1980年、大蔵省(現財務省)入省。大蔵省理財局資金企画室長、プリンストン大学客員研究員を経て、2006年から、内閣府参事官、内閣参事官等を歴任。小泉内閣・安倍内閣で経済政策の中心を担い、2008年で退官。金融庁顧問、株式会社政策工房代表取締役会長、2010年から嘉悦大学経営経済学部教授。主な著書に、第17回山本七平賞を受賞した『さらば財務省! 官僚すべてを敵にした男の告白』(講談社)などがある。

----------

(嘉悦大学教授 髙橋 洋一)

外部リンク

この記事に関連するニュース

-

定年目前65歳サラリーマン「退職金は2,500万円です」…目を輝かせた銀行員に〈特別プラン〉を紹介され申込も、3ヵ月後に知ったむごい事実「さすがにひどすぎます」【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月3日 10時45分

-

9月末に向け「腕力相場」が出現か? ロスチャイルドに学ぶ投資術(中西文行)

日刊ゲンダイDIGITAL / 2024年9月27日 6時42分

-

50歳独身、老後の年金は「月15万円」くらいになりそうです。賃貸住まいなので、月にあと「5万円」は欲しいのですが、今から“老後資金”の準備はできるでしょうか?

ファイナンシャルフィールド / 2024年9月23日 4時20分

-

「銀行にお金を預けても増えないし損だよ」と言われましたが、少しは増えるんですよね?どのくらい利子がつきますか?

ファイナンシャルフィールド / 2024年9月19日 9時0分

-

55歳貯金8400万円。インフレ対策をしないと30年後に資産が半分になる……!?

オールアバウト / 2024年9月14日 22時20分

ランキング

-

1年金〈月7万円〉の78歳母だったが「驚愕の老人ホーム請求額」に52歳長男、絶句。完全無視の弟妹に「ふざけるな!」と怒り

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月6日 8時15分

-

2「倍」以上になる区間も 函館バスが運賃を改定へ 長距離路線で顕著に

乗りものニュース / 2024年10月5日 14時12分

-

3鳥貴族、「値上げ」でも客数激増、次は海外に攻勢 大倉社長が宣言、「焼き鳥を世界言語にする!」

東洋経済オンライン / 2024年10月6日 8時0分

-

4【BIC SIM】店頭申し込みでSIMフリーiPhoneを15,000円割引するキャンペーンを実施

PR TIMES / 2024年10月4日 21時40分

-

5「金持ちになる夢」を叶えるためにウォーレン・バフェットの弟子が“ひたすら続けたこと”【株式投資の金言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月6日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください