投資で必ず資産が増えるわけではない…経済アナリストが「高校の家庭科での金融教育」に違和感をもつ理由

プレジデントオンライン / 2023年5月16日 13時15分

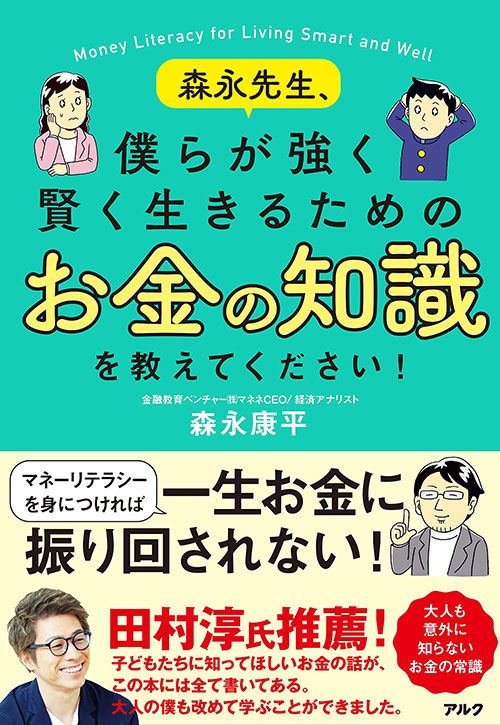

※本稿は、森永康平『森永先生、僕らが強く賢く生きるためのお金の知識を教えてください!』(アルク)の一部を再編集したものです。

■「ついに日本でも金融教育が始まる」

日本でも「金融教育」という言葉を耳にする機会が増えてきました。日本人はあまりお金の話をしたがらないと言われて久しいのですが、少しずつ変化が生じているようです。

明確な変化が生じたのは2022年。メディアでは「ついに日本でも金融教育が始まる」といった報道が春先に多く確認されました。

「金融教育」が話題になっている1つ目の理由は高校の学習指導要領が改訂され、2022年4月から使われる教科書で金融について詳しく学ぶことになったからです。

■家庭科で金融商品について学ぶことに

具体的には2つの科目に変更がありました。

「家庭科」では家計管理の重要性や家計と経済の関わりの観点から、公民科で新設された「公共」では金融を通した経済活動の活性化について、それぞれの切り口から金融について学びます。

学習指導要領の変化について具体的に見てみましょう。

高校の家庭科でこれまで「生活の充実及び消費と環境」と章立てされていたものが、新しい学習指導要領では「持続可能な消費生活・環境」に変わりました。

また、生涯を見通した生活における経済の管理や計画の重要性については、「考えることができるようにする」が「ライフステージや社会保障制度などと関連付けて考察すること」と変わっています。

その結果、「学習指導要領解説」には、家庭科で「預貯金、民間保険、株式、債券、投資信託等の基本的な金融商品の特徴(メリット、デメリット)、資産形成の視点にも触れるようにする」との記述が盛り込まれました。

■授業時間全体の10%程度

ただし、高校の家庭科での金融教育は、授業時間全体の10%程度を使うだけであり、多くの方が期待されるほど充実した内容にはなっていないというのが現実です。

しかし、その限られた時間の中でも、偏ることなく幅広く生活に関わるかたちで金融について学んでいきます。

進学や就職、結婚、子育て、住宅取得等のライフイベントやライフステージによって、必要となる金額や支出を事前にシミュレーションし、どのようにしてお金を貯め、使うべきか。そして、足りない場合や将来に備えるべく、株式や投資信託への投資といった資産運用、もしもの時のための生命保険や損害保険など、金融商品についても学びます。

また、多くの学生が被害にあっている特殊詐欺など、消費者トラブルに関する知識と、自らの身を守る方法なども学びます。

お金の話をしたがらないと言われてきた日本人が高校の授業の中で金融商品や資産形成について学ぶというのですから、隔世の感を禁じえません。

■18歳からクレジットカード

金融教育が話題になっている2つ目の理由は、2022年4月から成年年齢が20歳から18歳に引き下げられたことでしょう。

明治時代から約140年間、日本での成年年齢は20歳と民法で定められていました。

しかし、民法改正により2022年4月1日から、成年年齢が20歳から18歳に引き下げられたのです。

成年年齢が引き下げられると何が変わるのでしょうか。

民法が定めている成年年齢は、「一人で契約をすることができる年齢」という意味と、「父母の親権に服さなくなる年齢」という2つの意味があります。

分かりやすく言い換えれば、「成年に達すると親の同意を得なくても自分の意思でさまざまな契約ができるようになる」ということです。

つまり、18歳になると携帯電話や賃貸の契約や、クレジットカードを作ったりすることが1人でできるということなのです。

ただし、飲酒や禁煙、競馬などの公営競技に関する制限年齢は20歳のままであることには注意が必要です。

■18歳でも詐欺師に狙われる

さて、なぜ成年年齢の引き下げが金融教育の流れに勢いを与えたと考えるのでしょうか。

未成年者の場合、契約には親の同意が必要になります。

仮に親の同意を得ないままに未成年者が契約をした場合には、民法で定められた「未成年者取消権」によって、その契約を取り消すことができます。

つまり、成年年齢が18歳に引き下げられてしまうと、これまでは民法で保護されていた18歳、19歳が保護の対象から外れてしまうのです。

たとえば、留年や浪人をせずにストレートで大学に進学した場合、誕生日にもよりますが、18歳か19歳で大学生活を始めることになるでしょう。

大学生になると人間関係は一気に広がります。

大学のクラスメート、サークルの仲間、バイト先の同僚や先輩など、多種多様な人たちと関係を構築します。

実家から離れて1人暮らしを始めれば、環境はガラリと変わるはずです。

新たに知り合った人たちが皆善良な人であればいいのですが、なかには詐欺師のような人がいるかもしれません。

詐欺師たちはラクをしてお金を稼ぐために、あらゆる可能性を検討しています。

これまでは民法で保護されていた世間知らずの18歳、19歳が成年として扱われるようになると知れば、確実に詐欺の対象として狙ってくるでしょう。

故に、成年年齢が引き下げられた2022年は、例年以上に金融教育の重要性が説かれることになったと考えるのです。

■金融教育より投資教育が優先されている

知らない(覚えていない)方も多いかと思いますが、これまでも家庭科の授業では金融教育が行われていました。これは指導要領を確認すれば分かることです。

それでは、なぜ多くのメディアが2022年4月から日本で金融教育が始まると「誤報」したのでしょうか。

それは、改正された指導要領の中に「投資信託」という具体的な金融商品の記載があったからだと思います。

そして実はこの点が、私が日本の金融教育に一抹の不安を抱いている理由なのです。

どうも日本でいま推進されようとしている金融教育は、どこか投資教育と限りなく近いニュアンスで語られている印象を受けます。

実際に金融教育についてコメントを寄せている人の多くがFP(ファイナンシャルプランナー)や金融機関の関係者です。

もちろん、投資教育も立派な金融教育だと思いますが、少なくとも私が考える金融教育はもっと幅広いものであり、その中の一部に投資というパートがあるだけなのです。

■「お金とは何か?」の教育のほうが難しい

私は2018年から金融教育ベンチャーのマネネという会社を経営しています。

今では対象を絞らずにお金の授業という形でサービスを提供していますが、創業当初は未就学児から小学生を対象としていました。

子どもにお金の授業をするにあたって、いきなり投資の話などしても理解できません。

ですから、まずは「お金とは何か?」という基本的なところから入ります。

「そんな当たり前の話から入るのか」と思った方もいるかもしれませんが、では、あなたは子どもでも分かるように「お金とは何か?」ということを説明できますか?

お金の成り立ちや役割、価値について明確に解説できるでしょうか?

私の経験からすると、投資の話をするほうがよほど難易度は低いです。

お金とは何か、という難題を子どもたちと理解したあとは、お金の使い方、貯め方、増やし方、守り方など、さまざまなお金との接し方について話し合います。

このいくつもあるお金との接し方のうちの一つに増やし方という項目があり、その中には株式、債券、投資信託などの金融商品の説明が入ってきます。

どうもこの金融商品の解説の部分だけが、現在推進されようとしている金融教育になってしまっているのではないか、と感じています。

■投資をすると必ず資産が増えるわけではない

岸田政権は「新しい資本主義」を掲げ、「資産所得倍増プラン」を打ち出しています。

資産の大半を現金・預金として保有している日本人にとって、昨今の物価上昇は資産の一部を投資に充てるインセンティブになり得ます。

なぜなら、インフレになると、現預金の価値が目減りするからです。

また、「老後2000万円問題」や「人生100年時代」という言葉を考えれば、現役時代によほどの高給をもらって十分な貯金をしていない限りは、やはり投資などで自分の資産を増やす必要が出てきます。

しかし、ここで忘れてはいけないのは、投資をすると必ず資産が増えるわけではないということです。

これもまた当たり前の話だと思うかもしれませんが、実際には多くの方がきちんと理解していないのです。

仮にすべての人が投資にはリスクがつきものであること、うまい話は存在しないことを認識していれば、日本国内での投資詐欺の被害規模(2020年は4488億円)はもっと小さいものとなっているでしょう。

■「所得倍増計画」が消え「資産所得倍増プラン」に

岸田首相は2021年に行われた自民党総裁選の際に令和版「所得倍増計画」を公約として掲げましたが、気付けばその公約は消えてしまい、資産所得倍増プランに成り代わっています。

私はこの変化にはいくつも問題があると考えています。

1つ目はそもそも現時点で投資に資産を充てる余裕がある人は、特に若者のあいだではそれほど多くないということ。

2つ目は前述の通り、投資をしたからといって、必ず資産が増えるわけではないということ。NISAを恒久化したところで、投資対象が値上がりして含み益が発生した後に、利益を確定するタイミングで初めて非課税の恩恵を受けられるわけです。もし投資対象が値下がりして損失が発生した場合はNISAの恩恵はないのです。

当然、資産所得倍増プランなどの施策は投資未経験者が第一歩を踏み出す契機になるとは思いますが、資産所得の倍増というのは目標にするにしては不確実性が高すぎるのです。

----------

株式会社マネネCEO、経済アナリスト

証券会社や運用会社にてアナリスト、ストラテジストとして日本の中小型株式や新興国経済のリサーチ業務に従事。業務範囲は海外に広がり、インドネシア、台湾などアジア各国にて新規事業の立ち上げや法人設立を経験し、事業責任者やCEOを歴任。その後2018年6月に金融教育ベンチャーの株式会社マネネを設立。現在は経済アナリストとして執筆や講演をしながら、AIベンチャーのCFOも兼任するなど、国内外複数のベンチャー企業の経営にも参画。著書は『スタグフレーションの時代』(宝島社新書)や父・森永卓郎との共著『親子ゼニ問答』(角川新書)など多数。

----------

(株式会社マネネCEO、経済アナリスト 森永 康平)

外部リンク

この記事に関連するニュース

-

SNS型投資詐欺の手口は巧妙化、身を守る術は?テスタ氏×森永康平氏×田代昌之氏

トウシル / 2024年7月20日 16時0分

-

「最新・金融経済教育」お金の教科書Vol.48 #お金の基本

ananweb / 2024年7月18日 21時0分

-

ファイナンシャル・ウェルビーイングを実現する世の中の動き

Finasee / 2024年7月18日 11時30分

-

経済アナリスト森永康平さん「親父はすごい。同じように生きたい」父・卓郎さんは「原発不明の末期がん」

日刊ゲンダイDIGITAL / 2024年7月8日 9時26分

-

投資詐欺の平均被害額は540万円でほとんどが取り戻せない…SNS投資詐欺に抗う最後のチェックポイント

プレジデントオンライン / 2024年6月25日 16時15分

ランキング

-

1物議醸す「ダイドー株売却」の内幕を丸木氏語る 大幅増配公表直後で批判を向けられた物言う株主

東洋経済オンライン / 2024年7月19日 18時0分

-

2「みんなの意見は正しい」はウソである…ダメな会社がやめられない「残念な会議」のシンプルな共通点

プレジデントオンライン / 2024年7月20日 16時15分

-

3システム障害、影響続く=航空便、正常化に数日

時事通信 / 2024年7月20日 9時40分

-

4AI利用で6割が「脅威感じる」 規則・体制整備に遅れも

共同通信 / 2024年7月20日 16時50分

-

5セキュリティーソフト世界シェア1位があだ…ウィンドウズ障害、「過去最大規模」の見方も

読売新聞 / 2024年7月20日 6時45分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください