投資デビュー「最初の1年」がもっとも危ない…30万人のデータ分析でわかった投資初心者が陥る「3つの罠」

プレジデントオンライン / 2024年1月30日 8時15分

※本稿は、柴山和久著『新しいNISA投資の思考法』(ダイヤモンド社)の一部を再編集したものです。

■「10年以上続けられるか」

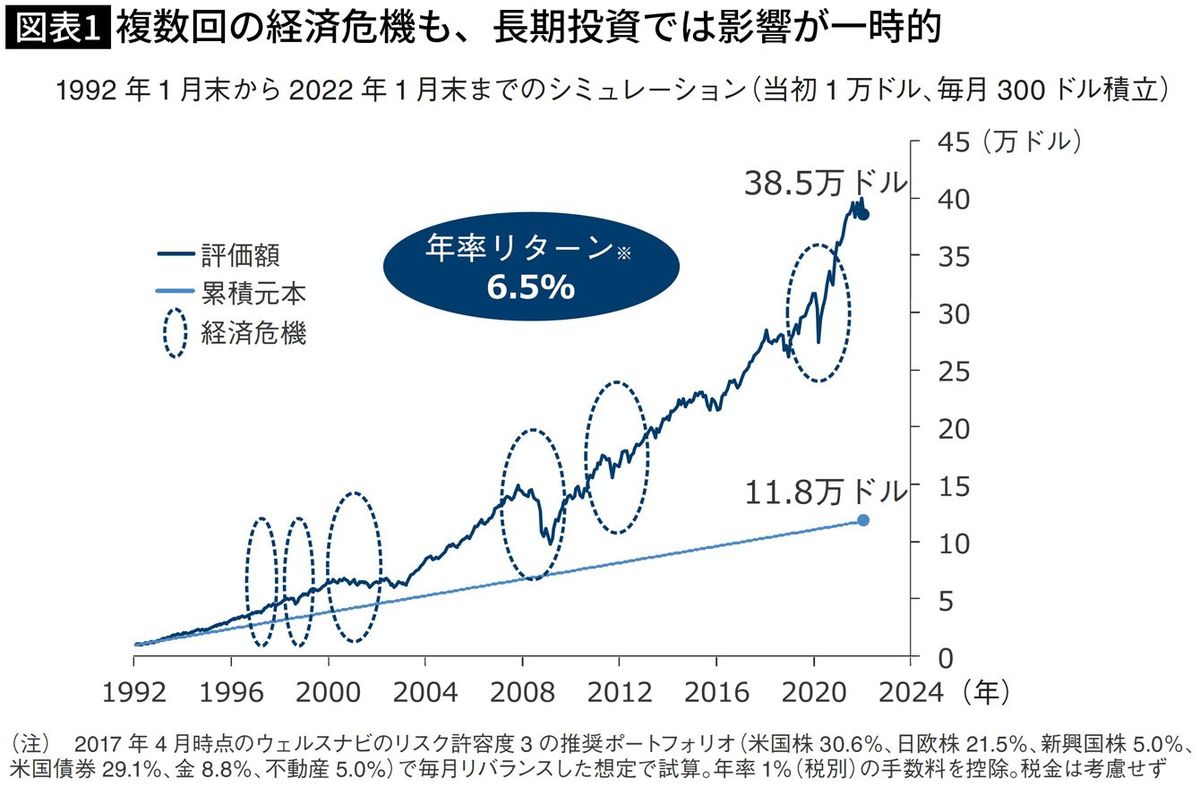

長期の資産運用は、10年以上続けられるかどうかが重要です。長期投資を続けることで、経済危機の影響を乗り越えていくことができるからです。

過去30年でシミュレーションをすると、どの10年を切り取っても、資産運用の結果はプラスになっています。このことからも、長期投資の目安は「10年かそれ以上」だといえます。

実は、私たちが長期投資を続けることを阻害する「3つの罠」が存在します。これら「罠」の存在を知り、対処していくことが、長期投資家になれるかどうか、また、長期投資の果実を手にできるかを左右する重要なポイントです。

■第1の罠

資産運用を始めたばかりの時期は一喜一憂してしまう

最初の罠は、資産運用を始めたばかりのタイミングで訪れます。

長期投資を始めるときは誰でも、心の中で、いろいろな迷いや悩みが交錯するものです。

「いまは、始めるのによいタイミングだろうか。もう少し様子を見たほうがよいのではないか」

「自分は正しいサービス(商品)を選んでいるのだろうか」

「投資額はいくらから始めるべきだろう」

「まとめて投資するべきか、それとも何回かに分けて投資するべきか」

あれこれ悩んでいるうちに、「そもそも自分は投資を始めてよいのだろうか」と思い始めます。

長期投資をスタートさせるには、まずは、こうした数々の悩みと迷いを断ち切り、最初の一歩を踏み出す必要があります。

■早々にマイナスを経験すると危ない…

「最初の一歩」を踏み出せばあとは全部うまくいく、ということであればよいのですが、残念ながら、現実はそうなりません。

資産運用を開始して、わずかでも増えると、「始めてよかった。自分の選択は正しかった」と安心します。あるいは、「あっ、増えてる!」と喜びを感じる方が多いのではないでしょうか。

ところが逆に、投資を始めて早々にリターンがマイナスになると、「やっぱり預金のままにしておいたほうがよかった」「始めるタイミングを間違ってしまったのではないか」と不安な気持ちになります。数日後にさらに資産が減ってしまうと、「資産運用を始めたのが、そもそも失敗だった」と考えがち。

実際には、長期投資を始めてすぐに挫折してしまう方は全体のごく一部に過ぎません。多くの人は、そのまま投資を続けていくことを選択します。

ところが、次に、マイナスが続いたあとでプラスになったタイミングで、「もうこれ以上、資産が減るのは見たくない」と考えて、運用をやめてしまう方が出始めます。

■「最初の1年」が最も挫折しやすい

さらに、資産運用を始めたあと、半年から1年くらいは、資産が増えたり減ったりして、リターンがゼロ近辺でプラスとマイナスを行き来することが続きます。そのたびに、一喜一憂を繰り返し、心理的に疲れ果てて、長期投資を続けられなくなる人が増えてきます。

実際に、30万人を超えるウェルスナビの利用者の行動データを分析してみても、長期投資を始めた直後、とくに「最初の1年間」が最も挫折しやすいことがわかっています。

ウェルスナビの場合、サービスを使い始めてから途中で資産運用をやめる方は、平均して月1%未満という非常に低い水準です。ただ、利用開始から1年以内に限ると、資産運用をやめる方が、平均して月1%を超えています。

その後、運用を長く続けるほど、やめる方の比率はだんだんと下がってきて、利用者全体では月1%未満となっています。最初1年間にやめる方が多いのは、「第1の罠」と大きく関係していると考えるのが自然です。

■リターンがゼロから遠ざかると一喜一憂しなくなる

長期投資を始めたばかりのときには、まだ慣れておらず、不安を感じています。まさにそのタイミングで、小さな相場の動きに一喜一憂しては、強いストレスにさらされます。

ところが、リターンがゼロ付近から遠ざかり、プラス20%くらいになると、脳が受ける影響は変わってきます。たとえば、プラス20%のリターンが1日で3%下がったとしても、不思議とそれほどストレスは受けません。そればかりか、まったく気づかないことすらあります。

始めたばかりで、プラスとマイナスの付近をリターンが行ったり来たりしているときに、1日で3%も資産が減ったら大きなショックを受けます。しかし、長期投資の効果が表れてきて、リターンがゼロから離れていくと、私たち人間の脳はストレスを受けにくくなるのです。

このため、長期投資に挫折する第1の罠は、長期投資を始めたばかりのタイミングで訪れるといえるのです。

■第2の罠

繰り返し訪れる金融危機で、積み上げてきたリターンが急に減ったタイミング

長期投資に挫折しそうになる第2の罠は、金融危機などで、積み上げてきたリターンが急に減ってしまうときに訪れます。

長期投資を始めてしばらく経ち、リターンもある程度のプラスになっていたとします。そのタイミングで金融危機が発生し、それまで積み上げてきたプラスのリターンが大きく減ってしまったとします。

そのとき、資産の全部(あるいは一部)を売却して、安全な資産に移したくなるのです。安全な資産に移せば、それ以上資産が減るのを食い止められる、と考えるからです。

金融危機によってリターンが減っていくときは、1日や2日で一気に減るわけではありません。毎日少しずつ、徐々に減っていきます。また、日によっては少し回復したと思ったら、翌日にはまた下がるということもよく起こります。

このような形で、せっかく増えていた資産がどんどん減っていくのを見ると、不安が募るのも当然です。損益がまだプラスのうちに資産運用をやめて現金に戻したくなりがちです。

■今後も金融危機は繰り返され、その度に危機を乗り越える

金融危機などで多くの人がパニックになって売却しているときは、売りが売りを呼び、相場は過度に下がっていることが多いものです。

少し時間が経って冷静さを取り戻すころには、資産の価格は自然と戻ってきます。そして、長期的な目線で見ると、世界経済は金融危機を乗り越えて、再び成長を続けていきます。

過去30年間で、数え方にもよりますが、5~6回の金融危機が発生しました。今後20年、30年と資産運用を続けていく場合には、「もう二度と金融危機は起こらない」と考えるのではなく、やはり5~6回程度の金融危機には直面するもの、という心構えでいるのが合理的です。

■リーマン・ショックでも「売らない人」が資産を増やした

過去の金融危機においては、下落相場が続いたあと、一定の期間を経て相場は元の水準を超えて回復しました。

たとえばリーマン・ショックのときは、2008年から翌2009年にかけて、米国株全体が大きく落ち込みました。しかし、それから3年ほどの時間をかけて2011年の初めには元の水準に戻り、その後は上昇に転じていきました。

振り返ってみれば、その間、資産を売らずに持ち続けていた人は、結果的に資産を大きく増やすことができました。

「相場が下がり始めたら、そのタイミングで安全な資産に移し、相場が回復してから投資を再開したほうがよい」と考える人もいるかもしれません。しかし、相場を読むのはプロでも困難であり、そのような行動はなかなか取れないものです。

「長期投資をする」と決めたのであれば、金融危機があっても積立を中断せず、淡々と続けることで、リターンの最大化を目指すことができます。

■第3の罠

急減したリターンが回復すると、それ以上続けられなくなってしまう

さらに注意が必要なのが、相場急落後の回復時に待っています。資産が急減したあと、徐々に金融危機前の水準まで回復して、プラスに戻ったタイミングで長期投資をやめたくなってしまう。これが第3の罠です。

具体的な例を見てみましょう。

2020年の初めに世界中で新型コロナウイルスの感染が拡大した際、金融市場は大きく混乱しました。世界的に株価が大きく下落し、「パニック売り」と呼ばれる行動が連鎖しました。

コロナ・ショックのときは、2019年末のS&P500を100とすると、1カ月で約3割下落しました。

この時期、ウェルスナビでは、私自身のビデオメッセージを発したり、投資を続けていくうえでの疑問や不安にニュースレターやコラムでお応えするなど、利用者の方々の長期投資をサポートするための努力を懸命に続けました。

その成果もあってか、相場が急落した1カ月間を見ると、1円でも解約してお金を引き出した方は全体の5%に留まりました。つまり、95%の方はそのまま資産運用を継続したのです。

■コロナ・ショックを乗り越えたタイミングで離脱者が増加

それから半年あまり――。

相場は少しずつ回復していきました。コロナ・ショックの発生から約9カ月が経った2020年11月には、S&P500はコロナ・ショック前の水準に戻り、さらに上昇していきました。

しかし私は、コロナ・ショックを乗り越えたこのタイミングこそ、「長期投資を中断する利用者が増えるのではないか」と危惧していました。その懸念は、まさしく現実のものとなってしまったのです。

株価がコロナ・ショック前の水準まで回復した直後の1月あまりで、コロナ・ショックの最悪期を上回る数のウェルスナビ利用者が長期投資を中断してしまいました。

■第3の罠の原因は「やれやれ売り」

金融危機での第2の罠を乗り越え、一度はマイナスになった資産が、徐々にゼロに近づいてきて、プラスに転じます。まさにこれからというタイミングで、多くの人は「プラスのうちにやめてしまおう」「いったん売却して様子を見よう」と考えがちなのです。

相場が回復したときに「やれやれ」という気持ちで安心して売ってしまうので、このような行動を「やれやれ売り」と呼びます。

過去のデータを見れば、マイナスからプラスに戻ったタイミングでやめずに持ち続けていれば、相場はその後も上昇していく可能性が高いことがわかっています。しかし、損益がプラスからマイナスに変わる経験をしたあとは「また同じ経験はしたくない」という気持ちになりやすく、「やれやれ売り」の罠に陥りやすいのです。

ウェルスナビの利用者のデータを分析すると、さらに興味深い事実が見えてきます。「やれやれ売り」をした利用者のうち、一定割合の方が、その後、さらに相場が上がると、ウェルスナビでの資産運用を再開し始めているのです。

もちろん、相場が上がってから資産運用を再開したため、「やれやれ売り」をした時点よりも高い株価で資産運用を再開することになります。結果的には、「やれやれ売り」で資産運用を中断せずに、そのまま続けていたほうが“得”でした。

「やれやれ売り」の心理的な罠を回避することが大切です。

■長く続けるほど、長期投資の効果を実感しやすくなる

3つの罠を乗り越えて「長期・積立・分散」の資産運用を継続できるようになると、資産はどうなっていくのでしょうか。ウェルスナビの利用者30万人以上のデータをもとにご説明します。

図表2からわかるように、運用を開始して半年、1年という時期には、リターンがマイナスの方が一定割合でいます。ところが、2年目になると、93%の人がプラスのリターンになっています。

さらに、3年、4年、5年と運用期間が長くなるにつれて、リターンがプラスになるばかりか、20%以上の含み益の方の割合が増えていきます。

長期投資の目安は、前述の通り「10年以上」です。5年という期間で効果を見るのは「短い」といえます。しかし、続けることで、長期投資の成功に向けて前進しているイメージを持つことができるのではないでしょうか。

長期投資を成功させるためには、安定したリターンを得て、不安に襲われずに済むようになる時期まで、いかに我慢できるかが重要です。新たに長期投資をスタートさせたみなさまには、ぜひとも「3つの罠」の存在を知っていただき、「長期・積立・分散」で自分らしい投資を実現していただければと願っています。

----------

ウェルスナビCEO

東京大学法学部、ハーバード・ロースクール、INSEAD卒業。ニューヨーク州弁護士。日英の財務省で合計9年間、予算、税制、金融、国際交渉に参画。マッキンゼー・アンド・カンパニーを経て、2015年4月、「誰もが安心して手軽に利用できる次世代の金融インフラを築きたい」という想いから、ウェルスナビを設立。2016年7月に自動でおまかせの資産運用サービス「WealthNavi(ウェルスナビ)」をリリース。2024年1月、預かり資産1兆円を突破。Forbes JAPAN「日本の起業家ランキング2021」でTop3に選出。

----------

(ウェルスナビCEO 柴山 和久)

外部リンク

この記事に関連するニュース

-

株価の動きが読めない…投資は見送るべき?→実は「タイミングを考えない継続投資」が望ましいといえる理由【マクロストラテジストの見解】

THE GOLD ONLINE(ゴールドオンライン) / 2024年8月17日 9時15分

-

継続投資で成果は変わる/ピーター・リンチの言葉(重見吉徳)

トウシル / 2024年8月14日 13時20分

-

新NISAでの長期投資、株価急落をどう乗り越える?金融のプロと先輩投資家の意見

トウシル / 2024年8月7日 13時42分

-

積立投資家に伝えたい!株安時にみんなが悩むことは?

トウシル / 2024年8月7日 7時30分

-

その新NISA「解約しないで!」ファンドマネジャーがそっと指摘する「いま間違えがちな根本的な部分」って?

OTONA SALONE / 2024年8月1日 20時0分

ランキング

-

1愛車の価値が急落!? ハーレーダビッドソン日本法人の「販売店いじめ」仲間内でも影響に天地の差が…なぜ?

乗りものニュース / 2024年8月17日 16時42分

-

2日本銀行の独立性を殺したのはいったい誰なのか 歴史に禍根を残すことになった「8.7内田会見」

東洋経済オンライン / 2024年8月18日 9時30分

-

3なぜデンマーク人は16時に帰っても一人あたりGDPは日本の2倍&国際競争力が日本38位の中、トップ級なのか

プレジデントオンライン / 2024年8月18日 8時15分

-

4カーペットがこんもり「猫が居るんやな~笑」と撮影 メガネをして部屋を見た結果に笑ってしまう

LIMO / 2024年8月18日 5時40分

-

5JINSの「目が小さくならないメガネ」計画比2.2倍 人気の秘密は「3つ」のポイント

ITmedia ビジネスオンライン / 2024年8月17日 8時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください