新NISAの「クレカ積立」は本当に得なのか…これから日本人を待ち受ける「NISA貧乏」という悪夢

プレジデントオンライン / 2024年4月13日 12時15分

■「得をしたい」という心理は非常に危険

あなたも「沈没船ジョーク」を聞いたことがあるだろう。

沈没しかかった船から海に飛び込ませるために、船長は乗客たちにこう告げる。アメリカ人には「飛び込めばヒーローですよ」、イギリス人には「紳士なら飛び込むものです」、ドイツ人には「規則で飛び込むと決まっています」、そして日本人には「皆さんはもう飛び込みましたよ」と。

周囲と同じことをしていると安心できるのが、日本人の気質というわけか。

最近、それを感じた出来事がある。新しくスタートしたNISAだ。

2024年1月から従来の制度が改正され、投資期間・非課税期間が無制限に、年間に投資できる金額も大きく拡大された。中でも、つみたて投資枠は従来の年40万円から120万円になり、政府も金融機関も派手にアピールをしている。

まさに「皆さんはもう飛び込みましたよ」と囁かれているようなもの。NISAの仕組みがよくわかっている人もいない人も、「NISAはやったほうがいいに違いない」と信じている。預貯金より増えるから? それとも、老後が不安だから?

それもあるが、もっと根深い心理がある。「他人が得しているのに、自分だけが損するのは悔しい」という感情だ。他人が儲けているなら、自分も儲けたい。同じように、いやそれ以上に得をしたい。

しかし、この「得をしたい」という心理が、足元をすくうトラップになりかねない。得するつもりが、逆にNISAで貧乏になってしまうパターンをお伝えしよう。

■「クレカ積立」は本当に得なのか

積立投資の目的は、中長期でじっくり資金を増やしていくことだ。とはいえ、所得が低めで手元資金も少ない若者層に、時間をかけて老後資金を作りましょうというだけでは引きが弱い。そこで、各金融機関がこぞって採用しているのが「クレジットカード積立」だ。

通常、投資信託を買うには、証券口座に代金を入金したり、銀行口座から振り替える必要がある。その手間を省き、購入代金をカード決済にするのがクレカ積立の仕組み。手軽さに加え、もう一つメリットがある。積立資金に対し、カードのポイントが付くことだ。

長く続いたゼロ金利の間に、せっせとポイントを貯めてお金代わりにする「ポイ活」がすっかり定着した。いかに効率よくポイントを貯めるかの裏ワザが話題となり、「クレカ積立」もその一つとして人気を集めている。老後のための投資信託をカード決済で積み立てつつ、今すぐ使えるポイントも貯まる。二重にオトクというわけで、瞬く間に広がった。

■法令改正で、投資上限額が月10万円に倍増

現在、NISA口座のシェアを押さえているのは、楽天証券とSBI証券の2大ネット証券。若年層ユーザーをがっちりつかみ、むろんクレカ積立にも積極的だ。

中でも楽天ポイントを中心とする「楽天経済圏」では、積立決済の約9割が楽天カードや楽天キャッシュ(電子マネー)などグループ内金融サービスを経由しているとか。そうやって楽天ユーザーは貯まったポイントをさらに購入費用に充てるという「お得」を享受している。

対して、SBI証券は三井住友カードをはじめ、タカシマヤカード、東急カード、大丸松坂屋カードなど複数のカードと提携しており、その保有者ごとに異なるポイントを貯めることができるのが特徴だ。

ポイントを稼ぐ目的なら、積立金額は多い方がいい。しかし、カード積立で決済できる上限は月5万円まで。従来のNISA(つみたてNISA)も年間投資額が40万円までで、12カ月にならすと3万3333円と収まりが悪い。そこに来て、2024年からは年間120万円までにNISAのつみたて枠が広がった。

それに応じた形で3月8日に金融商品取引業等に関する内閣府令が改正されたため、クレカ積立の上限額を10万円に引き上げる金融機関が続出しているのだ。官民あげてクレカ積立を後押ししたとしか思えない。

■「先取り貯蓄」は間違いではないけれど…

しかし、冷静に考えてみよう。月に10万円も投資積み立てして大丈夫なのだろうか? もし手取り給料が20万円あったとしても、その半額だ。そんな積み立てができる人が多いとは思えない。

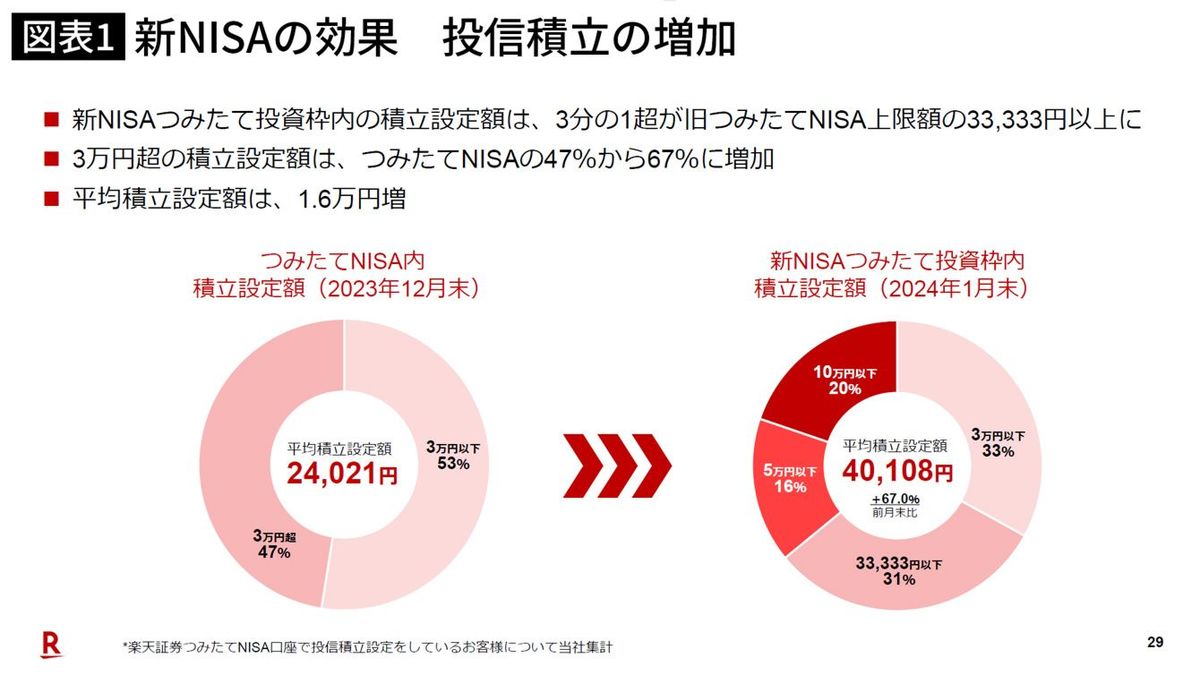

しかし、楽天証券が公開した数字によると、1月時点のNISAつみたて投資の設定額で最も多いのが月3万円以下で全体の33%だが、5万円越え10万円以下が20%なのだという。同証券の新NISA口座は476万口座(1月時点)とのことだから、その2割とすると約95万、100万人近い人がその数字を積み立てに回していることになる。しかも、これはクレカ決済が10万円に引き上げられる前の数字だ。今後もっと増える可能性はある。

そもそも「10万円積立できるようになった」のと「10万円積立してもいい」のは別だ。だが、貯蓄熱心な人ほど陥りやすいのが「積み立て貧乏」だ。

FPやお金の専門家は口をそろえて、お金を貯める基本は先取り貯蓄と語る。それは間違いないが、問題は先取りする金額が適正とは限らない点。積立額を決める時、気になるのは我が家の家計の現状より、周りの人がどうしているかだ。

自分の年代なら平均でこのくらいの貯蓄があるものだとか、普通は年収の10%は貯めているものだとか。同じように、「他の人は10万円積み立てて、ポイントを稼いでいる」と思うと、その数字が目安になってしまいかねない。

■「ポイント長者」を参考にしてはいけない

いったん積立額を決めたら最後、減額したくない心理が働く。

もし生活費が足りなくても、真面目な人ほど自分がやりくり下手だからだと思ってしまう。その結果、積立はしているのに、家計費は常に赤字という「積み立て貧乏」となり、それこそクレジットカード払いでしのぎ、赤字をどんどん先送りにしてしまう。これでは将来のための資産形成どころではないだろう。無謀な積み立ては「NISA貧乏」を生む。

「ポイントを使って高級ホテルに宿泊した」とか、「マイルに替えてタダで海外旅行に行った」と聞くと、多くの人はうらやましいと思う。自分もそうしたいと考える。最初に書いた「他人が得するのが悔しい心理」が働くからだ。

しかし、そもそもポイントとは何だろう。クレジットカードのポイント、共通ポイント、ショップ独自のポイントと、いろいろあれど、本質は使った金額に対して還元するサービスだ。たくさんのポイントを貯めるには、たくさんのお金を使う必要がある。

ポイントを大量に貯め、恩恵を受けているポイント長者とは、それだけ消費をしているわけだ。

■「お金を出して得をした気分」にさせるポイントの魔力

本来、節約とポイントは相反する関係にある。

例えば100円につき1ポイントが付くケースでは、100円の品を値引きの90円で買ってもポイントはもらえない。しかし、節約家なら10円安く買えたほうが嬉しく感じるだろう。

支出を減らすには安く買うべきだが、ポイントを貯めるなら、値引きを選ばずたくさん買ったほうがいいことになる。ポイント目的でクレカ積立をする人なら、できれば金額は多めにした方が得だと考えるだろう。

なお、楽天証券とSBI証券のクレカ積立では、決済元のカードごとに還元率が異なり、ゴールドカード、プラチナカードなどの年会費がかかる上位ステイタスのものほど還元率が高い仕組みだ(SBIは三井住友カード利用の場合)。

ちなみに楽天プレミアムカードは1万1000円、三井住友カード プラチナプリファードは3万3000円の年会費で、もしポイント還元目当てにこのカードを申し込んだ人は、年会費の元を取ろうとせっせと同カードを使うことだろう。二重にお金を使わせる仕組みがそこに潜んでいる。

■すぐに引き出せる預金がないのは危険

こういう声もあるだろう。「クレカ積立のお金は消費ではなく、資産になるのだから多くていいだろう」と。しかし、そこにも落とし穴がある。

利息がほとんどつかない銀行預金より、投資の方が増えるしポイントもつくのだから、回せるお金は全部投資しようという考えになりがちだからだ。しかし人生には想定外のことは起きるもの。不意の出費でお金が必要な時、すぐに引き出せる預金がないのは非常に危険だ。

もちろん、預金がなくても投資信託を売却すればいいのだが、不思議とそれはしたくない。生活費と金融資産は「別の財布に入れたお金」だからだ。

本来どちらも自分のお金であり、家計が苦しければ持っている資産を使うのは当然なのだが、「積み立てを続ければ複利効果で増えて大きな資産になるのだから、それを取り崩すなんて」と抵抗する。

今は生活費を借りてでも、将来のためにNISAには手を付けたくない心理が働く。

■NISAのために借金をするのは本末転倒

これは大げさな話ではない。将来不安の強い若者層は、貯蓄より増えるからとできるだけNISAにお金を回そうとする。

しかし、結婚式で地元に帰省することになったというだけで赤字になり、やむなくキャッシングしたという話も聞いた。一度借りるとハードルが下がり、また足りなければ借りればいいとなる。若者が多く利用するスマホ決済事業者が、カジュアルにお金が借りられるメニューに力を入れているのも、そんな現状を映しているのではないか。

投資は余裕資金でと言われるが、それは金持ちでないとできないという意味ではなく、必要な生活費を確保したうえでの余剰金額という意味だ。

投資するのが悪いわけではないが、「みんながやっている」「クレカ投資ならポイントも貯まる」「自分もやらないと損だ」ではなく、クレカ積立のお金が引き落とされても生活費は足りるのか、10万円でも20万円でも不意の支出に使える貯蓄はあるか、まず自分の足元をしっかり見つめてほしい。

それがNISAのせいで貧乏にならないための出発点だ。

----------

消費経済ジャーナリスト

『レタスクラブ』『ESSE』など生活情報誌の編集者として20年以上、節約・マネー記事を担当。「貯め上手な人」「貯められない人」の家計とライフスタイルを取材・分析してきた経験から、「消費者にとって有意義で幸せなお金の使い方」をテーマに、各メディアで情報発信を行っている。著書に『定年後でもちゃっかり増えるお金術』『「3足1000円」の靴下を買う人は一生お金が貯まらない 』(以上、講談社)ほか。

----------

(消費経済ジャーナリスト 松崎 のり子)

外部リンク

この記事に関連するニュース

-

【とにかく簡単!】クレカ×積立×ポイ活!日々の生活でラクラクできる資産運用術をプロにインタビュー!

ANGIE / 2024年7月26日 12時30分

-

28歳・年収350万円会社員女性「毎年100万円を貯めることが目標」全世界株やS&P500に約3年間積み立てた結果は?

オールアバウト / 2024年7月24日 6時10分

-

投資信託の預り残高15兆円突破のお知らせ

PR TIMES / 2024年7月19日 18時15分

-

【新NISAで注目】三井住友カードに聞く、投資初心者にクレカ積立が相性のいい理由

ガジェット通信 / 2024年7月8日 12時0分

-

30代「年収500万円」の会社員。NISA口座に「毎月5万円」を積み立てていますが、そのせいで毎月“赤字家計”です。それでも投資は続けた方が良いですか?

ファイナンシャルフィールド / 2024年6月30日 4時30分

ランキング

-

1〈最低賃金1054円に〉過去最大増なのにパート、アルバイトから大ブーイングのワケ「扶養控除ライン据え置きはオフサイドトラップ」「政治家の報酬だけは世界トップクラスだけど、賃金はオーストラリアの半分」

集英社オンライン / 2024年7月26日 18時56分

-

2赤字続きのミニストップ、逆転を狙う新業態は「コンビニキラー」? まいばすけっとに続けるか

ITmedia ビジネスオンライン / 2024年7月26日 6時15分

-

3土用丑のうなぎで嘔吐=京急百貨店

時事通信 / 2024年7月26日 19時32分

-

4「ジェネリックにしますか?」と薬局で聞かれましたが、「新薬」にしました。これって損ですか…?

ファイナンシャルフィールド / 2024年7月26日 8時40分

-

5タワマンで迷子、自分の部屋に帰れない…年金月25万円の69歳父が母と肩を寄せ合い暮らす「子供部屋」に唖然【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月26日 11時45分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください