「0歳から月3万円を新NISA」なら教育費の心配はなくなる…資産運用のプロが教える「教育費積立」の必勝法

プレジデントオンライン / 2024年6月4日 8時15分

※本稿は、小林亮平『イラストと図解で丸わかり! 世界一やさしい新NISAの始め方』(KADOKAWA)の一部を再編集したものです。

■私立大理系に進学する子の教育費は1000万円!

30~40代の方は、結婚や出産、住宅購入など様々なライフイベントが目白押しです。

そのため、今後予想されるライフイベントの支出額に合わせて、計画的に新NISA(少額投資非課税制度)の運用も行っていく必要があります。特に新NISAで用意したい大きな支出として、子どもの教育費が挙げられます。

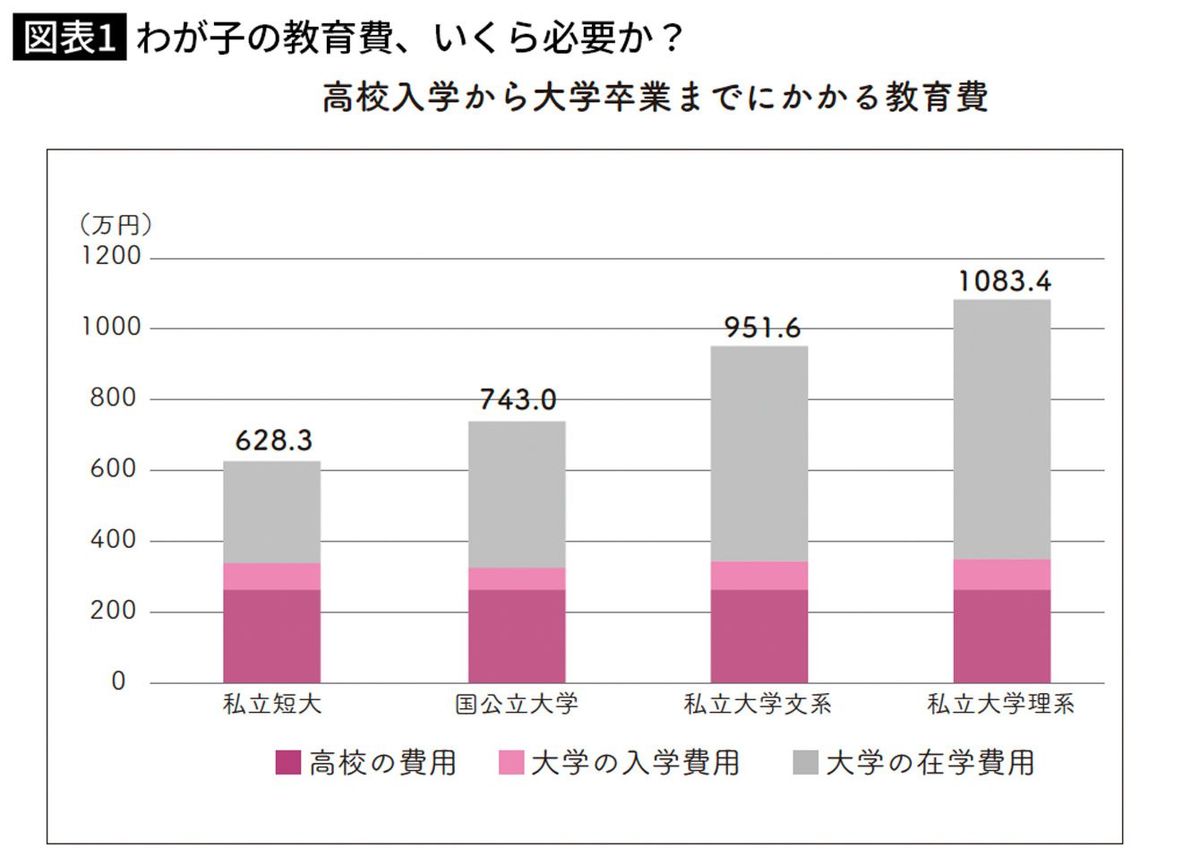

図表1は日本政策金融公庫の「教育費負担の実態調査結果」という資料で、高校入学から大学卒業までにかかる教育費が示されています。令和3年の調査結果では、私立短大に入学した場合は約628万円、国公立大学は約743万円、私立大学文系は約952円、私立大学理系は約1083万円でした。

私立大学理系では1000万円程度の費用にもなるので、貯金で用意するとなると、だいぶ気が遠くなるような大金です。もちろん毎年の在学費用なども含まれているので、一度にすべての教育費を支払うわけではありません。ただ分かりやすい目安として、子どもが18歳になるまでに1000万円の教育資金を準備することを考えてみましょう。

ここで大事なのは、子どもが小さいうちから新NISAで運用しておくという戦略です。新NISAは18歳以上しか利用できないので、親の新NISAを利用することになりますが、仮に生まれたばかりの0歳の子どもであれば、約18年間の運用期間を確保できます。

■小学生のうちなら「今から始める」もアリ

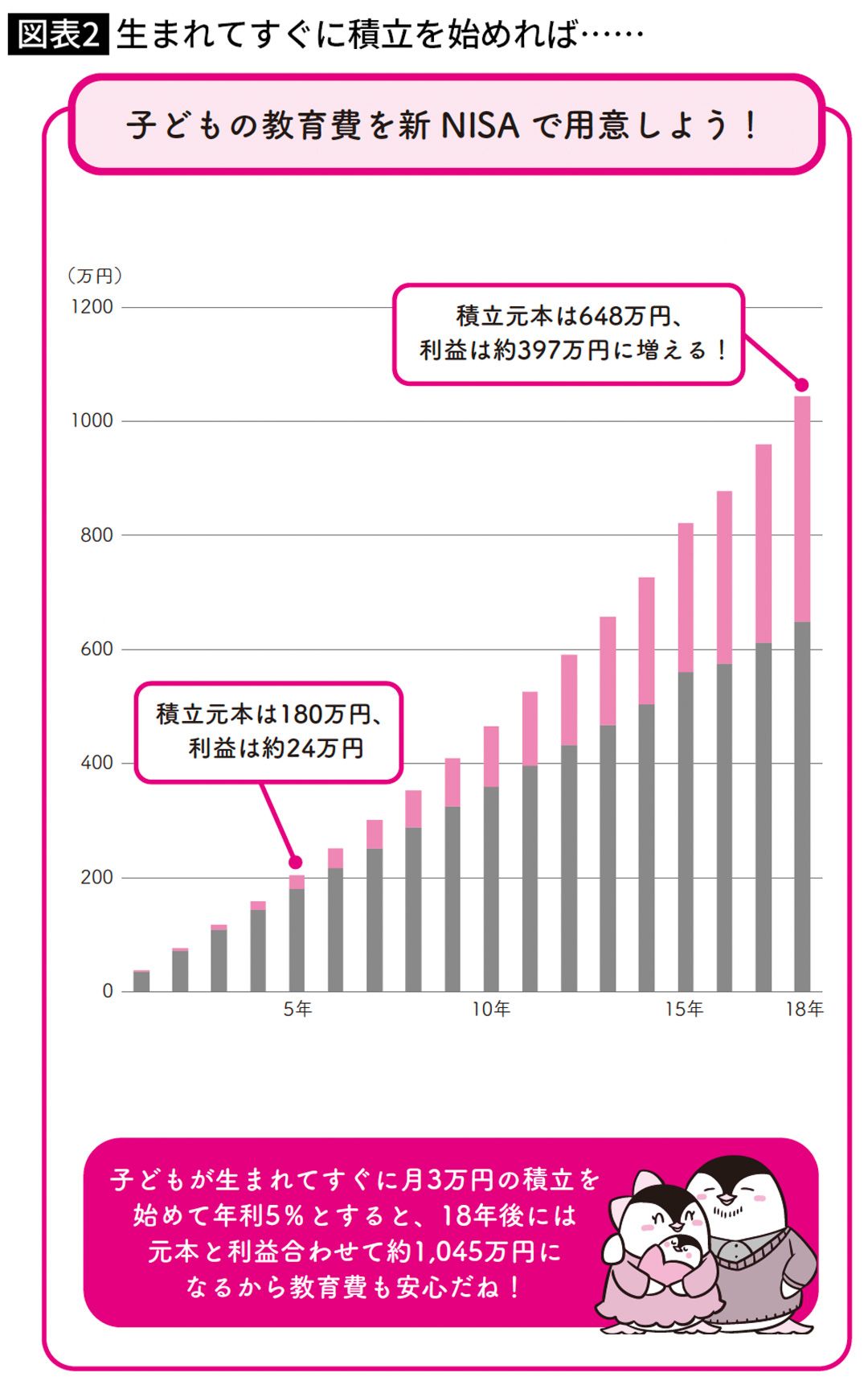

たとえば、月3万円の積立を18年間続けて、年利を5%と仮定します。そうすると18年後には元本648万円に対して、約397万円の利益となり、元本と利益合わせて1045万円もの資産になります(図表2)。子どもが生まれてすぐに新NISAで、月3万円の積立を続けておくだけで、将来の教育費を賄えるようになるのですから、これなら準備しやすいですね。

ただ子どもがある程度大きくなっている家庭では、教育費を新NISAで用意するか、貯金のまま置いておくか、悩みどころだと思います。

個人的には、運用期間は最低でも5年間はほしいところです。そのためお子様が12歳程度、つまり小学生くらいであるなら、今から教育費目的の新NISA運用を始めるのはアリだと思います。中学生、高校生くらいのお子様になると、18歳までの運用期間がだいぶ短くなってしまうので、教育費目的の新NISA運用は控えるのが無難かもしれません。

■老後資金の準備にも新NISAを活用

また、30~40代の方は、おそらく老後の生活が心配な人も多いでしょう。昨今、ニュースでも話題になっていますが、人口減少、少子高齢化によって、私たちがもらえる年金が減っていくことは避けられません。

以前、老後2000万円問題が話題になりましたが、ゆとりある老後生活を送るためには、自分たちである程度の資産を準備しておくのが大事です。65歳から95歳までで、老後生活が30年続くとして、国からの年金とは別に月5万円程度の余裕を持っておく想定をしてみます。そうなると、月5万円×12カ月×30年=1800万円で、やはり2000万円程度を老後資金の目安としておくのがいいでしょう。

■今35歳なら30年間の運用期間が確保できる

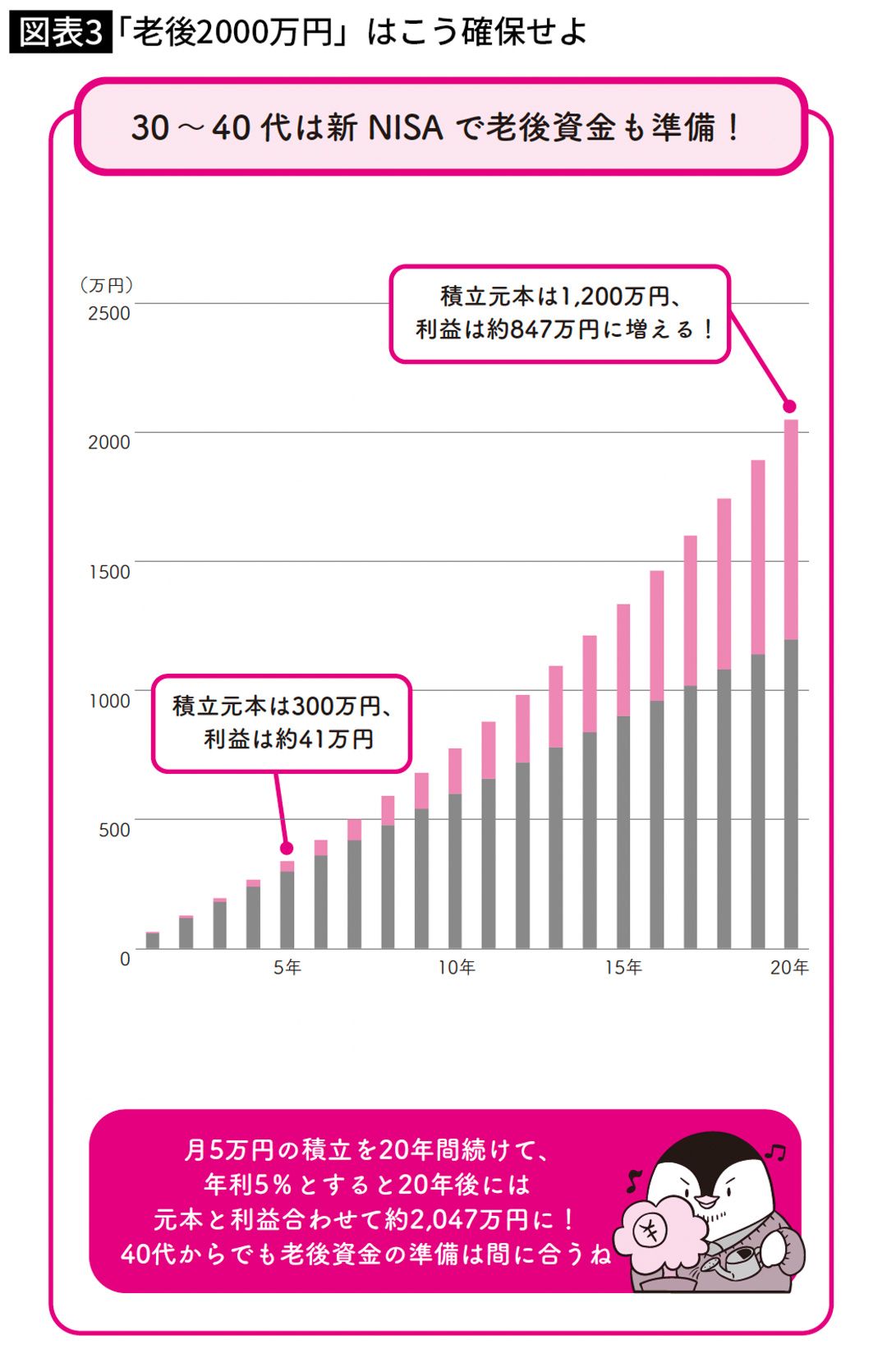

ただ、老後に向けて2000万円の資金が必要となっても、30~40代の方はけっして慌てる必要はありません。たとえば35歳の方なら65歳になるまで30年、45歳の方でも20年はあります。

45歳から老後資金の準備として、月5万円の積立を20年間続けて、年利を5%と仮定します。そうすると20年後には元本1200万円に対して、約847万円の利益となり、元本と利益合わせて2047万円もの資産になるので、老後資金の準備もバッチリです(図表3)。

このように老後資金の準備目的であれば、運用期間がそれなりに長く取れます。なので、30~40代の方は、今から新NISAで老後資金の用意も始めていくといいですね。

■30~40代におすすめの商品は?

30~40代の方も、20代と同様に、まず全世界株式や米国株式のインデックスファンドで検討してみるのがいいでしょう。基本的には、今後も長く運用が続けられそうな人であれば、インデックス投資が王道であることに変わりはないですからね。

ちなみに、先ほどお話ししたように、30~40代は様々なライフイベントが起こりやすいため、運用目的に合わせて銘柄もしくは口座を分けておくのもいいでしょう。たとえば、同じ全世界株式のインデックスファンドを選ぶとしても、妻の新NISA口座では子どもの教育費、夫の方では老後資金を目的に積立するというイメージですね。口座が分かれても、投資先が同じであれば、合計の投資額に対して複利効果は期待できるので、特段問題はありません。

これなら目標額に対しての資産額も分かりやすいので、夫婦で相談しながら、お互いの新NISA口座を上手く活用していきましょう。

■まとまった資金を新NISAで投資するには?

30~40代の方は、20代に比べて長く働いていることにより、ある程度の資産が築けている方もいるでしょう。その際、まとまった資金を新NISAに回すなら、貯金と投資のバランスを考えることが重要です。

手元に1000万円の資産があるとして、それを半分ずつに分け、500万円を貯金、500万円を新NISAの投資でインデックスファンドに振り分けるとします。その後、もし株式相場が暴落し、保有しているインデックスファンドが50%下落したとすると、250万円の評価額になってしまいます。

しかし一方で、株式相場が下落した後でも、貯金の残高はそのまま500万円で変わりません。貯金と投資、合計の資産推移を見ると、1000万円の資産は750万円となりました。投資のみだと50%の下落でしたが、貯金の残高は変わらなかったため、トータルで25%の下落で済んだことになります。

そのため、貯金と投資の割合は、貯金:投資=50:50を基準としてみましょう。

私も基本的には、貯金と投資は半分ずつの割合を目安にしていますね。その上で、もう少し守りたい人、つまり安定的に運用したい人は貯金:投資=70:30で、貯金の割合を大きくしておきましょう。相場の下落時も、多めに確保した現金がクッションとなってくれて、トータルでの下落幅を抑えてくれます。

逆に攻めたい人、つまり積極的に運用したい人は、貯金:投資=30:70で、新NISAでもまとまった資金を投資するのが分かりやすくていいでしょう。いずれにしろ、まとまった資金を投資する際も、株式相場が低迷した時を想定して、貯金をある程度は確保しておくようにしましょう。

ちなみに先ほどの例で、500万円を新NISAで投資する際の補足をしておきます。新NISAの非課税枠は年360万円なので、1年目で360万円を投資して2年目に残りの140万円を投資する形でOKです。残りの140万円についてはいったん貯金で置いておけばいいでしょう。

しかし、投資資金を寝かせずに運用へ回しておきたいという方なら、利益に税金はかかりますが、140万円を特定口座で投資しておくのもアリだと思います。ただ、そもそもまとまった資金を一括投資するのは不安という方なら、月10万円×50カ月などで、コツコツ積立しておく選択肢もいいかもしれませんね。

----------

資産運用YouTuber

1989年生まれ。横浜国立大学卒業後、三菱UFJ銀行に入行。同行退社後、ブログやSNSでNISAやiDeCoなど資産運用の入門知識を発信。現在はYouTube「BANK ACADEMY」の運営に注力しており、YouTubeのチャンネル登録者数は70万人を超える。「超初心者でも理解できるよう優しく伝える」をモットーに、自作のイラストを駆使した丁寧な解説が好評を得ている。著書に『これだけやれば大丈夫! お金の不安がなくなる資産形成1年生』(KADOKAWA)がある。

----------

(資産運用YouTuber 小林 亮平)

外部リンク

この記事に関連するニュース

-

夫の年収は「550万円」ありますが、全く貯金が増えません。月収の変動が激しいからでしょうか?老後資金を効率よく貯めるにはどうしたらよいですか?

ファイナンシャルフィールド / 2024年7月15日 2時0分

-

36歳・資産3200万円女性「6年前は貯金800万円」が毎年の積立投資でどう変わっていった?

オールアバウト / 2024年6月30日 12時20分

-

子どもが生まれました。大学費用を準備しようと計画していたら、母は「学資保険派」で妻は「新NISA派」です。どちらがお得なのでしょうか?

ファイナンシャルフィールド / 2024年6月27日 2時20分

-

新NISAは「ほったらかし」が鉄則だが…積立投資で「年1回だけ絶対にやったほうがいいこと」

プレジデントオンライン / 2024年6月26日 9時15分

-

「積立投資を『ないもの』として先取り貯蓄に」31歳・年収400万円自営業女性の物価高対策

オールアバウト / 2024年6月23日 12時20分

ランキング

-

1円安は終わり?円高反転4つの理由。どうなる日経平均?

トウシル / 2024年7月22日 8時0分

-

2なぜユニクロは「着なくなった服」を集めるのか…「服屋として何ができるのか」柳井正氏がたどり着いた答え

プレジデントオンライン / 2024年7月22日 9時15分

-

3イタリア人が営む「老舗ラーメン店」の人生ドラマ 西武柳沢「一八亭」ジャンニさんと愛妻のこれまで

東洋経済オンライン / 2024年7月22日 11時30分

-

4システム障害、世界で余波続く=欠航、1400便超

時事通信 / 2024年7月21日 22時45分

-

5コメが品薄、価格が高騰 米穀店や飲食店直撃「ここまでとは」

産経ニュース / 2024年7月21日 17時41分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください