知らないと本当に大損する…エミン・ユルマズ「2050年に日経平均株価が30万円になる4つの固い要因」

プレジデントオンライン / 2024年7月12日 6時15分

■日本の経済は今「黄金期」に突入している

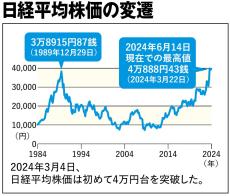

2024年2月22日、日本の代表的な株価指標である「日経平均株価」の終値が、3万9098円68銭となりました。バブル経済期の1989年12月29日の水準を上回り、実に約34年ぶりの史上最高値を付けたのです。このニュースを覚えている人も多いでしょう。しかし、私は、何の感慨も湧きませんでした。「日本経済のいまの実力は、そんなものではない」と、考えているからです。

日本は「失われた30年」という経済低迷期をすでに脱し、再び経済成長をひた走る「黄金期」に突入したと考えています。このスタートは、安倍晋三元首相が新しい経済政策「アベノミクス」を打ち出した2013年。株価上昇は10年続き、日経平均は09年3月10日に付けた最安値7054円98銭に比べ、5倍超になっています。今後、5万円台に乗るのも時間の問題でしょう。

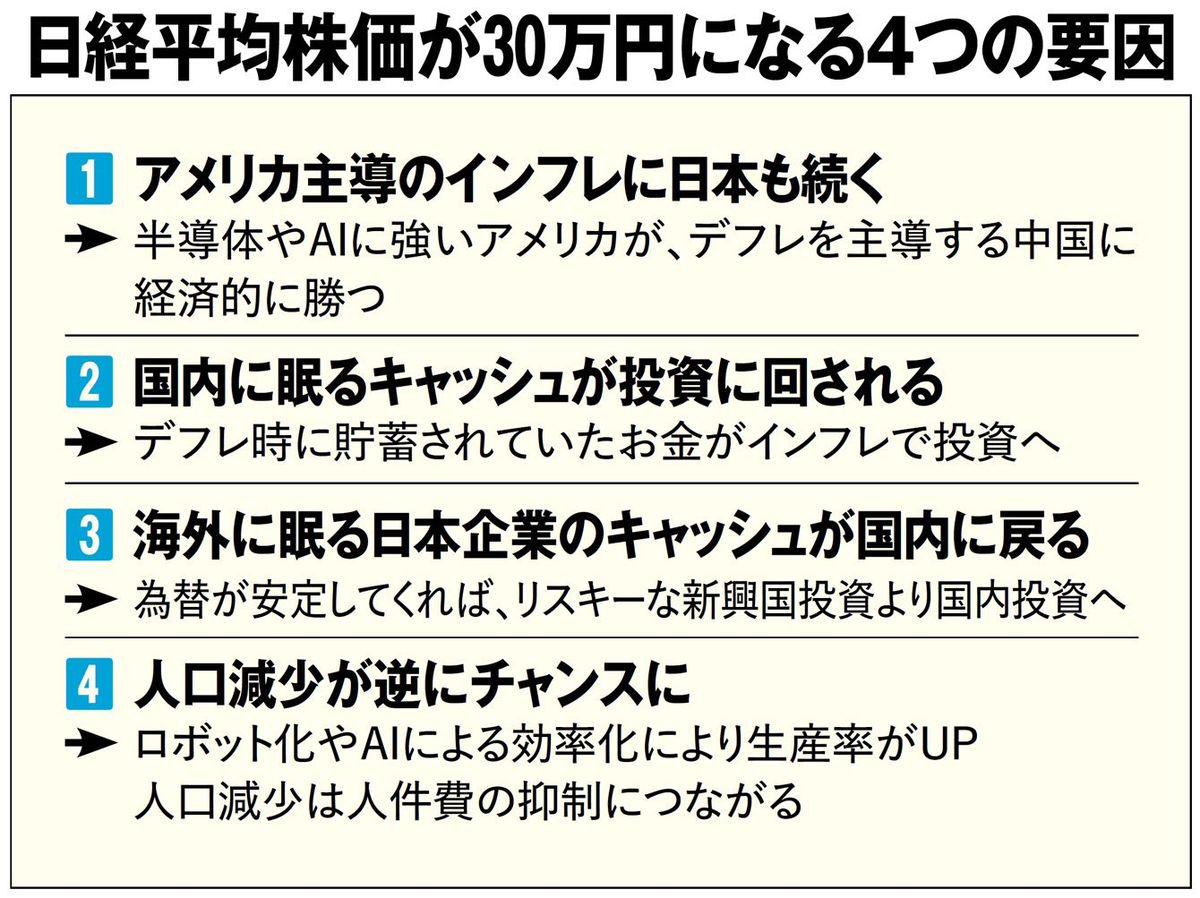

実は、現在の「株高」は、“序の口”にすぎず、株の値上がりは今後30年ほど続き、「50年には日経平均が30万円になる」と、数年来、主張してきました。裏付けとなる根拠として、日本経済は、デフレからインフレへと転換しつつあります。それに伴い、日本人の給料は上がり、グローバル資本も日本に殺到するでしょう。経済成長により、健全な物価上昇も起こります。

私は今後、「毎年3〜5%のマイルドなインフレが発生する」という強気な相場設定を、コロナ禍前からしています。それが現実となり、インフレ率に株価上昇率が連動すると試算してみれば、荒唐無稽なシナリオではないことが、おわかりいただけるでしょう。

■地政学的要因が日本経済の追い風に

日本経済が50年まで成長し続けられる要因は、日本を取り巻く国際情勢の変化にあります。これまでの向かい風から一転、日本経済には、強い追い風が吹くようになったのです。

1つ目の追い風が「米中新冷戦」です。皆さんもすでにご存じのとおり、米国と中国が世界の覇権を巡って、さまざまな局面で火花を散らし、米中経済摩擦も激化している中で、米国のパートナーである日本の経済的なプレゼンスが、再び大きくなってきたのです。日本の地政学的な条件は今後約30年にわたって日本経済に有利に働くと、私は予測しているのです。

日本は戦後、「米ソ冷戦」を背景とした朝鮮戦争の特需を契機に高度経済成長を遂げました。米国は、日本の共産化を防ぐため、日本復興に注力しました。しかし、1990年に冷戦が終結後、日本は地政学的な重要性を失いました。グローバル資本は、バブル経済で資産が割高になり、成熟した日本市場から資金を一気に引き揚げ、それがバブル崩壊後、日本経済が長期停滞した要因にもなったのです。さらに、80年代後半からの「日米貿易摩擦」に代表されるように、日本を脅威に感じた米国は、「ジャパンバッシング」によって、日本経済の弱体化を図りました。

ところが、アベノミクスが始まり、習近平氏が中国国家主席に就任した2013年から、風向きが変わりました。コロナ禍を契機に欧米諸国と中国の関係は悪化し、実質的な鎖国状態となった中国からグローバル資本だけでなく、サプライチェーンが逃げ出しています。

そして、中国の「代わりになる国」として、インフラや人材が揃っていて製造業が盛んな日本に、グローバル資本が回帰するようになりました。とりわけ、注目されるのが、半導体を巡る動きでしょう。半導体の生産は現在、台湾に集中していますが、「台湾有事」が勃発すれば、生産がストップするリスクが大きいといえます。半導体の特許の大半を握っている米国も危機感を強め、日本に半導体の生産拠点を移すように台湾に働きかけています。台湾のTSMCが熊本に新工場を建設したのも、有事を見越した一種の“疎開”。今後、台湾に代わって日本が再び「世界の半導体工場」になることも、現実味を帯びているのです。

世界的な投資家であるウォーレン・バフェット氏が、「日本の5大商社株を集めている」と報じられたように、すでにグローバル資本による「日本買い」は始動しています。日本株への投資だけでなく、日本への直接投資(FDI)も活発化するでしょう。オラクルは、10年間で80億ドル(約1.2兆円)以上の投資を日本で行い、データセンターの設備とスタッフを増強します。

インバウンド関連では、シンガポールの不動産投資ファンドも新潟・妙高高原のスキーリゾートに、2000億円超を出資するそうです。日本へのFDIは対GDP比1.1%で、22年には中国を超えました。海外企業が日本で事業投資をすれば、地元の雇用を生み、地域経済も潤います。日本には資金だけでなく、人材も、情報も集まります。移民に関しては賛否両論ありますが、高度な技術やノウハウを持った、外国人材が増える可能性が大きいと見られ、そうしたリソースが、今後の日本経済の発展を支えるでしょう。

■「人口減少」が日本にとってチャンスである理由

2つ目の追い風は意外かもしれませんが、「日本の人口減少」です。生成AIの進化など、凄まじい勢いでデジタル化が進んでいます。デジタル化による産業革命は、これまでとは質が全く異なり、例えば、自動車自動運転の実用化で、運転手そのものが不要となるように、さまざまな作業が飛躍的に効率化され、長期的には、人間が携わる仕事が劇的に減るからです。

その結果、人口が多い国は、労働力が過剰となり、不利になります。労働力不足に悩む「移民大国」の米国でさえ、移民を増やすことに尻込みしているのは、「人余りの時代」が来るのを見越しているからでしょう。その一方で、日本はデジタル化の活用で、労働力減少の難題をクリアできるかもしれません。人材をクリエイティブな分野に配分し、付加価値を生む労働に集中すれば、生産性を高めることも可能でしょう。

■世界中の資本が日本に集まってくる

3つ目の追い風が、私の提唱してきた、「エブリシング・バブル」の崩壊です。過剰な資金が流れ込んだ米国のあらゆるアセットクラス(資産種別)でバブルが発生し、弾けていくというもの。私が見るところ、製薬会社などコロナ関連株を含めて、バブルの7〜8割は、23年までに弾けています。GAFAMやエヌビディアのような「ビッグ・テック」の時価総額も、実力を大きく上回る評価と考えられ、「AIバブル」といえるでしょう。資産価値が下振れするリスクをはらんでいます。

その一方で、日本株の魅力は今後も高まり、エブリシング・バブル崩壊後の運用資金の受け皿にもなるでしょう。東京証券取引所が利益を溜め込み、再投資しない「PBR(株価純資産倍率)1倍割れ」の上場企業に、改善策の開示と実行を要求したほか、日本企業のROE(自己資本利益率)も、25年末には2ケタに達すると予想されています。割安な「バリュー株」も少なくありません。外国の投資家が日本市場に向かう環境は整いつつあります。

さらに、国内の膨大な金融資産も投資に回るでしょう。投資枠が拡大した「新NISA」も、24年からスタートしました。世界に類を見ない貯蓄率の高さから、「日本人は投資に向いていない」といわれていましたが、それは間違いです。デフレが進めば、現金の価値が上がるので、日本人の経済行動は、極めて合理的だったわけです。

インフレが進んで現金の価値が目減りしていくことに気づけば、日本人は本格的に資産運用に向かうはず。日本銀行の「資金循環統計」によると、日本人の家計部門が保有している金融資産総額は、23年12月末時点で2141兆円であり、株式の占める割合は12.9%、276兆円にすぎず、その割合が20%になれば、152兆円もの資金が新たに株式市場に流入し、株価は大きく上昇するでしょう。

※本稿は、雑誌『プレジデント』(2024年7月19日号)の一部を再編集したものです。

----------

エコノミスト

トルコ・イスタンブール出身。2004年に東京大学工学部を卒業。2006年に同大学新領域創成科学研究科修士課程を修了し、生命科学修士を取得。2006年野村證券に入社。2016年から2024年まで複眼経済塾の取締役・塾頭を務めた。2024年にレディーバードキャピタルを設立。著書に『夢をお金で諦めたくないと思ったら 一生使える投資脳のつくり方』(扶桑社)、『世界インフレ時代の経済指標』(かんき出版)、『大インフレ時代! 日本株が強い』(ビジネス社)、『エブリシング・バブルの崩壊』(集英社)『米中新冷戦のはざまで日本経済は必ず浮上する 令和時代に日経平均は30万円になる!』(かや書房)などがある。

----------

(エコノミスト エミン・ユルマズ)

外部リンク

この記事に関連するニュース

-

日本株は上昇サイクルの真っ最中にある…エミン・ユルマズが「日経平均30万円」を予測する確かな理由

プレジデントオンライン / 2024年7月12日 18時15分

-

「少子化はむしろ好都合」エミン・ユルマズ断言「人口減の日本は経済成長を遂げ、中国インドが没落する」

プレジデントオンライン / 2024年7月5日 18時15分

-

日本株も米国株もまだまだ天井ではない…パックン&エミンが今年後半に勧める新NISA「日・米・新興国」分散投資

プレジデントオンライン / 2024年7月5日 17時15分

-

「利上げすると住宅ローン金利が~」と騒いではいけない…パックン&エミンが利上げは必須と口を揃える理由

プレジデントオンライン / 2024年7月4日 17時15分

-

米中新冷戦が猛烈な日本買いを引き起こす…エミン・ユルマズ「日本が再び経済成長期を迎えるこれだけの理由」

プレジデントオンライン / 2024年6月21日 18時15分

ランキング

-

1iPhoneの「ホームボタン」が消えていく深い意味 「心の支え」だった人はどうすればいいのか?

東洋経済オンライン / 2024年7月16日 13時0分

-

2「離職率が低い大企業ランキング」トップ100社 単独従業員が1000人以上の会社を対象に調査

東洋経済オンライン / 2024年7月16日 6時0分

-

3「日本でしか手に入らない」カレーパン、なぜ外国人観光客に人気? チーズ入りカレーパンに「私の心臓は高鳴った」【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年7月15日 22時0分

-

417年ぶり消費増税、強気の「展望リポート」に3人反対=14年上半期・日銀議事録

ロイター / 2024年7月16日 9時8分

-

5中国は不動産バブル崩壊で「未完成ビル」と「売れ残り住宅」の山→政府当局が打ち出した“支援策”の裏にひそむ「重大な懸念点」【現地駐在員が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月15日 8時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください