この銘柄なら株価市場の乱高下にも動じない…毎月不労所得を生み出す「連続増配株」の全一覧

プレジデントオンライン / 2024年8月23日 9時15分

■株で得られる「3つの利益」

株は証券会社を通じて購入します。日本に上場している企業は約4000あります。株で得られる利益には、大きく3つあります。

①値上がり益

株の値段(株価)は、日々変動しています。株が安い時に買って、高くなってから売れば、その差額が値上がり益になります。

株価の値動きの要因は細かく見ればいろいろありますが、一般的にはその株を買いたい人が売りたい人より多ければ上がり、売りたい人が買いたい人より多ければ下がります。

たとえば、業績がよく、これからさらに儲けそうな企業の株なら買いたい人が増えるので、株価も上がります。

反対に、業績が悪くて利益が出ない企業の株は売りたい人が増えるため、株価も下がるというわけです。

■「株主優待」も見逃せない

②配当金

配当金は、企業の事業がうまくいった時に株主に支払われる利益の一部です。「1株あたりいくら」という具合に、持っている株に応じてもらえます。日本株の場合年1~2回、米国株の場合年4回もらえるのが一般的です(配当金を出さない企業もあります)。

③株主優待

株主優待は、株主に対して送られるプレゼントのようなものです。自社製品の詰め合わせ、商品券や無料券など、企業によりさまざま。中には株主優待目当てで投資をしている人もいるほどです(株主優待を行っていない企業もあります)。先日、優待投資家で有名な桐谷広人さんと対談する機会があったのですが、彼は1200社に投資をしているとのことでした。

■株は「長期的な視点」で選ぶ

株というと、日々の値動きに合わせて素早く売買を繰り返すデイトレーダーを連想される人もいるかもしれませんが、そうした短期投資はどうしてもリスクが高く、大きく損を抱える可能性もあります。

株は、長期的な視点で選びましょう。具体的には、次の4点をチェックします。

①10年後、20年後も必要であり続けるか

企業が提供する商品・サービスが10年後、20年後も必要であり続けるかを考えましょう。

たとえば、人口問題や食料問題、資源問題などの解決を手がける商品・サービスは今後も堅実。「健康」「ヘルスケア」「美容」「医療」といったテーマのニーズも普遍的でしょう。

生活を豊かで楽しいものにする、役に立つ商品やサービスは、いつの時代も変わらずに売れ続けます。消費者目線で企業の商品・サービスをチェックしましょう。

■「他社がマネできない強み」のある企業を選ぶ

②企業ならではの強みがあり、成長・進化し続けるDNAがあるか

他社がマネできない強みがひとつでもある企業は、それがエンジンとなって成長する余地があります。ある分野の商品・サービスのシェアが高い、特許を持っているといった参入障壁を高めている企業は堅実な成長を期待できます。

人材育成、研究開発、設備投資、M&Aなどを行い、未来に投資している企業は、今後も成長が期待できます。

③売上高と営業利益の両方が右肩上がりで成長しているか

企業が商品やサービスを売ることで稼いだ金額の合計を示す「売上高」と、売上高から売上原価と販管費(販売費及び一般管理費)を差し引いた、本業で稼いだ金額を表す「営業利益」の両方が右肩上がりになっているかをチェックしましょう。

過去3~5年の実績と今後1~2年間の予測が右肩上がりで伸び続けている企業が有望です。『会社四季報』には2年後の予測も記載されていて便利です。

EPS(1株あたり利益)が年々増加しているかもチェックすると、なおよしです。

EPSは、最終的な利益である当期純利益を発行済株式総数で割ったもの。EPSが大きく、年々増えている企業は堅実に成長していることを表します。

■「分散しすぎ」もよくない

④借金が多すぎないか

企業が成長するには借金が欠かせません。しかし、借金が多すぎると経営が厳しくなってしまいます。

そこで、企業にあるお金のうち、返さなくていい部分(自己資本)の割合を示す「自己資本比率」をチェックしましょう。

50%以上だと安全性が高いと判断されます。

新NISAの成長投資枠では、国内株を1株単位(単元未満株)で購入できます(米国株はもともと1株から購入可能)。銘柄によっては、数百~数千円で投資できますし、100株買うと数百万円もするような「値がさ株」にも数万円で投資できます。

リスクを減らす観点で考えれば、銘柄を複数の業種に分散させることも大切です。もっとも、分散投資を意識して何百銘柄にも投資する必要性は低いです。

25~30銘柄を超えると分散投資効果はそれ以上高まりにくいというデータがありますし、何より管理が大変です。

10銘柄から20銘柄程度に絞って投資するのがよいでしょう。

■日米「高配当株」ランキング

高配当株とは、株価に占める配当金の割合(配当利回り)が高い銘柄のことです。配当利回りは「年間配当金÷株価×100」で算出します。一般的に、配当利回りが3%を超えると高配当といわれます。

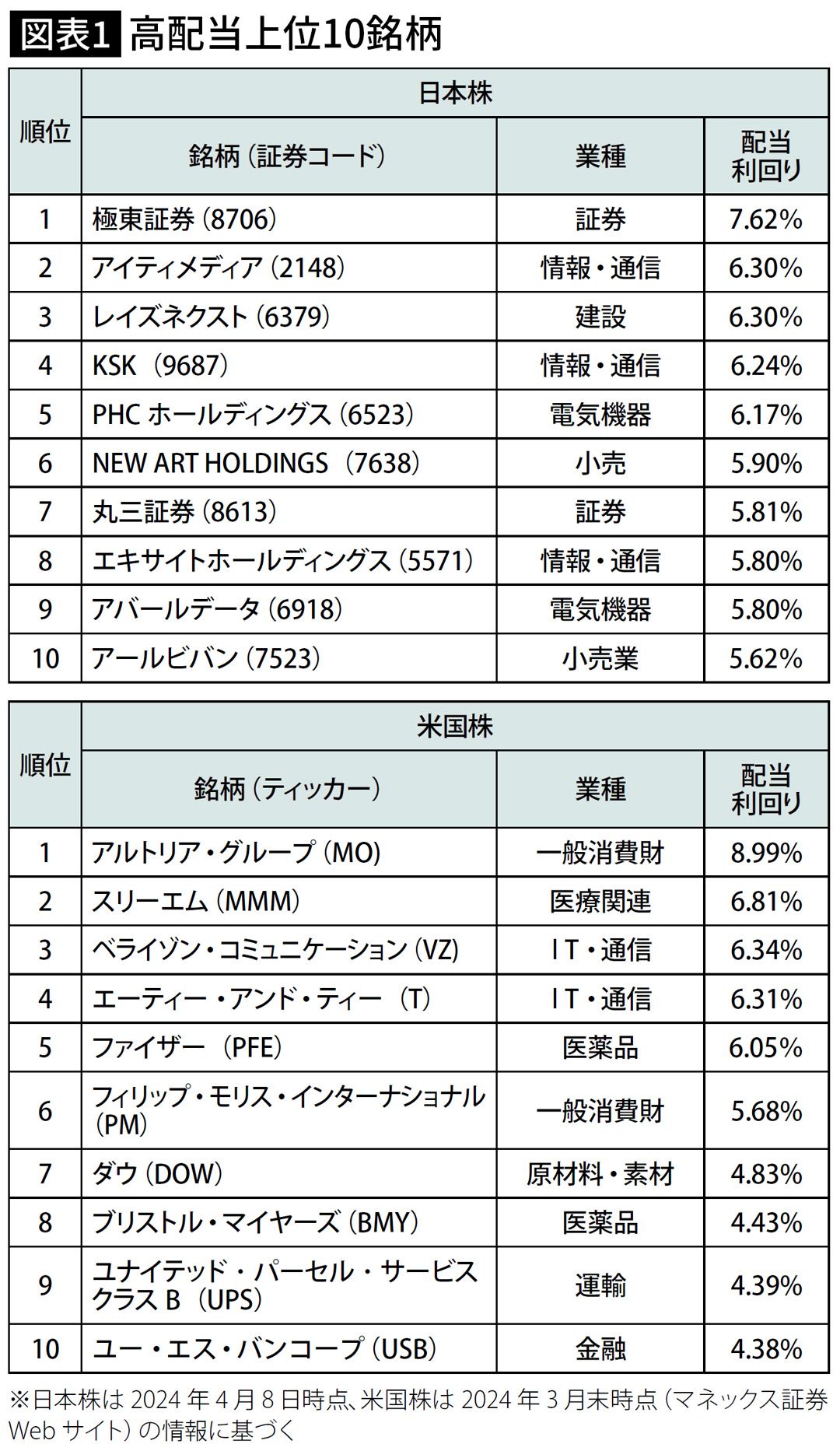

日本株と米国株の高配当株上位10銘柄は、図表1のとおりです。

日本株のトップは約7.6%、米国株のトップは約9%となっています。

日本の高配当株には証券、情報・通信、米国の高配当株には日用品などの一般消費財やIT・通信、医薬品などの銘柄が並びます。配当利回りの高い銘柄を保有していれば、投資金額のわりにたくさんの配当金がもらえます。

■日米「増配株」ランキング

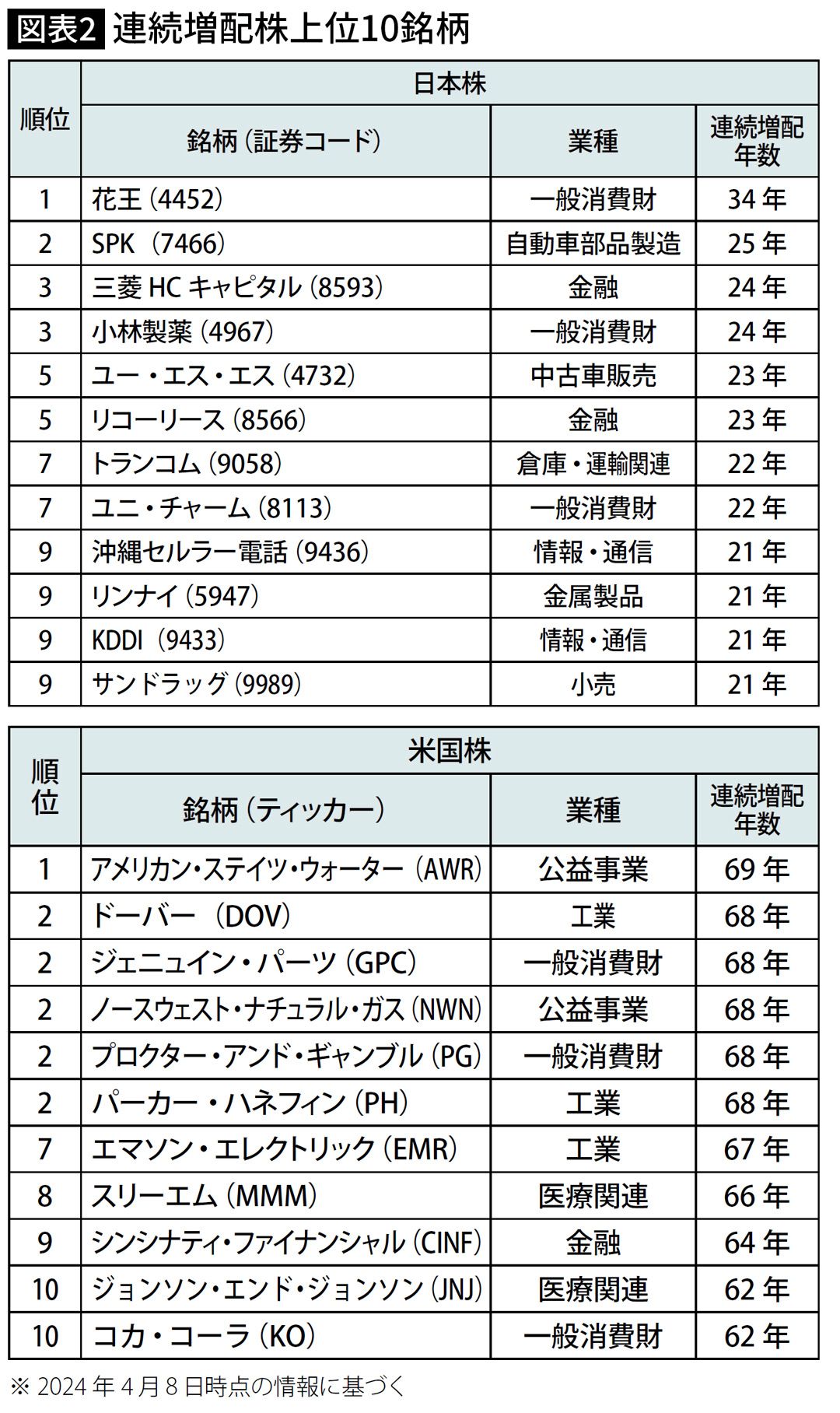

また、配当金の金額を増やしてくれる銘柄を増配株といいます。特に、長年にわたって毎年配当金の金額を増やしている銘柄を連続増配株といいます。連続増配株も、上位10銘柄を見てみましょう(図表2)。

日本の連続増配株として有名なのは花王で34年と独走しています。

以下、20年以上連続増配している銘柄がならびます。

20年以上の連続増配でもすごいのですが、米国株には60年以上も連続増配を続けている銘柄が複数あります。図表内トップのアメリカン・ステイツ・ウォーターは69年連続で増配をしています。

業種で見ると、日本株は一般消費財、金融、情報・通信が多く、米国株は一般消費財、工業、公益事業が多くなっています。

■市場全体の暴落にも強い

市場は時々暴落しますが、これらの企業はリーマンショックやコロナショックなどでの暴落を乗り越えて連続増配している優良企業です。増配によって配当が増えるだけでなく、株価もさらなる上昇が見込めます。

総じて高配当株よりも連続増配株のほうが株価上昇も含めたトータルリターンは高い傾向にあります。市場全体の暴落にも強いのが特徴です。

なお、米国高配当株の配当利回りの高さや増配年数は魅力的ですが、為替リスクがあることには注意が必要です。

■「高配当株」といって飛びついてはいけない理由

ところで、配当利回りが高いからといってすぐに飛びつくのはやめましょう。配当利回りの計算式には「年間配当金÷株価×100」と、「株価」が入っています。つまり、配当利回りが高い銘柄の中には、株価が下がって配当利回りが高くなっているような不人気銘柄が入っている可能性もあるのです。

株価が下がる理由はさまざまですが、個別要因で大きいのは業績悪化です。こうした企業の場合、いずれ配当を減らす「減配」や配当を無くす「無配」を行う可能性があります。

そうして配当が減ると、株価もさらに下がってしまいます。ですから、高配当株・連続増配株を探す時には、企業が好業績かどうか、財務は健全かどうかを確認する必要があります。

■チェックすべき「3つのポイント」

高配当株・増配株を選ぶ時は、さらに以下のポイントを追加でチェックしましょう。

①1株あたり配当が年々増加、または現状維持か

1株あたり配当が年々増加しているか、または現状維持かをチェックしましょう。高い配当を出し続けられるか、増配の可能性があるのかが判断できます。

②利益剰余金が多いか

利益剰余金が多ければ、一時的に業績が悪化した場合でも、配当金を減額・停止せず出せる土壌があることを表します。

③不況に強い業種か

不況に強い業種には、食品、医薬品、電力・ガス、鉄道、通信などが該当します。そうした業種の好業績銘柄に投資しておけば、配当金も安定して得られる期待ができます。

■リスクを下げるのにおすすめの「高配当株ファンド・ETF」

株のリスクを下げるうえでは、1銘柄、2銘柄に集中投資するのではなく、10~20銘柄に分散投資することが大切です。

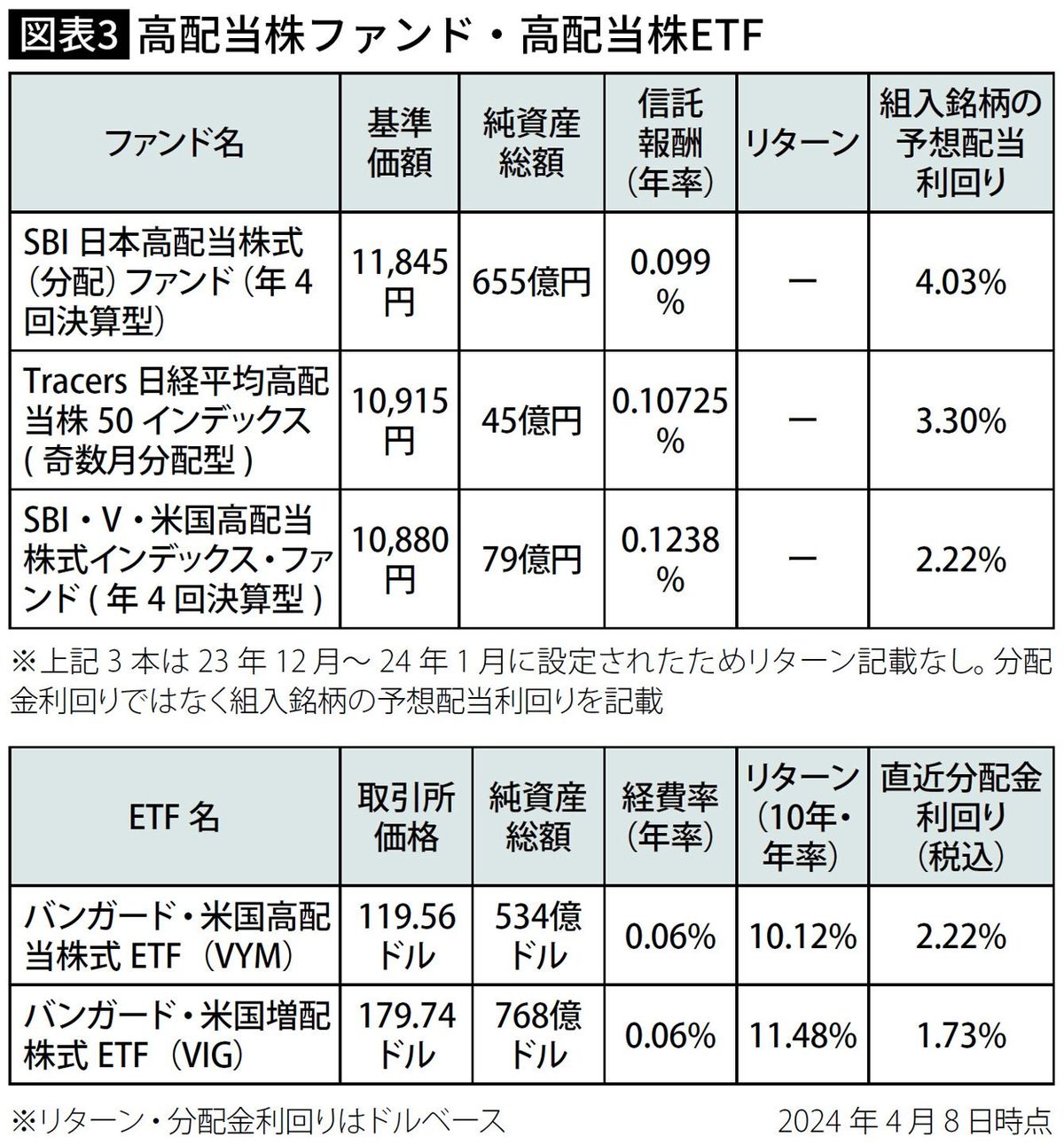

そこで活用したいのが、複数の高配当株にまとめて投資している高配当株ファンドや高配当株ETFです。

1本のファンドで複数の高配当株に投資したのと同様の効果が得られます。

日本株の高配当株ファンドとしては、2023年12月に登場した「SBI日本高配当株式(分配)ファンド(年4回決算型)」[信託報酬:0.099%]があります。

配当利回り水準が市場平均より高い銘柄を中心に投資する投資信託です。

組み入れている約30銘柄の予想配当利回りは4%程度と高くなっていることに加え、アクティブファンドではありながら信託報酬が0.1%を切る水準であることからとても人気になっています。

配当利回りの高さだけでなく、企業の収益性、安定性等を勘案して投資するので、好業績&高配当で値上がりも期待できます。

■為替リスクには注意

また、「Tトレイサーズracers 日経平均高配当株50インデックス(奇数月分配型)」[信託報酬:年0.10725%]も低コストで高配当銘柄に投資が可能。日経平均高配当株50指数に連動する投資信託であり、この指数は日経平均株価の構成銘柄の中の予想配当利回り上位50社から構成されています。

高配当株ETFには「NEXT FUNDS 日経平均高配当株50指数連動型上場投信(1489)」[経費率:年0.308%]などがありますが、「SBI」や「Tracers」といった高配当株ファンドのほうが低コストなので、これらを選ぶのがベターでしょう。

また、低コストで人気のある米国高配当株ファンド、米国増配株ファンド、米国高配当株ETF、米国増配株ETFには、

・「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」[信託報酬:年0.1238%]

・「SBI・V・米国増配株式インデックス・ファンド(年4回決算型)」[信託報酬:年0.1238%]

・「バンガード・米国高配当株式ETF(VYM)」[経費率:年0.06%]

・「バンガード・米国増配株式ETF(VIG)」[経費率:年0.06%]

などがあります。いずれも為替リスクがあることに注意が必要です。

----------

マネーコンサルタント

Money&You代表取締役。中央大学商学部客員講師。慶應義塾大学経済学部卒業後、外資系生命保険会社にて資産運用リスク管理業務に従事。2015年にMoney&Youを創業し、現職へ。女性向けWebメディア「Mocha(モカ)」、YouTubeチャンネル「Money&YouTV」、Podcast「マネラジ。」、書籍、講演などを通して日本人のマネーリテラシー向上に注力している。『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)、『60歳からの新・投資術』(青春出版)など書籍90冊、著書累計160万部超。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。日本アクチュアリー会研究会員。

----------

(マネーコンサルタント 頼藤 太希)

外部リンク

この記事に関連するニュース

-

投資信託は「S&P500」が良いと聞きますが、株式はどんな銘柄を選べば良いのか分かりません。「株主優待」をもらえる企業なら損はないですか?

ファイナンシャルフィールド / 2024年11月24日 4時30分

-

高配当株ランキング~7-9月期の決算発表を受けて株価評価が高まった高配当利回り銘柄

トウシル / 2024年11月20日 16時0分

-

安定の「大型株」「高配当株」をおさえた1位は?…新NISAで人気の「投資先ランキング」

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月9日 9時15分

-

59歳で退職間際の会社員。退職金「2000万円」で不労所得がほしいのですが、株で「月3万円」を得るなら、いくら買う必要があるでしょうか?

ファイナンシャルフィールド / 2024年10月30日 5時30分

-

S&P1000も登場!大統領選が追い風に?注目の「米中小型株」に投資できるETFとファンド

MONEYPLUS / 2024年10月26日 7時30分

ランキング

-

1冬の味覚ハタハタ、海水温上昇で今季の漁獲量は過去最低か…産卵場所に卵ほとんど見つからず

読売新聞 / 2024年11月24日 11時52分

-

2「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

3異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

-

4「中間管理職を減らしたい」企業の盲点 リストラで起こる、3つのリスクに備えよ

ITmedia ビジネスオンライン / 2024年11月24日 8時0分

-

512月に権利確定「株主優待」長期保有が嬉しい銘柄6選

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月24日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください