行った時点で「情弱」「負け組」が確定する…ホリエモンが「絶対行くな」という場所、「絶対買うな」という商品

プレジデントオンライン / 2024年10月2日 7時15分

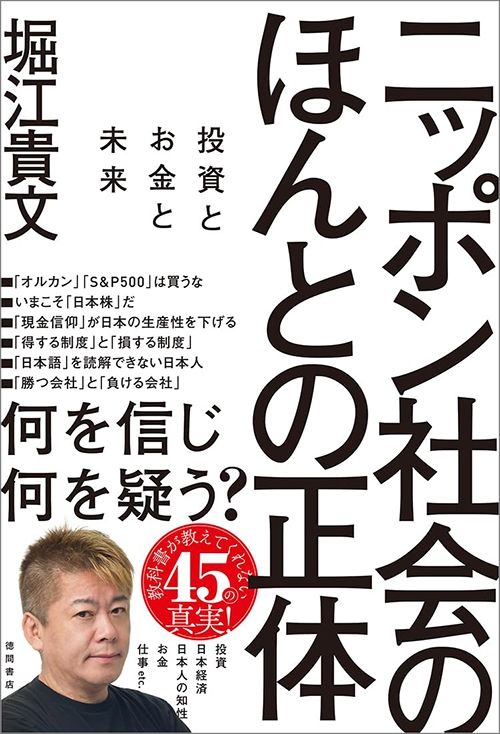

※本稿は、堀江貴文『ニッポン社会のほんとの正体 投資とお金と未来』(徳間書店)の一部を再編集したものです。

■勝率を上げる投資の3つの鉄則

投資とは、社会にお金を提供し、経済活動に参加することだ。あなたが投資したお金は資本というかたちで社会発展のために働く。投資とは、働かずして稼ぐ手段ではない。あなたが働いて稼いだお金を働かせる行為だ。

そして投資に絶対はない。どんな専門家だろうが学者だろうが先のことはだれにもわからない。1年後、金融ショックが起きるかもしれない。5年後、あらたなパンデミックが発生するかもしれない。すると株価は混乱し、企業の勢力図も変わるだろう。

だから投資においてはやれることをやり、勝算をできるだけ高めておくことしかできない。ただ、幸いにもそのためのポイントは論理的に定まっている。

ポイントは3つ。〈長期運用〉〈分散投資〉〈低コスト〉だ。それらをすべて押さえ、お金が気持ちよく働いてくれる環境をつくろう。あなたがやるべきことはそれだけだ。この3つについて簡単に説明していく。

■資産が雪だるま式に増えていく

まず〈長期運用〉だ。投資は長期運用のほうが良好な成果を得られやすい。資本主義経済は拡大再生産する仕組みだ。だから理論上、経済は長期的には確実に成長する。とうぜん株価もそれにともない上昇するはずだ。明日の値動きにも、1年後の値動きにも大した意味はない。お金に余力のある範囲で10年、20年と継続して投資していくのがベストだ。

さらに長期運用にはもうひとつ大きなメリットがある。それは複利の効果を存分にいかせるという点だ。複利とは、発生した利子をそのつど元本に組み入れ、その増えた元本に対してまた利子がつくことをいう(元本のみに利子がつくのは単利という)。

債券や一部の投資信託を除いて、投資にはこの複利が適用される。運用利益が投資元本に組み入れられることで、資産が雪だるま式に増えていくのだ。ようするに利益が利益を生む。株価変動を考慮しない単純計算の場合だが、運用期間が長ければ長いほど、複利のもたらす儲けはとうぜん大きくなる。

投資において時間は最大の支援者だ。お金が働くための時間をたくさん用意しよう。

■リスク分散は「投資の鉄則」

次に〈分散投資〉だ。投資でいちばん大事なことは株価の変動リスクをどう抑えるかだ。そのために投資は分散しておこう。リスク分散は投資の鉄則中の鉄則である。

特定の企業をいくら詳しく調査したところで、将来の株価を予測するのは不可能だ。とくに現代は基幹産業の移り変わりが激しい。次々にイノベーションが起き、トレンドは目まぐるしく変わる。いまはリーディングカンパニーでも10年後、衰退しているかもしれない。上場企業だろうが倒産するときは倒産する。倒産すれば株価はゼロだ。個別株投資の場合なら、最低5社くらいには分散しておいたほうがいいだろう。

また分散投資はメンタルの安定を保つうえでも有効だ。A社の株価が下落したとしても、B社の株価が上昇していれば、平常心でいられる。慌てて売り買いしてしまうようなまねは犯さないはずだ。先に述べたように、投資は長期運用がベストなのだ。

個別株はうまくいけば大きなリターンを取れる。ということはそのぶんリスクも高めだ。また日本株の売買単位は基本的に100株と決まっている。つまり株価2500円の企業の株式を購入したいなら、最低25万円が必要になる。

リスクを最小限にしたい人、あるいは資金に余裕がない人は、多くの企業が1つにパッケージされた投資信託がおすすめだ。個別株ほどのリターンは期待しにくいが、リスク分散において投資信託は最強だろう。そして100円から購入できる。

■銀行窓口には絶対に行ってはいけない

さて最後に〈低コスト〉だ。手数料の高い運用商品はその時点で買う価値はない。投資に絶対はないが、それだけは断言できる。

株式に投資する運用商品を購入した場合、株価が上昇したらどうなるだろうか? とうぜんあなたは儲かる。そして儲かったぶん手数料も多く取られる。では株価が下落したらどうなるだろうか? とうぜんあなたは損をする。そして手数料もしっかり取られる。株価がどうなろうが、手数料はそれに連動して必ず発生する。だから手数料の高い商品は確実に不利だ。簡単な話だが、なぜかそこを見過ごす人が少なくない。

私と共著を出したこともある経済評論家の山崎元さんは「手数料の合計が0.5%を超える運用商品はすべてゴミだ」と断じていた。まったくそのとおりである。

よって投資をするならネット証券の一択だろう。ネット証券ならほぼ人を介さないぶん手数料が安めだ。

一方、銀行を利用するのは絶対NG。銀行には投資信託にかぎらず、多種多様な運用商品が取りそろえられている。窓口で相談すれば優しく丁寧に説明してくれるだろう。とうぜんだ。なぜならそれらの運用商品には手数料がたっぷり上乗せされているからだ。言うまでもなくそれは彼らの高い給料の原資となる。そりゃあ愛想もよくなるに決まっている。

銀行の窓口にある運用商品はさながらゴミの見本市である。どれもこれも手数料が割高だ。絶対に買ってはいけない。

■ウォーレン・バフェットよりも稼いだ投資家

前項で述べたとおり、投資は長期運用がベストだ。そこでひとつ質問だ。世界でいちばん成果を出せる投資家はだれだろうか? 投資の神様ことウォーレン・バフェット氏だろうか。イングランド銀行を潰した男、ジョージ・ソロス氏だろうか。

最強の投資家――それは死者である。なぜなら死者は株価がいくら変動しようと決して売らないからだ。資本主義経済は長期的には確実に成長する。ということは、ひたすらホールドするのが最良の選択となるはずだ。

ここで少し個人的な話をしたい。私は仮想通貨(暗号資産)のイーサリアムを2014年の最初期に1万5000円分くらい購入した。すると1年ほどして価格が上昇しはじめた。そして2017年12月、一気に高騰。暗号資産市場は大いに沸き、私のイーサリアムの保有額も約3000万円まで跳ね上がった。購入金額の2000倍になったわけだ。仮想通貨の取引は投機的な側面が強い。売り時の見極めがすべてだ。私はそのタイミングで利益確定(売却して利益を得ること)することにした。

ところが思わぬ事態にぶつかった。私の秘密鍵(パスワード)が不具合を起こしてイーサリアムが取り出せなくなっていたのだ。あれこれ試してみたが無理。結局そのまま放置するしかなかった。そして私はじきに放置したこと自体、忘れてしまった。

■1万5000円の仮想通貨が2億円超に

そこからイーサリアムの価格はどうなったのか。乱高下を描きながらも、さらに上昇していった。放置して4年ほど過ぎた2021年の秋ごろ、私はふと自分の保有額を確認してみた。驚いた。実に2億円近くになっていた。この4年間でさらに6倍だ。さすがに2億円は見過ごせない。私は気合いを入れて再度、秘密鍵の攻略に挑んだ。でもやはりどうにもならない。9ケタの数字をただ眺めるしかなかった。

そして2024年5月時点で、私のイーサリアムの保有額はもっと増えて約2億5000万円になっている。もとの購入額は1万5000円。それが10年後、2億5000万円だ。爆増である。取り出せないのが惜しいが、とにかく爆増だ。

仮想通貨は大儲けできる! 仮想通貨に投資しよう! と言いたいのではない。そもそも仮想通貨取引は投機的なゲームだ。安定した投資にはなりえない。一攫千金を狙って大火傷した人を私はたくさん知っている。とりわけ市場が飽和状態のいまは迂闊に手を出すべきではないだろう。

私はここで仮想通貨の火力について解説したいのではない。自慢話をしたいのでもない。今回のエピソードで伝えたいのは、理想的な投資マインドの在り方である。

■投資で勝つためには「死者のマインド」を持て

秘密鍵に不具合があったから私はイーサリアムを売らずにすんだ。そして価格変動についても気にせずにすんだ。かたや、もし秘密鍵が正常だったら3000万円の時点で利益確定していた。そしてその後さらに値上がりするのを見て舌打ちしただろう。

つまり、いくら値上がりしても売らなかった(売れなかった)からこそ、結果的に2億5000万円になるまでホールドできたのだ。

繰り返すが、投資は長期で臨むのがベストだ。その途中、値上がりしようと値下がりしようと安易に売るべきではない。すなわち、値動きに反応してはいけない。そしてそれを完全にまっとうできるのが死者だ。投資の勝算を最大限に高めるための究極の秘訣は、いわばそうした死者のマインドを持つことなのだ。

株価が上昇したから売って利益確定しよう。株価が下落したから売って損切りしよう。そんな短期売買を繰り返して資産を増やすのはきわめて難しい。あなたが会社で大出世するより難しいだろう。そもそもそれは投資というより投機だ。投機はその筋のプロであっても簡単には勝てない。まして初心者ならなおさらだ。勝ち目はゼロだ。

■動じない心を持った人が最後に勝てる

投資では死者のように何事にも左右されず、淡々と継続できる人が最後に果実を得る。つまり感情をからめない人が最強だ。とはいえ、私たちは死者ではない。生きているかぎり感情がある。そしてその感情を問答無用で刺激してくるのがお金である。自分の年収と世間一般の平均年収をみんなやたら比べたがるのは優劣の感情がうずくからだ。大金を得るとだれだって気が大きくなるのも同じ理由である。

自分が持つ株式が値上がりすればうれしい。逆に値下がりすれば悲しい。その感情を排除することはできない。しかし感情は感情として、判断や行動から切り離すことはできるはずだ。つとめて理性を働かせるのである。

人生においてお金はあくまでも手段だ。目的ではない。投資でお金を増やすことがあなたの人生の目的ではないだろう。投資はゼロサムゲームではない。競争でもない。儲かるときはそこにいるみんなが儲かる。その逆もしかりだ。それだけの話である。

お金はしょせんお金。それより大切なのはあなたの人生のテーマである。それに打ち込んでほしい。「いま」ではなく「未来」を見よう。

----------

実業家

1972年、福岡県生まれ。ロケットエンジンの開発や、スマホアプリのプロデュース、また予防医療普及協会理事として予防医療を啓蒙するなど、幅広い分野で活動中。また、会員制サロン「堀江貴文イノベーション大学校(HIU)」では、1500名近い会員とともに多彩なプロジェクトを展開。『ゼロ』『本音で生きる』『多動力』『東京改造計画』『将来の夢なんか、いま叶えろ。』など著書多数。

----------

(実業家 堀江 貴文)

外部リンク

この記事に関連するニュース

-

「お金の話は、もうウンザリ」をさっぱり消す方法 「資産形成に踏み出せない人」の8要因:後編

東洋経済オンライン / 2024年12月19日 8時20分

-

【高利回り】オフショア投資の驚くべきメリットとは?オフショアで手堅く、高利回りの資産形成する方法を無料WEBセミナーを2024年12月に開催します!

PR TIMES / 2024年12月12日 10時15分

-

50・60代なら押さえたい新NISA「リスクの取り方」 退職金を「同じ金融商品へ一括投資」は絶対ダメ

東洋経済オンライン / 2024年12月6日 7時0分

-

ホリエモン「オルカンを買うよりもずっといい」…上場企業4000社から"優良銘柄"を見抜くシンプルな方法

プレジデントオンライン / 2024年11月25日 8時15分

-

借金の道は不幸の道…11歳のウォーレン・バフェットが「姉の怒り」から学んだ教訓とは?

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月23日 9時15分

ランキング

-

1オープンAIの新たな生成AI「人間並み」近づく…安全性を確認するため当面は研究者に限定提供

読売新聞 / 2024年12月21日 18時19分

-

2《追悼・渡辺恒雄さん》週刊ポスト記者を呼び出し「呼び捨てにするな、“ナベツネさん”と呼べ」事件

NEWSポストセブン / 2024年12月21日 16時15分

-

3車両生産で相互乗り入れ検討 ホンダ、日産にHV供給も

共同通信 / 2024年12月21日 16時3分

-

4「本当に就職に強い大学ランキング」トップ150校 卒業生が1000人以上で実就職率が高い大学

東洋経済オンライン / 2024年12月21日 7時30分

-

5ゴーン被告「日産の内部はパニック状態」「ホンダはこの取引に押し込まれた」

読売新聞 / 2024年12月21日 18時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください