老後資金は「60歳・資産ゼロ」から十分間に合う…相場下落に強い「増配株」をサクッと見つける3ポイント

プレジデントオンライン / 2024年10月3日 7時15分

■70歳まで積立投資で資産を増やす

老後資金を築くために、60歳から投資を始めるならば、60歳までに用意した預貯金や退職金などの一部を投資に回しつつ、70歳までの勤労収入の一部を積立投資に回していくのが基本戦略です。

とはいえ、60歳時点で資産ゼロであっても慌てる必要はありません。70歳まで働き、その間に毎月3万~5万円程度を積み立てていけば、400万〜700万円の資産を築ける可能性があります。

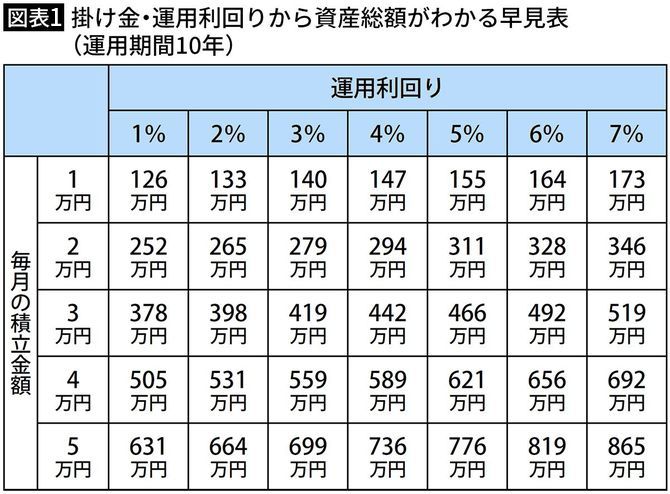

仮に10年間、積立投資をした場合、資産総額がいくらになるかをまとめたのが、図表1です。

縦の列には毎月の積立金額(1万円単位)、横の行には運用利回り(1~7%)をとっています。縦と横の交わるところにある金額が「毎月の積立金額が○万円・運用利回りが△%だった場合の資産総額」です。

60歳から70歳までの10年間、月5万円・運用利回り5%で運用ができれば、資産額は735万円になっているということです。

「400万〜700万円では十分ではないじゃないか」という声も聞こえてきそうですが、「年金の繰り下げ」も活用しましょう。

■年金は70歳まで繰り下げる

70歳まで働いている時期は、年金受給を遅らせておきます。

年金を70歳から繰り下げ受給すると、65歳時点でもらえる金額より42%増えます。仮に65歳時点の年金額が年額180万円(月額換算15万円)ならば、70歳以降年額255.6万円(月額換算21.3万円)を毎年受給できるようになります。

安定的に入ってくる収入額が増えれば、資産運用に頼らなくても生活しやすくなります。

また、老後資金の柱となるお金には退職金があります。

厚生労働省「就労条件総合調査」(2023年)によると、退職金制度のある企業は74.9%。退職金額の平均は1896万円です。公務員の場合は2022年時点で平均2112万円となっています。

そして、退職金と並んで、大きな金額が入ってくる可能性があるのが、親の財産(遺産)です。MUFG資産形成研究所「退職前後世代が経験した資産承継に関する実態調査」(2020年)によると、親から自身が相続した財産額の平均は3273万円、中央値で1600万円となっています。

退職金や遺産で得たお金の一部を投資に回すことができれば、資産寿命を延ばしつつ、豊かな老後を送ることができるでしょう。

■60歳から投資する金融商品を見極める

60歳からの投資の全体像を確認しておきましょう。

運用益の計算方法には、利息や運用益を元本に組み入れないで計算する「単利」と、利息や運用益を元本に組み入れて計算する「複利」の2種類があります。

単利の場合、利息や運用益は常に元本に対してのみつきます。それに対して複利の利息や運用益は、元本に組み入れた利息や運用益に対してもつきます。

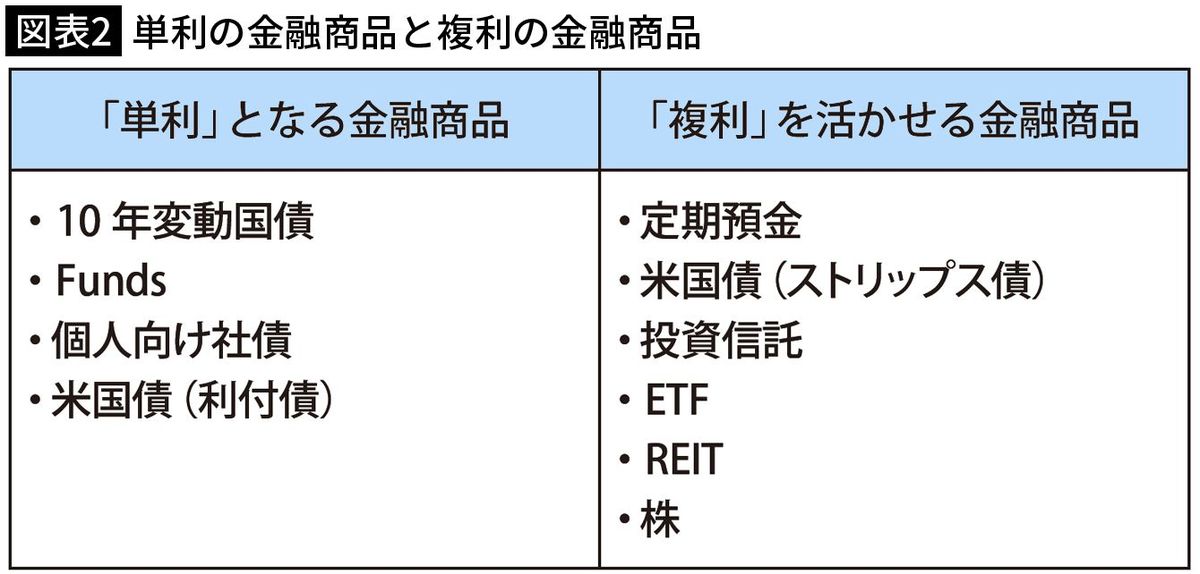

金融商品を単利と複利に分けると、図表2のようになります。

複利運用できる「投資信託」「ETF」「REIT」「株」といった金融商品は、利息、配当金、分配金など運用益を再投資することで、複利効果を得ることができます。

なお、運用益には「評価益(未実現利益)」も含まれていて、この評価益は自動で再投資している状態となります。たとえば、100万円分投資した商品が200万円(評価益100万円)になっている場合を想定します。売却して新たに投資し直さなくても、その時点で評価益100万円を含めた200万円分で投資しているのと同じ状態だからです。

米国債のうち「ストリップス債」と呼ばれる債券は複利効果が得られます。定期預金も利息が口座に振り込まれ、以後はその利息に対しても利息がつくのですから、複利の金融商品です。

■70歳までの資産形成には複利商品を選ぶ

一方、単利の金融商品には、「10年変動国債」「Funds」「個人向け社債」「米国利付債」があります。単利の金融商品は、得られた利息を元本に組み込むことはできません。そのため、「利息に新たな利息がつく」ということはないのですが、定期的に利息を受け取れ、生活に充てることができます。

単利と複利、どちらが良いかですが、資産を効率よく増やすなら複利を活かせる商品がベターです。よって、仮に70歳まで資産形成するのであれば、投資信託や株に資産を集中させて運用したほうがいいのです。

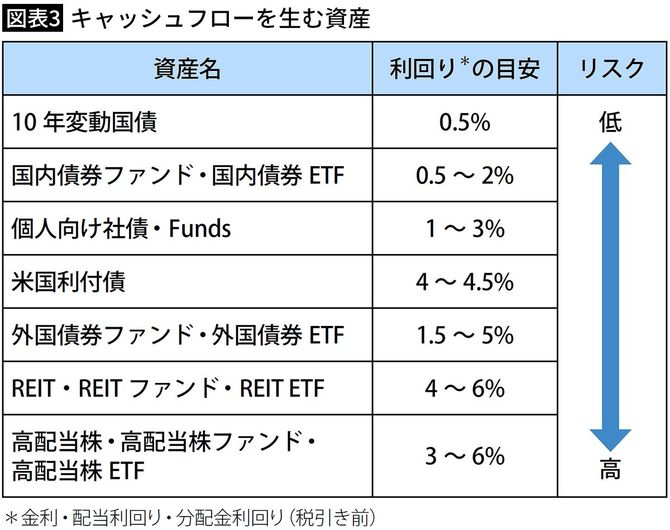

そして、70歳以降、資産を取り崩すフェーズになったら、「キャッシュフローを生む資産」をポートフォリオ(資産の組み合わせ)に組み込んでいきます。

利息、配当金、分配金など定期的に受け取れる資産を「キャッシュフローを生む資産」と呼んでいます。資産によって、目安となる金利・配当利回り・分配金利回りとリスクが異なります。

■キャッシュフロー資産は一生涯保有する

キャッシュフローを生む資産は、基本的には一生涯保有を続けます。

そうすることで、定期的に収入を得ることができます。まとまったお金がどうしても必要になった場合には、キャッシュフローを生む資産を売却して使うというオプションもあります。

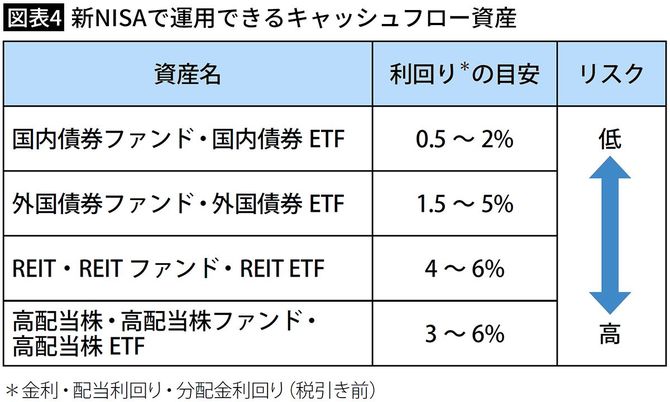

なるべく新NISAを活用したほうがいいことは言うまでもありません。配当金や分配金が非課税で受け取れるからです。なお、上述のキャッシュフロー資産のうち、新NISAで運用できるキャッシュフロー資産を抜き出すと、以下になります。

複数の資産を保有しているならば、リスクの高い資産から切り替えます。

たとえば、投資信託と株(高配当株を除く)を保有しているなら、株から切り替えていきます。

新NISAの成長投資枠では、年間240万円までしか投資できませんので、キャッシュフローを生む資産を300万円とするならば2年、500万円とするならば3年かけて切り替えていくことになります。

なお、「300万円」「500万円」と金額きっかりで切り替えるなら、投資信託(ファンド)を利用するのが手軽です。株やREITは銘柄により購入単価がまちまちですが、投資信託であれば、自分で決めた金額で投資できます。

60歳までに用意した預貯金や、退職金・遺産などで十分な資産がある方の場合、新NISAの生涯投資枠1800万円を使い切ってしまうこともあるでしょう。さらに投資したいという場合は、新NISAでは投資できなかったキャッシュフロー資産に投資するのもひとつの手です。

安全性を高くするなら「10年変動国債」が筆頭です。個人向け国債よりも安全性を下げて、利回りを高くするなら貸付投資サービス「Funds」や「個人向け社債」といった選択肢もあります。

為替リスク(為替レートが変動することで利益や損失が生まれる可能性)はありますが、「米国利付債」という選択肢もあります。

■70歳までお金を増やすなら投資信託がベター

新NISAとの相性や積み立てのしやすさを考えると、投資信託に投資するのがベターです。

投資信託は、投資家から集めたお金をプロが代わりに運用してくれる商品です。それぞれの投資信託が何に投資しているかは、投資信託ごとに異なります。そして、何に投資するかによってリスクとリターンが異なります。

リスクとリターンはトレードオフ(二律背反)の関係です。リスク・リターンは債券→不動産(REIT)→株式の順に高くなります。地域は、国内→先進国→新興国の順です。

複数の資産に投資するバランス型に、国内株式・外国株式・国内債券・外国債券の4資産に分散投資する「4資産均等型」があります。これと同様の運用をしているのがGPIF(年金積立金管理運用独立行政法人)です。

2001年度から2024年度第1四半期までの約23年間における収益率は年率+4.47%、累積収益額は約162.8兆円になっています。

このGPIFと同様の運用が1本ででき、もっとも信託報酬の安い商品に「ニッセイ・インデックスバランスファンド(4資産均等型)」[信託報酬:年0.154%]があります。

■積極的にリスクが取れるなら「全世界株」

積極的にリスクが取れるならば全世界株インデックス・ファンドが良いでしょう。

世界中の株式に分散投資しており、世界経済の成長に合わせてお金を増やす期待ができます。「オルカン」の愛称で人気の全世界株インデックス・ファンド「eMAXIS Slim 全世界株式(オール・カントリー)」[信託報酬:年0.05775%]がその代表格です。オルカンの信託報酬は全世界株インデックス・ファンドの中でも最安水準で、これまでも最安になるようにたびたびコストを引き下げています。

そのほか、より積極的にリスクを取るならば、米国の代表的な株価指数「S&P500」や、S&P500を凌駕するパフォーマンスで話題の「NASDAQ100」などに投資するインデックス・ファンドも候補になります。

コストが最安水準で人気のあるファンドは「eMAXIS Slim 米国株式(S&P500)」[信託報酬:年0.09372%]や「楽天・NASDAQ-100インデックス・ファンド」[信託報酬:年0.198%]などがあります。

新NISAの成長投資枠で個別株にチャレンジするという手もあります。

国内株は1株単位(単元未満株)で購入できます(米国株はもともと1株から購入可能)。銘柄によっては、数百~数千円で投資できますし、100株買うと数百万円もするような「値がさ株」にも数万円で投資できます。

リスクを減らす観点で考えれば、銘柄を複数の業種に分散させることも大切です。もっとも、分散投資を意識して何百銘柄にも投資する必要性は低いです。

30銘柄を超えると分散投資効果はそれ以上高まりにくいというデータがありますし、何より管理が大変です。10銘柄程度に絞って投資するか、投資信託を活用するのがよいでしょう。

■70歳以降におすすめのキャッシュフロー資産

株価に占める配当金の割合(配当利回り)が高い銘柄のことを高配当株といいます。配当利回りは「年間配当金÷株価×100」で計算します。明確な定義はないのですが、配当利回りが3%を超えると高配当といわれます。

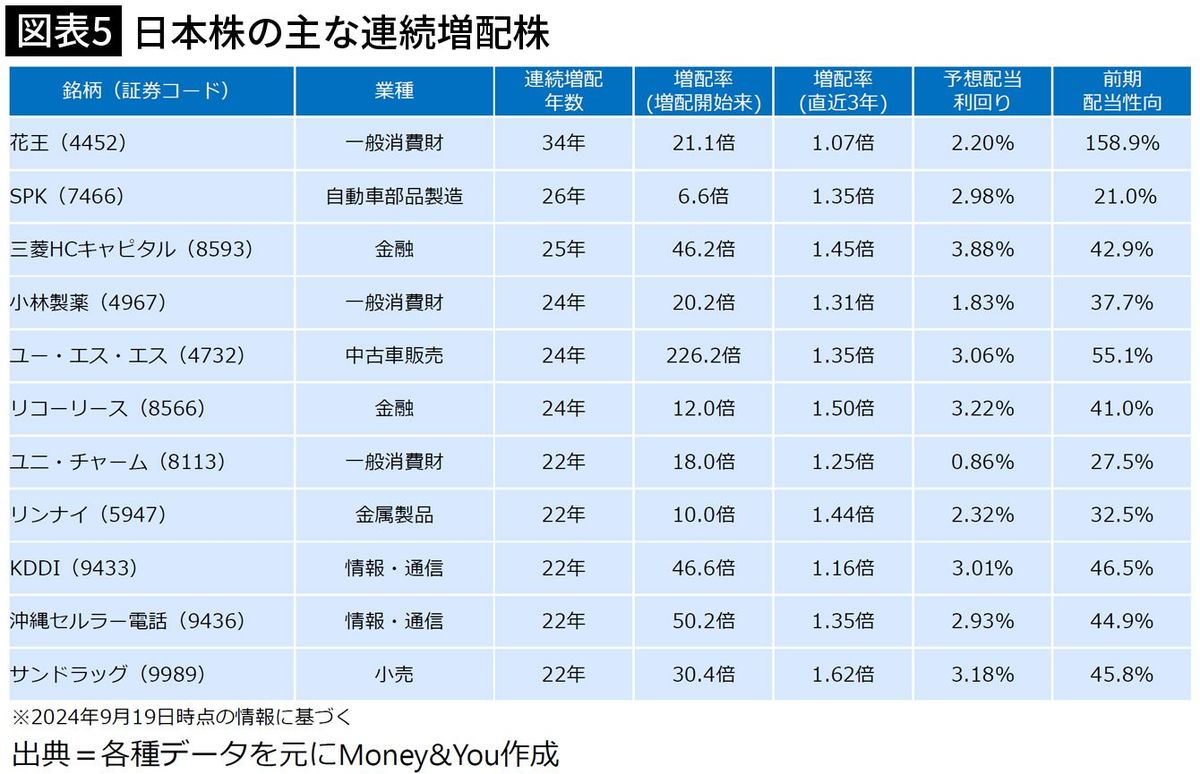

また、配当金の金額を増やしてくれる銘柄を増配株といいます。継続的に業績好調な企業の場合は、増配を何度も繰り返すので、株価が安いうちに購入し、長期保有できれば、毎年10%以上の配当金がもらえるお宝銘柄になることも夢ではありません。

■「増配株」は購入後に実質利回りが上昇する

配当利回りの計算式は上で述べたとおりなのですが、投資家自身が保有する目線での実質的な配当利回りは、「年間配当金÷株価(購入時点)×100(%)」です。

例えば、以下の株を購入したとします。

配当金:20円

配当利回り:2%

それが、現時点では以下の状態になったとします。

配当金:40円

配当利回り:2%

現時点でこの株を購入する人にとっては配当利回りが2%ですが、自分の目線では、40円÷1000円×100=4%になるというわけです。

配当利回りは購入価格で計算するので、増配によって実質的な配当利回りもアップしていきます。購入時は2%の配当利回りでも、企業が成長し配当金が増えていけば配当利回り10%を超える超高配当銘柄になる可能性もあります。

長期保有を前提であれば、増配株に投資した方がベターであることがわかります。

連続増配株は、暴落中や下落相場でも、安定的に配当金を出す(増配・維持)傾向があるので、値下がり局面になると投資家からの需要が大きくなります。相場全体の下落に強く、また下落から一足早く抜け出す傾向にあります。

■「高配当株」「増配株」を選ぶ3つのポイント

安定した配当を“継続的”に出せる優良な「高配当株」「増配株」をサクッと選ぶには、次の3つのポイントで絞るのがおすすめです。

①配当利回りは「2%以上」で検索

単に「3%以上」で検索すると、“優良”銘柄が見つけられなくなってしまいます。先ほどお伝えしたような、連続増配を続けて実質的な配当利回りが10%を超えるような銘柄を取り逃すことになるからです。そこで「2%以上」で検索し、そのなかから銘柄を探していきましょう。

②「連続増配」「非減配」で抽出

必ずしも増配しているから業績が良いということではありませんが、少なくとも毎年増配している銘柄は、企業の業績が右肩上がりで成長している可能性が高いといえます。また、増配はしていなくても減配していないかどうかも重要です。長期的に減配せず増配や配当金を維持する銘柄を「累進配当銘柄」と言います。

最近では累進配当を表明する企業もあります。数年先まで受け取れる最低限の配当金を予想することができるので、安心感があります。

③配当性向は30〜50%が目安

配当性向が高ければ、株主に対して多くの利益を還元していることになります。だからといって配当性向が高いほど良いかというと、そういうわけではありません。

利益は、設備や研究開発などに投資することで、企業の成長を促します。そのため、株主にアピールするためだけに配当性向を高くしているような企業は、研究開発や人材確保にコストをかけられず、事業拡大の好機を逃しているかもしれません。

逆に、配当性向が低いからといって、株主還元意識が低いとは限りません。企業が成長するには投資が必要であり、事業拡大のために投資を行えば、配当性向は低くなります。つまり、配当性向が低い企業は今後成長の余地があり、将来的に利益が増えれば増配にも期待できるわけです。

配当性向は業界によって平均値に差がありますが、30~50%くらいを目安にしておくとよいでしょう。

■高配当株ファンドで分散投資効果を得る方法も

高配当株投資でリスクを下げるには、値動きの異なる業種や銘柄に分散投資することが大切です。複数の高配当株にまとめて投資している高配当株ファンドを利用すると、1本のファンドで複数の高配当株に投資したのと同様の効果が得られます。

「SBI日本高配当株式(分配)ファンド(年4回決算型)」[信託報酬:年0.099%]や「Tracers日経平均高配当株50インデックス(奇数月分配型)」[信託報酬:年0.10725%]はいずれも日本の高配当株に低コストで投資可能な投資信託です。組入銘柄の平均配当利回りは3〜4%と高水準です。

新NISAのつみたて投資枠で高配当株ファンドに投資したいならば、「日経平均高配当利回り株ファンド」[信託報酬:年0.693%]があります。保有コストが若干高いのがネックですが、5年トータルリターンが年率17.59%、分配金利回り3.03%と申し分ないパフォーマンスなので、有力な投資候補となるでしょう。数字は2024年9月13日時点です。

米国の高配当株や増配株に低コストで分散投資したいならば、「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」[信託報酬:年0.1238%]、「SBI・V・米国増配株式インデックス・ファンド(年4回決算型)」[信託報酬:年0.1238%]などがあります。

また、2024年9月27日に運用開始の「楽天・高配当株式・米国ファンド(四半期決算型)」[信託報酬:年0.132%]も注目です。こちらは「シュワブ・米国配当株式ETF(SCHD)」に投資して配当収益の確保と中長期的な値上がり益の獲得をめざす投資信託ですが、SCHDは高配当株ETFとして投資家に人気のある商品です。

本稿が60歳からの投資戦略のご参考になれば幸いです。

*本記事で紹介した個別銘柄については、あくまでも参考として申し述べたものです。投資の最終決定は各自の責任でお願いいたします。

----------

マネーコンサルタント

Money&You代表取締役。中央大学商学部客員講師。慶應義塾大学経済学部卒業後、外資系生命保険会社にて資産運用リスク管理業務に従事。2015年に現会社を創業し現職へ。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」、書籍、講演などを通じて鮮度の高いお金の情報を日々発信している。『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)、『マンガと図解 はじめての資産運用 新NISA対応改訂版』(宝島社)など書籍100冊、著書累計170万部超。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。日本アクチュアリー会研究会員。X(@yorifujitaiki)

----------

(マネーコンサルタント 頼藤 太希)

外部リンク

この記事に関連するニュース

-

【新NISA2年目へ】「オールカントリーやS&P500だけ」はもったいない―これらの“弱点”を補完する「2つの投資先」

Finasee / 2024年12月18日 16時30分

-

トップは6%超え「高配当利回り銘柄」ランキング 低PBR是正や新NISA始動で還元強化が相次ぐ

東洋経済オンライン / 2024年12月18日 8時0分

-

オルカンの次を狙う「成長投資枠」活用術 。攻めるならテクノロジー株や新興市場に注目!

MONEYPLUS / 2024年11月30日 18時15分

-

「もう前哨戦」トランプ相場再来で米国株投資は必須…資産1.8億の投資家が推す「新タイプの低コスト投信4つ」

プレジデントオンライン / 2024年11月27日 10時15分

-

投資信託は「S&P500」が良いと聞きますが、株式はどんな銘柄を選べば良いのか分かりません。「株主優待」をもらえる企業なら損はないですか?

ファイナンシャルフィールド / 2024年11月24日 4時30分

ランキング

-

1車両生産で相互乗り入れ検討 ホンダ、日産にHV供給も

共同通信 / 2024年12月21日 16時3分

-

2オープンAIの新たな生成AI「人間並み」近づく…安全性を確認するため当面は研究者に限定提供

読売新聞 / 2024年12月21日 18時19分

-

3《追悼・渡辺恒雄さん》週刊ポスト記者を呼び出し「呼び捨てにするな、“ナベツネさん”と呼べ」事件

NEWSポストセブン / 2024年12月21日 16時15分

-

4「本当に就職に強い大学ランキング」トップ150校 卒業生が1000人以上で実就職率が高い大学

東洋経済オンライン / 2024年12月21日 7時30分

-

5ゴーン被告「日産にはパニック状態が広がっている」「ホンダは押し込まれた」

読売新聞 / 2024年12月21日 18時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください